Investir dans le CAC 40 : le guide essentiel pour comprendre et réussir en 2026

Découvrez le cours du CAC 40 ainsi que l’analyse de son historique et de ses grandes tendances, son mode de calcul, sa composition, mais aussi les secteurs les plus représentés dans l’indice parisien en 2026, les principales sociétés du CAC 40, les principaux détenteurs de l’indice, comment investir en Bourse dans le CAC 40 et quelles valeurs du CAC 40 privilégier pour 2026.

Alors que le CAC 40 inscrivait un nouveau record historique le mercredi 14 janvier 2026 à 8 396 points, l’euphorie a été de courte durée, puisque l’indice phare de la Bourse de Paris a quasi instantanément corrigé, effaçant en 3 séances la totalité de la progression des deux premières semaines de 2026.

En ce début d’année 2026, le CAC 40 évolue autour des 8 100 points, dans un contexte de volatilité dû aux tensions géopolitiques, aux incertitudes macro-économiques, aux chocs politiques et aux épisodes de stress liés à la dette souveraine et aux politiques monétaires. Et au vu des nombreux risques encore présents, la suite de 2026 pourrait bien être, elle aussi, une année placée sous le signe d’une forte volatilité, avec des marchés sensibles au moindre signal économique ou diplomatique.

Sommaire

- Qu’est-ce que le CAC 40 ?

- Quel est le cours du CAC 40 ?

- Comment le Cac 40 est calculé ?

- Quelle est la composition de l'indice Cac 40 en 2026 ?

- Quels sont les secteurs d’activité les plus représentés au CAC 40 en 2026 ?

- Quelles sont les plus grandes sociétés du CAC 40 en 2026 ?

- Qu’est-ce que le CAC 40 ESG ?

- Qui possède le CAC 40 ?

- Quel est le record historique du CAC 40 ?

- Quelles tendances pour le CAC 40 en 2026 ?

- Comment investir dans le CAC 40 en 2026 ?

- Comparatif meilleur courtier Bourse pour investir dans le CAC 40

- Quelles actions CAC 40 acheter en 2026 ?

- Comment trader le CAC 40 en 2026 ?

- Quel avenir pour le CAC 40 ?

- Quels sont les dividendes du CAC 40 ?

- Quels sont les risques liés à l’investissement sur le CAC 40 ?

Qu’est-ce que le CAC 40 ?

Créé en 1988 (base 1 000 au 31 décembre 1987), le CAC 40 a plus de 38 ans d’existence en 2026. Il est constitué de 40 valeurs sélectionnées parmi les 100 plus importantes capitalisations boursières cotées à la Bourse de Paris (Euronext Paris).

Ces 40 entreprises ont pour la plupart une activité d’envergure internationale, et elles représentent un effectif de plus de 5 millions de salariés (dont environ 1,2 millions en France et 4,1 millions à l’étranger).

C’est le groupe Euronext, la première place boursière européenne, qui a la charge du calcul de l’indice CAC 40.

Commentaire de Louis :

Il est intéressant de souligner qu’en septembre 2025, l’action Euronext a rejoint la composition de l’indice CAC 40 dont elle gère le calcul.

Qu’est-ce que le CAC 40 ? En vidéo

Le CAC 40 tire son nom de l’acronyme « Cotation Assistée en Continu » et du nombre de sociétés figurant au sein de l’indice.

En Bourse, il possède le code mnémotechnique PX1 et son code ISIN est FR0003500008. Sa période de cotation journalière débute à 9h00 et clôture à 17h30 du lundi au vendredi (sauf quelques jours fériés).

Cet indice, véritable baromètre boursier de la France, fournit un état des lieux représentatif de l’économie française.

Comment fonctionne le CAC 40, ce miroir du marché financier français ?

Le Cac 40, comme nous l’avons vu, est composé de 40 valeurs sélectionnées parmi les 100 sociétés françaises dont les volumes d’échanges de titres sont les plus importants sur la Bourse européenne Euronext.

Il est calculé en continu, surveillé et diffusé par Euronext. Étant donné que le poids de chaque valeur dans l’indice est pondéré en fonction de l’importance de sa capitalisation, l’indice reflète en principe la tendance globale de l’économie des grandes entreprises françaises.

Quel est le cours du CAC 40 ?

Le CAC 40 a atteint un plus haut en séance le mercredi 14 janvier 2026 à 8 396,72 points, et un plus bas le 29 janvier 1988 à 893,80 points.

Comment le Cac 40 est calculé ?

L’indice CAC 40 est calculé en continu, en faisant la moyenne pondérée par la capitalisation boursière de chaque valeur.

En effet, le CAC 40 est libellé en points, déterminés principalement par le résultat de la moyenne pondérée des capitalisations boursières des valeurs qui le composent.

Chaque entreprise du CAC 40 pondère l’indice en fonction de la quantité de titres disponibles sur le marché. Les pondérations varient d’une société à l’autre, en fonction de sa capitalisation et des échanges survenus sur la valeur. Plus le cours d’une action augmente, plus son poids dans le CAC 40 est important.

Il existe en outre quelques règles pouvant influencer le calcul ou la composition du CAC 40.

Plafonnement fixé à 15 % pour une même société

S’il s’avère qu’une société dépasse 15 % de pondération au sein de l’indice CAC 40, la quote-part supérieure ne sera pas retenue afin de conserver une pondération maximale de 15 % pour une unique société.

À ce jour, aucune société n’est concernée par cette exception.

Cependant, le groupe LVMH s’est approché de la barre fatidique des 15 % avec 14,79 % de pondération au sein de l’indice à la fin septembre 2021, et l’a même légèrement dépassé en juillet 2022.

La pondération sectorielle

Une société peut intégrer le CAC 40 même si ses critères principaux sont modérément en deçà de ceux des autres sociétés, à la condition qu’elle se positionne comme leader de son secteur d’activité.

Les volumes de transactions

Le flottant (quote-part des actions libres aux échanges journaliers) a également une importance capitale dans le calcul de l’indice.

En effet, sont pris en compte seulement, les titres circulant sur le marché boursier et que des investisseurs peuvent effectivement acquérir, ce qui exclut notamment les titres détenus par l’État et les collectivités publiques et les titres détenus par les fondateurs.

Suspension de la cotation

Tout membre du CAC 40 peut voir la cotation de son titre suspendue pendant 15 minutes, s’il varie de plus de 10 %, puis deux fois 5 % dans le même sens. On dit alors que le titre est « réservé à la hausse » ou « réservé à la baisse ».

CAC 40, avec ou sans dividendes réinvestis ?

Le CAC 40 est un indice boursier calculé hors dividendes au même titre que la majorité des grands indices mondiaux.

L’indice allemand DAX 40 déroge à la règle car il est calculé dividendes réinvestis.

Attention, même si le CAC 40 est d’ordinaire exprimé sans les dividendes réinvestis, de nombreux acteurs tels que les OPCVM indiciels ou les ETF prennent en compte les dividendes générés par les actions. On parle alors de CAC 40 TR (Total Return). Pour ces produits, deux versions du CAC 40 sont alors disponibles.

Cac 40 GR

Le CAC 40 Gross Revenu tient compte des dividendes réinvestis bruts, c’est-à-dire sans prise en compte de la fiscalité.

Son code ISIN est QS0011131834, et son code ticker PX1GR.

Cac 40 NR

Le CAC 40 Net Total Revenu tient compte des dividendes réinvestis nets, c’est-à-dire que la fiscalité est prise en compte.

Son code ISIN est QS0011131826, et son code ticker PX1NR.

Le Conseil Scientifique des Indices décide des valeurs composant le CAC 40

Comment entrer au CAC 40 ? Qui décide de la sortie d’une valeur ?

Le Conseil Scientifique des Indices (CSI) a une importance primordiale. C’est lui qui, à la suite d’un audit, décide de sa pondération et de sa composition.

En effet, le Conseil Scientifique des Indices qui se réunit quatre fois par an peut décider du retrait d’une valeur de l’indice et de son remplacement par une autre. Plusieurs raisons peuvent être invoquées comme la chute de sa capitalisation boursière ou bien son manque de liquidité. Le CSI agit donc comme superviseur indépendant de l’indice CAC 40, ayant aussi comme rôle d’en contrôler sa fiabilité et sa représentativité.

Impact sur le cours de l’entrée ou de la sortie de l’indice CAC 40

Il est courant de constater de fortes variations du cours des actions des entreprises qui entrent ou qui sortent de l’indice CAC 40. Cela est dû au fait que de nombreux gérants indiciels réallouent leurs actifs pour refléter la nouvelle composition de l’indice. Une société qui intègre le CAC 40 voit en général le cours de son titre progresser, et vice-versa.

On peut citer plusieurs cas de figure connus :

- Exemple Vivendi (effet « retour dans l’indice ») : en décembre 2023, l’annonce du retour de Vivendi dans le CAC 40 a été suivie d’une hausse de plus de 10 % du titre dans les semaines suivantes. À l’inverse, environ six mois plus tôt, l’action avait chuté de plus de 17 % après sa sortie de l’indice.

- Exemple Euronext (contre-exemple car ce mouvement n’est pas systématique) : lors de son entrée dans le CAC 40, l’action Euronext avait au contraire reculé de près de 10 %, montrant que l’évolution des cours dépend surtout du contexte macroéconomique et des fondamentaux de l’entreprise, bien plus que de l’indice en lui-même.

Quelle est la composition de l’indice Cac 40 en 2026 ?

Qui est au CAC 40 ? Nous avons vu précédemment que l’indice de la Bourse de Paris est constitué des 40 plus grandes entreprises françaises, mais quelles sont-elles ? Retrouvez ici la liste complète des sociétés du CAC 40 avec leur code mnémonique, leur secteur d’activité et le poids de chaque action dans l’indice CAC 40.

Composition de l’indice CAC 40 en 2026

| Entreprise | Code mnémonique | Secteur | Poids dans l’indice |

| Schneider Electric | SU | Industrie | 7,74 % |

| LVMH | MC | Consommation discrétionnaire | 7,35 % |

| Airbus | AIR | Industrie | 6,62 % |

| Safran | SAF | Industrie | 6,10 % |

| TotalEnergies | TTE | Énergie | 6,00 % |

| Air Liquide | AI | Matériaux de base | 5,78 % |

| Sanofi | SAN | Santé | 5,17 % |

| EssilorLuxottica | EL | Santé | 5,05 % |

| L’Oréal | OR | Consommation discrétionnaire | 4,99 % |

| BNP Paribas | BNP | Finance | 4,69 % |

| Axa | CS | Finance | 4,23 % |

| Hermès International | RMS | Consommation discrétionnaire | 3,72 % |

| Vinci | DG | Industrie | 3,49 % |

| Danone | BN | Consommation de base | 2,71 % |

| Saint-Gobain | SGO | Industrie | 2,32 % |

| Société Générale | GLE | Finance | 2,25 % |

| Legrand | LR | Industrie | 2,08 % |

| Engie | ENGI | Services aux collectivités | 1,88 % |

| Thales | HO | Industrie | 1,39 % |

| Orange | ORA | Télécommunications | 1,35 % |

| Michelin | ML | Consommation discrétionnaire | 1,22 % |

| Kering | KER | Consommation discrétionnaire | 1,18 % |

| Publicis Groupe | PUB | Consommation discrétionnaire | 1,11 % |

| Veolia Environnement | VIE | Services aux collectivités | 1,09 % |

| Dassault Systèmes | DSY | Technologies de l’information | 1,08 % |

| Capgemini | CAP | Technologies de l’information | 1,02 % |

| Pernod Ricard | RI | Consommation de base | 0,95 % |

| Stellantis | STLAP | Consommation discrétionnaire | 0,90 % |

| STMicroelectronics | STMPA | Technologies de l’information | 0,86 % |

| Crédit Agricole | ACA | Finance | 0,86 % |

| ArcelorMittal | MT | Matériaux de base | 0,74 % |

| Unibail-Rodamco-Westfield | URW | Immobilier | 0,61 % |

| Euronext | ENX | Finance / Services financiers | 0,55 % |

| Bureau Veritas | BVI | Industrie | 0,51 % |

| Accor | AC | Consommation discrétionnaire | 0,47 % |

| Carrefour | CA | Biens de consommation courante | 0,46 % |

| Bouygues | EN | Industrie | 0,41 % |

| Eurofins Scientific | ERF | Santé | 0,41 % |

| Renault | RNO | Consommation discrétionnaire | 0,38 % |

| Edenred | EDEN | Services financiers / B2B | 0,27 % |

Source : Tableau Cafe de la Bourse avec les dernières données sur le site Euronext.com du 24/11/2025 lors de la dernière mise à jour de l’indice

Les dernières entrées et sorties de l’indice CAC 40 :

- 15 mars 2024 : l’action Alstom a quitté le CAC 40 et a été remplacée par Accor. Cette modification avait été décidée par le Conseil scientifique d’Euronext lors de sa réunion du 7 mars 2024.

- 17 décembre 2024 : l’action Vivendi est sortie du CAC 40, remplacée par Bureau Veritas.

- 11 septembre 2025 (effet au 22 septembre 2025) : le Conseil scientifique d’Euronext a acté la sortie de l’action Teleperformance du CAC 40, en raison d’une performance boursière jugée insuffisante et d’une capitalisation flottante trop faible, remplacée par Euronext.

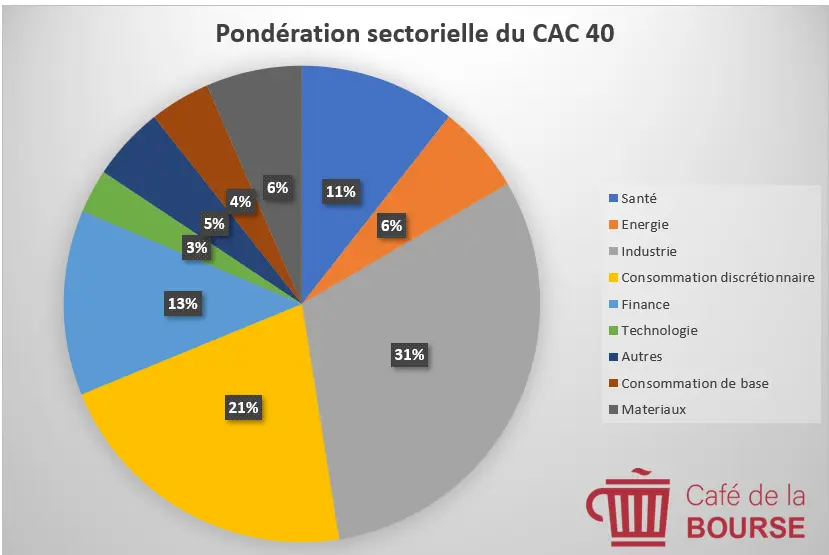

Quels sont les secteurs d’activité les plus représentés au CAC 40 en 2026 ?

Répartition sectorielle du CAC 40

au 19/01/2026

Source : Visuel Café de la Bourse, chiffres Euronext

Le secteur de l’industrie, le nouveau poids lourd du CAC 40

Le secteur de l’industrie prend une place grandissante dans l’indice CAC 40, alors même qu’il était en retrait dans les années 2000–2010, au profit du secteur de la technologie.

Le secteur de la consommation discrétionnaire, deuxième sur le podium sectoriel du CAC 40

Il inclut les biens et services non essentiels tels que l’électronique, le luxe, l’hôtellerie restauration, etc. C’est surtout le secteur du luxe avec Hermès, LVMH et L’Oréal qui sont le moteur de ce secteur du CAC 40 depuis quelques années.

Les secteurs de l’énergie et de la technologie sont relativement stables au sein de l’indice CAC 40

Les secteurs de l’énergie et de la technologie affichent une pondération relativement stable au sein du CAC 40, mais le secteur de l’énergie pèse plus du double du secteur de la technologie, avec TotalEnergies qui demeure le poids lourd incontesté du secteur.

Le secteur immobilier, ultra-minoritaire dans l’indice CAC 40

Il intègre l’immobilier locatif de bureaux, d’habitation, ou de locaux professionnels ou industriels. Il n’inclut pas l’industrie du BTP (Bâtiments et Travaux Publics).

La santé et la finance gagne du terrain dans l’indice CAC 40

La finance gagne du terrain dans la composition de l’indice CAC 40, passant d’environ 10 % à près de 13 % de la pondération. Avec le vieillissement de la population, le secteur de la santé prend aussi une place de plus en plus importante, tant en Bourse qu’au quotidien, et connaît de nombreuses innovations grâce aux biotechs.

Quelles sont les plus grandes sociétés du CAC 40 en 2026 ?

Découvrez ici le TOP 10 des sociétés du Cac 40 par capitalisation boursière. Il comporte trois sociétés du secteur du luxe et plus aucune entreprise du secteur bancassurance par exemple.

Top 10 plus grandes sociétés du CAC 40 en 2026

au 19/01/2026

| Entreprise | Capitalisation (milliards €) |

| LVMH | 291 Mds € |

| Hermès International | 223 Mds € |

| L’Oréal | 204 Mds € |

| Airbus | 166 Mds € |

| Safran | 134 Mds € |

| Schneider Electric | 133 Mds € |

| TotalEnergies | 123 Mds € |

| EssilorLuxottica | 124 Mds € |

| BNP Paribas | 96,97 Mds € |

| Sanofi | 96,94 Mds € |

Qu’est-ce que le CAC 40 ESG ?

Depuis 2021, Euronext a créé une version alternative de l’indice CAC 40 que nous connaissons bien, il s’agit de l’indice CAC 40 ESG.

ESG est un sigle international faisant référence à l’investissement socialement responsable, les lettres signifiant respectivement Environnement, Social et Gouvernance. Cette nouvelle version de l’indice parisien permet aux investisseurs soucieux d’investir de façon équitable et responsable, d’avoir un indice de référence pour les entreprises françaises aux bonnes pratiques.

Depuis la dernière mise à jour de l’indice le 24 novembre 2025, la composition du CAC 40 ESG était la suivante.

Composition de l’indice CAC 40 ESG en 2026

| Entreprise | Code mnémonique | Secteur | Poids dans l’indice (%) |

| Schneider Electric | SU | Industrie | 8,89 |

| LVMH | MC | Consommation discrétionnaire | 7,39 |

| Airbus | AIR | Industrie | 6,54 |

| Sanofi | SAN | Santé | 6,28 |

| Air Liquide | AI | Matériaux | 5,75 |

| L’Oréal | OR | Consommation discrétionnaire | 5,63 |

| Safran | SAF | Industrie | 5,58 |

| EssilorLuxottica | EL | Santé | 5,08 |

| BNP Paribas | BNP | Finance | 4,65 |

| Hermès | RMS | Consommation discrétionnaire | 4,12 |

| AXA | CS | Finance | 4,04 |

| Danone | BN | Consommation de base | 3,47 |

| Vinci | DG | Industrie | 3,41 |

| Saint-Gobain | SGO | Industrie | 2,55 |

| Legrand | LR | Industrie | 2,24 |

| Engie | ENGI | Services aux collectivités | 2,23 |

| Kering | KER | Consommation discrétionnaire | 1,94 |

| Orange | ORA | Télécommunications | 1,91 |

| Capgemini | CAP | Technologie | 1,82 |

| Dassault Systèmes | DSY | Technologie | 1,81 |

| Veolia Environnement | VIE | Services aux collectivités | 1,77 |

| Michelin | ML | Consommation discrétionnaire | 1,72 |

| Société Générale | GLE | Finance | 1,70 |

| Publicis Groupe SA | PUB | Consommation discrétionnaire | 1,59 |

| Unibail-Rodamco-Westfield | URW | Immobilier | 1,39 |

| STMicroelectronics | STMPA | Technologie | 1,29 |

| Bureau Veritas | BVI | Industrie | 0,93 |

| Thales | HO | Industrie | 0,92 |

| Accor | AC | Consommation discrétionnaire | 0,89 |

| Crédit Agricole | ACA | Finance | 0,60 |

| Stellantis NV | STLAP | Consommation discrétionnaire | 0,54 |

| Pernod Ricard | RI | Consommation de base | 0,50 |

| Edenred | EDEN | Industrie | 0,47 |

| Carrefour | CA | Consommation de base | 0,20 |

| Renault | RNO | Consommation discrétionnaire | 0,10 |

| Bouygues | EN | Industrie | 0,04 |

| Eurofins Scient. | ERF | Santé | 0,01 |

| Euronext | ENX | Finance | 0,01 |

Source : Euronext au 24 novembre 2025

Les dernières entrées et sorties de l’indice CAC 40 ESG :

- 16 juin 2023 : le constructeur Renault a réintégré l’indice CAC 40 ESG.

- 20 septembre 2024 : le groupe Thales a fait son entrée dans le CAC 40 ESG.

- Septembre 2025 : Téléperformance est sortie du CAC 40 ESG, tandis que Euronext a rejoint l’indice (comme pour le CAC 40 « classique »).

Vous noterez que l’indice est très proche de l’indice CAC 40 d’origine dans sa composition.

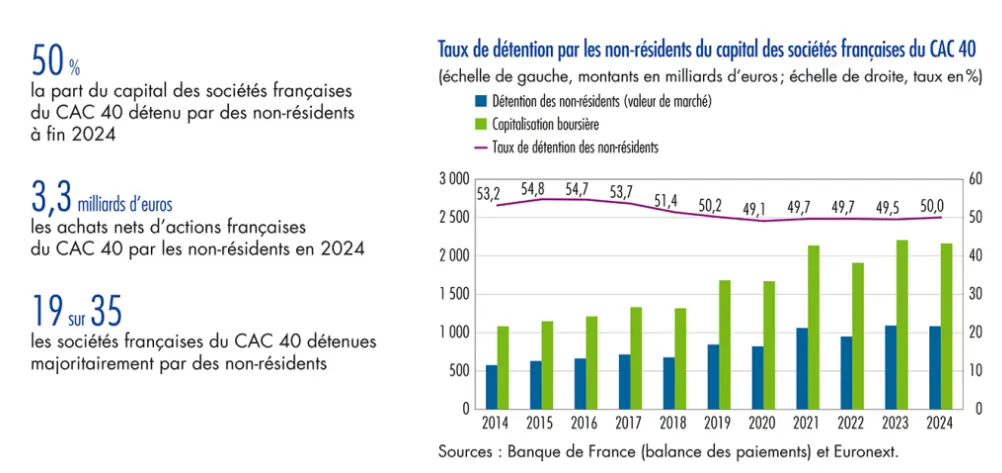

Qui possède le CAC 40 ?

Le CAC 40, principal indice boursier de la France, est-il détenu par des Français ? Qui détient le CAC 40 ? La détention de notre indice national par des investisseurs étrangers est-elle importante ?

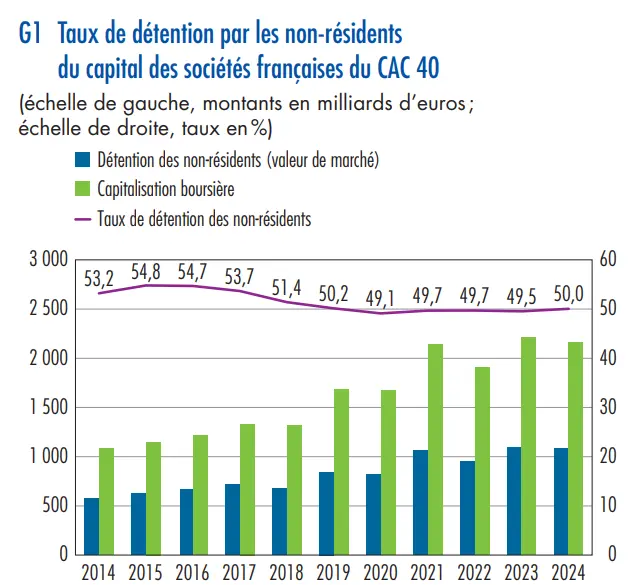

Selon l’enquête de la Banque de France de fin 2025, les investisseurs non-résidents détenaient plus de 1 083 milliards d’euros au sein du CAC 40, soit 50 % de sa capitalisation boursière fin 2024.

Évolution du taux de détention par les non-résidents du capital des sociétés du CAC 40

Évolution du taux de détention par les non-résidents depuis 2014

Source : Banque de France & Euronext

Parmi ces actionnaires non-résidents, 39,5 % d’entre eux résident au sein des pays de la zone euro et 36,6 % résident aux États-Unis. Le Luxembourg, à lui seul, a un poids particulièrement important avec 14 %.

Principaux détenteurs du capital des sociétés du CAC 40

Les principaux détenteurs du capital des sociétés du CAC 40 sont les suivants en 2026 (selon les dernières études de 2024) :

- 25,2 % : les sociétés de gestion (fonds d’investissements, banques, compagnies d’assurances) ;

- 21 % : actionnariat familial (principaux exemples : famille Arnault pour LVMH ; famille Hermès pour Hermès, famille Pinault pour Kering ; famille Bettencourt pour l’Oréal) ;

- 7,2 % : les sociétés de gestion passive (ETF) ;

- 5,4 % : actionnaires individuels (dont les particuliers) ;

- 4,2 % : États et fonds souverains ;

- 3,1 % : actionnariat salarié.

Les 10 plus gros actionnaires du CAC 40 en 2026 (selon les dernières études de 2024) :

- Famille Arnault : 7,3 %

- Famille Hermès : 5,5 %

- Famille Bettencourt Meyers : 3,4 %

- BlackRock : 2,5 %

- État français : 2,2 %

- Vanguard : 2,4 %

- Capital Group : 2,0 %

- Nestle : 2,0 %

- État norvégien : 1,6 %

- Famille Del Vecchio : 1,1 %

Ainsi 30 % du CAC 40 est détenu par ces 10 actionnaires majoritaires.

Notons également que seul 68 % de l’actionnariat du CAC 40 (et du SBF 120) est connu car 32 % des détenteurs de l’indice CAC 40 sont des actionnaires anonymes, comme nous pouvons le lire dans le rapport Euronext de 2025/2026.

Quel est le record historique du CAC 40 ?

Le CAC 40 a atteint trois sommets historiques, d’abord en mai 2024, puis en mars 2025, portés par des contextes économiques favorables, bien que différents.

Plus récemment, le CAC 40 a atteint son niveau le plus haut historique le mercredi 14 janvier à 8 396 points.

Tableau récapitulatif des derniers records du CAC40

| Date du record historique | Niveau atteint | Principales raisons du record |

| Mai 2024 | 8 259 points | Ralentissement de l’inflation en zone euro, anticipation de baisses des taux d’intérêt directeurs, et très bons résultats d’entreprises (notamment luxe et énergie) qui ont dopé l’attrait pour les actions du CAC 40. |

| Mars 2025 | > 8 250 points (en séance) | Rotation sectorielle au détriment des marchés américains en baisse : les investisseurs se sont repositionnés sur les valeurs européennes jugées plus résilientes, portées par l’optimisme sur la politique monétaire et des bénéfices solides. |

| 13 novembre 2025 | > 8 300 points | Climat international moins tendu, publications globalement solides des entreprises du CAC 40 et attentes d’une posture plus accommodante des banques centrales, redonnant de l’élan aux marchés. |

| 14 janvier 2026 | 8 390 points | Nouveau record historique, soutenu par un regain d’optimisme des investisseurs, une amélioration du sentiment de marché et le maintien d’anticipations favorables sur l’évolution des taux et des résultats des grandes valeurs françaises. |

Commentaire de Louis :

À la suite des trois premiers sommets historiques, le CAC 40 a connu d’importantes corrections de l’ordre de 10 à 18 %. À la suite du dernier sommet, le CAC 40 a déjà connu à ce jour une correction de plus de 3 %. Reste désormais à voir si le scénario se répète avec un repli plus marqué, de l’ordre de 10 à 15 %, comme après les précédents records. Il sera intéressant d’observer si cette dynamique se confirme dans les prochains jours et prochaines semaines, même si, à ce stade, rien ne permet encore de tirer une conclusion définitive.

Quelles tendances pour le CAC 40 en 2026 ?

Comment évolue le CAC 40 ? Quelles sont les tendances du cours de l’indice boursier parisien ? Découvrez nos études de tendances sur le court, moyen et long terme, au travers de graphiques commentés pour savoir comment lire le CAC 40 et ce qu’il faut retenir de ses principales évolutions à court, moyen et long terme.

Historique CAC 40 : étude des variations très long terme sur 25 ans

Source : ProRealTime Web

La tendance long terme du CAC 40, aussi nommée « megatrend », sur 25 ans, peut être analysée en 3 grandes phases :

- hausse de 135 % entre le 1er mars 2003 et le 1er juin 2007 (le CAC 40 est passé de 2 400 à 6 160 points) ;

- baisse de 59 % entre le 1er juin 2007 et le 1er mars 2009 (l’indice a chuté de 6 160 à 2 460 points) ;

- longue hausse de 240 % entre le 1er mars 2009 et le 14 décembre 2025 (le CAC 40 a progressé de 2 460 à 8 390 points, dans un canal de tendance haussière).

Historique CAC 40 : étude des variations sur le moyen / long terme sur 5 ans

Source : ProRealTime Web

La tendance moyen terme du CAC 40 sur 5 ans peut être analysée en 8 grandes phases :

- baisse de 23 % entre le lundi 3 janvier 2022 et le lundi 10 octobre 2022 (le CAC 40 est passé de 7 385 à 5 657 points) ;

- hausse de 34 % entre le 4 octobre 2022 et le 24 avril 2023 (l’indice est remonté de 5 720 à 7 585 points) ;

- baisse de 9 % entre le 12 juin 2023 et le 16 octobre 2023 (le CAC 40 a reculé de 7 589 à 6 835 points) ;

- hausse entre le 30 octobre 2023 et le lundi 1er avril 2024 (l’indice est passé de 6 818 à 8 224 points) ;

- baisse de 13 % entre le 6 mai 2024 et le 18 novembre 2024 (le CAC 40 a chuté de 8 267 à 7 100 points) ;

- hausse de 16 % entre le 25 novembre 2024 et le 17 février 2025 (l’indice est monté de 7 161 à 8 200 points) ;

- forte baisse de 17 % entre le 3 mars 2025 et le 7 avril 2025 (le CAC 40 est retombé de 8 220 à 6 780 points) ;

- hausse entre le 14 avril 2025 et le 14 décembre 2025 (l’indice a progressé de 6 800 à 8 390 points).

Historique CAC 40 : étude des variations court terme sur 6 mois

Source : ProRealTime Web

La tendance court terme du CAC 40 sur 6 mois peut être analysée en 5 phases :

- hausse de 15 % entre le 27 novembre 2024 et le 3 mars 2025 (le CAC 40 est passé de 7 228 à 8 250 points) ;

- baisse de 18 % entre le 4 mars 2025 et le 7 avril 2025 (l’indice a reculé de 8 175 à 6 800 points) ;

- hausse de 17 % entre le 9 avril 2025 et le 20 mai 2025 (le CAC 40 est remonté de 6 228 à 7 930 points) ;

- trading range, sans tendance claire, entre le 20 mai 2025 et le 1er octobre 2025, évoluant dans une zone comprise entre 7 500 et 8 000 points ;

- hausse de 7 % entre le 2 octobre 2025 et le 14 décembre 2025, marquant une sortie haussière du trading range, avec un passage de 7 800 à 8 390 points.

Comment investir dans le CAC 40 en 2026 ?

Quels produits financiers pour investir sur le CAC 40 ?

Vous vous demandez peut-être comment trader le CAC 40 ? Ou comment acheter le CAC 40 ? De nombreuses possibilités s’offrent à vous. D’abord, il est possible d’investir sur l’indice parisien au moyen de produits dérivés qui répliquent le cours du CAC 40. On peut par exemple penser aux ETF appelés aussi trackers, ces fonds indiciels qui répliquent de nombreux sous-jacents, y compris le CAC 40. Le recours à des OPCVM indiciels est aussi une possibilité.

Mais dans ce cas, quel ETF CAC 40 choisir ? On aura soin de privilégier un émetteur solide comme iShares (groupe BlackRock) ou Amundi (Groupe Crédit Agricole) par exemple, en s’appuyant sur trois critères principaux :

- Qualité de réplication de l’indice

- Liquidité

- Frais

Vous pourrez investir sur le CAC 40 via des ETF avec des brokers comme XTB, IG ou eToro.

Commentaire de Louis :

L’avantage mais aussi l’inconvénient majeur de la gestion indicielle passive est le fait que vous investissez dans l’ensemble des actions des sociétés qui composent l’indice boursier. Vous investissez donc dans les bons élèves mais également dans les moins bons.

Pour y remédier, vous pouvez choisir de sélectionner vous-même, les valeurs du CAC 40 que vous jugez les plus attractives en optant pour des stratégies de stock picking (sélection d’actions).

Attention tout de même, cette discipline est plus technique et nécessite de l’expérience. Il est possible de s’aider de notre outil de simulation pour créer un portefeuille optimisé avec les actions du CAC 40.

Pour investir dans les sociétés du CAC 40 en direct via des titres vifs, vous pourrez le faire avec des courtiers Bourse comme Bourse Direct ou Freedom24.

Vous pourrez aussi choisir d’investir dans des fractions d’actions pour les actions les plus chères, comme le titre Hermès qui s’échange à plus de 2 000 euros en janvier 2026. Parmi les courtiers en Bourse qui proposent l’investissement en actions fractionnées, on peut citer Trade Republic ou Interactive Brokers.

Il est également possible de trader ou d’investir à court terme sur le CAC 40 via des produits dérivés ou des produits de Bourse spécifiques comme un turbo CAC 40, un warrant CAC 40, une option CAC 40 ou encore un future CAC 40, les courtiers en ligne les plus adaptés peuvent être IG ou Saxo Banque.

Commentaire de Louis :

Attention, ces produits dérivés, couplés à un effet de levier, sont des produits risqués et difficiles à appréhender qui doivent être utilisés exclusivement par des investisseurs avertis ayant une bonne connaissance des spécificités techniques du produit.

À noter : ces produits dérivés permettent souvent de shorter le CAC 40 selon le sens choisi lors de l’ouverture de la position (l’investisseur s’engage à la hausse ou à la baisse sur le sous-jacent). Ainsi, un turbo Put ou un warrant Put pourra vous permettre de profiter de la baisse de l’indice parisien.

Quels comptes pour investir sur le CAC 40 ?

Le choix de l’enveloppe dépendra essentiellement des actifs sur lesquels vous envisagez d’investir.

Tableau récapitulatif des enveloppes permettant d’investir sur le CAC 40

| Type de compte | Intérêt principal | Ce que vous pouvez acheter pour investir sur le CAC 40 | Limites / points de vigilance |

| PEA / PEA PME / PEA Jeunes | Fiscalité avantageuse : après 5 ans, exonération d’impôt sur les plus-values (hors prélèvements sociaux) | Actions du CAC 40 + ETF CAC 40 éligibles PEA | Univers d’investissement plus limité : pas de turbos, warrants, options, futures, pas de vente à découvert via SRD |

| Compte-titres ordinaire (CTO) | Flexibilité maximale : accès à un large choix de produits, utile pour les stratégies plus actives | Actions + ETF + possibilité d’accéder à des produits dérivés (turbos, warrants, options, futures) selon le courtier Bourse | Fiscalité moins favorable que le PEA, frais variables selon le courtier ; nécessite de bien choisir sa plateforme (tarifs, outils, accès marchés) |

| assurance-vie (unités de compte) | Investir dans le CAC 40 dans un un cadre fiscal avantageux après 8 ans de détention | Certaines assurance vie proposent des actions en direct et des fonds ou ETF exposés au CAC 40 via les unités de compte | Offre très variée selon l’assurance-vie (sélection d’UC, frais, gestion, etc.). Nécessite de bien choisir la meilleure assurance-vie |

| PER (unités de compte) | Investir dans le CAC 40 pour préparer sa retraite tout en défiscalisant son impôt sur le revenu | Certains PER proposent des actions en direct et des fonds ou ETF exposés au CAC via des unités de compte | Placement tunnel. Épargne non disponible avant la retraite (sauf rares cas de déblocage). Offre très variée selon PER (sélection d’UC, frais, gestion, etc.). Nécessite de bien choisir le meilleur PER |

Comparatif meilleur courtier Bourse pour investir dans le CAC 40

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Une action Renault offerte jusqu’au 16/03/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 0 commission sur les actions et ETF + recevez jusqu'à 20 actions offertes dès votre dépôt. Investissez avec un gestionnaire personnel gratuit. Voir CGV. Risque de perte en capital* | Découvrez |

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| 0,08% sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| Actions et ETF à 1€ par trade. Votre capital est à risque* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Quelles actions CAC 40 acheter en 2026 ?

Il n’existe pas de réponses toutes prêtes à cette question. En effet, vous devrez déterminer quelles actions du CAC 40 acheter en fonction de votre profil de risque, votre horizon d’investissement, votre objectif, votre approche d’investissement (value, growth, quality, etc.).

Pour vous aider, nous publions régulièrement des analyses de valeurs et Top actions. Vous pouvez par exemple consulter notre article 3 actions prometteuses en Bourse pour 2026.

Vous pouvez aussi privilégier une stratégie dividendes en investissant sur des entreprises qui distribuent régulièrement un coupon. Les dividendes permettent à l’investisseur de bénéficier d’une rémunération non négligeable pour sa prise de risque.

Comparaison de la performance CAC 40 :

- Dividendes inclus, le CAC 40 a délivré un rendement moyen de plus de 10,8 % par an sur les 5 dernières années, ce qui souligne l’importance des distributions dans la performance globale.

- Hors dividendes, la progression moyenne ressort à environ +9,50 % par an, preuve que les dividendes peuvent faire une différence significative sur le rendement à long terme.

Nous souhaitons insister aussi sur la prudence qui doit accompagner l’investissement en Bourse, pour lequel le capital n’est pas garanti. Cela signifie que vous pouvez perdre une partie des sommes investies, voire, théoriquement et dans le pire des cas, la totalité des sommes investies. Mais cela est peu probable dans le cadre d’un investissement respectant les règles essentielles de diversification.

Pour choisir les entreprises dans lesquelles investir, surtout en période de crise, il est préférable de suivre ces quelques conseils :

- Il est généralement recommandé de privilégier des entreprises bien établies, avec plusieurs décennies (voire des siècles) d’existence et un modèle économique éprouvé.

- L’idéal est de sélectionner des sociétés affichant des fondamentaux solides, notamment un endettement maîtrisé et une situation financière saine.

- Dans une optique « dividendes », on recherchera aussi un rendement régulier, au minimum stable, et si possible en progression au fil des années.

- Autre critère clé : des bénéfices récurrents, idéalement croissants, qui traduisent une capacité à créer de la valeur sur le long terme.

- L’analyse fondamentale permet justement d’identifier ces profils d’entreprises, ce qui aide à investir de façon plus rationnelle et durable.

Café de la Bourse vous propose aussi ses sélections de valeurs et de nombreuses idées d’investissements en fonction de votre profil de risque et de votre stratégie d’investissement.

Comment trader le CAC 40 en 2026 ?

Où va le CAC 40 ? Le CAC 40 va-t-il continuer à monter ou corriger ? Difficile de prédire les cours de l’indice parisien. L’investisseur peut toutefois s’appuyer sur les différents facteurs qui affectent les cours des indices boursiers mondiaux.

Pourquoi le CAC 40 chute ?

Nombreux sont les investisseurs qui se demandent pourquoi le CAC baisse. De nombreux facteurs entrent en compte. Vous retrouverez ici les principales raisons d’une chute de l’indice parisien.

Tableau récapitulatif des différents facteurs qui peuvent entraîner une chute du CAC 40

| Critères | Explication | Importance |

| Résultats des entreprises du CAC 40 | Des résultats décevants (ou une dynamique en perte de vitesse) font baisser les actions concernées, ce qui pèse directement sur l’indice boursier | Très élevée |

| Politique monétaire (banques centrales) | Une hausse des taux ou un durcissement monétaire rend les actions moins attractives, ce qui peut entraîner une correction du CAC 40 | Très élevée |

| Récession / crise économique et financière | Une baisse de l’activité et des anticipations de profits peut provoquer des replis marqués sur l’ensemble du marché actions | Très élevée |

| Risques systémiques (ex : crise bancaire) | La fragilisation d’acteurs majeurs (banques, institutions financières) peut déclencher une vague de panique et affecter tout le marché | Très élevée |

| Risques géopolitiques | Conflits, tensions internationales, crises sanitaires : ces événements réduisent la visibilité et amplifient l’aversion au risque | Élevée |

| Crises de dettes souveraines | Hausse brutale des taux, risque de défaut : ces épisodes peuvent fortement déstabiliser les marchés et les banques | Élevée |

| Mouvements des grands fonds | Les ventes ou arbitrages massifs (réallocations, désendettement) peuvent accélérer une baisse déjà engagée | Élevée |

| Climat d’aversion au risque | Quand la confiance se dégrade, les investisseurs se replient vers des actifs jugés plus sûrs, ce qui pénalise l’indice | Élevée |

| Risques monétaires | Une tension sur une devise (affaiblissement, crise de change) accroît la volatilité et peut peser sur les actions européennes | Moyenne à élevée |

| Trading algorithmique / haute fréquence | Les algorithmes apportent de la liquidité mais peuvent aussi amplifier les mouvements de marché, surtout en période de stress | Moyenne à élevée |

| Erreur humaine (“bug du gros doigt”) | Une faute de frappe sur un ordre (ex : un zéro en trop) peut provoquer des mouvements violents, généralement très ponctuels | Faible à moyenne |

| Incidents techniques / “bugs” de marché | Une anomalie technique peut créer de la volatilité temporaire, mais l’impact est souvent limité dans le temps | Faible à moyenne |

| Flash crash (événement rare) | Dans des conditions extrêmes, la mécanique de marché peut provoquer une chute brutale très brève avant un retour à la normale | Faible (rare) |

Pourquoi le CAC 40 monte ?

Pourquoi le CAC 40 augmente ? Pourquoi le CAC 40 est si haut ? sont des interrogations émises par bon nombre d’investisseurs. Là encore, les facteurs qui peuvent pousser l’indice parisien vers des sommets sont nombreux.

Tableau récapitulatif des différents facteurs qui peuvent entraîner une hausse du CAC 40

| Critères | Explication | Importance |

| Résultats des entreprises du CAC 40 | Des résultats solides (et/ou en croissance) soutiennent le cours des actions, ce qui entraîne mécaniquement une hausse de l’indice | Très élevée |

| Politique monétaire accommodante / baisse des taux | Des taux plus bas (ou des mesures de soutien) rendent les actions plus attractives, en améliorant les perspectives de valorisation et de financement des entreprises | Très élevée |

| Bonne santé de l’économie mondiale | Une croissance économique solide renforce les anticipations de bénéfices, stimule l’investissement et favorise globalement les marchés actions | Très élevée |

| Climat de confiance des investisseurs | Lorsque la confiance revient et que l’appétit pour le risque augmente, les flux se dirigent plus facilement vers les actions, ce qui soutient le CAC 40 | Élevée |

| « Argent pas cher » (période de taux très bas) | Quand l’épargne ne rapporte presque rien, certains investisseurs se reportent davantage vers les actions pour chercher du rendement | Élevée |

| Rachats d’actions | Dans un contexte de taux faibles, les entreprises ont plus facilement recours aux rachats d’actions, ce qui soutient le cours en réduisant le nombre d’actions en circulation | Élevée |

| Effet d’entraînement / traders de tendance | Les acheteurs « suiveurs de tendance » peuvent prolonger et amplifier la hausse, parfois au-delà de ce que justifient les fondamentaux | Moyenne à élevée |

| Bulle spéculative | Une bulle peut pousser les valorisations très haut (ex : dot.com), mais elle repose sur une dynamique fragile et n’est pas un moteur durable | Faible à moyenne |

CAC 40 : possible correction à la suite du sommet historique

La question d’une correction après un sommet ne se pose presque plus. Historiquement, chaque fois que le CAC 40 a inscrit un nouveau record, le marché a souvent enchaîné avec un repli plus ou moins marqué, et la baisse actuelle s’inscrit dans cette logique.

Notons cependant que cette fois, la baisse est d’autant plus brutale qu’elle s’est accélérée ces derniers jours, sous l’effet d’un choc géopolitique : les annonces de Donald Trump portant sur sa volonté d’acquérir le Groenland, ainsi que la menace de possibles sanctions douanières contre l’Europe (et tout particulièrement la France) ont clairement ravivé l’aversion au risque.

D’un point de vue technique, il est toutefois important de relativiser : depuis août 2025, le CAC 40 évolue dans un canal haussier, et l’indice parisien est en train de revenir sur la partie basse de ce canal. Tant que ce canal tient, on parle avant tout d’une correction technique, et non d’un changement structurel de tendance.

Le problème, c’est que le marché est désormais sur un niveau charnière : le support des 8 000 points, à la fois psychologique et proche du bas du canal, est quasiment testé, puisque l’indice CAC 40 se négocie actuellement autour de 8 020 points. Une cassure nette sous ce seuil pourrait ouvrir la voie à une accélération baissière.

Pour autant, avant d’anticiper un scénario plus négatif, un dernier rempart technique existe autour de 7 875 points, susceptible de freiner la baisse en cas de cassure des 8 000 points.

En revanche, si ce support venait à céder, l’indice CAC 40 pourrait rapidement revenir vers la zone des 7 500 points, qui constitue le prochain support majeur clairement identifiable sur le graphique du CAC 40.

À l’inverse, en cas de stabilisation et de rebond, on surveillera d’abord la résistance des 8 220 points, avant un éventuel retour vers la borne haute du canal, située autour de 8 400 points.

Analyse technique chandelier journalier CAC 40 pour 2026

Source : ProRealTimeWeb

Supports et résistances du CAC 40 à surveiller en 2026

| Type | Niveau | Commentaire |

| Résistance majeure | 8 400 | Haut du canal haussier (zone cible en cas de rebond) |

| Résistance | 8 220 | Zone technique importante à reconquérir en cas de retournement |

| Support charnière | 8 000 | Niveau psychologique clé + proche du bas du canal |

| Support | 7 875 | Dernier rempart avant une accélération baissière |

| Support majeur | 7 500 | Prochain support important si la baisse s’installe |

Quel avenir pour le CAC 40 ?

En janvier 2026, Bloomberg indiquent que le ratio de Price to Book de l’indice CAC 40 est de 2,15. En ce qui concerne le P/E (Price-to-Earnings), en janvier 2026, il se situe autour de 19x (environ 19 fois les bénéfices).

Concernant le ratio de Price to Book, il s’agit des capitalisations boursières des sociétés qui composent l’indice, divisées par leurs valeurs d’actifs nets (capitaux propres, valeur comptable de la société calculée par l’addition de tous ses actifs, ce qu’elle possède, soustrait de la valeur de tous ses passifs, ce qu’elle doit). Ces valeurs sont inscrites au sein des bilans consolidés des sociétés.

Avec un ratio actuel de 2,15, l’indice CAC 40 se paye actuellement 2,15 fois plus cher en Bourse que sa valeur nette comptable.

Notons également que si l’on calcule le Price-to-Book en base tangible… autrement dit en retranchant des capitaux propres les actifs incorporels (brevets, marques, goodwill…), dont la valorisation peut être plus délicate et parfois très dépendante d’hypothèses comptables : le CAC 40 apparaît encore plus cher qu’avec un Price-to-Book « classique ».

Ce ratio n’étant pas publié de manière standardisée pour l’indice, il doit être considéré comme une approche d’estimation, mais il met bien en évidence un point clé : une partie importante de la valeur des grandes capitalisations françaises repose sur des actifs intangibles.

À titre d’ordre de grandeur, le Price-to-Book tangible aurait atteint un niveau particulièrement élevé autour de 3,9 en mars 2025, et il se situerait encore aujourd’hui en 2026 dans une zone élevée, probablement entre 2,6 et 3,0, ce qui confirme que le marché reste valorisé sur des niveaux élevés.

Concernant le ratio de P/E il s’agit du Price Earnings Ratio permettant de calculer le nombre d’années de bénéfices nécessaires pour rembourser son investissement (à ne pas confondre avec le rendement du dividende qui représente le coupon versé à l’actionnaire).

Avec un ratio de P/E actuel autour de 19, le prix du CAC 40 ne semble plus être dans des niveaux anormalement hauts comme c’était le cas en 2020 et 2021 (soit plus de 40), il est même plutôt stable entre 2025 et 2026.

Ces deux ratios de Price to Book et de P/E sont utiles pour prendre conscience des niveaux de valorisation des sociétés ou des indices mais sont également loin d’être les seuls critères utilisés par les investisseurs et les analystes dans le cadre de leurs activités d’estimation des valorisations. Par exemple, il conviendra également de bien prendre en compte les perspectives de croissance future et le contexte géopolitique.

Dans le contexte que nous connaissons aujourd’hui, il est difficile de répondre aux questions : quand acheter le CAC 40 ? Quand vendre le CAC 40 ? Il est en effet particulièrement complexe d’estimer si un indice boursier est survalorisé ou sous valorisé, ainsi que de déterminer sa future tendance. En effet, selon le ratio de Price to Book, on peut considérer que l’indice CAC 40 est revenu à des niveaux plutôt élevés, surtout si on opte pour une base de calcul retraitée des actifs intangibles.

Néanmoins, si le ratio de P/E devenait inférieur à 15, la valorisation de l’indice deviendrait intéressante au regard des bénéfices moyens des sociétés qui le composent.

Commentaire de Louis :

Nous ne pouvons pas nous prononcer clairement sur la future tendance du CAC 40, tout comme la majorité des analystes, investisseurs et traders. Ceux qui pourraient le prédire de manière fiable et durable seraient immensément fortunés !

Les investisseurs pourront utiliser l’analyse technique ou la macro-économie pour déterminer au mieux la tendance à venir du CAC 40. Il faudra analyser avec minutie les prochains résultats des entreprises publiés dans les prochaines semaines.

Quels sont les dividendes du CAC 40 ?

En 2025, les entreprises du CAC 40 ont battu un nouveau record de redistribution aux actionnaires, avec 107,5 milliards d’euros reversés au total.

Cette enveloppe se décompose d’environ 72,7 milliards d’euros de dividendes (soit 68 % du total) et 34,8 milliards d’euros de rachats d’actions (environ 32 %), illustrant le poids croissant des programmes de buyback dans la stratégie de rémunération des actionnaires.

Ces rachats ont notamment été tirés par quelques grands groupes, avec TotalEnergies, AXA ou encore BNP Paribas parmi les acteurs les plus actifs.

Pour 2026, les perspectives restent globalement bien orientées en Europe, même si elles pourraient être plus hétérogènes selon les secteurs. D’après l’Allianz Global Investors Dividend Study 2026, les dividendes versés par les entreprises européennes (STOXX Europe 600) pourraient atteindre 454 milliards d’euros en 2026, contre environ 437 milliards en 2025, soit une progression attendue de +4 %.

AllianzGI anticipe une hausse particulièrement portée par le secteur financier, tandis que la consommation discrétionnaire pourrait au contraire connaître un ralentissement des distributions.

Dans ce contexte, le CAC 40 pourrait continuer à afficher un niveau de dividendes élevé, même si la trajectoire dépendra fortement de l’évolution des bénéfices 2026 et du niveau de confiance des marchés, car en période d’incertitude, les dividendes sont souvent plus résilients que les cours de Bourse, mais les entreprises peuvent ajuster leurs politiques de distribution en cas de retournement conjoncturel.

Quels sont les risques liés à l’investissement sur le CAC 40 ?

Gardons également à l’esprit les risques des marchés boursiers, le brusque « Coronakrash » du CAC 40 de presque 40 % entre mi-février et mi-mars 2020 et la baisse de plus de 17 % au printemps 2025 en sont des exemples et nous rappellent le risque de perte en capital inhérent aux marchés financiers.

Nous tenons aussi à alerter nos lecteurs sur les dangers des stratégies à effet de levier. Imaginons un investisseur en « simple » levier 4 sur une position longue (acheteuse) CAC 40. Son compte serait alors en situation d’appel de marge à la suite d’une chute de l’indice de 25 %. Il doit donc rapidement remettre de l’argent pour augmenter sa couverture ou, s’il est dans l’impossibilité de le faire, voit son compte clôturé par son broker et perd tout (potentiellement des années de travail) en l’espace de quelques semaines lors d’un krach. Et pourtant, un levier entre 3 et 4 reste léger dans l’univers des produits dérivés. Le risque spécifique au produit financier doit bien être pris en compte. Avant de vous aventurer sur des produits dérivés complexes, sur le CAC 40, mieux vaut être sûr que vous avez parfaitement compris toutes les caractéristiques de celui-ci.

Il appartient donc à chaque investisseur de retenir sa propre méthodologie (ratios de valorisation, croissance, analyse technique, etc.). Le plus important pour investir sur le CAC 40 sera de parvenir à maintenir votre stratégie dans le temps en prenant conscience qu’indéniablement il faudra faire face à des phases de forte volatilité sur les marchés boursiers ainsi que la survenance de crises boursières environ toutes les décennies (2000, 2008, 2020).

À cet égard, il sera préférable de back-tester votre méthode (l’appliquer dans le passé afin d’en estimer sa qualité). Il est aussi et surtout vivement recommandé d’opter pour un portefeuille suffisamment diversifié, critère essentiel afin de limiter les risques. Nous ne pouvons donc que vous recommander de ne pas limiter vos investissements en Bourse au seul indice CAC 40. Vous devez absolument appliquer pour limiter le risque de marché et le risque de concentration une diversification sectorielle, numéraire mais aussi géographique dans votre portefeuille boursier.

Enfin, il est impératif pour réduire le risque d’exécution de bien savoir maîtriser le passage des ordres de Bourse afin d’éviter une exécution partielle de son ordre sur le CAC 40 qui pourrait entraîner des conséquences catastrophiques sur votre portefeuille.

Quelques questions sur le CAC 40 ?

Le CAC 40 est l’indice boursier phare de la Bourse de Paris qui est composé des 40 valeurs françaises dont les volumes d’échanges de titres sont les plus importants sur la Bourse européenne Euronext. À ce titre, il est représentatif de l’économie française dans son ensemble.

Il est possible d’investir sur le CAC 40 via un compte-titres ou un PEA ouvert auprès d’un courtier en Bourse ou d’une banque. Des produits de Bourse ou des produits dérivés comme les ETF, Turbos ou Futures permettent d’investir sur l’indice CAC 40, à la hausse ou à la baisse. Il est aussi possible d’acquérir directement les actions des sociétés qui composent le CAC 40.

Le CAC 40 est haussier sur le très long terme. Depuis 1987, le CAC 40 dividendes réinvestis affiche une performance de 8,5 % par an. Mais la progression n’est pas linéaire et il a été notamment marqué par trois crises majeures : crise de la bulle internet au début des années 2000, crise des subprimes en 2008 et crise du Covid-19 que nous avons connu en 2020.

Investir sur le CAC 40, c’est soutenir l’économie française, booster le rendement de son épargne et se donner les moyens de financer ses projets sur le long terme. L’investissement peut notamment se faire au sein du PEA une enveloppe accessible et fiscalement avantageuse.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation