Investir en Bourse sur un indice boursier avec un ETF ou un tracker est-il intéressant ? Découvrez notre étude des principaux indices boursiers au monde depuis 25 ans.

Les ETF ou trackers connaissent un engouement depuis quelques années, par leur typologie de nature à répliquer les variations de leurs sous jacents à moindres frais. Ce type de stratégie est parfois aussi appelée gestion passive. Il existe des milliers d’ETF différents en fonction de critères géographiques, sectoriels, de classes d’actifs, de styles de gestion, etc. Nous nous intéressons ici aux ETF indiciels.

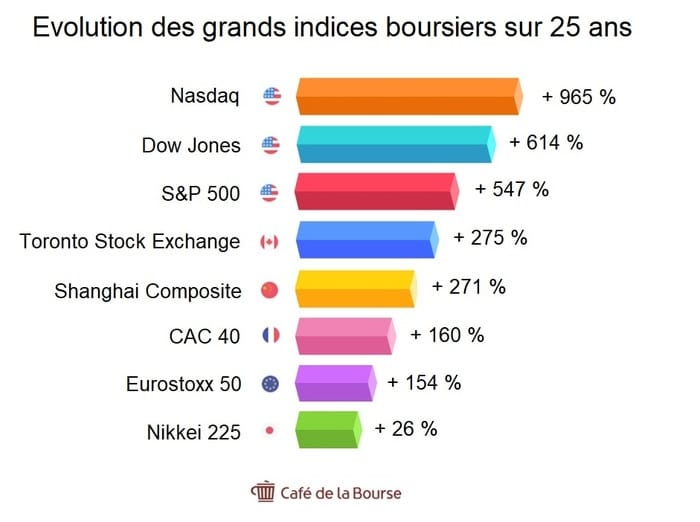

Découvrez notre analyse des principaux grands indices boursiers sur 25 ans, et par extrapolation, les performances qui auraient été générées dans le cadre d’une stratégie d’investissement en ETF indiciel, qui, nous le rappelons, a pour but de répliquer l’évolution de son indice boursier.

En lecture graphique, de nombreux indices boursiers présentent une solide tendance haussière de très long terme, toujours d’actualité. Il existe néanmoins certains risques à considérer qui seront évoqués en fin d’article. Décryptage.

Indices boursiers : étude de variations des cours

Découvrez notre étude de l’évolution des indices boursiers CAC 40, S&P 500 et Nasdaq sur 25 ans.

Recevez une action Renault offerte sur XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

CAC 40 : étude de l’indice boursier en graphique

Évolution de l’indice français CAC 40 sur 25 ans

(Source : Tradingview, hors tracés)

L’indice boursier CAC 40 (composé des 40 plus grandes sociétés françaises) a connu trois grandes phases haussières depuis 1995. Une première entre octobre 1995 et août 2000, d’une durée de 5 ans, a généré une variation haussière de presque +300 %. Durant son pic haussier, le CAC 40 a presque atteint les 7 000 points. Une deuxième phase haussière du cours CAC 40, entre début mars 2003 et fin mai 2007, d’une durée de 4 ans, a généré une variation haussière de + 139 %. Son pic haussier durant cette période a avoisiné les 6 200 points. La dernière grande phase haussière qui a débuté début mars 2009, a priori toujours en cours, a généré une variation établie à + 127 % actuellement. Le CAC 40 a atteint les 5 761 points au 1er novembre 2019.

Mais le CAC 40 a aussi connu deux longues tendances baissières ces 25 dernières années. La première correspond au dégonflement de la bulle des valeurs technologiques. Le CAC 40 a perdu 62 % entre fin août 2000 et début mars 2003, avec un plus bas, de l’ordre de 2 575 points. La seconde tendance baissière du cours CAC 40 correspond à la crise financière de 2008 ayant impacté à la baisse le CAC 40 de 59 % entre fin mai 2007 et début mars 2009. Durant cette période, l’indice boursier a touché des plus bas sur les 2 500 points. Nous constatons que les deux pics baissiers du CAC 40 de début mars 2003 et de début mars 2009 sont similaires (plus bas aux alentours des 2 500 / 2 575 points).

Sur le graphique ci-dessus, notons que les investisseurs qui ont investi sur des ETF CAC 40 lors de ses sommets (années 2000 et 2007), n’ont jamais revu leur cours d’achat à ce jour. Ces périodes correspondent aux zones entre la droite verte en pointillés (cours actuel du CAC 40) et les sommets constatés lors des années 2000 et 2007.

Néanmoins, les investisseurs ayant bénéficié d’une stratégie acheteuse lors des périodes de plus bas de l’indice CAC 40 ont pu bénéficier de belles tendances haussières, notamment celle comprise entre 1995 et 2000 avec une évolution de presque 300 %.

La tendance haussière initiée début mars 2009 semble toujours validée en lecture graphique. En effet, le « range » profite de points bas et hauts de plus en plus hauts au fil du temps, ce qui indique une certaine solidité de la tendance haussière. Il est donc possible que l’indice CAC 40 poursuive sa hausse durant les mois, voire les années à venir si l’on se base uniquement sur la lecture graphique.

S&P 500 : étude de l’indice boursier en graphique

Évolution de l’indice américain S&P 500 sur 25 ans

(Source : Tradingview, hors tracés)

L’indice boursier S&P 500 (composé des 500 plus grandes sociétés américaines cotées sur les places Nyse et Nasdaq) a connu trois grandes phases haussières depuis les années 90 :

- début décembre 1994 – mi-mars 2000 avec + 241 % (6 ans) ;

- fin septembre 2002 – mi-octobre 2007 avec + 95 % (5 ans) ;

- début mars 2009 – actuellement avec + 349 % (10 ans).

Il a également connu deux grandes phases baissières :

- mi-mars 2000 – fin septembre 2002 ;

- mi-octobre 2007 – début mars 2009.

Notons que les investisseurs qui ont opté pour des stratégies acheteuses sur l’indice S&P 500 lors de ses points hauts de 2000 et 2007 auraient dû attendre mars/avril 2013 avant de générer des performances positives, soit une attente de 13 ans pour ceux entrés sur les plus hauts de 2000.

Néanmoins, les investisseurs ayant bénéficié de points d’entrée sur les bas niveaux du S&P 500, notamment en 1995, 2002 et 2009 auraient pu profiter de variations haussières marquées. En particuliers ceux entrés à la fin de la crise financière de 2008/2009. En effet, l’indice S&P 500 à évolué de + 350 % entre début mars 2009 et ses niveaux actuels.

Notons cependant que l’indice s’est fait une « frayeur » mi-décembre 2018 avec un plus bas de l’ordre de 2 400 points touché en peu de temps. En effet, entre mi-septembre 2018 et mi-décembre 2018 (3 mois) le S&P 500 est passé de plus de 2 900 points à un seuil proche des 2 400 points, soit une chute de 18 %. Avant de reprendre rapidement sa tendance haussière long terme.

Nasdaq : étude de l’indice boursier en graphique

Évolution de l’indice américain Nasdaq Composite sur 25 ans

(Source : Tradingview, hors tracés)

L’indice boursier Nasdaq, dit aussi Nasdaq Composite est actuellement composé de plus 2 500 sociétés cotées, principalement issues des secteurs des technologies, des télécoms, et du e-commerce.

L’indice a connu trois grandes phases haussières depuis les années 1994 :

- une croissance de + 602 % entre début décembre 1994 et début mars 2000 ;

- une hausse de + 160 % entre fin septembre 2002 et début octobre 2007 ;

- une croissance toujours d’actualité initiée début mars 2009 dont la variation à ce jour est de + 548 %.

Les deux grandes phases baissières du Nasdaq ont été les suivantes :

- une chute de 78 % entre début mars 2000 et fin septembre 2002 ;

- un repli de 55 % entre début octobre 2007 et début mars 2009.

Les investisseurs entrés sur les point hauts de 2000 du Nasdaq lors du pic de la bulle des valeurs technologiques ont dû patienter 16 ans afin de bénéficier d’une performance positive sur leurs supports d’investissements adossés à l’indice.

Au contraire, ceux ayant eu la chance d’être entrés sur les points bas du Nasdaq ont pu bénéficier de fortes croissances car l’indice a connu de très fortes croissances entre début décembre 1994 et début mars 2000, avec un peu plus de 600 % de variation haussière. Notons également la bonne performance de ceux qui ont investi à l’achat depuis début mars 2009 (tendance toujours en cours ayant généré + 548 % actuellement).

Tout comme l’indice S&P 500, le Nasdaq s’est fait une « frayeur » entre fin septembre 2018 et mi- décembre 2018 chutant de plus de 8 046 points à 6 333 points, soit une baisse de 21,3 %.

Indices boursiers populaires : analyse des tendances Bourse

Nous avons également analysé l’évolution des indices boursiers Dow Jones, Eurostoxx, Nikkei, Shanghai Composite et Toronto Stock Exchange sur 25 ans.

Évolution de l’indice Dow Jones sur les 25 dernières années

Évolution de l’indice américain Dow Jones sur 25 ans

(Source : Tradingview, hors tracés)

L’indice Dow Jones 30 intègre les 30 plus grandes sociétés industrielles américaines. Il connaît une croissance long terme soutenue, sauf sur la période de la crise financière de 2008. Sur 25 ans, l’indice Dow Jones 30 a connu une forte croissance de +614 %.

Évolution de l’indice Eurostoxx 50 sur les 25 dernières années

L’indice Eurostoxx 50 intègre les 50 plus grandes sociétés européennes. Il a atteint les 5 500 points lors de période de la bulle de 2 000 et plus de 4 500 points au préalable à la crise financière de 2008. Sur 25 ans, l’indice Eurostoxx 50 a connu une croissance de + 154 %.

Évolution de l’indice Nikkei 225 sur les 25 dernières années

L’indice Nikkei 225 comprend les plus grandes sociétés japonaises. Il évolue de manière volatile sur le long terme, et a perdu 60 % de sa valeur lors de la crise de 2008. Néanmoins, il connaît une croissance de + 170 % depuis fin 2012. Sur 25 ans, la croissance de l’indice Nikkei 225 est limitée, à hauteur de + 26 %.

Évolution de l’indice Shanghai Composite sur les 25 dernières années

L’indice Shanghai Composite comprend les plus grandes sociétés chinoises. Deux grandes impulsions haussières ont eu lieu en 2007 et fin 2015, avec l’atteinte des seuils des 60 000 points en 2007 et des 50 000 points en 2015. Néanmoins, ces niveaux n’ont pas tenu dans le temps.

Sur 25 ans, l’indice Shanghai Composite a connu une croissance intéressante de + 271 %.

Évolution de l’indice Toronto Stock Exchange sur les 25 dernières années

Évolution de l’indice canadien Toronto Stock Exchange (TSX) sur 25 ans

(Source : Tradingview, hors tracés)

L’indice TSX canadien intègre les plus grandes sociétés canadiennes. Sa croissance est relativement homogène sur le très long terme à l’exclusion des cycles baissiers de 2000 et 2008. Sur 25 ans, la croissance de l’indice Toronto Stock Exchange est intéressante, à hauteur + 275 %.

Investir en Bourse sur les indices boursiers via un ETF ou un tracker est-il judicieux ?

Globalement oui, car lorsque l’on lit graphiquement les évolutions très long terme des grands indices boursiers, ces derniers sont clairement en tendance haussière, surtout le Nasdaq et le S&P 500.

Néanmoins, nous pouvons constater que dans le cadre d’investissement sur des supports adossés à ces indices lors de certains points hauts, l’attente pouvait être très longue avant de bénéficier d’une performance positive (13 et 16 ans sur les indices S&P 500 et Nasdaq dans le cadre de stratégies acheteuse lors des plus hauts de 2000, voire aucun retour positif à ce jour sur le CAC 40).

Toutefois, en lecture graphique, ces périodes de points hauts sont marginales à l’échelle du très long terme. Il est donc statistiquement peu probable que l’investisseur subisse de si longues périodes non performantes dans le cadre de stratégies acheteuses sur les grands indices.

Comment réagit l’investisseur face aux différentes situations boursières ?

On parle généralement de bear market (marché baissier) ou de bull market (marché haussier) lorsque l’indice franchi 20 % de variation à la hausse ou à la baisse. Plus cette variation est réalisée sur la longueur, plus elle sera solide.

Il est important de considérer que ces éléments de seuils des 20 % restent théoriques.

Par exemple, la variation baissière du Nasdaq entre fin septembre 2018 et mi-décembre 2018, qui a fait chuter l’indice boursier de 21,3 %, n’a pas été synonyme d’une poursuite de l’impulsion baissière car l’indice s’est ensuite fortement retourné à la hausse.

Notons également que les krachs boursiers sont souvent soudains et que leurs durées globales sont sensiblement plus courtes que celles des cycles haussiers.

La spontanéité des chutes boursières peut faire suite à de longues phases haussières a priori solides sur plusieurs années. L’investisseur peut donc vite perdre une partie de son capital face à l’ampleur de certaines chutes dans le cadre d’une stratégie acheteuse sur indices boursiers.

Dans ces conditions, il est difficile de conseiller aux investisseurs d’opter pour une réaction préétablie dans le cadre des éventuels retournements car les critères à intégrer sont nombreux tels que :

- la valorisation des actions (sociétés) qui composent l’indice ;

- le contexte géopolitique (par exemple la guerre commerciale sino-américaine actuelle) ;

- les grandes rotations sectorielles (à titre d’exemple, l’indice CAC 40 est assez exposé au secteur du luxe, qui pourrait potentiellement l’impacter en cas de retournement de ce secteur. Même remarque pour le Nasdaq incluant principalement des valeurs liées aux technologies et au monde de l’Internet) ;

- les politiques monétaires des banques centrales ;

- les flux financiers des investisseurs institutionnels (les flux acheteurs ou vendeurs des grands fonds de placements, qui gèrent souvent des milliards, impactent les indices boursiers) ;

- les risques industriels, les risques liés aux catastrophes naturelles ou bien aux confits armés ;

- le changement climatique, si le phénomène s’accélère.

L’investisseur qui s’intéresse aux supports d’investissement répliquant les indices boursiers tels que des ETF, devrait être conscient qu’il est préférable de lisser ses investissements dans le temps.

En effet, en cas de malchance, un investisseur qui aurait investi en une seule fois son capital (« all-in-one ») lors des points hauts des indices, tels que ceux constatés lors de la bulle de 2000, devrait patienter, au mieux, plus de 16 ans sans création de valeur avant de voir son capital s’apprécier. S’il avait investi sur les plus hauts des indices CAC 40, Eurostoxx50 ou Shanghai Index en 2007, son investissement, toujours en performance négative, à ce jour, lui coûte toujours de l’argent.

Malgré ces éléments pouvant être perçus comme rédhibitoires, notons néanmoins que la majorité des grands indices boursiers connaissent des « mégatrends » (tendances très long terme, plus de 25 ans) de nature clairement haussière, en lecture graphique.

Comment investir dans les ETF et où trouver ces fonds cotés en Bourse ?

Les ETF peuvent être acquis au sein de compte titres et certains sont également éligibles au PEA (Plan Epargne en Actions). D’ailleurs, dans le cadre du PEA, certains ETF ont l’avantage d’être internationaux et de ce fait, font bénéficier l’investisseur d’une exposition hors Union Européenne, ce qui n’est pas possible en matières de détention d’actions en direct. De fait, seules les entreprises ayant leur siège social en Union Européennes sont éligibles au PEA.

L’accessibilité est excellente, un seul ordre en Bourse durant l’heure d’ouverture des marchés suffit à acheter ou vendre les ETF.

Il existe également des ETF avec effets de levier permettant d’amplifier la variation de l’indice sous jacent.

En qualité de produits boursiers grand public, les ETF présentent également l’avantage d’être régulés par les autorités des marchés financiers de leurs pays respectifs.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation