Découvrez comment un concept économique simple (le « business cycle ») peut aider un investisseur à mieux situer dans quel contexte il évolue et peut l’aider à déterminer quel type d’investissement il a plutôt intérêt à privilégier en fonction de ce contexte.

Réaliser une analyse détaillée du contexte économique mondial en vue de prendre des décisions d’investissement plus éclairées est une activité qui (bien qu’indispensable) peut s’avérer complexe à mettre en œuvre pour un investisseur débutant : taux d’intérêts, taux de chômage, inflation, les variables à analyser sont nombreuses et leur interprétation peut être délicate.

C’est pourquoi, à travers cet article, nous présenterons un modèle économique « simplifié » qui ne nécessite pas d’analyse trop complexe, et qui permet de savoir grosso modo où nous nous trouvons dans le cycle économique.

Bien entendu, il ne s’agit pas d’essayer de prévoir le futur, mais simplement de gagner en intelligence situationnelle et d’avoir un prisme qui nous permette de déterminer relativement simplement quel placement a les meilleures chances d’être favorisé en fonction de la situation économique à un instant T.

Le business cycle : explication des cycles économiques

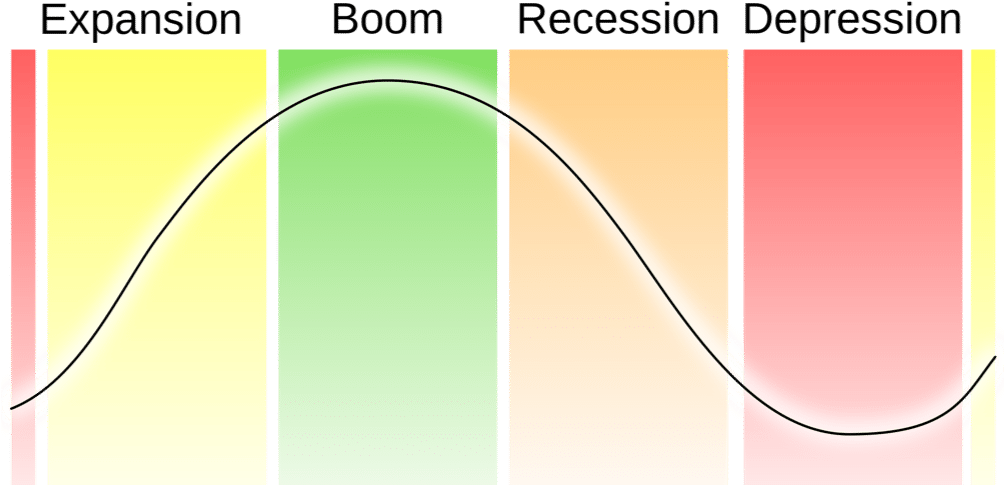

L’économie est par nature cyclique et enchaîne différentes phases dont la durée exacte est difficile à prévoir, mais dont l’enchaînement se fait toujours dans le même ordre. Ces phases peuvent être schématisées simplement ainsi :

Voyons plus en détail ce qui caractérise chacune de ces périodes :

L’expansion

Durant cette phase l’économie croît, les sociétés font des profits, l’emploi est dynamique et le taux de chômage relativement faible, les taux d’intérêts sont plutôt bas, l’inflation est positive mais mesurée : c’est généralement la meilleure saison du cycle économique. Cette période est favorable pour la plupart des investissements boursiers dits « risqués » et l’investissement en actions réalise généralement de très bonnes performances durant les périodes d’expansion.

Le boom

Cette période est généralement caractérisée par des excès. Poussés par des années de croissance et de faibles risques financiers, l’économie et les investisseurs commencent à s’emballer (hausse de l’endettement des entreprises et des ménages encouragée par les années de faibles taux d’intérêts), hausse de l’inflation (pression haussière sur les prix du fait du dynamisme de la consommation et de la hausse des salaires), emballements spéculatifs : la période de boom est généralement celle qui bâtit silencieusement les fondations d’une future récession en créant des excès qui nécessiteront ensuite d’être corrigés.

La récession

Les excès d’optimisme de la période de boom se heurtent généralement à un moment ou à un autre à la réalité (la croissance des entreprises commence à ralentir ou n’est pas aussi bonne qu’anticipée, les consommateurs et investisseurs ne peuvent se surendetter à l’infini pour alimenter la croissance, et les banques centrales interviennent en relevant les taux d’intérêts pour éviter une surchauffe du système). Les profits commencent à décliner par rapport aux anticipations, les surplus des entreprises sont mis sur le marché à prix cassés car ils ne trouvent pas preneur, les profits en berne sont synonymes de licenciements pour couper les coûts, le chômage augmente, il y a une pression baissière sur les salaires : c’est la récession. Ces périodes sont généralement très mauvaises pour les investissements « risqués », et les placements plus défensifs sont à privilégier.

La dépression

Les années de récession endurées par les consommateurs et par les investisseurs les poussent à des excès de pessimisme : le futur est vu comme sombre, le chômage est fort, l’accès au crédit difficile. Mais en contrepartie les excès ont été purgés du système et seules les entreprises les plus robustes et les plus efficientes ont survécu à la période de récession. Les banques centrales baissent généralement les taux d’intérêts pour essayer de « relancer la machine », l’accès à du crédit peu cher pour acquérir des biens et des actifs désormais à faible prix crée les bases qui permettront de relancer le système pour la future phase d’expansion.

Et ce cycle se reproduit encore et encore à travers l’histoire, car il prend ses racines à la fois dans la psychologie humaine et dans les méthodes de relance des banques centrales (qui utilisent toujours les mêmes principaux leviers pour influer sur l’économie : le niveau des taux d’intérêts et la création monétaire).

L’identification des cycles économiques : une aide précieuse pour l’investisseur

Sans être un fin analyste, il est relativement simple de déterminer de manière approximative où en est le cycle économique en s’aidant de la description des 4 phases que nous venons de voir. Par exemple, il est aisé de voir qu’aujourd’hui nous ne sommes ni en dépression, ni en récession mais sans doute quelque part en fin de phase d’expansion (et possiblement en début de période de boom). Attention, gardez bien en tête que chacune de ces phases peut durer des années.

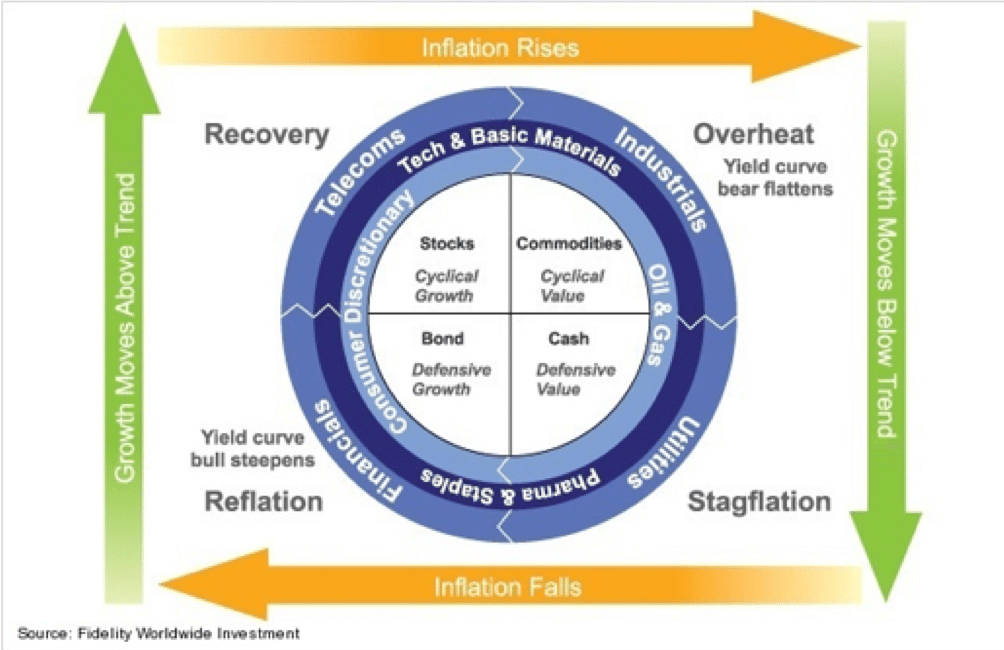

Chaque période du cycle économique est généralement favorable pour certains types de placements, et défavorables pour d’autres. C’est ce que décrit le schéma couramment appelé « l’horloge de l’investisseur ».

L’horloge de l’investisseur ou comment profiter des différents cycles économiques

Voyons ce que nous dit le schéma horloge de l’investisseur plus en détails :

Quand investir dans les actions

Les périodes de sortie de dépression et de début de reprise favorisent plutôt les actions (lorsqu’elles sont encore « en soldes » et que les attentes des investisseurs atteignent leur point de pessimisme maximum). Les périodes de croissance leurs sont également favorables. Nous pouvons voir également que certains secteurs des marchés actions sont plus favorisés que d’autres (par exemple les secteurs technologiques et les actions pro cycliques profitent mieux des périodes d’expansion que les autres).

Se positionner au bon moment sur les matières premières

Les périodes de « boom » (ou de « surchauffe ») favorisent plutôt l’investissement dans les matières premières, ainsi que les actions directement liées à ces secteurs, telles que les pétrolières par exemple car l’emballement de l’inflation en fin de cycle leur est généralement bénéfique.

Les périodes de début de récession favorisent plutôt le cash rémunéré ou les investissements plus défensifs à faibles risques. Sur les marchés actions, les secteurs défensifs tels que les « utilities » résistent généralement mieux à ce genre de période.

Les périodes de récessions avancées (pré-dépression si vous reprenez le premier schéma) favorisent généralement l’investissement dans les obligations de haute qualité et de longue échéance, car les baisses de taux d’intérêts et la faible inflation qui caractérisent généralement ce genre d’environnement leurs sont bénéfiques (partie gauche basse du quadrant ici).

Sans qu’il soit question de prévoir le futur, ces schémas simples peuvent aider un investisseur à prendre de meilleures décisions : par exemple en évitant de se surexposer en actions technologiques extrêmement surévaluées précisément en fin de cycle, comme on voit beaucoup d’investisseurs le faire aujourd’hui avec les « FANG » américaines (Facebook, Amazon, Netflix et Google), et en privilégiant des valeurs plus défensives et moins chères.

Et, s’il n’est pas possible de prévoir à l’avance et avec précision à cause de quels éléments (et quand) se déclenchera la prochaine récession, il est toutefois possible de positionner son portefeuille de manière à ne pas se retrouver en danger dans la phase suivante du « business cycle ». Par exemple, évitez de vous placer sur des actifs très pro cycliques en fin de période d’expansion, et incluez à votre portefeuille boursier des investissements plus défensifs.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation