Café de la Bourse vous fait (re)découvrir l’Investissement Socialement Responsable (ISR) sous toutes ses facettes. Critères, labels, poids de l’investissement responsable, performances de cette forme de finance engagée, supports d’investissement disponibles. Retrouvez tout ce qu’il faut savoir sur la finance responsable avant de se lancer en 2024.

Sommaire :

- Qu’est-ce que l’Investissement Socialement Responsable (ISR) ?

- Que sont les critères ESG (Environnement, Social, Gouvernance) ?

- Les labels de la finance responsable : ISR, TEEC, Finansol et les autres

- Quelle est la différence entre ESG et RSE ?

- ISR : l’importance de la finance responsable pour les épargnants français

- Quelles performances pour l’ISR et la finance responsable ?

- Finance responsable : quels défis et challenges pour la finance durable ?

- Investir dans l’ISR et la finance responsable : quels placements choisir ?

- Investir dans la finance responsable : en direct, via une assurance vie, un PER ou un PERECO ?

Qu’est-ce que l’Investissement Socialement Responsable (ISR) ?

La finance responsable vise à asseoir la sélection de valeurs sur la base de critères non seulement financiers mais également extra-financiers. Ces critères sont classés au sein de trois catégories rassemblées sous l’appellation ESG : Environnement, Social, Gouvernance.

Si de nos jours la notion d’investissement ESG fait davantage référence à la finance verte et l’investissement écologique, c’est par l’approche sociale que le concept est né dans les pays anglo-saxons au 19ème siècle. En effet, des communautés religieuses américaines engagées à lutter contre l’esclavage interdisaient à leurs membres d’investir dans les armes, l’alcool ou le tabac.

En 1971, le premier fonds ISR est créé par deux pasteurs, le Pax World Fund (aujourd’hui devenu Impax Asset Management), dont l’objectif était d’exclure les investissements dans l’armement.

Dans les années 1980, l’investissement responsable arrive en Europe, notamment avec la création en 1982 par l’Église de Suède du premier fonds éthique. La création de ce fonds sera suivi par le lancement de plusieurs autres fonds financiers, souvent d’origine religieuse, comme le fonds Nicole Reille (sœur Nicole Reille) créé en 1983 par l’association Ethique et Investissement.

En matière d’investissement socialement responsable, il faut faire la différence entre la façon dont les fonds et les produits de bourse sont classés et/ou labelisés sur la base de leurs choix d’investissement, et la façon dont les actions d’entreprises en Bourse sont directement notées en fonction de critères concernant leur activité et leur organisation.

Ainsi, si vous souhaitez constituer vous-même un portefeuille d’action ou investir dans des OPCVM ou des ETF, il y aura différentes classifications permettant de vous orienter vers un investissement ESG.

La prise de conscience à l’origine de la finance durable

La finance responsable s’est développée dans un environnement marqué par la prise de conscience du tarissement prochain des ressources naturelles, de la nécessité de réduire l’empreinte de l’activité humaine sur la nature, de l’importance croissante des notions de bien-être et d’équilibre. Ces constats ont donné lieu à l’invention du concept de développement durable dans les années 1990.

Le développement durable se définit comme une forme de développement pérenne “qui répond aux besoins du présent sans compromettre la capacité des générations futures à répondre aux leurs”. Cette citation est empruntée à Gro Harlem Brundtland, Premier Ministre norvégien en exercice lors du Sommet de la Terre qui s’est tenu à Rio en 1992.

Le développement durable se conçoit dans une optique large qui comprend trois dimensions essentielles : l’économie au sens strict, l’écologie et la dimension sociale. Seule une forme de développement prenant en compte ces trois aspects peut s’avérer durable ou “sustainable” en anglais.

Les textes internationaux qui définissent les objectifs de la finance solidaire et responsable

Les métiers de l’investissement et de la gestion ont adapté cette notion aux enjeux de leur secteur afin de proposer une forme d’investissement qui soit, elle aussi, durable. Ils s’appuient notamment sur les objectifs de développement durable des Nations Unies. C’est ce qu’on appelle la finance responsable. Si l’aspect environnemental n’apparaît pas dans cette dénomination, il reste un pilier essentiel et souvent majoritaire, notamment en Allemagne, dans cette conception de l’investissement. Il est représenté par la lettre E dans l’abréviation ESG. Là encore, des textes internationaux donnent la marche à suivre. Ainsi, l’Accord de Paris dresse les grandes lignes des objectifs à atteindre en termes de protection de l’environnement.

En 2021, une nouvelle réglementation SFDR (Sustainable Finance Disclosure Regulation) est entrée en vigueur afin de mieux classifier les fonds ISR, et surtout offrir aux investisseurs une grille de lecture unique. Ainsi, les fonds qui n’ont aucun objectif ESG sont classés « article 6 », les fonds prenant en compte les critères ESG dans leurs choix d’investissement sont classés « article 8 », et les fonds dont l’objectif est d’avoir un impact positif sont classés « article 9 ».

Au même titre que la certification AMF a pour objectif d’attester des connaissances réglementaires des marchés financiers pour un individu souhaitant travailler dans une entreprise d’investissement, dans une banque ou auprès d’un courtier bourse, l’AMF a inauguré en 2021 la Certification Finance Durable qui peut être obtenue après une formation et un examen dont l’objectif est de s’assurer que les conseillers en investissement et les gestionnaire de patrimoine maîtrisent parfaitement les tenants et aboutissants de l’investissement socialement responsable.

En 2023, dans le cadre des nouvelles normes réglementaires pour la finance ESG qui ont été mises en place en janvier 2024, la commission européenne a publié l’acte sur les standards de reporting de durabilité (ESRS) qui s’inscrivent dans le cadre de la directive de la CSRD (Corporate Sustainability Reporting Directive). Cette dernière publication s’inscrit dans une volonté de transformation du secteur de la finance pour des règles de durabilité plus strictes, notamment pour lutter contre le greenwashing.

Que sont les critères ESG (Environnement, Social, Gouvernance) ?

La plupart des sociétés de gestion qui proposent à leur clientèle un fonds ISR sélectionnent les entreprises y figurant en excluant d’abord les secteurs controversés tels que les jeux d’argent, le tabac, l’armement, les combustibles fossiles, etc. Les sociétés dont le siège social est situé dans un paradis fiscal en vue de faire baisser ses charges fiscales sont également exclues. Cependant, les sociétés de gestion ont une liste plus ou moins étendue des paradis fiscaux à éviter.

Enfin, entrent en scène les fameux critères ESG. En effet, afin de définir clairement les conditions à remplir pour qu’un investissement appartienne à la finance responsable, les professionnels de la finance ont défini trois familles de critères de sélection de valeurs réunis sous l’appellation ESG : environnement, social/sociétal et gouvernance.

Sous la bannière de l’environnement sont réunis des critères du type : consommation d’énergie, émission de gaz à effet de serre, stratégie environnementale, gestion de l’eau, etc.

Dans le pilier social/sociétal se rencontrent des critères tels que les relations clients/fournisseurs, la santé et la sécurité des employés, la non-discrimination.

Enfin, la gouvernance comprend des critères relatifs à la rémunération des dirigeants et des employés, aux droits des actionnaires, à l’intégration des critères ESG.

Cela étant, chaque entité de gestion définit elle-même les critères qu’elle souhaite inclure dans sa grille d’analyse extra-financière. Ces critères peuvent également varier d’un secteur à l’autre et d’une classe d’actifs à une autre, d’où l’importance d’une réglementation claire pour uniformiser au possible les critères de sélection, comme c’est le cas avec la réglementation SFDR.

Afin de prendre en compte au mieux tous ces critères, les sociétés de gestion ont souvent recours à des sociétés spécialisées dans l’évaluation des critères ESG, comme par exemple Moody’s qui dispose d’un département « ESG Risk ». En plus, les sociétés peuvent aussi mettre en place leur propre cadre d’analyse qui viendront se substituer à une analyse externe ou la compléter. Elles pourront procéder à leur propre audit et certaines, comme La Financière de l’Echiquier par exemple, rencontrent systématiquement les dirigeants d’une entreprise avant de faire figurer cette société au sein d’un fonds labellisé ISR.

Il existe aussi des agences, telles que l’agence LUCIE, qui permet aux entreprises de s’aligner sur les critères ESG pour augmenter leur notation ISR.

Les labels de la finance responsable : ISR, TEEC, Finansol et les autres

Il existe différents labels qui permettent d’identifier les placements responsables et de garantir le caractère éthique et engagé de ces investissements. Le label ISR (pour Investissement Socialement Responsable) est sans doute le plus connu. Lancé par Michel Sapin en 2016, ce label public destiné à promouvoir l’investissement responsable auprès des investisseurs particuliers garantit que le placement labellisé respecte bien les critères ESG (pour Environnement, Social, Gouvernance). Le ministre de l’économie et des finances, au moment de sa création, a indiqué qu’il « favorise la lisibilité de l’ISR » auprès des épargnants et « donne du sens » à cette thématique. Les prétendants au label doivent afficher des « résultats mesurables » : ils sont ainsi appelés à démontrer que leur gestion ISR élimine un certain nombre d’investissements potentiels de leur portefeuille sur des critères sociaux ou environnementaux.

Le label ISR remplace le label Novethic. Son objectif : promouvoir l’investissement socialement responsable en France et en Europe auprès des épargnants individuels.

Son comité, installé officiellement en novembre 2016 à Bercy, est présidé par Michèle Pappalardo, et composé d’une quinzaine de personnalités.

Ce label est un véritable accélérateur du développement de l’investissement socialement responsable pour les particuliers. Les Français disposent désormais d’un outil pour faire le choix de placer leur argent de façon responsable et durable. Le label permet en effet d’identifier facilement des investissements favorisant le développement durable tout en visant le même rendement financier que des produits classiques.

Le 23 juillet 2020, un nouveau référentiel du label ISR a vu le jour. Il est entré en vigueur le 23 octobre 2020. Bercy stipule que « le cahier des charges du label a fait l’objet de plusieurs améliorations, visant à renforcer la transparence et le suivi des performances ESG, élargir le périmètre du label en rendant éligible les fonds professionnels, les mandats, ainsi que le secteur de l’investissement immobilier ». De quoi donner un nouvel essor à ce label déjà plébiscité par les institutionnels et, plus timidement, par le grand public.

Dans son sillage, d’autres labels, moins connus mais tout aussi intéressants, sont apparus.

- Le Label Greenfin (ex-TEEC pour Transition Écologique et Énergétique pour le Climat) concerne le financement de la transition écologique et, de ce fait, exclut les placements finançant des entreprises opérant dans le secteur des énergies fossiles. Il est destiné aux fonds d’investissement finançant la transition écologique et l’économie verte.

- Le label Finansol, créé en 1997, regroupe les placements d’épargne solidaire et finance des activités à forte utilité sociale et/ou environnementale. Il a été créé et est géré par l’association FAIR (Financer, Accompagner, Impacter, Rassembler).

- Le label CIES (pour Comité Intersyndicale de l’Épargne Salariale) regroupe les dispositifs de l’épargne salariale intégrant des critères ESG dans leur gestion.

- Le Label LuxFlag est attribué aux fonds ISR luxembourgeois par une association à but non lucratif. Beaucoup de fonds d’investissement sont domiciliés au Luxembourg, ce label est donc un complément important au label ISR français.

- Le Label Towards Sustainability est le cousin belge du label ISR et permet d’apporter l’assurance aux investisseurs que les fonds et les produits d’épargne ayant obtenu le label présentent un réel intérêt social et environnemental.

Ces labels sont attribués sur la base de notation dispensées par des agences de notation telles Moody’s, Ethibel ou encore MSCI qui produisent notamment des analyses ISR, qu’elles vendent aux gestionnaires souhaitant compléter leur propre analyse ou bénéficier d’une expertise absente en interne.

On pourra aussi citer le label de l’ONU, qui a mis au point en 2006 les UN PRI (Principes pour l’Investissement Responsable des Nations Unies) dont les signataires s’engagent à respecter les principes suivants :

- prendre en compte les questions ESG dans leurs processus de décisions en matière d’investissement ;

- prendre en compte les questions ESG dans leurs politiques et leurs pratiques d’actionnaires ;

- demander aux sociétés dans lesquelles ils investissent de publier des rapports sur leurs pratiques ESG ;

- favoriser l’acceptation et l’application des PRI auprès des gestionnaires d’actifs ;

- travailler en partenariat avec les acteurs du secteur financier qui se sont engagés à respecter les PRI pour améliorer leur efficacité ;

- rendre compte de leurs activités et de leurs progrès dans l’application des PRI.

Ces Principes pour l’Investissement Responsable des Nations Unies, bien qu’ayant plus de 10 ans, continuent à séduire les sociétés de gestion à l’instar de Banque de Luxembourg Investments qui y a adhéré en avril 2018.

Ces labels peuvent concerner des entreprises, mais pas seulement. En effet, les entreprises ne sont pas les seules à faire l’objet d’une analyse extra-financière. Les États sont eux aussi passés au crible afin de déterminer s’ils sont des émetteurs de dette fiables et responsables. En effet, la finance responsable en général, et l’ISR en particulier, ne concerne pas seulement les actions mais aussi les obligations et même l’immobilier, secteur dans lequel l’ISR gagne du terrain et qui devrait être davantage couvert avec la nouvelle version du label.

Comment obtenir le label ISR ?

Pour obtenir le label ISR, ou Investissement Socialement Responsable, un fonds doit d’abord faire réaliser un audit de labellisation du fonds par l’un des trois organismes accrédités par le COFRAC (organisme parapublic qui s’assure de la qualité des labellisateurs) : Afnor Certification, Deloitte, EY France. Cet audit basé sur la nature et la composition du portefeuille a pour but de vérifier si les critères d’éligibilité au label ISR sont remplis.

Si ceux-ci sont effectivement remplis, intervient alors la seconde étape : la vérification par l’organisme de certification que le fonds remplit les critères de labellisation via l’analyse des documents réglementaires, du relevé de portefeuille et du rapport de gestion du fonds ainsi que des entretiens avec les dirigeants du fonds. L’objectif est de vérifier le respect des 6 critères de labellisation suivants :

- les objectifs généraux (financiers et ESG) recherchés par le fonds ;

- la méthodologie d’analyse et de notation des critères ESG mise en œuvre par les entreprises dans lesquelles le fonds investit ;

- la prise en compte des critères ESG dans la construction et la vie du portefeuille ;

- la politique d’engagement ESG avec les entreprises dans lesquelles le fonds investit (vote et dialogue) ;

- la transparence de gestion du fonds ;

- la mesure des impacts positifs de la gestion ESG sur le développement d’une économie durable.

C’est ensuite seulement qu’a lieu ou non l’attribution du label ISR, à la suite de laquelle le fonds est inscrit sur une liste officielle du Ministère de l’Économie et des Finances qui recense tous les fonds labellisés investissement socialement responsable.

Quelle est la différence entre ESG et RSE ?

La Responsabilité Sociétale des Entreprises (RSE) et les critères Environnementaux, Sociaux et de Gouvernance (ESG) représentent deux axes fondamentaux du développement durable dans le monde des entreprises. La RSE est une initiative proactive adoptée par les entreprises pour intégrer volontairement les considérations sociales et environnementales dans leurs opérations commerciales et leur gestion de l’entreprise. Cette démarche englobe une vision globale qui prend en compte non seulement la performance économique, mais aussi l’impact social, l’empreinte environnementale et l’intégrité éthique de l’entreprise.

D’autre part, les critères ESG se composent d’une série d’indicateurs quantifiables et objectifs qui servent à évaluer de manière précise l’impact et la performance d’une entreprise en ce qui concerne ses pratiques environnementales, son implication sociale et la qualité de sa gouvernance, tandis que la RSE met l’accent sur l’engagement de l’entreprise à adopter des pratiques éthiques et durables. Les critères ESG fournissent les outils nécessaires pour mesurer et quantifier l’efficacité de ces pratiques, souvent dans le cadre d’un investissement se voulant socialement responsable et éthique.

ISR : l’importance de la finance responsable pour les épargnants français

D’après une étude AMF Opinionway Les Français et les placements responsables réalisée en avril 2023 et publiée le 17 juillet 2023, 75 % des Français estiment que l’impact des placements sur l’environnement est important, et 54 % disent déjà prendre en compte l’impact environnemental et social dans leurs décisions d’investissement. Si la rentabilité, la sécurité et la disponibilité des fonds sont les 3 critères les plus importants pour les épargnants, 44 % des Français pensent qu’ajouter les critères ESG dans le choix d’investissement est intéressant. C’est 58 % des moins de 35 ans et 61 % des 18-24 ans qui pensent que l’ISR est intéressant, ce qui souligne un écart important d’opinon entre les générations.

Selon la même étude AMF Opinionway de 2023, seulement 19 % des Français déclarent « détenir au moins un placement responsable ou durable (contre 17 % en 2021), dans le cadre d’une assurance-vie, d’un PEA ou d’un compte-titres, d’un plan d’épargne salariale ou retraite ». Les marges de progression de la finance responsable sont donc encore très importantes et si les Français sont d’ores et déjà intéressés, c’est l’accessibilité à ce type de placement et la pédagogie qui doivent être renforcées.

Selon l’étude « Pulse of Banking » de KPMG France, qui présente des indicateurs environnementaux, sociaux et de gouvernance (ESG) à travers une analyse comparative des rapports Pilier 3 de 17 principales banques européennes. Nous apprenons que :

- 100 % des banques visent la neutralité carbone de leurs portefeuilles d’ici 2050.

- 100 % des banques publient une attestation du management s’engageant sur la qualité des données publiées au titre du Pilier 3 ESG.

- 35 % du stock total des crédits garantis par des biens immobiliers disposent d’un diagnostic de performance énergétique.

- L’exposition sur les industries les plus polluantes représente moins de 2 % de l’actif total des banques du panel.

Le marché français de l’investissement responsable poursuit sa croissance, avec une hausse de +14 % des encours ISR en 2023 et une multiplication par 40 des encours des fonds ISR en 10 ans. Selon les dernières données de Novethic, le marché de l’ISR pèserait en France un peu plus de 600 milliards d’euros, soit un montant qui représente 20 % des actifs sous gestion en France. Cette somme totale est répartie avec 170 milliards d’euros détenus dans des fonds labellisés ISR, et 440 milliards d’euros gérés selon des approches intégrant des critères ESG mais en dehors des fonds labellisés ISR.

Rappelons que la finance durable ne se limite pas au label ISR. Ainsi, l’association française de la gestion financière annonce dans un rapport de 2024 que l’ensemble de la finance responsable pèserait en France plus de 2 531 milliards d’euros, soit plus de la moitié de la totalité des encours sous gestion et des mandats de gestion en France (59 % exactement). L’étude souligne cependant que seulement 88 milliards sont classés article 9, en baisse de -24 % par rapport à l’année précédente.

Au niveau européen, selon les dernières publications Market Data de Novethic de juin 2024, les fonds ISR article 9 ont atteint le montant de 520 milliards d’euros d’encours et ce sont au total 1 273 fonds qui rentrent dans cette catégorie. La grande majorité des fonds reposent sur les thématiques de l’énergie et du climat (476 fonds pour 291 milliards d’euros d’encours). Les fonds sociaux ne représentent que 20 % des fonds ISR article 9.

Répartition par thématique dans l’étude Novethic 2024 :

- Énergie : 274 fonds pour 162 milliards d’euros d’encours (31 %)

- Climat : 203 fonds pour 129 milliards d’euros d’encours (25 %)

- Thématiques sociales : 192 fonds pour 103 milliards d’euros d’encours (20 %)

- Autres thématiques : 604 fonds pour 126 milliards d’euros d’encours (24 %)

La crise économique à laquelle la France, et avec elle l’Union Européenne, ont été confrontées n’a pas éloigné les investisseurs, particuliers comme institutionnels, de la finance responsable. On aurait pu redouter que la forte inflation, les hausses de taux et les menaces de récession ne conduisent les investisseurs à être plus regardants sur la seule performance et moins vigilants sur les critères extra-financiers mais il n’en est rien. Au contraire ! Les attentes à l’égard des sociétés en matière de développement durable ont plutôt augmenté si l’on en croit le sondage du FIR (Forum pour l’Investissement Responsable) réalisé par l’Ifop en septembre 2023 sur les Français et la Finance responsable qui souligne que « six Français sur dix accordent toujours de l’importance aux impacts environnementaux et sociaux dans leurs décisions de placement ». Ce sont même 57 % des Français qui considèrent que c’est important, voire même très important. Ce chiffre grimpe à 66 % quand ce sont des épargnants de moins de 35 ans qui sont interrogés.

À noter : il n’existe pas en France d’incitation fiscale à investir dans la finance responsable, tout du moins pour l’instant. L’investissement responsable est donc avant tout un choix fondé sur ses convictions personnelles.

Quelles performances pour l’ISR et la finance responsable ?

La question de la performance de l’ISR comparée à celle des fonds traditionnels se pose depuis le début.

L’ISR est-il un facteur de sur ou de sous performance ? Si la comparaison de tous les produits qui revendiquent cette étiquette est difficile, il est aujourd’hui admis que la prise en compte de critères extra-financiers réduit les risques (de réputation, de réglementation, etc.) tout en ne compromettant pas les performances, bien au contraire.

Attention toutefois, car les fonds ISR thématiques sur des secteurs précis, comme les énergies renouvelables, peuvent souffrir d’une contre-performance dans certains contextes de marché. Cela ne remet pas en question cependant l’intérêt d’ajouter des critères ESG dans son analyse.

L’objectif de l’intégration de critères extra-financiers dans l’analyse et la sélection de valeurs est d’identifier une gamme plus large de risques potentiels afin de s’en prémunir. Plus une entreprise prend en compte l’ensemble de ces critères, moins elle risque de subir les risques qui s’y trouvent associés, ce qui représente un atout – un meilleur espoir de rendement – pour l’investisseur.

Notez en outre, que les entreprises attentives à la consommation de leurs ressources et qui entretiennent de bonnes relations tant avec leurs fournisseurs qu’avec leurs collaborateurs sont aussi celles qui ont le plus de chances de se développer. Les bonnes intentions ne sont donc pas incompatibles avec les intérêts financiers, au contraire.

Quelle rentabilité pour l’ISR ?

Il est aberrant de vouloir connaître la rentabilité des fonds ISR dans la mesure où les fonds de l’investissement socialement responsable sont très nombreux et affichent un rendement très variable selon le marché auquel ils appartiennent, le type d’actifs sur lesquels ils sont investis, le secteur d’activité concerné, la zone géographique concernée, etc. Il est plus judicieux de comparer ce qui est comparable et donc de comparer la performance d’un fonds ISR avec un fonds équivalent qui ne le serait pas. Et comme nous l’avons vu précédemment, le constat est sans appel : la prise en compte des critères ESG constitue un facteur de surperformance.

C’est ce que montre une étude de l’UNEP-FI (Initiative Finance du Programme des Nations-Unies pour l’Environnement) intitulée « Demystifying Responsible Investment Performance » publiée en octobre 2007, en collaboration avec le cabinet Mercer, qui en a publié une version actualisée en novembre 2009.

Depuis, les sociétés de gestion proposant des fonds ISR ont pu essayer de mesurer la performance de l’investissement responsable par rapport à l’investissement traditionnel et toutes s’accordent à constater une surperformance de l’ISR. On peut notamment se pencher sur l’exemple de l’évolution de l’indice ISR Ecofi par rapport à son indice de référence. On retiendra également que les sociétés qui ont à cœur de prendre en considération les critères ESG sont aussi les plus résilientes en période de crise.

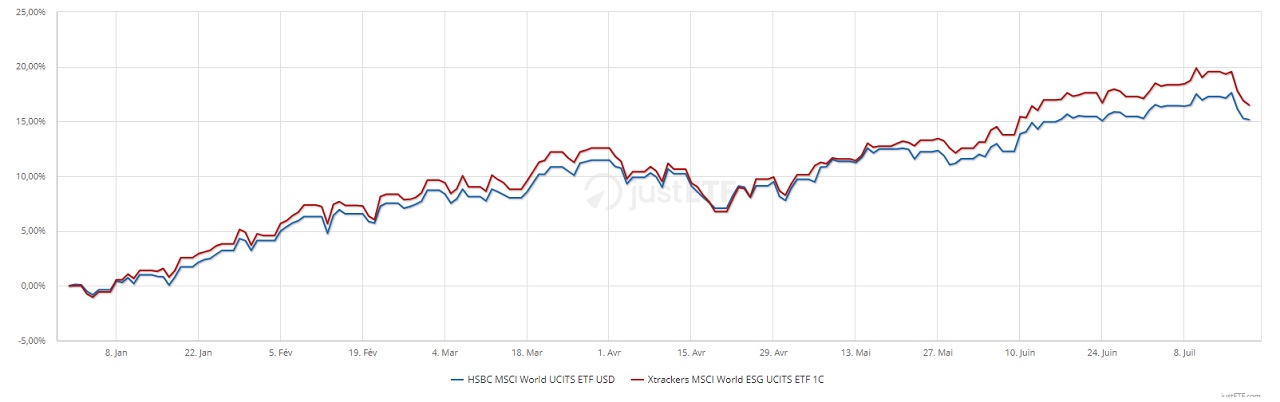

Pour confirmer cette étude et s’assurer que la conclusion est toujours vraie en 2024, nous avons choisi de comparer le MSCI World (indice qui regroupe tous les secteurs d’activités et toutes les zones géographiques), avec son homologue, l’indice MSCI World ESG. Comme vous pourrez le constater sur l’exemple ci-dessous, la courbe rouge qui correspond à l’indice dans sa version ESG, surperformance de presque toujours de 1 à 2 % l’indice ne prenant pas en compte les critères ESG.

Graphique indice MSCI World standard vs indice MSCI World ESG

Source : JustETF

Finance responsable : quels défis et challenges pour la finance durable ?

La finance responsable a de beaux jours devant elle. Elle séduit les investisseurs et voit ses encours se multiplier en même temps que de nouveaux labels sont créés. Pourtant, il ne faudrait pas oublier les difficultés rencontrées par la finance durable. Si elle remporte l’adhésion, cela ne se traduit pas encore totalement dans les chiffres. Un effort de pédagogie est à faire afin de flécher l’épargne des Français vers ce type d’investissement. Soulignons que selon l’étude IFOP réalisée de 2023 pour le Forum pour l’Investissement Responsable sur les Français et la Finance responsable « 80 % des Français n’ont pas encore investi dans un fonds ISR » et « seulement 15 % des Français se sont déjà vus proposé un investissement responsable par un conseiller financier bancaire ». C’est dire la marge de manœuvre qui existe encore en matière d’investissement socialement responsable !

Ensuite, il existe un réel problème d’opacité avec une multiplication de labels et de critères qui n’aident pas l’épargnant à s’y retrouver dans la jungle de la finance responsable mais aussi et surtout qui entretient la confusion et fait naître des soupçons de greenwashing, plus ou moins fondés, mais qui mettent à mal le caractère éthique de ces placements. Pictet Asset Management, pionnier en matière de fonds thématiques et qui propose de nombreux fonds labellisés ISR se montre réaliste et pragmatique quant à la situation : « Les gérants de fonds déploient des trésors d’ingéniosité et de marketing pour convaincre les épargnants que leurs stratégies d’investissement lavent plus blanc, mais surtout, plus vert et plus social. Pourtant, ils ne consacrent pas tous les mêmes moyens à leur gestion ESG. Ils n’ont pas tous les mêmes exigences, ni les mêmes grilles d’évaluation. » explique Hervé Thiard, directeur général de Pictet Asset Management France dans un communiqué de presse publié en avril 2021. Toutefois, la situation a déjà nettement changé avec la « sustainable finance disclosure regulation » (SFDR). Ce texte européen définit trois grandes classes de fonds responsables : article 6 (ces fonds n’utilisent pas du tout les critères ESG), article 8 (ces fonds se concentrent sur les entreprises aux meilleures qualités environnementales ou sociales) et article 9 (ces fonds affichent la volonté d’avoir un réel impact sur les sphères sociales ou environnementales).

Investir dans l’ISR et la finance responsable : quels placements choisir ?

Investir dans la finance responsable est désormais possible au travers de très nombreux placements. L’offre ne cesse en effet de s’accroître.

Produits d’épargne et livrets bancaires solidaires et responsables

Certains livrets bancaires affichent l’un des labels de la finance responsable. Les banques mutualistes se sont fait une spécialité des offres dans ce domaine et proposent notamment à leurs clients des solutions d’épargne de partage. Par exemple, les intérêts du livret Agir du Crédit Coopératif sont reversés pour moitié au détenteur du livret et pour moitié à une association partenaire choisie par ce dernier.

Investir dans un fonds spécialisé avec label ISR

Mais le moyen le plus répandu d’investir dans la finance responsable est sans aucun doute l’investissement dans un fonds spécialisé, possédant l’un des labels précédemment évoqués. Les fonds, en effet, se prêtent bien à ce type d’investissement et l’intérêt croissant des gestionnaires pour la prise en compte de critères extra-financiers n’a rien d’anormal : le rôle de l’investisseur n’est-il pas de rechercher des investissements durablement rentables ?

L’horizon de placement moyen d’un fonds actions est certes d’environ 5 ans, mais les supports au sein desquels sont logés ces fonds présentent une durée de vie très supérieure, qui cadre parfaitement avec une vision long terme, durable, de l’investissement.

Investir dans un fonds euros avec le label Finansol

Sachez que le fonds d’investissement de type OPCVM n’est pas le seul à pouvoir revendiquer son appartenance à la finance durable. C’est aussi le cas de certains fonds euros garantis en capital. De fait, la finance responsable ne se cantonne pas aux unités de compte de votre contrat assurance-vie. Vous pouvez aussi investir dans la finance responsable depuis le fonds euros d’une assurance-vie. Par exemple, le fonds en euros du contrat d’Assurance-Vie Responsable et Solidaire de la MAIF a reçu en 2020 la labellisation Finansol.

Green bonds : investir dans les obligations socialement responsables

Il est également possible d’investir dans la finance durable sur le marché obligataire. Les greens bonds ou obligations vertes sont des titres de créance émis par des entreprises, des organisations internationales ou des collectivité locales ou même des États sur les marchés financiers pour financer un projet ou une activité à bénéfice environnemental. Ce segment de l’investissement socialement responsable connaît un regain d’intérêt depuis la hausse des taux de 2023.

Exchanged Traded Funds (ETF) ISR : investir dans un ETF socialement responsable

Il est désormais possible d’investir dans des ETF labellisés ISR ou classés dans les catégories 8 ou 9 du règlement SFDR. Émis par des banques ou sociétés d’investissement, comme Amundi ou BlackRock par exemple, ces fonds indiciels répliquent la performance d’indices boursiers (panier de valeurs) prenant en compte les fameux critères ESG. Les ETF permettent ainsi d’investir facilement et simplement, à moindre coût, dans des sociétés ayant à cœur les critères environnement, social et gouvernance.

Sur l’ensemble des 2 768 ETF existants en Europe, 1 067 d’entre eux sont des ETF durables, soit 38,5 % de l’ensemble des ETF.

Investir dans l’immobilier socialement responsable

Les fonds labellisés ISR sont le plus souvent des fonds actions mais l’offre de fonds immobiliers labellisés ISR se développe rapidement. Ces fonds immobiliers ISR s’attachent particulièrement aux critères environnementaux de performance énergétique mais aussi à des critères d’utilisation sociale des bâtiments.

Produits structurés pour investisseurs désireux d’être plus responsables

L’investissement dans la finance responsable peut même se faire au travers de produits structurés. La Société Générale a en effet proposé en 2018 aux investisseurs particuliers, un produit structuré à composante caritative : Cristal Solidarité, premier produit structuré proposé par une banque privée dont la souscription donne lieu à une donation, par Société Générale, à des associations caritatives. Le produit a été rappelé par anticipation le 12 juillet 2021, le sous-jacent ayant clôturé au-dessus du niveau constaté au lancement du produit. En tout, Cristal Solidarité a généré plus de 680 000 euros de dons à des associations en France sur les thématiques de l’enfance, la santé et l’urgence humanitaire (170 000 euros au lancement, 510 000 euros de dons conditionnels).

En 2022, Feefty et Quantalys se sont associés pour créer le DSP Label (Durable Structured Product Label), un label ESG sur les produits structurés.

Investir dans les fonds à impact

Il existe une catégorie de fonds qui va encore plus loin dans la notion d’investissement socialement responsable en allouant par exemple des micro-crédits pour le financement d’entreprises ou de logements dans des zones dé-bancarisées, ou ne disposant pas des solutions financières pour financer leur expansion.

Investir dans la finance responsable : en direct, via une assurance vie, un PER ou un PERECO ?

Vous pouvez investir dans ces fonds et produits structurés, en direct, ou via les unités de compte d’un contrat d’assurance-vie, ou via un plan d’épargne entreprise (PEE), ou via un plan d’épargne retraite d’entreprise collectif (PERECO) ou encore via un plan épargne retraite (PER).

D’ailleurs, le marché de l’épargne retraite a profité de la refonte du PER d’octobre 2019 pour faire peau neuve et proposer de nombreuses options responsables, notamment l’accès à une offre de fonds labellisés ISR ou une option de gestion pilotée ESG, c’est-à-dire prenant en compte des critères environnementaux, sociaux et de gouvernance en plus de critères financiers. Les initiatives en matière de finance durable sur les PEE se multiplient également.

Désormais, il est possible de faire en sorte que l’intéressement du salarié dépende non seulement des finances de l’entreprises mais aussi de ses performances au regard d’objectifs ESG.

Sachez que l’investissement en finance responsable sur ces supports devrait être encore plus accessible à l’avenir car la loi Pacte rend obligatoire la proposition d’au moins un support bénéficiant d’un label à caractère ISR, solidaire ou climat sur un contrat d’assurance-vie, un PEE et un PERCO.

Vous pouvez également investir dans la finance responsable en investissant en direct dans des sociétés du secteur, par exemple dans des entreprises positionnées sur les énergies alternatives ou bien dans des entreprises du secteur social et solidaire. Il est également possible via le crowdlending de soutenir ce type de sociétés en leur prêtant des sous via une plateforme de financement participatif.

Dans le cas d’investissement en direct dans des actions, il faudra prendre en compte les notations ESG propres à chacune.

Quelques questions sur l’ISR ?

Qu’est-ce que l’ISR ?

L’ISR (Investissement Socialement Responsable) consiste à faire peser sur la sélection de valeurs, en plus des critères financiers, des critères extra-financiers que sont l’environnement, le social et la gouvernance (les fameux critères ESG). Il s’agit finalement d’appliquer la notion de développement durable à la finance.

Quels sont les avantages à investir dans l’ISR ?

Privilégier la finance durable, c’est donner du sens à son épargne et investir dans des entreprises et des projets qui font sens. Mais c’est aussi un moyen de booster le rendement de son portefeuille car les critères extra-financiers de l’ISR constituent un facteur de surperformance comme cela a pu être démontré par de nombreuses études ces dernières années.

Comment investir dans l’ISR ?

La finance durable est présent sur de très nombreux supports d’investissement, rendant l’investissement socialement responsable abordable pour tout un chacun : livret bancaire, mais aussi fonds d’investissement, produits structurés, titres vifs, sont autant de moyens de miser sur cet investissement durable et vertueux. Les supports en unités de compte de l’assurance vie doivent désormais comporter au moins un fonds labellisé ISR.

Source image : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation