3 actions prometteuses en Bourse en 2026

Les marchés boursiers font souvent peur aux investisseurs particuliers français, relativement averses au risque, qui leur préfèrent très fréquemment les placements à capital garanti. Pourtant, il s’agit de la classe d’actifs la plus attractive sur le long terme. Par ailleurs, certains titres, en plus d’afficher de bons rendements dans la durée, se montrent relativement stables. Le CAC 40 abrite ainsi un certain nombre de valeurs sûres associant stabilité et performance, même dans les contextes de crises boursières (Subprimes, Coronakrach) qui engendrent une certaine volatilité sur les marchés boursiers.

Vous ne savez pas quelle action acheter aujourd’hui ? Découvrez dans cet article notre sélection et analyse de 3 valeurs du CAC 40 à suivre de près en 2026, et à éventuellement ajouter à votre portefeuille pour investir en Bourse !

Pour un investissement optimal, il conviendra de se positionner sur ses actions françaises depuis un PEA. Attention à bien choisir d’emblée le meilleur PEA pour éviter des frais de transfert par la suite. Vous pourrez aussi vous positionner sur ces actions via des produits dérivés depuis l’un des meilleurs comptes-titres. Attention à bien sélectionner votre broker parmi les meilleurs courtiers Bourse pour profiter d’un large choix d’actifs à des frais compétitifs et un accès à des outils et services adaptés à votre profil d’investisseur.

Quelles actions acheter aujourd’hui ? Comment Café de la Bourse a identifié les actions du CAC 40 les plus prometteuses en 2026 ?

Vous vous demandez quelle action acheter aujourd’hui ? Nous nous sommes limités, pour cette sélection des valeurs françaises les plus prometteuses en Bourse pour 2026, aux valeurs composant l’indice CAC 40.

Nous avons ensuite axé notre sélection des meilleures actions 2026 selon une approche « bon père de famille ».

L’approche « bon père de famille » en matière d’investissement en Bourse se distingue fondamentalement de la quête de croissance rapide ou de spéculation. Elle repose sur la sélection d’entreprises stables, profitables, généreuses en dividendes et dotées d’avantages concurrentiels durables. Cette philosophie s’aligne naturellement avec les profils d’investisseurs en quête de sérénité patrimoniale cherchant à constituer un portefeuille boursier de revenus pérennes.

Pour cette sélection des meilleures valeurs de l’indice CAC 40, nous avons privilégié une approche multidimensionnelle combinant performance de dividende, résilience face aux crises et fondamentaux financiers robustes.

Nous avons donc appliqué la batterie de critères quantifiés et vérifiables ci-dessous pour identifier ces 3 actions prometteuses pour 2026 en matière de dividende et de qualité.

Stabilité et croissance du dividende sur 5 ans

Recherche d’une augmentation régulière et prévisible du dividende versé, reflétant la confiance du management dans la génération de cash futur. Les 3 valeurs prometteuses du CAC 40 sélectionnées affichent une croissance du dividende allant de +17 à +25 % sur 5 ans.

Drawdown maximum inférieur à -40 %

Le drawdown mesure la perte maximale entre un sommet et un creux sur une période donnée. Un drawdown inférieur à -40 % signale une volatilité maîtrisée et une résilience confirmée face aux stress de marché (voir explication détaillée à la fin de l’article).

Beta < 1

Le coefficient bêta mesure la sensibilité du titre à la volatilité de marché. Un bêta inférieur à 1 indique une volatilité inférieure à celle du marché large, offrant un profil défensif et une protection en périodes baissières.

Résilience sectorielle et visibilité du chiffre d’affaires

Secteurs peu cycliques à demande inélastique avec clientèles diversifiées et exposition internationale réduisant les risques spécifiques.

Structure financière saine

- Ratio dette nette / EBITDA < 2x : indicateur de levier conservateur et flexibilité financière

- Marge nette > 10 % : indicateur de profitabilité réelle et pricing power

ROE et ROIC élevés et constants sur 5 ans

- ROE > 10 % : rentabilité des capitaux propres dépassant le coût de capital

- ROIC > 8 % : rentabilité du capital investi démontrant une allocation efficiente

Comparatif meilleur courtier pour investir dans les meilleures actions en Bourse en 2026

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Achetez des actions, ETF ou ETC ou transférez votre portefeuille avant le 14/02/26 et bénéficiez de 1 % avec Bitpanda. Votre capital est à risque* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08% sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Top 3 actions prometteuses du CAC 40 en 2026

En tenant compte des paramètres combinés évoqués précédemment : 3 actions du CAC 40 sont ressorties en tête de notre classement des actions prometteuses de 2026 : Essilor Luxottica, Air liquide et l’Oreal.

Découvrez l’analyse technique et fondamentale détaillée de notre top actions prometteuses du CAC 40 éligibles au compte PEA.

Action Essilor Luxottica : l’incontournable leader mondial de l’optique

Présentation de l’entreprise et modèle économique d’Essilor Luxottica

Essilor Luxottica est le leader incontesté mondial de l’optique, des lunettes de correction et de soleil, issu de la fusion en 2018 entre la société d’équipements d’optique française Essilor International et le manufacturier italien Luxottica. Avec une capitalisation boursière de 147 milliards d’euros et une présence dans plus de 150 pays, Essilor Luxottica domine l’industrie avec un portefeuille incomparable de marques prestigieuses.

Le groupe Essilor Luxottica opère selon un modèle économique intégré et complémentaire que nous détaillons ci-dessous :

- Lunetterie de prestige : propriétaire de marques iconiques (Ray-Ban, Persol, Oliver Peoples, Oakley, Vogue Eyewear) générant des marges premium exceptionnelles (30-40 %). Ray-Ban représente à elle seule une marque de plusieurs milliards de dollars au potentiel de croissance exceptionnel.

- Distribution et retail : LensCrafters, Sunglass Hut, Pearle Vision aux États-Unis ; Alain Afflelou, Krys en Europe ; opérant plus de 10 000 boutiques de retail offrant une proximité avec le consommateur final et des marges de distribution élevées.

- Technologie optique : Crizal (traitement antireflet), Transitions (verres photochromiques), technologie numérique (équipement retail), générant des rentes technologiques durables.

- Modèle économique : renouvellement de lunettes tous les 1-3 ans, clientèles diversifiées (correcteurs, solaires, haut de gamme), exposition mondiale réduisant les risques régionaux, marges EBITDA de 33-35 %.

Analyse financière et fondamentaux de l’action Essilor Luxottica

Données financières clés

Essilor Luxottica a généré un chiffre d’affaires 2024 d’environ 26,1 milliards d’euros, en croissance de +7 % en organique, reflet d’une demande solide en optique et lunetterie de prestige.

Sur les 9 premiers mois de 2025, la croissance d’Essilor Luxottica s’est accélèré avec +8,8 % en organique, et au T3 2025 seul, la croissance a atteint +11,7 %, portée notamment par le succès des lunettes intelligentes Ray-Ban Meta (+200 % de ventes au 1er semestre 2025) et les produits Oakley Meta lancés récemment.

L’EBITDA s’établit autour de 8,7 milliards d’euros, soit une marge EBITDA de 33 %, parmi les plus élevées du secteur du luxe/optique.

La marge nette ressort à environ 12-13 %, dépassant le seuil de 10 % requis, confirmant une profitabilité substantielle. Le cash-flow opérationnel atteint 6 milliards d’euros, traduisant une génération de cash exceptionnelle et la capacité à financer croissance, dividendes et réductions de dette.

Rentabilité des capitaux et structure financière

Le ROE (Return on Equity) s’établit à environ 15-16 %, confirmant une création de valeur excellente. Le ROCE (Return on Invested Capital) dépasse 14 %, reflétant l’efficacité de l’allocation du capital dans le portefeuille de marques de prestige.

La structure financière est robuste : avec un ratio dette nette / EBITDA d’environ 1,8-2,0x, Essilor Luxottica maintient une flexibilité financière confortable. Le ratio dette/capitaux propres demeure modéré, offrant une capacité à investir en M&A ou à augmenter les distributions sans stress financier.

Performance du dividende Essilor Luxottica

Essilor Luxottica a versé un dividende de 4,20 EUR par action 2024, en hausse de 12 % YoY. Sur 5 ans, le dividende a cru à un TCAR (Taux de Croissance Annuel Régulier) de +17-18 %, témoignant d’une confiance managériale durable dans la génération de cash. Le rendement en dividende 2025 s’établit autour de 1,3-1,4 %, offrant un revenu régulier pour les investisseurs de long-terme.

Le rendement en dividende 2025 Essilor Luxottica s’établit autour de 1,41 – 1,49 %, avec un dividende 2026 estimé à environ 4,70 euros par action, soit un rendement proche de 1,56 – 1,64 %

Analyse graphique du cours de bourse d’Essilor Luxottica en 2026

Source : Café de la Bourse, graphique construit sur Tradingview, données à titre indicatif

Analyse technique de l’action Essilor Luxottica en Bourse

Sur les cinq dernières années, le titre Essilor Luxottica a bénéficié d’une remarquable progression en Bourse, passant de près de 119 € en novembre 2020 à environ 277 € au 9 janvier 2026, reflétant une réévaluation structurelle du secteur optique post-pandémie et la robustesse des marges du groupe. La dynamique graphique dévoile une trajectoire haussière de l’action Essilor Luxottica installée depuis le second semestre 2022, où les cours de Bourse, après avoir connu leur plus fort repli de la période (-30,6 % entre novembre 2021 et juin 2022), sont repartis de l’avant jusqu’à franchir leurs plus hauts historiques vers 323,80 EUR en octobre 2025.

Les moyennes mobiles à 50 et 200 jours, toutes deux orientées à la hausse, traduisent l’ancrage du titre Essilor Luxottica dans une tendance de fond solide et incontestable. L’écart croissant entre ces deux courbes d’une part et le prix actuel d’autre part suggère un regain de momentum haussier sur la dernière année, confirmant la confiance des investisseurs dans la capacité bénéficiaire du groupe et son leadership mondial incontesté.

L’étude du MACD sur une base hebdomadaire met en avant un signal technique favorable pour l’action Essilor Luxottica : la ligne MACD reste au-dessus de sa ligne de signal depuis de nombreux mois, signalant une prédominance des pressions acheteuses et une dynamique positive sous-jacente. Les croisements occasionnels, parfois amplifiés lors de la correction 2022, ont signifié des phases de respiration technique mais n’ont jamais remis en cause la structure ascendante de long terme.

Les principaux niveaux techniques de l’action Essilor Luxottica sont clairement identifiables : le support-clé de moyen terme se situe aux alentours de 270-280 EUR (zone de consolidation 2025-2026) ; une résistance de long terme s’étend entre 300 EUR et 310 EUR, dépassement que le titre a franchi début janvier 2026. Un dépassement confirmé de la zone des 320 EUR, accompagné de volumes élevés, ouvrirait théoriquement la poursuite vers les plus hauts historiques de 323-330 EUR.

Pourquoi l’action Essilor Luxottica est prometteuse pour 2026 ? Avis Café de la Bourse

Catalyseur majeur Essilor Luxottica en 2026 : le partenariat stratégique avec Meta

L’événement majeur pour Essilor Luxottica en 2026 est l’augmentation de capital impliquant Meta. En juillet 2025, Meta a acquis une participation d’environ 3 % dans Essilor Luxottica pour un montant de 3,5 milliards de dollars (environ 3 milliards EUR), avec l’objectif de porter cette participation jusqu’à 5 % selon les rapports de Bloomberg. Cette opération renforce significativement le partenariat stratégique autour des lunettes intelligentes Ray-Ban Meta et Oakley Meta, positionnant Essilor Luxottica à la frontière de la convergence entre technologie wearable et intelligence artificielle.

Le succès des lunettes Ray-Ban Meta (ventes multipliées par 3 en S1 2025 versus S1 2024) et l’expansion prévue de la capacité de production jusqu’à 10 millions d’unités par an d’ici fin 2025 constituent des catalyseurs majeurs de croissance pour Essilor Luxottica en 2026 et au-delà.

L’action Essilor Luxottica semble incarner un investissement de qualité « bon père de famille » exemplaire, combinant une profitabilité exceptionnelle, une structure de marques inégalée, un dividende croissant régulièrement et une exposition mondiale résiliente. Le titre Essilor Luxottica offre un profil équilibré entre appréciation du capital long-terme (trajectoire +170 % sur 5 ans) et revenu régulier (rendement 1,3-1,4 %, croissance dividende +17 % / 5 ans). L’implication de Meta dans le capital d’ Essilor Luxottica apporte une dimension supplémentaire en validant le potentiel transformateur des lunettes intelligentes et en sécurisant les débouchés futurs pour cette catégorie de produits en très forte croissance.

Néanmoins, malgré son positionnement de leader incontesté, la société Essilor Luxottica demeure exposée à plusieurs risques à prendre en compte avant un éventuel investissement dans l’action Essilor Luxottica. La principale vulnérabilité de Essilor Luxottica réside dans son exposition au cycle de consommation mondiale : un ralentissement économique prolongé d’une zone-clé comme les États-Unis ou la Chine pourrait peser sur la croissance du chiffre d’affaires et affecter les marges. L’incertitude autour des tarifs douaniers américains (initialement annoncés à 30 % sur les importations européennes, puis réduits à 15 % en janvier 2026) continue de peser sur les perspectives de rentabilité à court terme. Les tensions inflationnistes, notamment sur les matières premières (plastiques, verres, métaux) et sur la paie dans la distribution mondiale risquent d’affaiblir marginalement les marges bénéficiaires à court terme.

Action Air Liquide : l’incontournable des gaz industriels et de santé

Présentation de l’entreprise et modèle économique d’Air Liquide

Air Liquide est le leader mondial des gaz liquides et services associés pour les secteurs industriels, médicaux et chimiques. Créée en 1902 et cotée sur Euronext depuis 1914, Air Liquide jouit d’une légitimité historique et d’une expertise inégalée. Avec une capitalisation boursière de 98,7 milliards d’euros et une présence dans 72 pays, l’entreprise dispose d’un portefeuille d’actifs gigantesques (usines de production, réseaux de distribution cryogéniques) générant des barrières à l’entrée considérables.

Le modèle économique Air Liquide repose sur différentes activités que nous détaillons ci-dessous :

- Fourniture de gaz industriels (oxygène, azote, argon, hydrogène, hélium) à des clients industriels : raffineries, sidérurgies, chimie, semi-conducteurs. Contrats long-terme (3-5 ans) offrant une visibilité de cash-flow, avec indexation sur le coût de l’énergie protégeant les marges.

- Services de santé (oxygène médical, équipements de respiration assistée) : croissance de +15-20 % annuels, clientèles diversifiées (hôpitaux, cliniques, patients à domicile), marges élevées (30-35 %).

- Solutions spécialisées : hydrogène (énergie décarbonée), services technologiques pour semi-conducteurs, applications de recherche. Exposition croissante aux tendances de décarbonation mondiale.

Analyse financière et fondamentaux de l’action Air Liquide

Données financières clés Air Liquide

Air Liquide a généré un chiffre d’affaires 2024 d’environ 27,1 milliards d’euros, en croissance de +4-5 % en organique, reflet d’une demande stable et prévisible de gaz industriels et services de santé.

Au cours des 9 premiers mois 2025, le chiffre d’affaires Air Liquide s’établit à 20,3 milliards d’euros. Bien que les ventes aient reculé de -2,4 % au T3 2025 en raison des effets de change négatifs et des baisses de prix de l’énergie répercutées aux clients, la croissance organique Air Liquide (corrigée de ces effets) ressort en hausse de +1,9 %, confirmant la résilience du modèle d’affaires de gaz industriels et services de santé.

L’EBITDA s’établit autour de 7,5-7,8 milliards d’euros, soit une marge EBITDA de 27-29 %, solide pour le secteur.

La marge nette ressort à environ 12-13 %, dépassant significativement le seuil de 10 %, confirmant une profitabilité substantielle malgré les aléas macroéconomiques. Le cash-flow opérationnel atteint 6,5 milliards d’euros, traduit une génération de cash exceptionnelle capable de financer des investissements stratégiques, dividendes croissants et réductions de dette.

Rentabilité des capitaux et structure financière

Le ROE (Return on Equity) s’établit à environ 12-13 %, confirmant une création de valeur solide au-delà du coût du capital. Le ROCE (Return on Invested Capital) dépasse 10 %, reflétant l’efficacité même avec une base d’actifs considérable et capital-intensive.

La structure financière est saine : avec un ratio dette nette / EBITDA d’environ 1,5-1,7x, Air Liquide maintient une flexibilité financière pour investir dans la croissance (notamment hydrogène vert). Le ratio dette/capitaux propres demeure modéré, offrant une marge de manœuvre en contexte d’incertitude.

Performance du dividende Air Liquide : historique exceptionnel

Air Liquide affiche un historique de croissance du dividende quasi-continu depuis 30+ ans. Le dividende 2024 s’établit à 3,30 € par action, en hausse de +5,4 % YoY. Sur 5 ans, le TCAR du dividende avoisine +6-7 %, reflétant une politique de distribution stable et prévisible, philosophie propre aux valeurs « bon père de famille ».

Le rendement en dividende 2025 s’établit autour de 1,9-2,0 %, offrant un rendement régulier et croissant pour les investisseurs de long-terme cherchant des revenus pérennes.

Le rendement en dividende 2025 Air Liquide s’établit autour de 2,16 – 2,19 %, avec un dividende 2026 estimé à environ 3,76 euros par action, soit un rendement proche de 2,34 – 2,36 %.

Analyse graphique du cours de bourse Air Liquide en 2026

Source : Café de la Bourse, graphique construit sur Tradingview, données à titre indicatif

Analyse technique de l’action d’Air Liquide en Bourse

Le parcours boursier de l’action Air Liquide sur cinq ans s’est distingué par une progression à la fois régulière et résiliente : le cours du titre Air Liquide est passé d’environ 114 € en novembre 2020 à 158,80 € au 9 janvier 2026, avec une volatilité contenue typique des valeurs défensives (environ +39 % sur la période). Le maximum drawdown Air Liquide demeure limité à -23,2 % (été-automne 2022), niveau modéré pour un actif du CAC 40 et bien inférieur à la moyenne historique du marché, illustrant la stabilité du modèle d’affaires et la prévisibilité des flux de trésorerie du groupe Air Liquide.

Du point de vue technique, la configuration chartiste de l’action Air Liquide offre un exemple de canal haussier discipliné et bien établi. Les moyennes mobiles à 50 jours et 200 jours, ascendantes et régulièrement sollicitées lors de phases de prises de bénéfices du marché, agissent comme des filets de sécurité naturels pour les investisseurs long terme. Ce schéma s’est reproduit à plusieurs reprises depuis deux ans, où chaque retour vers la MM200 (autour de 145-150€) a constitué des points d’entrée attractifs pour les profils prudents cherchant à renforcer leurs positions.

L’observation de l’indicateur MACD renforce ce diagnostic rassurant : il reste majoritairement positif ou neutre sur la période, excepté lors de légères incartades baissières corrélées aux chocs macroéconomiques de 2022 et du début 2023. Globalement, le MACD ne remet jamais durablement en cause l’équilibre haussier établi, confortant l’idée qu’Air Liquide sert de valeur refuge lors des turbulences de marché.

Sur le plan des seuils, le support principal de l’action Air Liquide se situe vers 154-158 EUR (zones d’achat technique testées et validées en 2025-2026). Les résistances majeures sont identifiées entre 175-180 EUR, marquant les plus hauts historiques atteints récemment par le groupe. Le titre teste actuellement la zone des 160 EUR en début de 2026.

Pourquoi l’action Air Liquide est prometteuse pour 2026 ? Avis Café de la Bourse

Catalyseur majeur Air Liquide en 2026 : acquisition stratégique et potentiel hydrogène vert

Air Liquide a annoncé en août 2025 l’acquisition du coréen DIG Airgas pour 2,85 milliards d’euros, sa plus grosse opération depuis 2015. La finalisation est attendue au 1er semestre 2026. Cette acquisition doit contribuer au résultat net d’Air Liquide dès l’année suivant son intégration, grâce à plus de 20 projets déjà sécurisés et à la grande complémentarité des activités. Cette opération renforce significativement la position mondiale d’Air Liquide dans les services de gaz industriels et la santé, notamment en Asie du sud-est.

De plus, Air Liquide envisage une probable augmentation de ses investissements aux États-Unis bénéficiant de crédits d’impôt fédéraux pour les projets en hydrogène faible en carbone et les applications semi-conducteurs, secteurs clés de sa stratégie de décarbonation et de croissance rentable.

L’action Air Liquide semble incarner l’archétype du titre « bon père de famille », avec un profil défensif inégalé (drawdown -23 %), un dividende croissant régulièrement (+6-7 % / 5 ans), une visibilité de cash-flow exceptionnel grâce aux contrats long-terme, et une rentabilité solide (ROE 12-13 %, ROIC 10 %+).

Le titre Air Liquide offre un profil idéal pour les investisseurs en quête de stabilité patrimoniale, de revenus réguliers et croissants et de protection du capital en contexte d’incertitude. L’intégration réussie de DIG Airgas au 1er semestre 2026 constituerait un catalyseur positif majeur pour le titre Air Liquide en Bourse.

Si la réputation de stabilité de l’action Air Liquide est solidement assise, plusieurs facteurs méritent une surveillance attentive. Bien qu’Air Liquide anticipe un impact direct limité des nouveaux tarifs douaniers américains (révisés à la baisse à 15 % en janvier 2026), une escalade ultérieure des tensions commerciales pourrait affecter les perspectives de la société. La remontée durable des taux d’intérêt réels pourrait renchérir le coût de l’endettement et modérer la capacité du groupe à auto-financer les investissements massifs qu’il envisage (développement de l’hydrogène vert, transition énergétique, expansion santé). Une forte contraction de l’activité industrielle mondiale, liée à une récession prolongée, affecterait directement la demande de gaz industriels et constituerait un risque baissier pour les marges. Les chocs géopolitiques affectant les chaînes logistiques du gaz cryogénique, les tensions sur les coûts de l’énergie (premier coût de production), et la possible émergence de nouveaux concurrents régionaux dans les pays émergents constituent aussi des facteurs de vigilance.

Action L’Oréal : le champion mondial de la beauté et du luxe

Présentation de l’entreprise et modèle économique L’Oréal

L’Oréal est le leader incontesté et inégalé du secteur global de la beauté et des cosmétiques. Fondée en 1909 et cotée depuis 1963, L’Oréal possède une capitalisation boursière de 191,6 milliards d’euros (au 15 novembre 2025) et exerce une présence dans 140 pays auprès de 4 millions de clients. L’entreprise dispose d’un portefeuille inégalé de 30 marques de prestige et de volume, d’une répartition géographique mondiale, d’une exposition équilibrée luxury/mainstream, et de marges opérationnelles record (20 % en 2024).

Le groupe L’Oréal opère selon un modèle économique multi divisionnaire et complémentaire que nous vous détaillons ci-dessous :

- Luxe (45 % des revenus, marges opérationnelles 22-23 %) : portefeuille de marques de prestige incontestées (Lancôme, Giorgio Armani, Yves Saint Laurent, Urban Decay, Valentino, Ralph Lauren). Clientèles de prestige mondialisées, marges premium exceptionnelles (35-40 % à l’usine), stratégie omnicanal (boutiques de prestige, e-commerce, distribution sélective).

- Produits grand public (37 % des revenus, marges 21 %) : L’Oréal Paris, Garnier, Maybelline, Essie. Distribution très large (GMS, pharmacies, e-commerce), prix points accessibles, volumes massifs.

- Beauté professionnelle (11 % des revenus, marges 22 %) : produits capillaires professionnels (salons de coiffure), équipements technologiques.

- Beauté dermatologique (16 % des revenus, marges 26 %) : La Roche-Posay, CeraVe, Vichy. Croissance +9,3 % en 2024, marges élevées, segmentation dermato-cosmétique en croissance.

Analyse financière et fondamentaux de l’action L’Oréal

Données financières clés L’Oréal

L’Oréal a généré un chiffre d’affaires 2024 de 43,48 milliards d’euros, en croissance de +5,1 % en organique et +5,6 % en publié. Cette croissance surperforme le marché de la beauté global normalisant (3-4 %), reflétant la domination du portefeuille de marques et l’efficacité commerciale.

Au 1er trimestre 2025, L’Oréal a affiché un chiffre d’affaires de 11,73 milliards d’euros (+4,4 % en publié, +3,5 % en comparable), bénéficiant d’un impact positif net de 100 millions EUR lié au phasage de la transformation IT. Au S1 2025, le chiffre d’affaires L’Oréal a atteint 22,47 milliards d’euros (+3,0 % en comparable), avec une accélération séquentielle de la croissance et tous les divisions en hausse.

L’EBITDA est estimé à environ 10,5-11,0 milliards d’euros, soit une marge EBITDA de 24-25 %, exceptionnelle pour le secteur beauté. L’EBIT (résultat d’exploitation) s’établit à 8,687 milliards d’euros, soit une marge d’exploitation record de 20 %, en progression de 20 points de base YoY. La marge nette ressort à environ 14,7 %, largement au-delà du seuil de 10 %, confirmant une profitabilité exceptionnelle.

Au S1 2025, le résultat d’exploitation L’Oréal a atteint 4 740,1 millions EUR (+3,1 %), avec une marge d’exploitation de 21,1 % (+30 pb) et toutes les divisions enregistrant des marges supérieures à 22 %.

Le cash-flow opérationnel atteint 8-9 milliards d’euros, traduit une génération de cash monumentale, capable de financer une R&D massive, des investissements technologiques, une croissance externe (M&A) et des dividendes croissants.

Rentabilité des capitaux et structure financière

Le ROE (Return on Equity) s’établit à environ 20-22 %, confirmant une création de valeur exceptionnelle bien au-delà du coût du capital. Le ROCE (Return on Invested Capital) dépasse 18-20 %, reflétant l’efficacité de la structure capitaliste modulable (actifs immatériels massifs, brand equity).

La structure financière est très saine : avec un ratio dette nette / EBITDA d’environ 0,8-1,0x, L’Oréal dispose d’une flexibilité financière maximale pour investir en croissance, réaliser des acquisitions stratégiques ou augmenter les distributions aux actionnaires. Le ratio dette/capitaux propres demeure très modéré, offrant une assise financière solide.

Performance du dividende L’Oréal : référence de stabilité

L’Oréal affiche un historique de croissance du dividende quasi-continu depuis 40 ans. Le dividende 2024 s’établit à 7,00 EUR par action, en hausse de +6,1 % YoY et de +25-30 % sur 5 ans (TCAR +5 %). Cette croissance régulière et prévisible, même en contextes difficiles (covid, inflation, géopolitique), incarne la philosophie du dividende « aristocrate ».

Le rendement en dividende 2025 L’Oréal s’établit autour de 1,95 – 2,00 %, avec un dividende 2026 estimé à environ 7,63 euros par action (UBS anticipe une hausse de +6,2 %), soit un rendement proche de 2,14 – 2,31 % selon les projections. Pour chaque 1€ investi en 2015, le dividende cumulé + appréciation atteint un total return de +110-120 %.

Analyse graphique du cours de bourse de L’Oréal en 2026

Source : Café de la Bourse, graphique construit sur Tradingview, données à titre indicatif

L’action L’Oréal affiche une performance de +13,07 % sur 5 ans -moins spectaculaire que les autres actions de notre sélection des actions prometteuses pour 2026 EssilorLuxottica (+170 %) et Air Liquide (+50 %) – mais caractéristique d’une valeur mature de grande qualité avec une croissance organique régulière (5-6 % annuels) et un revenu via un dividende croissant. Cette trajectoire modérée traduit l’accomplissement du cycle de croissance exponentielle et l’entrée dans une phase de stabilisation patrimoniale, propice aux investisseurs de long terme.

Analyse technique de l’action L’Oréal en Bourse

L’action L’Oréal affiche un maximum drawdown sur 5 ans d’environ -28 à -30 % (lors du stress de 2022), bien inférieur au seuil de -40 % de nos critères de sélection des actions prometteuses de 2026. Elle confirme ainsi son caractère défensif exceptionnel. Cette volatilité maîtrisée reflète le statut de valeur refuge du titre L’Oréal et son beta très inférieur à 1 (environ 0,845).

Le titre L’Oréal teste actuellement une configuration de rupture haussière avec le franchissement de la résistance majeure de 380 EUR le 9 janvier 2026, à la suite du relèvement de recommandation d’UBS de « Neutre » à « Acheter » avec un objectif de cours porté de 367 à 430 EUR, soit un potentiel de hausse d’environ 18,50 %. Cette configuration technique ouvre la voie à l’action L’Oréal vers les 400-420 EUR à moyen terme.

L’indicateur MACD, étudié sur une base hebdomadaire, affiche actuellement une configuration en cours de consolidation favorable, marquant un redynamitage du momentum à la suite du catalyseur UBS. Les croisements successifs de la ligne MACD avec sa ligne de signal se sont accompagnés de validations haussières franches, soulignant l’efficacité du catalyseur fondamental (amélioration de la dynamique opérationnelle, accélération de croissance) pour sortir du canal de consolidation antérieur.

En synthèse technique, l’action L’Oréal bascule son rôle de valeur patrimoniale vers un profil haussier dynamique : sa rupture haussière franchie en janvier 2026 suggère une poursuite du mouvement vers les plus hauts de 2025 (365-380 EUR) et au-delà, vers 400-430 EUR sur les 6-12 prochains mois. Le support immédiat se situe à 375-380 EUR (zone de consolidation janvier 2026). La résistance majeure s’établit vers 400-420 EUR, suivi de 430-450 EUR.

Pourquoi l’action L’Oréal est prometteuse pour 2026 ? Avis Café de la Bourse

Catalyseur majeur L’Oréal en 2026 : acquisition Kering Beauté et changement de recommandation des analystes

L’événement majeur pour L’Oréal en 2026 est l’acquisition de Kering Beauté pour 4 milliards d’euros, annoncée en octobre 2025 et attendue au 1er semestre 2026. Cette acquisition inclut la maison de fragances historique House of Creed, ainsi que des licences exclusives de 50 ans pour Gucci (à partir de 2028), Bottega Veneta et Balenciaga. L’Oréal a levé 3 milliards EUR en obligations en décembre 2025 pour financer cette opération stratégique majeure.

De plus, le 8 janvier 2026, UBS a relevé sa recommandation sur L’Oréal de « Neutre » à « Acheter », relevant son objectif de cours de 367 à 430 EUR. Selon UBS, c’est la première fois en plus de deux ans que le dossier L’Oréal dispose d’une combinaison favorable de facteurs : amélioration rapide de la dynamique opérationnelle, accélération de la croissance dans le secteur beauté, renforcement des gains de parts de marché, et succès de l’intégration des acquisitions récentes (DrG, Color Wow, Medik8). Cette recommandation fait suite à une accélération attendue de la croissance au Q4 2025 et perspectives positives de L’Oréal pour 2026.

L’action L’Oréal semble incarner le sommet de l’excellence « bon père de famille », combinant un portefeuille de marques inégalé, des marges opérationnelles records (20 %), une génération de cash monumental (6,6 Md€), un dividende aristocrate croissant régulièrement (+6 % YoY) et un profil défensif exceptionnel (beta 0,85, drawdown -28 %).

Le titre L’Oréal offre un profil idéal pour les patrimoines long-terme, associant croissance modérée mais durable (5-6 % organique), revenus croissants via dividende (+6-7 %/an) et stabilité patrimoniale en contexte d’incertitude. L’effet de dividende réinvesti crée un rendement total de +8-10 % annuel sur 10 ans.

Malgré sa stature défensive exceptionnelle, l’action L’Oréal demeure exposée à plusieurs risques méritant surveillance. L’intégration réussie de Kering Beauté (opération complexe et de taille importante) constitue un risque clé à surveiller. De plus, l’acquisition implique un renforcement du levier financier court-terme, bien que L’Oréal dispose des flux de trésorerie nécessaires pour réduire rapidement cet endettement additionnel. La première vulnérabilité réside dans l’exposition partielle à la cyclicité du luxe, notamment en cas de ralentissement marqué et durable de la consommation premium sur de grands marchés (Chine, États-Unis). Une contraction économique prolongée réduirait les budgets de beauté haut de gamme, même si la résilience historique du secteur beauté demeure bien supérieure à celle de secteurs plus cycliques.

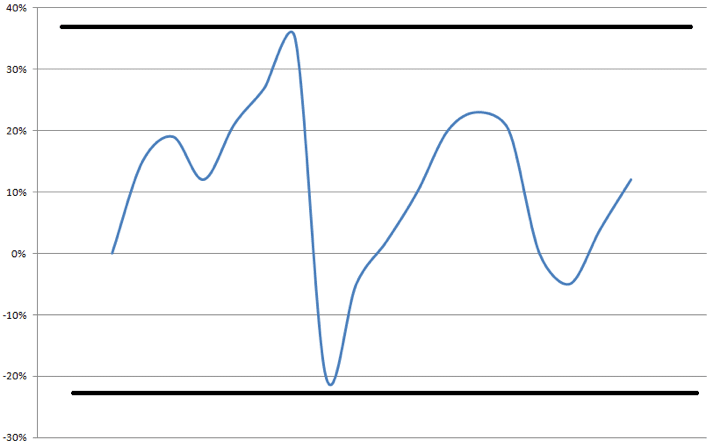

Comment évaluer le risque en Bourse avec le Max drawdrown ?

Le « maximum drawdrown » (Abréviation MDD) est un indicateur de gestion du risque très utile lorsque l’on souhaite investir en Bourse car il peut vous aider à déterminer quelle action acheter aujourd’hui en fonction de votre goût du risque. Le maximim drawdown vise à évaluer la perte maximale enregistrée par un portefeuille boursier ou un actif financier sur une période donnée. Il permet donc de mesurer le risque pris par l’investisseur pour dégager un rendement, et par conséquent d’apprécier la qualité de sa stratégie.

Formule de calcul : Max Drawdown = (Vmax – Vmin) / Vmax

Cours de l’action de la société fictive A

Dans cet exemple le cours de Bourse de la société A évolue progressivement vers une performance de + 36 %, puis chute fortement à – 21 % et finit par se reprendre via une nouvelle hausse.

Un investisseur a placé 1 000 € en actions de la société A. Au point le plus haut, son placement valait 1 360€ et au point le plus bas, il valait 790€.

Calcul du Drawdown selon la formule : (1360 – 790) / 1360 = 41,9 %.

Cela signifie que, dans cet exemple, l’investisseur ayant investi dans des actions de la société A a connu une variation maximale de 41,9 % entre le point le plus haut et le plus bas.

Remarque : le maximum drawdown ne doit pas être confondu avec la « qualité » d’une société cotée en Bourse. Le maximum drawdown exprime la plus forte amplitude entre un cours maximal et un cours minimal sur une période T, c’est donc un indicateur de volatilité historique. Ainsi, même une société ayant d’excellents fondamentaux intrinsèques peut tout à fait subir un drawdown élevé.

*Selon nos analyses graphiques

Source des images : Freepik

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation