Pour faire grossir son capital et voir son pécule augmenter au fil du temps, il est indispensable d’investir son argent et de placer de l’argent qui rapporte mensuellement. L’offre de placements destinée aux investisseurs particuliers est très large et il n’est pas forcément évident de s’y retrouver.

Café de la Bourse vous propose sa sélection 2026 des meilleurs investissements pour gagner de l’argent en fonction de votre profil d’investisseur. Découvrez les meilleurs placements selon votre profil de risque, vos objectifs d’investissement et votre horizon de placement.

Nous reviendrons dans ce guide sur les différentes façons de gagner de l’argent en l’investissant et nous vous présenterons notre sélection des 7 meilleurs placements de 2026. Retrouvez ainsi le meilleur placement sans risque, le meilleur placement pour préparer sa retraite, le meilleur placement pour se protéger, le meilleur placement pour réaliser des plus values, le meilleur placement pour générer un rendement, le meilleur placement pour payer moins d’impôt et enfin le meilleur placement pour diversifier son patrimoine.

Retrouvez aussi l’analyse et les retours d’expérience des experts Café de la Bourse sur chacun des 7 meilleurs placements de 2026.

Top 7 des meilleurs placements de 2026

Quel est le meilleur placement en 2026 ? Vous vous demandez peut-être dans quoi investir pour gagner de l’argent en 2026 ? Sachez d’abord que le meilleur investissement du moment n’existe pas. Le meilleur placement, c’est certes celui qui vous rapporte, mais le meilleur investissement, c’est aussi celui qui est parfaitement adapté à votre profil d’investisseur et à votre situation patrimoniale. Difficile dans ces conditions de vous présenter le meilleur placement 2026. Alors comment avons-nous identifié les meilleurs placements de 2026 ?

Comment Café de la Bourse a réalisé ce classement des 7 meilleurs placements de 2026 ?

Nous avons établi ce top 7 des meilleurs placements de 2026 en nous reposant sur 7 critères qui figurent parmi les principales préoccupations de épargnants et des investisseurs :

- Meilleur placement sans risque : les livrets réglementés et non réglementés

- Meilleur placement pour préparer sa retraite : les actions et ETF

- Meilleur placement pour se protéger : l’or

- Meilleur placement pour réaliser des plus values : les cryptos

- Meilleur placement pour générer un rendement : les SCPI

- Meilleur placement pour payer moins d’impôt : le PER

- Meilleur placement pour diversifier : le private equity

Nos conseils d’experts pour investir en 2026 : retours d’expérience et analyses terrain

Plongez dans les coulisses et découvrez pour chaque idée de placement le conseil d’un expert de Café de la Bourse. Toute l’équipe de Café de la Bourse a décrypté pour vous les meilleurs placements 2026 en s’appuyant sur son expérience en matière d’investissement.

La rédaction de Café de la Bourse partage ici bien plus qu’une simple opinion : ils s’appuient sur leur pratique quotidienne de l’investissement, leurs arbitrages réels, leurs succès comme leurs erreurs, et les enseignements tirés des marchés sur plusieurs cycles.

Chaque placement est passé au crible de façon transparente : pourquoi il a été retenu, comment il a été mis en œuvre concrètement, quels intermédiaires ont été utilisés, quelles performances ont réellement été observées, et enfin quelles perspectives se dessinent pour 2026. L’objectif : vous transmettre une expertise vécue, utile et directement applicable à vos propres décisions d’investissement.

Attention : ces exemples sont fournis à des fins strictement pédagogiques et illustratives. Ils ne constituent en aucun cas des conseils en investissement personnalisés ni une incitation à investir, chaque situation patrimoniale, financière et fiscale étant par nature spécifique.

Comment investir dans les meilleurs placements 2026 ?

À vous, au sein de notre Top 7 des meilleurs placements 2026, d’identifier lesquels sont les plus susceptibles de vous convenir selon votre profil de risque, votre horizon d’investissement, vos espérances de rendement, la composition actuelle de votre patrimoine, vos problématiques patrimoniales (fiscales, successorales, etc.).

En outre, nous vous rappelons qu’il est absolument essentiel de diversifier son patrimoine pour réduire le risque. On ne met pas tous ses œufs dans le même panier explique la sagesse populaire. Il en est de même pour ses placements. Il sera donc judicieux d’investir non pas dans un placement présenté ci-dessus mais dans plusieurs afin de diversifier son patrimoine et de financer ses différents projets.

Tableau récapitulatif des meilleurs placements et meilleurs investissements 2026

| Placements | Livrets bancaires | Actions et ETF | Or | Crypto monnaies | SCPI | PER | Private Equity |

|---|---|---|---|---|---|---|---|

| Avantages | Liquidité, rendement supérieur à l’inflation | Potentiel de rendement élevé, bonne dynamique avec la baisse des taux, très forte liquidité pour les grosses capitalisations | Actif tangible et valeur refuge qui bénéficie d’un momentum haussier spectaculaire dans un contexte d’incertitude macro-économique global | Potentiel de rendement extrêmement élevé, environnement réglementaire favorable aux US depuis l’élection de Trump | Faible ticket d’entrée pour se positionner sur le marché immobilier, diversification, aucun souci de gestion | Possibilité de déduire de son impôt sur le revenu les sommes versées sur le PER (avec plafond) | Potentiel de rendement très élevé, bonne dynamique avec la baisse des taux |

| Inconvénients | Rendement relativement limité, baisse à venir courant 2026 | Volatilité, risque de perte en capital | Actif sur ses plus hauts, sans cap clair, vraisemblablement porté par un FOMO | Volatilité extrême, très fort risque de perte en capital | Frais de gestion élevés, risque de perte en capital (prix de la part), loyers non garantis | Placement tunnel avec une offre très disparate, seuls les meilleurs PER valent le coup | Classe d’actifs difficilement accessible pour le particulier qui doit passer par des fonds avec des frais importants, risque de perte en capital élevé |

| Usage | Épargne de précaution, financement de projet court-terme, conservation de liquidités dans une optique d’investissement prochain | Investissement pour le financement de projets long terme | Protection de son capital, à petite dose seulement car actif de diversification | Diversification de son capital, investissement de long terme recommandé | Investissement de long terme | Financement de la retraite | Diversification du portefeuille, investissement de long terme exclusivement et limité à une faible part du capital |

| Comment investir | LEP si vous êtes éligibles, Livret A, LDDS, et autres livrets classiques si vous dépassez les plafonds | ETF ou titres vifs depuis CTO, PEA, AV, PER | Métal physique (pièces, lingots) ou bien or papier via des ETF, voire actions de société aurifères | ETP ou en direct, sans effet de levier et en DCA | SCPI en direct ou depuis les UC d’une AV ou d’un PER | Via un acteur en ligne qui propose un fonds euros attractif, une large gamme d’UC, et surtout des frais raisonnables | FCPR, FIP, FCPI, mais aussi sociétés cotées en Bourse de Private Equity |

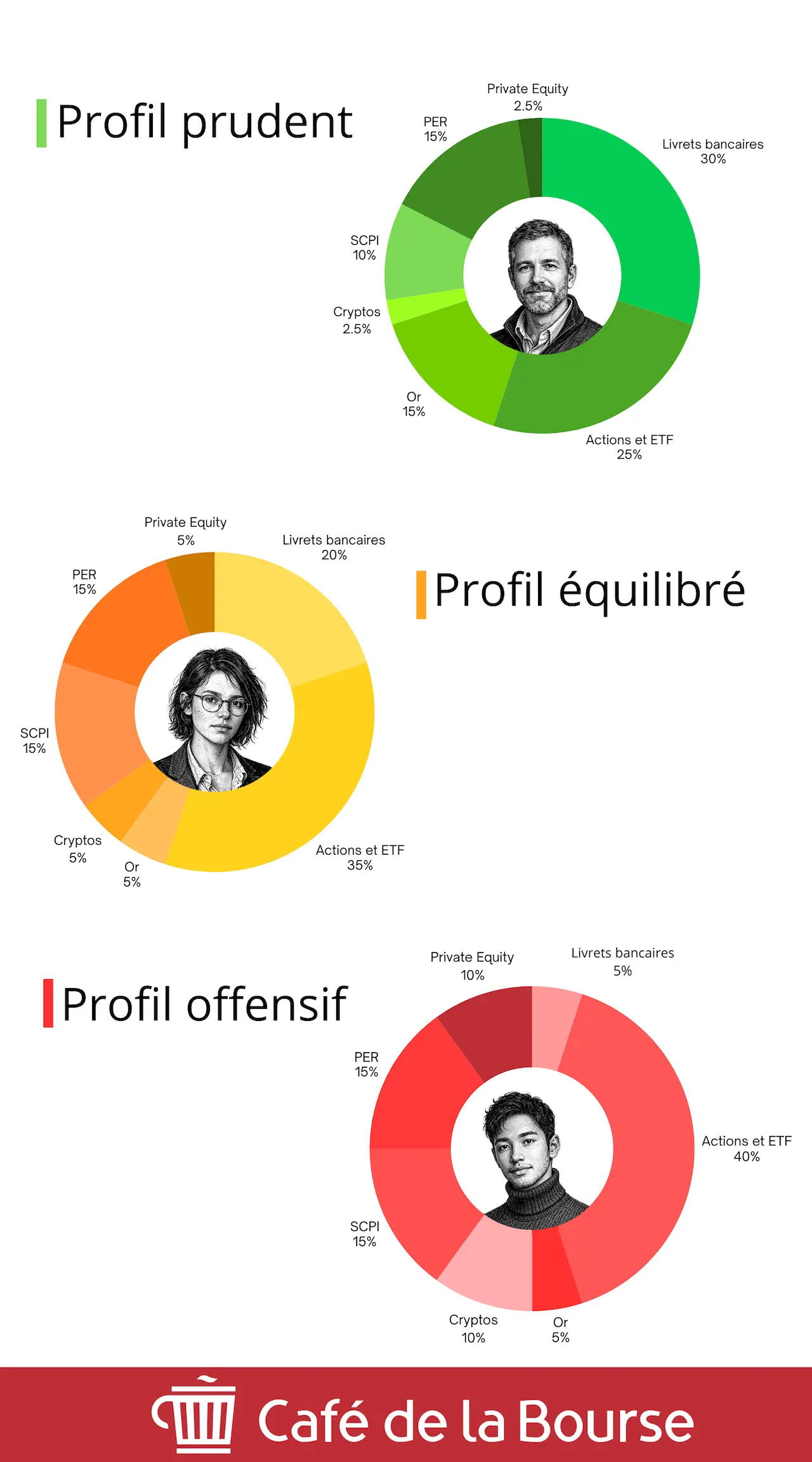

Répartition entre les différents placements par profil d’investisseur

Nous avons imaginé la répartition idéale entre les 7 meilleurs placements de 2026 pour 3 profils d’investisseur différents. Vous pouvez vous en inspirer pour bâtir votre propre allocation, en l’adaptant notamment à votre patrimoine déjà existant.

Sommaire

- Meilleur placement 2026 sans risque : les livrets bancaires

- Meilleur placement 2026 pour préparer sa retraite : les actions et ETF Bourse

- Meilleur placement 2026 pour se protéger : l’or

- Meilleur placement 2026 pour réalise des plus-values : les crypto monnaies

- Meilleur placement 2026 pour générer un rendement : les SCPI

- Meilleur placement 2026 pour payer moins d’impôt : le PER

- Meilleur placement 2026 pour diversifier : le Private Equity

- Comment gagner de l’argent en le plaçant ?

Meilleur placement 2026 sans risque : les livrets bancaires

Pourquoi investir sur les livrets bancaires ? La solution à privilégier pour ses placements sans risque

Les livrets bancaires sont des placements à capital garanti, liquides et sans frais, qui vous permettent à n’importe quel moment de retrouver les sommes placées. Ces enveloppes doivent être envisagées comme des supports pour conserver votre épargne de précaution ou financer vos projets de court terme, mais aussi éventuellement pour stocker des liquidités, surtout si vous êtes averse au risque.

On pourra se tourner vers les livrets de l’épargne réglementée que sont le livret A et le LDDS, tous deux rémunérés à 1,7 % et le LEP, sous conditions de ressources, qui affiche un taux de 2,7 %, soit un taux systématiquement supérieur à l’inflation pour tous ces livrets qui, sur un an France en novembre 2025 s’élevait à 0,9 %. De plus, les livrets de l’épargne réglementée ne sont pas taxés et permettent donc d’empocher la totalité des gains, sans prélèvements sociaux et impôt sur les plus-values, ce qui, net de fiscalité, en fait le plus souvent les livrets bancaires les plus rémunérateurs.

Notez toutefois que les super livrets qui affichent des taux boostés peuvent, sur de très courtes périodes et avec un plafond de l’ordre de quelques dizaines de milliers d’euros le plus souvent, afficher des rendements plus intéressants, aux alentours de 2,5 % sur 1 an pour les meilleurs livrets bancaires du moment. Ainsi, le livret Distingo de DISTINGO Bank propose actuellement 4 % pendant 3 mois, tout comme le livret Zesto de Renault Bank *. Cependant, dès la période boostée finie, le taux servi, net de fiscalité, se rapproche de celui des livrets réglementés (2 % pour ces deux livrets). Notez que le livret Distingo propose également une prime de bienvenue de 80€ sous conditions*.

Les épargnants pourront ainsi bénéficier de taux bien plus avantageux que le livret A en optant pour les meilleurs supers livrets. Notez que le taux du livret A, du LDDS et du LEP devraient de nouveau baisser le 1er février 2026.

Quelles sont les limites des livrets épargne et autres placements sans risque ?

Attention, les baisses des taux directeurs pourraient amener les taux servis par les livrets, ces placements sans risque à baisser eux aussi, ce qui pourrait remettre en question leur attractivité. En effet, si vous avez souscrit un livret épargne, alors le taux d’intérêt peut varier à la hausse ou à la baisse (sauf taux boosté sur lequel l’établissement bancaire s’est engagé sur une période donnée).

Enfin, rappelons que ces placements bancaires garantis en capital affichent un rendement relativement faible, démontrant la corrélation qui existe entre prise de risque et rendement. De manière générale, plus un rendement est risqué, plus il est potentiellement rémunérateur. Plus un rendement est sûr, moins il est performant.

Comment épargner sur des livrets bancaires ? Conseils Café de la Bourse

Au moment de sélectionner le meilleur livret bancaire, comparez le rendement net d’impôt sur la première année, ainsi que les plafonds de versement. Une fois votre livret choisi, vous pouvez mettre en place des virements automatiques en début de mois vers ce livret pour épargner de façon indolore.

Mais rappelez-vous que les placements bancaires doivent vous servir avant tout à vous constituer un fonds d’urgence qui permettra de régler toutes vos dépenses imprévues et à créer des cagnottes permettant de financer vos projets de court terme. N’oubliez pas qu’il convient d’investir pour vos projets de long terme une partie de votre capital sur des marchés plus risqués mais aussi plus rémunérateurs et notamment sur le marché immobilier et le marché actions.

L’avis et l’expérience de Clémence sur les livrets épargne :

J’ai souscrit un livret Distingo de DISTINGO Bank il y a quelques années. J’y avais placé plusieurs dizaines de milliers d’euros dans l’optique de valoriser mon épargne pour l’achat de ma résidence principale à horizon 2 ans. Ce qui m’a décidé : le rendement attractif et la liquidité de ce placement. À noter : une interface souscription/ gestion un peu vieillotte au regard de l’offre des fintechs et néocourtiers, mais qui n’enlève rien au rendement intéressant proposé par DISTINGO Bank.

Vous avez un projet à court terme ? Vous pouvez profiter de l’offre de livret Distingo de début d’année avec un taux de 4 % pendant 3 mois puis 2 % + 80€ offerts*. Avec un livret A et un LDDS à 1,7 % qui devraient encore beaucoup baisser le 1er février 2026 et au regard des rendements anémiques du CEL et du PEL, le livret boosté DISTINGO est une option à envisager pour un placement de court terme.

Meilleur placement 2026 pour préparer sa retraite : les actions et ETF Bourse

Pourquoi investir sur les actions et ETF en Bourse ? La solution la plus avantageuse pour préparer sa retraite

Sans aucun doute, le meilleur placement long terme pour les particuliers présentant une faible aversion au risque, ce sont les marchés boursiers. En effet, l’investissement le plus rémunérateur sur le long terme est le marché actions. Dès lors que vous disposez d’un horizon de temps conséquent, la Bourse est sans conteste le meilleur placement comme en témoignent de très nombreuses études. On peut notamment citer une étude de l’Institut de l’épargne immobilière et foncière (IEIF), intitulée « 40 ans de performance comparées (1984-2024) » qui explique que les actions ont en moyenne et chaque année rapporté 7,80 % sur 15 ans, des performances qui s’élèvent à 8,82 % sur 30 ans et 11,8 % sur 40 ans.

La magie des intérêts composés joue pour beaucoup dans l’attractivité de la Bourse sur le long terme. Les intérêts produits (les dividendes éventuels), lorsqu’ils sont réinvestis, permettent de créer une dynamique de rendement impressionnante. L’effet boule de neige, sur une très longue période, permet d’accélérer considérablement le potentiel de gain de votre investissement de départ.

Attention tout de même, le risque de perte en capital existe bel et bien. C’est pourquoi l’horizon d’investissement conseillé est long.

Il nous paraît judicieux pour investir en Bourse de se tourner vers les ETF ou trackers. Ces fonds indiciels cotés qui répliquent la performance d’un indice permettent de se positionner avec une somme relativement restreinte sur un grand nombre d’actifs et de valeurs, et notamment sur un indice boursier mais aussi un panier de valeurs en fonction de leur secteur géographique ou de leur secteur d’activité, ainsi que des thématiques d’investissement. On notera par exemple l’attrait grandissant des investisseurs pour les ETF ISR. La faiblesse des frais associés aux trackers ainsi que l’accessibilité de ces fonds qui s’échangent aussi simplement qu’une action en Bourse ont grandement participé à leur succès.

Notez aussi que selon le mode de réplication, certains ETF peuvent permettre d’investir sur l’ensemble des marchés mondiaux depuis son PEA en bénéficiant des avantages fiscaux de cette enveloppe. Tous les ETF sans restriction peuvent être logés sur un compte-titres et certains permettent même de mettre en place des stratégies d’investissement sophistiquées comme la couverture de son portefeuille avec les ETF Short.

Quels sont les risques de l’investissement en Bourse ?

Le marché actions fluctue au gré de l’évolution des cours de Bourse et il existe un risque de perte en capital en investissant en Bourse avec des ETF. Le contexte actuel est particulièrement explosif : les marchés sont sur leurs plus hauts, la volatilité importante, des tensions géopolitiques sont à l’œuvre et des interrogations sur la soutenabilité des dettes souveraines de nombreux pays se posent.

Sur des eaux incertaines, il faudra naviguer à vue et dans ce contexte il nous semble primordial de privilégier les indices boursiers les plus résilients avec un stratégie DCA (Dollar Cost Averaging), qui consiste à investir à intervalles réguliers la même somme pour lisser son entrée sur les marchés. Vous pourrez aussi opter pour un investissement dynamique échelonné qui consiste à investir à intervalle réguliers en modulant la somme selon les cours de l’actif sur lequel vous investissez. S’ils sont hauts, vous investissez moins que prévu, s’ils sont bas vous investissez davantage.

Pensez également à vérifier à une fréquence définie (tous les trimestres, semestres, ou tous les ans) que les actions, en fonction des variations de cours, n’occupent pas une part trop importante de votre patrimoine global selon votre stratégie d’investissement globale. Nous sommes désormais sur des plus hauts aux US comme en Europe, malgré une situation macro-économique tendue, et mieux vaut être suffisamment diversifié et avoir une répartition de son patrimoine global en cohérence avec ses objectifs d’investissement et son profil de risque.

Comment investir en Bourse avec les actions et ETF ? Conseils Café de la Bourse

Pour investir en Bourse avec des ETF, vous pouvez loger vos trackers sur différents supports. Le PEA est une enveloppe qui offre un cadre fiscal particulièrement avantageux avec une exonération totale de l’impôt sur les plus-values au bout de 5 ans de détention du plan (seuls les prélèvements sociaux restent dus). Mais il existe pour le PEA une restriction en matière de titres éligibles. On ne peut détenir sur cette enveloppe que des titres de sociétés dont le siège social est situé dans l’espace économique européen. Mais certains ETF permettent de contourner cette disposition et de se positionner sur toutes les grandes places boursières mondiales.

Le compte titres ordinaire vous permettra lui d’investir dans tous les titres du monde entier sans restriction et d’adopter des stratégies d’investissement sophistiquées. En revanche, les plus-values sont imposées à la flat tax (31,4 %) ou au barème progressif de l’impôt sur le revenu + 18,60 % de prélèvements sociaux si cela est plus avantageux pour vous.

Enfin, si vous ne souhaitez pas multiplier les enveloppes, il est toujours possible d’investir en Bourse avec des ETF depuis les supports en unités de compte (UC) des meilleures assurances vie et des meilleurs PER. Vérifiez bien avant de souscrire votre contrat que celui-ci vous propose un large choix d’UC.

L’avis et l’expérience de Marc sur les actions et ETF en gestion libre :

Pour mes investissements en actions, j’ai choisi Interactive Brokers avant tout pour sa réputation internationale et pour la richesse de son univers d’investissement, qui permet d’accéder à pratiquement toutes les actions cotées dans le monde, mais aussi à un large éventail d’ETF et d’autres instruments financiers.

L’un des atouts majeurs qui m’a convaincu est la possibilité d’acheter des actions fractionnées, un avantage réel pour investir progressivement sur des titres chers. J’ai toutefois rapidement compris qu’il fallait rester vigilant : si les actions peuvent être fractionnées, les commissions et frais de courtage ne le sont pas toujours, ce qui peut rendre certains achats de fractions peu pertinents économiquement.

Un autre point qui m’intéressait, même si je n’y étais pas encore éligible à l’ouverture du compte, est le partage des revenus issus du prêt de titres, une fonctionnalité intéressante pour générer des revenus complémentaires à partir d’un portefeuille d’une certaine taille.

Chez Interactive Brokers, il n’y a pas de minimum de dépôt, et j’ai été globalement très satisfait du service. Je n’ai pas utilisé la plateforme Trader Workstation, réputée complexe, préférant l’interface web et l’application mobile, beaucoup plus accessibles.

En revanche, le support client reste selon moi le principal point faible : pas de contact direct par téléphone ou par email, uniquement un système de tickets, avec des délais de réponse souvent supérieurs à 48 heures.

Autre contrainte : l’accès à certains produits nécessite de passer des tests de connaissances, reflet d’un cadre réglementaire que je perçois comme un mélange des exigences européennes et américaines. Cela peut sembler contraignant, mais c’est aussi un gage de sécurité.

Au final, je reste très satisfait d’Interactive Brokers où je conserve aujourd’hui mon compte titres comme pilier de mes investissements en actions et ETF.

L’avis et l’expérience de Guillaume sur l’investissement en ETF en gestion pilotée :

Pour investir dans les ETF, j’ai ouvert une assurance-vie chez Yomoni en 2017, alors que la fintech avait moins de deux ans d’existence et n’était pas aussi connue qu’aujourd’hui. À l’époque je réalisais des comparatifs sur Jepargneenligne.com, et Yomoni figurait toujours en haut du classement. En effet, c’était le pionnier dans la gestion pilotée 100% ETF et entièrement dématérialisée (on parlait à l’époque de robo-advisor). Ce modèle lui a permis dès le départ d’offrir des frais très bas et de solides performances.

J’ai commencé avec un premier versement de 5 000 €, puis mis en place des versements programmés de 500 € par mois. Mon objectif n’était pas de chercher le “bon moment” pour investir, mais au contraire de lisser mes points d’entrée dans le temps, quelles que soient les conditions de marché. J’ai maintenu ce rythme pendant quelques années.

Par la suite, en raison de contraintes financières imprévues (la réalité n’est jamais comme on l’imagine) , j’ai dû arrêter les versements programmés. En revanche, les sommes déjà investies (environ 45 000 € au total) sont restées placées et ont continué de travailler. Les gains étant automatiquement réinvestis, l’effet des intérêts composés a pleinement joué, sans intervention de ma part.

Bien sûr, il y a eu des moments difficiles, où les marchés ont connu de fortes volatilités. Lors des phases de crise, il m’est arrivé de me retrouver avec des performances négatives (jusqu’à -15 % pendant la crise du Covid !) Pour autant, je me suis toujours imposé une règle simple : ne jamais prendre de décision sous le coup de l’émotion. Dans cette optique, je consulte très peu mon portefeuille (en général une à deux fois par trimestre) ce qui m’a permis de garder le recul nécessaire et d’éviter les arbitrages impulsifs. Je n’ai ainsi jamais vendu durant les phases de baisse et, avec le recul, cette discipline s’est révélée être la bonne décision.

Aujourd’hui, après plusieurs années d’investissement, mon contrat affiche près de 10 000 € de plus-value. Cette expérience a renforcé ma conviction que, pour un investissement long terme, la discipline et la régularité comptent bien plus que le timing ou la multiplication des arbitrages. Dans mon cas, la gestion pilotée m’a surtout permis de rester investi sans avoir à m’en occuper au quotidien, ce qui correspond parfaitement à ma façon d’investir.

Meilleur placement 2026 pour se protéger : l’or

Pourquoi investir sur l’or ? Le meilleur placement pour se protéger ?

Valeur refuge par excellence, l’or a toujours occupé une place singulière dans le patrimoine des investisseurs. Face aux crises économiques, aux tensions géopolitiques et à l’inflation, il s’impose comme un rempart contre la volatilité et un moyen de sécuriser son patrimoine. En 2026, alors que l’environnement reste incertain (taux d’intérêt en baisse, dettes publiques massives et difficilement soutenables, volatilité persistante sur les marchés financiers, mais aussi dédollarisation de nombreux pays émergents et raréfaction de la ressource en or), le métal jaune devrait conserver tout son attrait.

Historiquement, l’or affiche une corrélation négative avec les marchés actions, ce qui en fait un outil de diversification efficace. Il permet, dans l’idéal, de lisser la performance d’un portefeuille global et de sécuriser une partie de son capital sur le long terme.

Quels sont les risques à investir dans l’or ?

Attention tout de même car l’or n’est pas seulement un actif de stabilité patrimoniale. D’ailleurs, l’or ne génère aucun rendement : il ne verse ni dividendes ni intérêts, et sa performance dépend exclusivement de l’évolution de son cours. Selon les périodes, il a aussi pu être considéré comme un actif spéculatif puissant. Et le rallye haussier que nous connaissons depuis 2024 n’est pas exempt de risques. L’or s’échange désormais au-dessus de 4 000$ l’once, son plus haut niveau jamais enregistré, porté par le contexte macro-économique et géopolitique incertain mais aussi par un FOMO qui nous fait se poser la question : jusqu’où l’or peut-il monter ? Une entrée mal chronométrée peut donc entraîner une perte temporaire de valeur.

Enfin, selon le mode de détention choisi, des contraintes pratiques et des coûts de conservation (frais de coffre, assurance, prime sur les pièces ou lingots) peuvent venir réduire la rentabilité réelle de l’investissement.

Comment investir sur l’or pour protéger son patrimoine ? Conseils Café de la Bourse

Les investisseurs les plus prudents privilégieront l’or physique, sous forme de pièces ou de lingots, afin de détenir un actif tangible. Cette solution offre une sécurité totale mais implique des frais de stockage et d’assurance.

Ceux qui recherchent plus de flexibilité pourront se tourner vers l’or “papier”, via les ETF or ou les certificats adossés au métal jaune. Ces produits permettent de répliquer la performance du cours de l’or sans contraintes logistiques, tout en restant liquides et accessibles depuis de très nombreuses enveloppes d’investissement.

Enfin, les profils dynamiques peuvent envisager d’investir dans les actions de sociétés minières aurifères, plus volatiles mais susceptibles d’amplifier la hausse du métal.

Dans tous les cas, il est recommandé de limiter la part de l’or à 5 % environ du patrimoine global, pour profiter pleinement de son rôle de valeur refuge sans déséquilibrer son allocation d’actifs.

Dans le contexte actuel, il nous paraît aussi judicieux d’entrer en DCA afin de lisser son investissement dans le temps, une précaution indispensable lorsque l’on évolue sur des plus hauts comme en ce moment.

L’avis et l’expérience de Carolane sur l’or :

Il y a quelques années, j’ai hérité de pièces d’or. Ce cadeau a déclenché une réflexion sur la place de ce métal dans ma stratégie patrimoniale. Devais-je conserver cet or physique ou le vendre pour réinvestir ailleurs ? J’ai choisi de le garder comme investissement de très long terme, appréciant sa dimension tangible et rassurante en cas de crise majeure.

Nombreux sont ceux qui me demandent si je ne devrais pas « prendre mes bénéfices » après les performances spectaculaires de l’or ces dernières années, notamment en 2024 (+34 %) et 2025 (+55 %). Ma réponse est simple : l’or joue un rôle spécifique dans mon portefeuille, celui de réserve de valeur et de protection patrimoniale. Ce n’est pas un placement spéculatif, mais une assurance et les records actuels du cours de l’or ne changent pas cette fonction au sein de ma stratégie. D’ailleurs, sur 25 ans, l’or a progressé de plus de 1 300%, confirmant une belle tendance de fond.

Bien que j’aie privilégié l’or physique, cette option ne convient pas à tous. Elle implique des contraintes : frais de stockage et d’assurance, liquidité limitée et ticket d’entrée élevé selon le type d’or choisi. Pour plus de flexibilité, les ETF sur l’or et les fonds sur métaux précieux constituent d’excellentes alternatives : meilleure liquidité et accessibilité, frais réduits et diversification facilitée avec les ETF sur métaux précieux. Les courtiers en ligne comme XTB ou eToro proposent d’ailleurs un large choix d’ETF répliquant le cours de l’or ou investissant dans des sociétés minières, qu’il est possible d’ajouter à son compte titres ou son PEA pour optimiser sa fiscalité.

Qu’il soit détenu physiquement ou via des instruments financiers, je pense qu’il peut être judicieux d’investir environ 5 % de son patrimoine dans l’or selon son profil et son horizon d’investissement. Bien que sans dividendes, ce placement offre une tranquillité d’esprit et une protection unique sur le très long terme.

Meilleur placement 2026 pour réalise des plus-values : les crypto monnaies

Pourquoi investir sur les crypto monnaies ? Le meilleur placement pour générer des plus-values

Difficile de parler de meilleur placement 2026 sans évoquer l’investissement en crypto monnaies, ces monnaies virtuelles hyper médiatisées, aux plus-values démentielles, hyper volatiles, qui ont affiché ces dernières années des progressions notables, voire des hausses extraordinaires pour certaines d’entre elles, notamment depuis un enchaînement d’événements à compter de 2024 qui ont participé à la folle ascension des cryptos ces dernières années : l’approbation par la SEC d’un ETF Bitcoin spot à l’automne 2023 puis d’un ETF Ether au printemps 2024, mais aussi le halving du BTC intervenu en avril 2024, ainsi que la baisse des taux outre-Atlantique, et enfin l’élection de Donald Trump, pro-crypto, à la tête des États-Unis. Si le marché crypto a ensuite connu une phase de consolidation au printemps 2025 avant de se reprendre et de culminer à l’automne avant une chute vertigineuse, il pourrait repartir en 2026, porté par un cadre réglementaire favorable et un intérêt croissant des institutionnels.

Ainsi, depuis le début de l’année 2025, le Bitcoin a enregistré une baisse de 4,6 % quand l’Ethereum affichait lui une baisse de près de 11 %, les 2 jetons ayant plongé depuis leur plus haut à l’automne 2025. Alors est-il trop tard pour investir en crypto-monnaies ou faut-il investir en crypto en 2026 ? Selon nous, il n’est pas trop tard pour se positionner sur ce marché, à condition de mettre en place un portefeuille crypto diversifié et d’entrer en DCA. Le Bitcoin Rainbow Charts considère que le BTC est vendu au rabais et l’index « fear & greed » du Bitcoin est orienté à la peur.

Quels sont les risques à investir en crypto monnaies ?

Attention tout de même, les cryptos sont actuellement sur des plus hauts. Et rappelons que ces actifs volatils peuvent enregistrer des fluctuations très importantes, notamment sur les cryptos émergentes, mais aussi sur les meme coins par exemple.

Le corollaire du rendement potentiellement très élevé des cryptos, c’est son risque important de perte en capital. Il s’agit donc d’un investissement à envisager si l’on est peu averse au risque et que l’on dispose d’un horizon d’investissement long. De plus, il conviendra de ne consacrer aux crypto monnaies qu’une faible part de son patrimoine global. Les cryptos doivent être considérées comme un actif de diversification permettant de dynamiser son patrimoine.

Comment investir sur les crypto monnaies pour générer d’importantes plus-values ? Conseils Café de la Bourse

Mieux vaut donc entrer avec la plus grande prudence pour ceux qui souhaitent se positionner sur les cryptos. Rappelons aussi que, compte tenu de la très forte volatilité des monnaies virtuelles, il convient de consacrer une toute petite partie seulement de son capital aux crypto monnaies. Le placement d’une petite partie de son capital dans les crypto actifs pourra être un petit investissement qui rapporte gros.

Attention cependant, avant d’investir, mieux vaut aussi savoir où vous mettez les pieds et bien comprendre l’intérêt, le fonctionnement, les atouts et limites de ces actifs, et notamment bien comprendre la technologie blockchain. Le risque de perte en capital est bien présent. Perdre la quasi-totalité des sommes investies est une éventualité à ne pas négliger avec les monnaies virtuelles.

L’avis et l’expérience de Clémence sur les crypto monnaies :

J’ai investi en crypto monnaies en 2025 avec Trade Republic, en plaçant quelques centaines d’euros sur un panier de 5 crypto monnaies : Bitcoin, Ether, Ripple, Litecoin, Solana. Ce qui m’a décidé : le potentiel de valorisation de ces actifs bien sûr ! Et j’ai choisi Trade Republic pour la facilité avec laquelle on peut investir en quelques clics depuis son appli et leur transparence des frais, 2 avantages que je connaissais déjà car j’ai un compte titres chez eux. Sur l’année 2025, la volatilité a été de mise et mon placement a oscillé entre -14 % et + 21 %. En ce début d’année, 2026, je suis à + 6 %.

Si j’ai commencé à investir de façon opportuniste en me positionnant sur les creux de marché, pour ne plus avoir à surveiller les points d’entrée et éviter les frais je suis passé à un plan d’investissement programmé avec l’investissement de quelques dizaines d’euros tous les mois sur ces 5 cryptos solides, qui selon moi pourront encore délivrer de beaux rendements dans les années à venir. J’investis malgré tout une très faible part de mon patrimoine sur ces actifs de diversification avant tout spéculatifs.

Meilleur placement 2026 pour générer un rendement : les SCPI

Pourquoi investir sur les SCPI ? Le meilleur placement pour générer un rendement

Les sociétés civiles de placement immobilier (SCPI) sont des placements collectifs investis en immobilier qui permettent d’être positionné sur le marché immobilier avec un ticket d’entrée relativement faible (de l’ordre de quelques milliers d’euros), tout en bénéficiant d’une bonne diversification (le détenteur d’une part ne possède pas une partie d’un bien mais une toute petite fraction de l’ensemble du parc immobilier de la SCPI).

Le risque est donc lissé. L’investisseur n’a pas à s’occuper de la gestion du bien, confiée à une société de gestion. Il existe deux grands types de SCPI : les SCPI de rendement investies en immobilier de bureaux, commerce, entrepôt de logistiques, etc. qui traditionnellement génèrent des revenus plus attractifs que la seconde catégorie : les SCPI fiscales, des SCPI investies en résidentiel qui permettent de toucher de faibles revenus, mais aussi et surtout, de faire baisser sa facture auprès de l’administration fiscale.

Les SCPI permettent donc de toucher un revenu régulier, versé tous les mois ou tous les trimestres, liés à la location des biens détenus par la SCPI.

Quels sont les risques des SCPI ?

Attention, les SCPI ne sont pas garanties en capital et les loyers, tout comme les prix des parts, ne sont pas garantis. Ainsi, la crise du secteur immobilier que nous connaissons actuellement a entraîné une baisse du prix des parts de nombreuses SCPI en 2023 et 2024. En 2025, le marché s’est un peu repris, de façon très inégale. En 2026, la plus grande prudence s’impose et la sélection des meilleures SCPI devient cruciale pour réaliser un bon investissement.

Autre inconvénient des SCPI : leur relative illiquidité. Même s’il existe un marché secondaire qui permet de revendre ses parts, une certaine décote est à prévoir et les parts de SCPI restent bien moins liquides qu’un investissement en Bourse.

Enfin, dernier inconvénient, les SCPI comportent des frais d’entrée ou frais de souscription assez élevés, de l’ordre de 8 % à 12 % (comparables à ceux d’un investissement en direct avec frais de notaire et frais d’agence), qui viendront grever la performance du placement les premières années.

Comment investir en SCPI ? Conseils Café de la Bourse

Dans ce contexte encore compliqué en 2026, il conviendra de sélectionner avec soin les SCPI dans lesquelles investir en privilégiant les meilleures SCPI dont les difficultés sont conjoncturelles et non structurelles. Privilégiez des acteurs connus et reconnus, peu endettés, qui ont su conserver un prix de la part inchangé et réussi à dégager des bénéfices et à servir un dividende aux porteurs de parts en 2023, 2024 et 2025, ce qui sans présager des performances futures sera de bon augure. Les SCPI thématiques ou les SCPI européennes les plus récentes et bien gérées pourront aussi être envisagées.

Attention aussi à prévoir une durée d’investissement rallongée compte tenu du contexte. Mieux vaut avoir un horizon d’investissement de 10 ans ou plus pour mettre les pieds sur ce marché à l’heure actuelle. Il est en effet impossible de savoir précisément quand le marché immobilier sera sorti d’affaire. N’oubliez pas non plus que le risque de perte en capital reste bien présent.

Les parts de SCPI peuvent être acquises à crédit. Mais pour cela, il vous faudra choisir la détention en direct. Il est également possible de détenir ses parts de SCPI via les unités de comptes de son assurance vie pour bénéficier d’un cadre fiscal plus avantageux mais, dans ce cas, le recours au crédit immobilier n’est pas possible.

L’avis et l’expérience de Louis sur les SCPI :

Il me paraît essentiel d’intégrer de l’immobilier afin de diversifier mon portefeuille par rapport aux marchés actions. Les SCPI, malgré les frais, m’ont semblé être la solution la plus adaptée pour investir, notamment grâce au gain de temps et à la facilité de diversification qu’elles offrent.

J’ai opté pour Corum, à la fois pour les belles performances passées de la SCPI Corum Origin et parce que la société de gestion a été l’une des plus innovantes sur le marché des SCPI européennes, puis plus récemment sur celui des SCPI américaines. Par ailleurs, je ne souhaitais pas souscrire et gérer mes investissements via un intermédiaire financier, car je voulais pouvoir tout faire de manière autonome en ligne, avec une interface ergonomique, ce que j’ai trouvé chez Corum. À noter qu’il n’est pas plus coûteux de passer par un CGP pour acheter des SCPI, puisque la société de gestion rétrocède une partie de ses frais à l’intermédiaire financier.

La possibilité de mettre en place un plan d’investissement récurrent sur les différentes SCPI Corum me semble être un réel avantage pour les personnes souhaitant investir régulièrement dans l’immobilier sans avoir à y penser. Pour ma part, je n’ai pas opté pour cette solution, préférant capitaliser mes liquidités à court terme sur des super livrets ou des CAT, avant d’investir dans d’autres SCPI afin de diversifier les « signatures ». Pour mon prochain investissement immobilier, j’envisage de tester l’une des nouvelles SCPI sans frais d’entrée.

Meilleur placement 2026 pour payer moins d’impôt : le PER

Pourquoi investir sur un PER ? Le meilleur placement pour payer moins d’impôt

Le Plan Epargne Retraite (PER), placement spécifiquement destiné à préparer financièrement sa retraite, permet d’investir comme l’assurance-vie sur deux enveloppes : fonds euros et supports en unités de compte. Il se distingue toutefois de l’assurance-vie de par sa vocation : financer la retraite (la sortie en rentes ou en capital ne peut s’effectuer qu’à la retraite, sauf rares exceptions), ainsi que par les avantages fiscaux spécifiques qui lui sont liés.

En effet, les versements effectués sur le plan peuvent être déduits de l’impôt sur le revenu dans la limite de 10 % du revenu imposable, avec un plafond variable selon le statut de l’épargnant (déduction maximale de 37 094 € pour un salarié et 87 135 euros pour un travailleur indépendant).

Ces sommes seront toutefois taxées à la sortie du plan, lors de la retraite. Le PER ne permet pas de gommer l’imposition mais de la reporter en faisant un placement particulièrement avantageux pour les personnes qui connaîtront une baisse notable de leurs revenus à la retraite et donc qui réduisent la base imposable au moment de la vie active lorsque le taux marginal d’imposition est le plus élevé pour le faire grossir à la retraite lorsque celui-ci sera moins élevé. Le PER reste aussi un placement intéressant si votre TMI est identique durant la vie active et à la retraite car en effet vous aurez bénéficier en quelque sorte d’un prêt à taux zéro de la part du fisc pour valoriser un capital dans la durée que vous pourrez ensuite utiliser pour le financement de votre retraite.

Quelles sont les limites du PER ?

Le PER est un placement tunnel et les sommes versées sur le plan sont immobilisées jusqu’à la retraite, sauf rares cas de sortie anticipée que sont : chômage, invalidité, surendettement, décès du conjoint, achat de la résidence principale.

De plus, il est essentiel de disposer d’un horizon d’investissement assez long si vous investissez de façon importante sur les supports en unités de compte qui peuvent fluctuer à la hausse comme à la baisse.

Enfin, nous attirons votre attention sur le fait que ce placement est désavantageux si vous sortez des fonds avec une tranche marginale d’imposition supérieure à celle que vous aviez au moment où vous les avez placés. Ainsi, si votre TMI est de 30 % au moment où vous placez des sous sur votre PER et que vous les sortez 4 ans plus tard pour acheter votre résidence principale en ayant une TMI cette fois à 41 %, vous serez pénalisé.

Comment investir avec un PER ? Conseils Café de la Bourse

Attention à ne pas ouvrir un PER pour le seul avantage fiscal qu’il procure. L’objectif premier doit être le financement de votre retraite, l’avantage fiscal devant être perçu comme un bonus.

Veillez à bien sélectionner l’un des meilleurs PER pour bénéficier d’une large gamme de supports en unités de compte, d’un bon fonds euros, de frais raisonnables et si vous le souhaitez, d’une gestion pilotée performante.

L’avis et l’expérience de Louis sur le PER :

Dans ma recherche du meilleur PER pour investir à long terme tout en optimisant ma fiscalité, j’ai retenu plusieurs critères : la possibilité de gérer moi-même le PER de manière autonome en ligne, des frais les plus faibles possibles et, surtout, l’accès à un large choix d’unités de compte, notamment la possibilité d’investir directement dans des actions américaines.

J’ai ainsi souscrit au PER Meilleurtaux Liberté en optant pour une gestion libre à 100 % orientée vers les actions américaines. En effet, je souhaitais investir sur le long terme dans les actions américaines tout en bénéficiant d’un avantage fiscal, comme je le fais déjà pour les actions européennes via mon PEA.

Lors de l’ouverture de mon PER chez Meilleurtaux, j’ai été agréablement surpris par la qualité de l’expérience utilisateur (UX) du parcours de souscription, même si l’ouverture d’un PER reste naturellement plus complexe que celle d’un CTO chez un néo-courtier.

Il me semble important de préciser que lors de la souscription initiale, le montant minimum d’investissement par action en direct est de 3 000 €, ce qui peut constituer un frein à une bonne diversification pour certains investisseurs. En revanche, ce minimum est abaissé à 1 000 € par action dans le cadre de versements complémentaires effectués après l’ouverture du PER.

À noter aussi que l’interface client de Meilleurtaux ne permet pas de gérer directement ce PER : il est nécessaire de se connecter à l’intranet de l’assureur Spirica pour effectuer les opérations. Cela peut représenter une légère contrainte pour les personnes disposant de plusieurs placements chez Meilleurtaux et qui souhaitent tout gérer au même endroit, mais ce point ne posait pas de problème dans mon cas, puisque je ne détiens que le PER Meilleurtaux Liberté chez eux.

Meilleur placement 2026 pour diversifier : le Private Equity

Pourquoi investir en private equity ? Le meilleur placement pour diversifier son patrimoine

Le Private equity, ou investissement dans les actions non cotées, peut aux yeux de certains investisseurs être perçu comme le meilleur investissement alternatif pour cette année 2026. En effet, la baisse des taux directeurs est un atout pour cette classe d’actifs. Deux principaux facteurs expliquent l’attractivité pour le private equity dans un contexte d’assouplissement de la politique monétaire. D’abord, on constate un regain d’intérêt des investisseurs pour des placements plus risqués car potentiellement plus rémunérateurs quand les placements sans risque ou présentant peu de risques rapportent moins. D’autre part, il faut tenir compte de la sensibilité du segment du non coté aux taux d’intérêt compte tenu de leur dépendance au crédit pour financer leur développement.

Ainsi, les sociétés non cotées, encore peu matures, ont souvent recours massivement à la dette pour financer leur développement, et le coût de l’emprunt s’il est élevé en période de taux haut, chute en cas de baisse des taux. Il pourra donc être judicieux d’investir en private equity avec la baisse des taux : soit en direct comme business angel, soit au travers de fonds comme les FCPR ou les FCPI par exemple, ou même via des actions en Bourse de sociétés qui investissent dans les actions non cotées.

Quelles sont les limites du non coté ?

Attention tout de même car le private equity est un segment particulièrement risqué, qui doit surtout vous permettre d’introduire une dose de diversification dans votre portefeuille. En effet, le private equity présente de nombreux inconvénients.

Tout d’abord, il s’agit d’un placement présentant un risque de perte en capital élevé, puisque la valeur d’une entreprise non cotée peut fortement fluctuer, voire disparaître en cas d’échec du projet. Ensuite, le private equity est un placement peu liquide. Contrairement aux actions cotées, les parts de sociétés non cotées ne disposent pas de marché secondaire fluide. Revendre ses titres peut donc s’avérer long et incertain.

De plus, ajoutons que la valorisation de ces sociétés repose souvent sur des hypothèses internes, sans la transparence ni les exigences de reporting des marchés réglementés. Les investisseurs doivent aussi composer avec un manque d’informations fiables, une gouvernance parfois fragile et un risque de dilution en cas de nouvelles levées de fonds.

Enfin, l’horizon d’investissement est long — souvent plusieurs années, voire dizaines d’années avant un retour sur investissement potentiel — et le cadre fiscal, bien que parfois avantageux, ne compense pas toujours les incertitudes économiques, ou les frais comme nous allons le voir tout de suite.

Comment investir dans le private equity ? Conseils Café de la Bourse

Le non coté offre des perspectives de rendement séduisantes mais attention aux frais parfois très élevés qui viennent considérablement rogner le rendement du placement, surtout s’ils s’accumulent (frais d’entrée, frais de gestion, frais de surperformance, etc.). Le plus souvent, il sera judicieux de préférer les FCPR et clubs deals aux FIP et FCPI, malgré la défiscalisation permise par ces placements qui ne compensent pas les frais trop élevés de ces enveloppes.

Le private equit exige une approche sélective, une réelle tolérance au risque et une vision de long terme. Veillez toujours à sélectionner avec soin les fonds dans lesquels vous allez investir. La diversification aussi est importante. Mieux vaut investir peu dans plusieurs fonds que tout sur un seul.

Ensuite, il conviendra de respecter votre profil de risque et de faire varier en conséquence la somme que vous allez allouer au private equity. Si un investisseur peu averse au risque pourra investir 5 % de son patrimoine global dans ce type de placement. En revanche, un investisseur averse au risque mais qui souhaite malgré tout se diversifier dans le non coté pourra investir 1 ou 2 % seulement de son patrimoine global sur ce type de placement.

Enfin, pas question d’investir dans le private equity des sommes dont vous aurez besoin dans 1 an ou 2. Vous devez impérativement posséder un horizon d’investissement suffisamment long pour cadrer avec ce type de placement d’au moins 10 ans, voire plus.

L’avis et l’expérience de Marc sur le private equity :

En complément de mes investissements en actions, j’ai souhaité diversifier mon patrimoine avec des placements décorrélés des marchés boursiers, tout en donnant du sens à mon argent. C’est dans cette optique que je me suis tourné vers LITA, une plateforme d’investissement à impact social et environnemental.

J’ai commencé progressivement, avec de petits montants (100 €, puis 300 €), avant d’augmenter plus récemment à 900 €. Sur LITA, il est possible d’investir aussi bien en obligations qu’en capital investissement (private equity), en finançant directement des entreprises françaises porteuses de projets à fort impact sociétal ou environnemental.

Les projets sont très bien présentés, le choix est clair et l’expérience utilisateur particulièrement fluide. Les revenus sont versés de manière régulière et le suivi est bien structuré, ce qui rend l’investissement très lisible.

De mon côté, les rendements observés se situent jusqu’à présent entre 8 % et 11 % par an, avec une volatilité très limitée. Ce type d’investissement en entreprises non cotées s’intègre parfaitement dans ma stratégie de diversification, en complément de mes placements plus traditionnels en actions en Bourse. Attention, le private equity présente aussi des risques comme l’illiquidité et le risque de faillite ce qui explique les rendements élevés.

Comment gagner de l’argent en le plaçant ?

Pour gagner de l’argent avec un capital, il est indispensable de le placer. Épargner ne suffit pas. En mettant chaque mois des sous de côté sur un compte courant, vous vous constituez un capital mais vous ne gagnez pas d’argent car cette enveloppe n’est pas rémunérée. Il ne s’agit pas d’un placement. D’ailleurs, compte tenu de l’inflation, vous perdrez même de l’argent. Il est donc indispensable de placer son argent qui rapporte mensuellement ou à plus long terme, pour voir son capital de départ grossir avec le temps.

Comment investir dans un petit investissement qui rapporte ?

Mais comment cela est rendu possible ? Comment gagne-t-on de l’argent en le plaçant ? Comment investir son argent et faire du profit ?

Il existe deux moyens principaux de gagner de l’argent grâce à un placement. D’abord, bon nombre de placements procurent des revenus. Vous pouvez en effet placer de l’argent qui rapporte mensuellement, ou annuellement, voire trimestriellement. Ainsi, vous pourrez toucher les intérêts d’un livret bancaire mais aussi d’un placement de l’épargne réglementée type PEL ou CEL ou encore les intérêts du fonds euros d’un contrat d’assurance-vie ou les intérêts que vous rapportent une obligation. Les actions permettent aussi parfois de toucher des revenus récurrents grâce aux dividendes. L’investissement locatif permet de placer de l’argent qui rapporte mensuellement. Les SCPI sont aussi un placement immobilier qui permet de toucher des revenus réguliers et sont donc un moyen de placer de l’argent qui rapporte mensuellement.

Enfin, pour un certain nombre de placements, il vous sera possible, en les revendant, d’empocher une plus value. C’est par exemple le cas avec les actions. Les investisseurs cherchent en effet à revendre leurs titres plus chers qu’ils ne les ont acquis. Ils gagnent alors la différence entre le prix de revente et le prix d’achat. D’autres placements permettent de gagner de l’argent grâce à la plus-value comme un bien immobilier par exemple.

Pas forcément besoin de disposer des grosses sommes pour investir dans un petit placement qui rapporte. Le ticket d’entrée est très variable et vous pourrez sans peine trouver des placements qui permettent de toucher des revenus réguliers et/ou d’empocher une plus-value à la revente.

Quelques questions sur le meilleur placement 2026 ?

Le meilleur placement en termes de performance est l’investissement en Bourse. En effet, les actions constituent la classe d’actifs la plus rémunératrice sur le (très) long terme. Les crypto monnaies ont affiché ces dernières années des rendements démentiels mais leur volatilité en font un actif très risqué. De plus, elles sont relativement récentes et leur historique de performance est de ce fait très restreint.

Pour placer son argent sans risque, il faut se tourner vers des placements à capital garanti qui permettent de retrouver les sommes épargnées sans risque de moins-value. On peut notamment citer les placements de l’épargne réglementée que sont le livret A, le LDDS, mais aussi les livrets bancaires, les comptes à terme, ou encore le fonds euros de l’assurance-vie.

Il est possible si l’on veut continuer à épargner sur des placements à capital garanti d’opter pour le LDDS ou bien pour un livret bancaire classique ou encore le fonds euros d’une assurance vie. Toutefois, nous vous rappelons que le livret A doit servir uniquement à se constituer un fonds d’urgence et financer ses projets de court terme. S’il est rempli, peut-être serait-il temps d’aller chercher du côté de placements plus risqués mais aussi plus rémunérateurs comme les investissements en Bourse ou en immobilier.

*Voir conditions sur le site

Source des images : Freepik

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation