Café de la Bourse vous présente les caractéristiques, les approches et nos conseils relatifs à la gestion value, ses avantages, et surtout, comment la mettre en œuvre pour vos investissements personnels assortis de notre sélection de 3 actions value pour 2022. Suivez le guide !

Qu’est-ce que la gestion Value ?

Dans l’univers des stratégies d’investissements en actions, celle de la sélection de sociétés value pourrait retenir votre attention, cette méthode d’investissement value, aussi nommée investissement dans la valeur, consiste en la sélection d’actions décotées ou à bons prix. En d’autres termes, il s’agit d’acheter des actions de sociétés pour moins cher que leurs valeurs réelles ou à prix avantageux au regard de leurs fondamentaux (bonne profitabilité et/ou faible endettement par exemple).

Les célèbres investisseurs Value

Le célèbre investisseur américain Warren Buffett est réputé pour utiliser l’approche value et se classe parmi les hommes les plus riches du monde avec une fortune atteignant 110,5 milliards de $ (source : Forbes au 24/01/22). Ayant débuté sa carrière d’investisseur en 1954, cette fortune représente 4,58 millions de $ par jour sur ses 67 ans de carrière. Il fut élève de Benjamin Graham considéré comme le père de l’investissement value.

Comment investir dans la valeur ?

Peu d’investisseurs ont la possibilité d’estimer la valeur totale des actifs d’une entreprise pour la comparer à sa valorisation boursière. Fin de la partie ? Non, car toute société cotée en Bourse a pour obligation de publier ses informations réglementées dont ses rapports financiers consolidés. Débutons par quelques notions de comptabilité quelque peu « scolaires » mais importantes pour assimiler la suite de l’investissement value.

Le bilan pour évaluer la valeur patrimoniale d’une entreprise

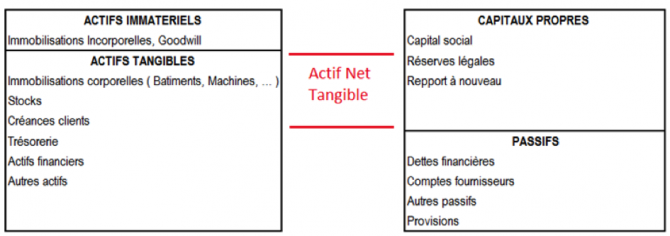

Schématiquement, la structure du bilan d’une société est comme suit : à gauche ses actifs (ses biens) et à droite ses passifs (dettes) ainsi que ses capitaux propres.

L’actif net tangible est assimilable au patrimoine net tangible de la société. Afin de gagner en précision, certains retraitements sont parfois nécessaires : appliquer un taux de vétusté sur les stocks et/ou l’immobilier, considérer une marge de non-recouvrement des créances clients, …

La marge de sécurité est la différence entre l’actif net tangible et la capitalisation boursière de la société. Si le prix payé en bourse est inférieur à l’actif net tangible, les risques sont théoriquement limités sur ces types d’investissements lorsqu’ils sont diversifiés sur différents secteurs et pays.

L’endettement financier est également un facteur important du bilan consolidé à prendre en compte, il se compose des dettes financières, emprunts bancaires et/ou obligataires, et les autres dettes financières.

Une étude de 2012 réalisée par des investisseurs en actions européennes « What Works for Achieving Alpha » basée sur 1 500 sociétés entre juin 1999 et juin 2011, indique que la sélection des 20 % des sociétés présentant un faible Prix / Actif net réinitialisé chaque année présente une performance de 258 %, et lorsque que ce premier facteur est combiné avec des critères de bénéfices la performance globale dépasse les 520 %. À titre de comparaison, entre juin 1999 et juin 2011, l’Eurostoxx Dividendes réinvestis a réalisé 30,54 %.

Le compte de résultat comme indicateur de performance économique de la société

Il se présente comme suit pour les sociétés industrielles et commerciales

- Chiffre d’Affaires (Ventes de marchandises et/ou produits finis et/ou services)

- + Autres Produits (Subventions, …)

- +/- Variation des stocks

- – Achats de marchandises et matières consommées

- – Charges externes

- – Frais de personnel

- – Impôts et taxes

- – Dotations aux amortissements

- – Autres charges opérationnelles

= Résultat d’exploitation

- + Produits financiers

- – Charges financières

= Résultat financier

- + Produits exceptionnels

- – Charges exceptionnelles

- – Impôt sur le résultat

= Résultat Net (Bénéfice ou Perte)

Le résultat d’exploitation indique la performance économique de la société, c’est un bon indicateur de sa viabilité car il reflète la performance de ses activités courantes, il peut être calculé par action.

Le BPA indique le Bénéfice Par Action.

Investissement value : les ratios financiers et éléments annexes à intégrer

D’autres critères sont à analyser :

- Le ratio d’endettement (Dettes financières / Actif Net Tangible) qui doit être de préférence inférieur à 1, il donne une indication sur la solidité de la société face aux banques

- La nature des actifs, si la société est vendue demain seront-ils facilement monnayables ?

- L’évolution des fonds propres lors des augmentations ou réductions de capital

- La stratégie des dirigeants

- L’évolution du Chiffre d’Affaires et des bénéfices

- Les investissements

- Les rachats d’actions

- Objectif de cours déjà atteint par le passé

Gestion Value : doit-on valoriser les actifs immatériels ?

- Brevets, logiciels, marques

- Goodwill : il s’agit d’un écart d’acquisition correspondant à l’excédent du coût d’acquisition, lors d’une prise de participation ou d’une fusion

- Fonds de commerce

- Compétences, savoir-faire

Ces éléments ont une valeur difficilement chiffrable, dans une optique de conservation de la marge de sécurité, il est donc préférable de ne pas les inclure.

Présentation de différentes approches value

L’approche deep value

L’investisseur utilisant l’approche Deep Value cherche avant tout la décote boursière sur la valeur d’actif ou d’actif net tangible. Les notions de capitalisation et de taille, de position concurrentielle, de profitabilité et d’endettement sont alors secondaires.

Il est recommandé avec cette approche d’opter pour un haut niveau de diversification de son portefeuille boursier car elle est assez risquée (plus de 50 positions).

Exemple concret : vous avez l’opportunité d’acquérir une maison en campagne du département de la Creuse pour la moitié de sa valeur de construction mais elle est difficilement louable car excentrée des zones de travail. Est-ce une bonne affaire ?

À l’inverse la même maison en région parisienne se vend 5 fois sa valeur de construction et vous offre une bonne profitabilité grâce à sa valeur locative. Le choix est complexe ! Car le rapport de valeur est de 1 à 10 par rapport à la valeur de construction. La maison de campagne dans la Creuse est décotée mais se louera difficilement, tandis que celle en région parisienne coûte tout de même 5 fois sa valeur de construction.

La hausse du télétravail et le besoin de certaines populations à quitter les grandes villes amplifiées depuis l’arrivée du Covid-19 peut donner son sens à une plus value conséquente sur la maison de la Creuse.

D’un autre côté, le marché de l’immobilier ne cesse d’augmenter en région parisienne depuis des décennies, et l’on est en droit de se demander : avons-nous atteint un pic ou les arbres peuvent-ils monter au ciel ?

L’approche de l’investisseur deep value se tournera sans doute vers la maison de campagne dans la Creuse, tandis que l’investisseur growth (dans la croissance) se tournera sur la maison parisienne et misera vers la poursuite de la croissance de sa valeur.

Cette philosophie peut être calquée aux actions de profil deep value.

L’approche value équilibrée

Pour une approche value équilibrée, la diversification de votre portefeuille boursier peut être plus faible que celle de l’approche deep value (entre 25 et 50 positions).

L’investisseur optant pour cette approche peut se baser sur ces critères :

- une capitalisation boursière inférieure ou égale à 1,5 x la valeur d’actif net tangible ;

- des bénéfices moyens sur les 5 dernières années de l’ordre 3 % ou + par rapport à la capitalisation boursière ;

- un ratio d’endettement financier maximal de 0,80 ;

- une mise à l’écart des micros capitalisations boursières.

L’approche value grands groupes

Également pertinente, cette approche va privilégier les actions de grandes sociétés acquises à prix raisonnables dont les critères peuvent être :

- une capitalisation boursière inférieure ou égale à 2x la valeur d’actif net tangible ;

- des bénéfices moyens sur les 5 dernières années de l’ordre de 5 % ou + par rapport à la capitalisation boursière ;

- un ratio d’endettement financier maximal de 1 ;

- la sélection de grands groupes leaders de leurs secteurs ou avec de fortes positions concurrentielles ;

- une capitalisation boursière minimale de l’ordre du milliards d’€ ou de $ ou davantage.

La diversification de votre portefeuille boursier peut être moindre pour cette approche (moins de 25 positions).

Le retour de la gestion value en 2022 ?

Value VS growth sur 5 et 20 ans

Depuis 5 ans, le segment value présente un « désamour » marqué par rapport aux approches growth (investissements dans la croissance tels que dans les GAFAM par exemple).

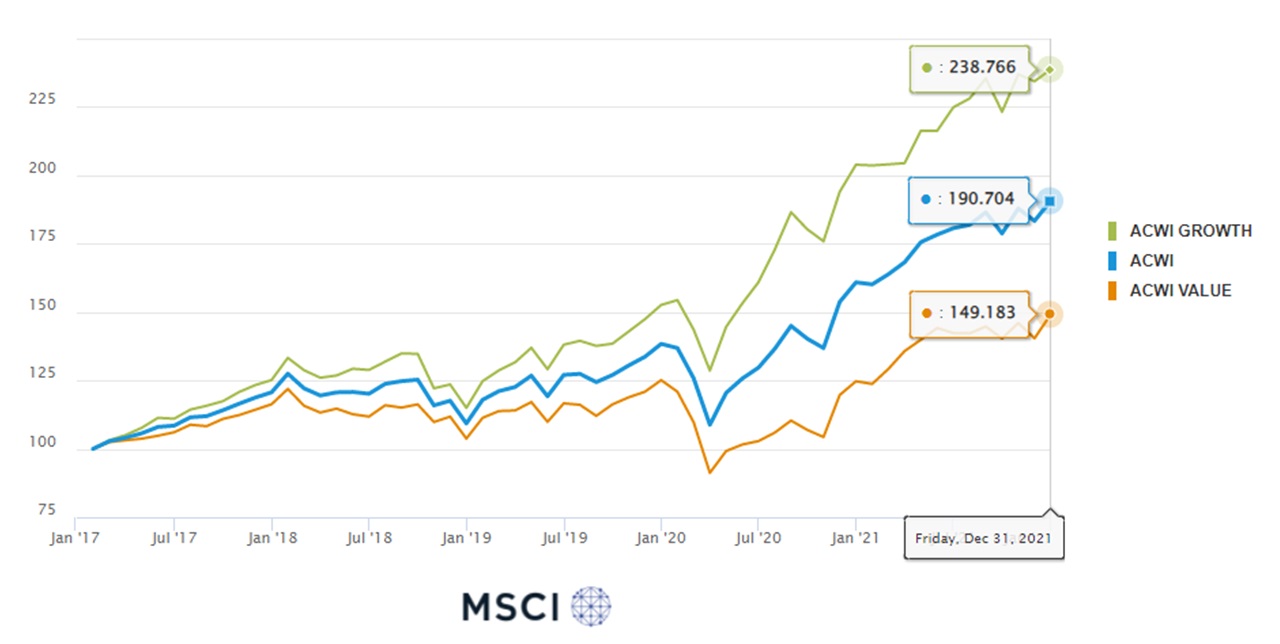

Graphique 5 ans des indicateurs MSCI ACWI, Growth et Value

En base 100 sur 5 ans, les valeurs growth bénéficient d’une performance 60 % supérieure à celles des valeurs value, tandis qu’en lecture long terme, les deux approches value et growth se valaient avec une certaine cyclicité.

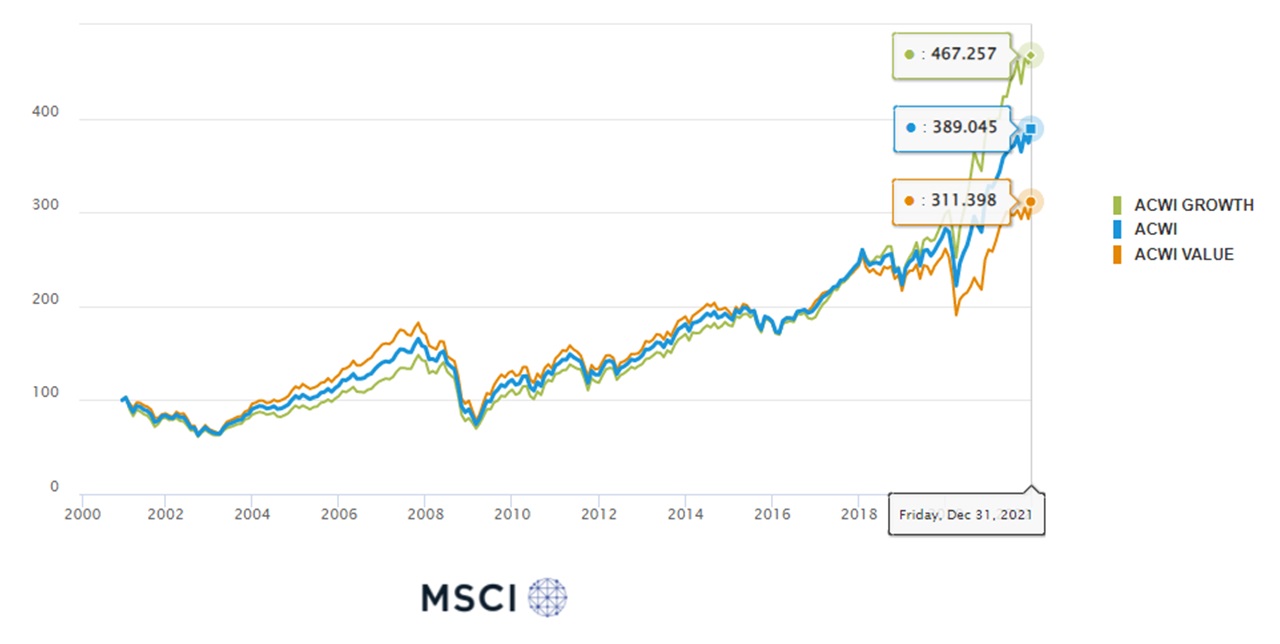

Graphique 20 ans des indicateurs MSCI ACWI, Growth et Value

En base 100 sur 20 ans, les valeurs growth bénéficient d’une performance 50 % supérieure à celles des valeurs value. Notons également qu’entre 2004 et 2007, l’avantage était en faveur du segment value.

Retour de la value pour 2022 ?

Actuellement, les marchés actions sont situés sur des niveaux de valorisations historiquement élevées et ils ont surtout été portés par les valeurs de croissance tels que les GAFAM ainsi que les grands groupes du secteur des technologies, du e-commerce et des biotechnologies, tandis que le segment value a connu une évolution bien plus timide, notamment depuis 5 ans.

Avec des marchés actions sur des plus hauts, le risque de repli semble plus élevé que la poursuite de la hausse. Bien que les valeurs value soient toujours en retard depuis 5 ans, une spirale baissière entraînerait probablement une chute de l’ensemble des actions, même value.

Si cela arrive, nous pensons que le segment value résistera mieux que le segment growth au regard de son retard. Mais globalement, nous ne nous attendons pas à un contexte haussier des places boursières en 2022 au regard de leurs fortes valorisations actuelles.

Subjectivement, nous nous attendons à un repli du segment growth en 2022, entraînant une baisse des indices boursiers, avec une stagnation du segment value, suivi d’une reprise des marchés actions portés par le segment value.

D’ailleurs, notons que le Nasdaq est en chute de 14 % depuis son record historique de plus de 16 000 points atteint mi-novembre 2021, tandis que le segment value à plutôt bien résisté sur cette période.

Notons également que la hausse des taux directeurs influe souvent en faveur de l’investissement value, ce qui devrait être le cas à l’avenir puisque la FED anticipe trois hausses en 2022.

Statistiques des actions value françaises fin janvier 2022

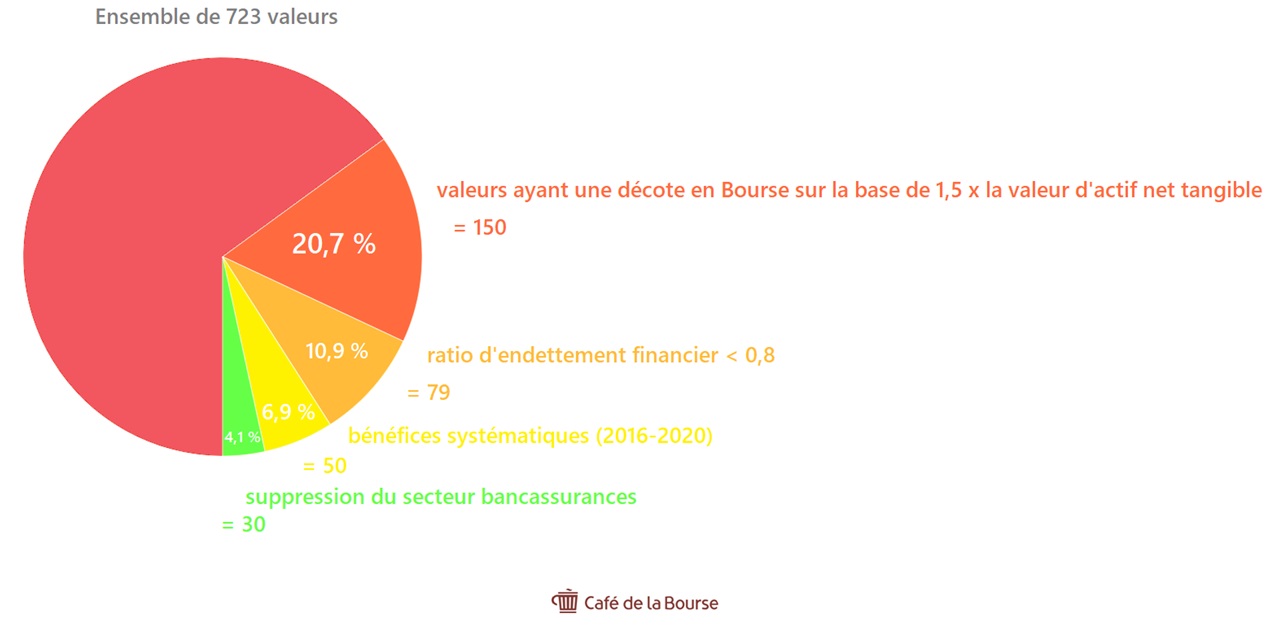

Au 24 janvier 2022, nous relevons 723 sociétés cotées sur la place boursière Euronext Paris dont :

- 150 présentent une valorisation boursière < à 1,5 x valeur d’actif net tangible ;

- parmi ces 150, un total de 79 n’affichent pas de pertes au compte de résultat au cours des 4 dernières années (2016-2020)** ;

- parmi ces 79, un total de 50 possède un ratio d’endettement financier sur actif net tangible inférieur à 0,8 ;

- parmi ces 50, il en reste 30 une fois le secteur bancassurance éliminé.

Se constituer un portefeuille value suffisamment diversifié est actuellement complexe du fait des niveaux élevés des marchés actions, même en élargissant ses recherches aux places boursières européennes et américaines, notamment si l’on souhaite investir dans des grands groupes offrant davantage de sécurité.

**les résultats financiers consolidés des sociétés de 2021 seront publiés au fil des semaines.

Gestion value : nos conseils pour bien investir

L’importance de la diversification sectorielle et géographique pour l’investissement value

À moins de disposer d’un haut niveau d’expertise ou d’être un professionnel des marchés actions, il est fortement recommandé de créer un portefeuille diversifié en termes de nombre de positions en portefeuille afin de limiter les risques.

La diversification devra aussi être sectorielle. En cas de forte conviction pour un secteur en particulier, il est déconseillé d’avoir plus de 20 % du portefeuille investi sur un même secteur. Il est aussi avantageux d’investir dans différents pays, d’ailleurs les trois zones suivantes sont à privilégier pour leur stabilité financière et économique : États-Unis, Canada, et Europe.

Rigueur et patience

Dans un monde où l’information boursière et financière est instantanée, sélectionner les actions de sociétés décotées est aussi bien à la portée des investisseurs professionnels que de celle des débutants en Bourse. En outre, sélectionner un portefeuille de valeurs value nécessite de la rigueur ainsi que quelques compétences basiques en mathématiques, comptabilité et en utilisation des screeners pertinents.

Lors des phases de crises boursières, l’ensemble des marchés actions sont souvent concernés sans distinctions. L’investisseur value devra donc faire preuve de patience (parfois quelques années) et de « sang-froid » lors de ces cycles baissiers. Si l’analyse initiale est correcte, l’action se revalorisera dans la majorité des cas avec le temps.

Hormis pour l’approche deep value où les risques d’échecs sont plus élevés, à contrario les x-baggers (multiplication par x de la valeur de l’investissement) peuvent compenser.

L’effet boule de neige (capitalisation des investissements)

L’investissement value peut être qualifié de façon imagée comme « la force tranquille ». En effet, il ne sera sans doute pas possible de faire des « miracles » là où les premières années mais les résultats seront exponentiels sur le long terme, notamment grâce à la capitalisation des plus values.

Prenons l’exemple simple d’un investisseur value bénéficiant d’un portefeuille de 30 positions d’une valeur totale de 50 000 € et d’un taux de gains moyens de + 35 % sur ses investissements soldés.

Une fois son 30eme investissement soldé, son capital sera de 67 500 €.

Lors de la 2eme rotation de son portefeuille, son capital aura atteint une valeur de 91 125 €.

De plus, notons que 50 000 € x 1,70 (+ 70 % ou 2 x 35 %) = 85 000 € tandis que 50 000 x 1,35 x 1,35 = 91 125 €. Or, 91 125 € est 7,21 % supérieur à 85 000 €.

Cet effet de capitalisation s’amplifie de manière exponentielle dans le temps.

Suivre son portefeuille value

Il est particulièrement conseillé de suivre attentivement vos investissements value. En premier lieu, vous devrez vérifier quand vous aurez atteint vos objectifs (certains sites boursiers vous permettent de placer des alertes de notifications d’atteintes de cours sur actions) pour ensuite vendre votre position.

Vous devrez également essayer d’investir sur une nouvelle position lorsque vous en soldez une. Notez que les opportunités peuvent être restreintes si les marchés sont trop élevés. Dans ce cas, il est préférable d’attendre quelques semaines voire mois avant de relancer vos analyses plutôt que d’acheter à tout prix au détriment des ratios que vous vous êtes fixés.

Enfin, il est impératif d’ajuster les objectifs au fil des publications des résultats annuels, semestriels ou trimestriels selon votre convenance. Il est important, au minimum, d’effectuer les ajustements d’objectifs lors des résultats annuels.

Avantages et inconvénients de l’investissement value

Principaux avantages de l’investissement value

- La maitrise du risque grâce à approches value équilibrée et à l’approche value grands groupes car les actions sont acquises à bons prix.

- Une des méthodes les plus efficientes en Bourse.

- Un taux de succès généralement élevé avec une majorité d’investissements soldés en plus value.

- Des gains potentiellement très élevés avec l’approche deep value, mais également un niveau de risque à considérer. Et nécessitant des connaissances et une expérience validée.

Principaux inconvénients de l’investissement value

- Nécessite parfois beaucoup de patience pour les revalorisations, surtout lors des crises boursières.

- Risques de faillites à considérer surtout pour l’approche deep value : les fortes décotes sont parfois justifiées si l’activité est en déclin.

- Peu d’opportunités de sélections lorsque les marchés boursiers sont survalorisés.

- Une maîtrise technique assez développée de la comptabilité pour affiner les valorisations à partir des rapports financiers lorsqu’ils nécessitent des retraitements (profits exceptionnels à réajuster par exemple).

3 actions Value dans lesquelles investir en 2022

Dans un paysage actuel pauvre en opportunités value du fait de la valorisation élevée des marchés actions, nous avons sélectionné ces 3 grands groupes leaders de leurs secteurs aux profils value.

Klépierre : leader européen des centres commerciaux

Foncière cotée spécialisée dans l’immobilier commercial leader en Europe (présence dans 12 pays), le patrimoine de Klépierre est évalué à 22 milliards d’€ en 2020.

Au 24 janvier 2022 :

- Capitalisation boursière : 6 601 Millions d’€ (M €)

- Nombre moyen d’actions (base diluée) au capital au 30 juin 2021 : 285 539 909

- Cours de l’action : 23,01 €

- Valeur des capitaux propres tangibles au bilan consolidé semestriel 30 juin 2021 : 9 694 M € (33,95 € par action)

- Ratio d’endettement financier sur valeur d’actif net tangible : 0,95

- RN (Résultat Net) du S1 2021 = 67,8 M € (0,24 € par action)

- RN 2020 = – 931,2 M € (- 3,26 € par action).

- RN 2019 = 371,9 M € (1,30 € par action)

- RN 2018 = 1 029,0 M € (3,60 € par action)

- RN 2017 = 1 497,8 M € (5,52 € par action)

- Moyenne RN 2017 – S1 2021 = 452,3 M € (1,58 € par action)

Exemple d’objectif pouvant être visé dans 2 ans : valeur d’actif net tangible par action + 2 années de BPA (Bénéfice Par Action moyens), soit 33,95 € + 3,16 € = 37,11 €.

Soit un potentiel de revalorisation de + 61,3 % au cours actuel de l’action Klépierre de 23,01 € au 24 janvier 2022.

Klépierre enregistre une perte en 2020 mais un retour à la profitabilité au S1 2021. En effet, l’épisode Covid-19 a incité le groupe Klépierre à passer une charge comptable de 1 575,9 M € relative à la variation de valeur des immeubles de placement. Le retour à la normale de la situation sanitaire devrait permettre à Klépierre de renouver avec les bénéfices en 2021 et ainsi engager sa revalorisation au fil du temps.

Les résultats annuels 2021 du groupe Klépierre seront publiés le 16 février 2022.

Arcelor Mittal : leader mondial de la sidérurgie

Aciériste reconnu, le groupe ArcelorMittal profite d’une position de N°1 mondial de son secteur.

Au 24 janvier 2022 (rapports financiers libellés en $, cotation de l’action en €) :

- Capitalisation boursière : 25 307 Millions d’€ (M €)

- Nombre moyen d’actions (base diluée) au capital au 30 juin 2021 : 1 168 000 000

- Cours de l’action : 26,99 €

- Valeur des capitaux propres tangibles au bilan consolidé semestriel du 30 juin 2021 : 41 768 M $ (35,76 $ par action)

- Ratio d’endettement financier sur valeur d’actif net tangible : 0,25

- RN (Résultat Net) du S1 2021 = 6 576 M $ (5,63 $ par action)

- RN 2020 = – 578 M $ (- 0,49 $ par action)

- RN 2019 = – 2 391 M $ (- 2,05 $ par action)

- RN 2018 = 5 330 M $ (4,56 $ par action)

- RN 2017 = 4 575 M $ (3,92 $ par action)

- Moyenne RN 2017 – S1 2021 = 3 003 M $ (2,57 $ par action)

Exemple d’objectif pouvant être visé dans 2 ans : valeur d’actif net tangible par action + 2 années de BPA (Bénéfice Par Action moyens), soit 35,76 $ + 5,14 $ = 40,90 $ (36,14 €).

Soit un potentiel de revalorisation de + 33,9 % au cours actuel de l’action ArcelorMittal de 26,99 € au 24 janvier 2022.

Les « secousses » sur les prix des matières premières ainsi que les périodes de confinements ont engendré de la cyclicité sur les résultats financiers du groupe ArcelorMittal (pertes en 2019 et 2020), qui réalise cependant une belle performance au S1 2021.

Les résultats annuels 2021 du groupe ArcelorMittal seront publiés le 10 février 2022.

Porsche SE : grand groupe allemand du secteur automobile

Outre la marque de voitures de sport haut de gamme Porsche, le groupe Porsche SE détient 53,3 % du capital de Volkswagen (leader mondial automobile) ainsi que d’importantes participations au sein des groupes Audi, SEAT, SKODA, Bentley, Bugatti, Lamborghini, Ducati, Volkswagen Commercial Vehicles, Scania et MAN.

Au 24 janvier 2022 :

- Capitalisation boursière : 24 684 Millions d’€ (M €)

- Nombre moyen d’actions (base diluée) au capital au 30 juin 2021 : 306 250 000

- Cours de l’action : 80,60 €

- Valeur des capitaux propres tangibles au bilan consolidé semestriel du 30 juin 2021 : 39 769 M € (129,86 € par action)

- Ratio d’endettement financier sur valeur d’actif net tangible : 0,01

- RN (Résultat Net) du S1 2021 = 2 464 M € (8,05 € par action)

- RN 2020 = 2 624 M € (8,57 € par action)

- RN 2019 = 4 408 M € (14,39 € par action)

- RN 2018 = 3 473 M € (11,34 € par action)

- RN 2017 = 3 278 M € (10,70 € par action)

- Moyenne RN 2017 – S1 2021 = 3 610 M € (11,79 € par action)

Exemple d’objectif pouvant être visé dans 2 ans : valeur d’actif net tangible par action + 2 années de BPA (Bénéfice Par Action moyens), soit 129,86 € + 23,58 € = 153,44 €.

Soit un potentiel de revalorisation de + 90,37 % au cours actuel de l’action Porsche SE de 80,60 € au 24 janvier 2022.

Parcours sans fautes pour le groupe Porsche SE qui profite d’une décote intéressante ainsi que d’une excellente profitabilité à son cours actuel, sans oublier son endettement financier inexistant. Sans doute le meilleur profil de notre sélection.

Les résultats annuels 2021 du groupe Porsche SE seront publiés le 22 mars 2022.

Source des images : Freepik

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation