L’immobilier est un vecteur d’investissement particulièrement apprécié par les Français pour leurs placements financiers. En effet, l’immobilier physique à but locatif est sans doute le choix de placement N°1 des Français. Mais il existe également différents moyens d’investir dans la pierre-papier comme les SCPI et/ou l’immobilier coté en Bourse, tels que les REIT (Real Estate Investment Trust), appelés en France SIIC (Sociétés d’Investissement en Immobilier cotées en Bourse).

Découvrez dans cet article les caractéristiques des REIT/SIIC et les avantages à investir dans ce type de placement par rapport à un investissement dans l’immobilier physique.

Nous vous expliquerons ensuite l’importance de la valorisation des REIT/SIIC et reviendrons sur les risques induits par ce type d’investissement.

Nous vous présenterons ensuite l’analyse approfondie d’une REIT établie en Irlande : Irish Residential Properties.

Nous reviendrons également sur l’étude de l’évolution des prix de l’immobilier sur le long terme comparativement à l’évolution des capitalisations boursières des REIT.

Pour finir, nous avons synthétisé les avantages et les inconvénients de ces deux stratégies d’investissement dans l’immobilier : l’investissement dans l’immobilier physique et l’investissement dans la pierre-papier.

SIIC et REIT : placements financiers alternatifs à l’immobilier physique

Le fonctionnement des REIT et SIIC est similaire à celui des actions cotées en Bourse, vous pouvez acquérir ou vendre vos parts quand vous le souhaitez.

SIIC : Sociétés d’Investissement en Immobilier cotées en Bourse

Ces types de foncières cotées aux statuts SIIC (Françaises) ont des obligations spécifiques :

- verser aux actionnaires un minium de 95 % de leurs revenus locatifs sous forme de dividendes ;

- verser aux actionnaires un minium de 60 % de leurs plus-values ;

- disposer d’un capital social supérieur ou égal à 15 millions d’€ ;

- ne pas être détenue à plus de 60 % par un actionnaire unique ;

- avoir une activité principale de foncière : acquisition ou construction de biens immobiliers en vue de la perception de revenus locatifs.

REIT : Real Estate Investment Trust

Les REIT (équivalent des SIIC à l’international) ont également des obligations spécifiques proches :

- investir au minimum 75 % de ses actifs totaux dans l’immobilier ;

- obtenir au minium 75 % de son chiffre d’affaires issus de revenus locatifs ;

- verser 90 % de ses revenus sous forme de dividendes aux actionnaires ;

- ne pas être détenue à plus de 50 % par cinq individus ou moins.

En contrepartie de ces obligations, les REIT/SIIC bénéficient d’un régime fiscal très avantageux car elles sont totalement exonérées d’imposition sur les bénéfices.

Les actionnaires devront cependant s’acquitter de leur taxation en vigueur au titre de la perception de dividendes. Certains pays offrent des dispositifs d’abattement.

Avantages de l’investissement en foncière cotée ou en immobilier physique

Les avantages des foncières cotées

L’investissement en REIT ou SIIC présente les principaux avantages suivants :

- une gestion limitée à l’achat et la vente de vos parts, dite « passive » ;

- une diversification du parc immobilier ;

- un taux de vacance souvent faible ;

- un encadrement par des équipes d’experts, notamment pour le choix des emplacements ;

- une grande accessibilité : vous investissez la somme de votre choix.

Le rendement final d’un investissement direct dans la pierre à but locatif n’est pas systématiquement plus avantageux qu’un investissement dans des REIT/SIIC, une fois l’ensemble des coûts directs et indirects pris en considération.

Les avantages de l’immobilier physique

L’investissement en immobilier physique permet d’obtenir certains avantages à prendre en considération tels que la possibilité de bénéficier d’une plus-value entre le prix d’achat et le prix de vente du bien, notamment si le choix de l’emplacement a été judicieux lors de l’acquisition. D’ailleurs, sur le long terme, la courbe des prix de l’immobilier dans les pays développés est en tendance haussière avec des amplitudes intéressantes.

Un autre avantage de l’immobilier physique est la possibilité d’avoir recours à un effet de levier grâce à un crédit immobilier. Avec des taux d’emprunts bancaires actuels pouvant être inférieurs à 1 % sur 15 ou 20 ans, il peut être judicieux de faire appel à ce type de levier financier pour acquérir un ou plusieurs biens immobiliers à but locatif qui pourront s’autofinancer (voire même générer des cash-flows positifs, coût de l’endettement inclus) grâce à la perception des loyers.

Investir dans une foncière cotée : attention à la valorisation des SIIC et REIT

Tout comme pour un investissement en immobilier physique à but locatif, la valorisation est un élément clé.

Vous ne souhaiteriez pas payer votre acquisition immobilière quatre fois les prix du marché ? Le raisonnement doit être identique pour l’investissement en REIT et SIIC ! Pour y parvenir, il existe un indicateur fiable dans le cadre des REIT et SIIC : la valeur des capitaux propres (disponibles au sein des rapports financiers consolidés disponibles publiquement au sein des sections relations investisseurs des sites web des sociétés) qu’il faut ensuite comparer à la capitalisation boursière.

Les capitaux propres vous indiquent la valeur du parc immobilier de votre REIT ou SIIC déduite de ses dettes financières et de ses autres passifs. Vous pouvez donc rapidement constater si elle présente des écarts favorables ou défavorables par rapport à sa valorisation boursière.

Si les rendements des dividendes sont intéressants, il est possible d’appliquer une marge de tolérance sur la valeur des capitaux propres des REIT et SIIC. En outre, si cette valeur est supérieure à 1,5 x la capitalisation boursière, les dossiers nécessitent probablement une attention plus particulière de l’investisseur concernant ses points forts et de ses points faibles.

Le ratio d’endettement financier (affiché aux passifs des bilans) sur capitaux propres est également un indicateur clé du risque, surtout si la conjoncture économique devient difficile.

Par exemple, si une REIT dispose de capitaux propres à hauteur de 500 millions d’€ pour un niveau d’endettement financier de 300 millions d’€, son ratio d’endettement financier sur capitaux propres est de 60 % (ou 0,6).

Les risques de l’investissement immobilier physique et des foncières cotées

Les risques de l’immobilier physique

L’investissement dans l’immobilier physique à but locatif nécessite de considérer certains risques et inconvénients :

- le risque d’erreur concernant l’emplacement (possibilité de subir une moins-value en cas de revente) ;

- risque d’avoir des locataires indélicats ne payant pas leurs loyers ;

- risque de réquisition de votre bien pour cause de trêve hivernale ;

- risque de dégradation de votre bien ;

- coût des assurances (murs, loyers impayés, dégradations) ;

- risque de périodes vacantes (sans locataires) faisant diminuer votre rentabilité ;

- temps passé à la gestion des locataires ;

- travaux de rénovation à effectuer ;

- charges de copropriété exceptionnelles ;

- acquittement de votre taxe foncière annuelle ;

- frais de notaire et droits de mutation à l’acquisition (environ 8 % dans l’ancien et 3 % dans le neuf).

Il existe bien entendu des situations où les choses se passent bien. Mais vous pouvez constater que la liste des risques n’est pas négligeable.

Les risques des foncières cotées

L’investissement dans la pierre-papier n’est pas exempte de risques.

Nous en avons d’ailleurs eu l’illustration ces dernières années, certaines REIT spécialisées dans les centres commerciaux s’étant retrouvées en sérieuses difficultés du fait de l’essor du e-commerce.

Ces changements des modes de consommation ont engendré des baisses de fréquentations des centres commerciaux car les acheteurs ont de plus en plus tendance à privilégier le e-commerce. Mécaniquement, les revenus des REIT de centres commerciaux ont vu certains de leurs baux rompus et ont dû faire face à une certaine précarité de leurs revenus.

Si à cela s’ajoute un endettement élevé, le risque de faillite devient concret.

Cela prouve que l’investissement dans la pierre-papier présente des risques réels malgré la nature de ce type d’actifs tangibles, pourtant classés parmi les plus sûrs puisque s’agissant d’immobilier.

De manière logique, les profils de bilans de REIT peu endettés présentent sensiblement moins de risques de faillites pour cause d’insolvabilité.

Les REIT spécialisées dans les centres commerciaux ne sont pas les seules à être impactées par le contexte macro-économique puisque c’est aussi le cas des REITS spécialisées dans la détention d’actifs immobiliers de type bureaux.

En effet, de nouvelles sociétés de Coworking gagnent des parts de marchés conséquentes au fil du temps, telles que « WeWork » ou encore « Impact Hub ». N’oublions pas non plus que le télétravail, à l’honneur actuellement compte tenu de la crise du Covid-19, pourrait bien changer la donne et modifier profondément le secteur.

Il est donc important que l’investisseur en REIT ait conscience de ces changements structurels avant de prendre la décision d’investir.

Les REIT spécialisées dans le résidentiel sont sans doute les plus sûres car les personnes auront toujours besoin de se loger. Néanmoins, ce type de REIT n’est pas le plus courant dans l’univers du coté en Bourse.

Découvrez notre analyse de l’une d’entre elles : Irish Residential Properties.

Analyse d’une REIT en Bourse : Irish Residential Properties

Rendons nous en Irlande pour cette étude de cas : la REIT Irish Residential Properties dispose d’un parc immobilier d’une valeur supérieure au milliard d’€, composé de 3 739 logements d’habitations pour un taux d’occupation de 97,9 % (au 30 juin 2020) et dont voici ses principaux éléments financiers.

Bilan de la REIT Irish Residential Properties

Au sein du bilan consolidé 2019, on peut lire 1 388 millions d’€ d’actifs totaux, principalement composés d’immeubles de placements à hauteur de 1 359 millions d’€ et de 578 millions d’€ de passifs totaux dont 550 millions d’€ au titre de la dette de financement, soit, par différence, des capitaux propres établis à 810 millions d’€ (1 388 millions d’€ d’actifs totaux – 578 millions d’€ de passifs totaux).

La capitalisation boursière de la REIT est actuellement de 771 millions d’€ au 21 août 2020, il y a donc une décote de 5 % sur la valeur des capitaux propres. Cette valorisation est relativement intéressante car, à titre comparatif, dans l’immobilier physique, il est difficile de trouver des biens proposés à leur valeur « comptable d’acquisition » ou, en d’autres termes, à la valeur de la transaction initiale lors de sa construction.

Ils intègrent très souvent des plus-values de valorisation car le marché de l’immobilier physique est haussier sur le long terme.

Compte de résultat de la REIT Irish Residential Properties

Vous devez vous assurer que la foncière cotée réalise des bénéfices réguliers, au minimum sur les cinq dernières années, et idéalement davantage.

Dans le cadre d’Irish Residential Properties, la foncière a perçu les résultats locatifs nets suivants (équivalent du chiffre d’affaires pour une société commerciale ou industrielle) :

- 2019 : 62,1 millions d’€ ;

- 2018 : 50,6 millions d’€ ;

- 2017 : 44,7 millions d’€ ;

- 2016 : 38,8 millions d’€ ;

- 2015 : 24,7 millions d’€.

Une fois ses charges déduites et ses autres produits additionnés, la société a généré les bénéfices suivants :

- 2019 : 86,3 millions d’€ (dont + 56 millions d’€ de variation de valeur du parc) ;

- 2018 : 119,8 millions d’€ (dont + 92 millions d’€ de variation de valeur du parc) ;

- 2017 : 65,1 millions d’€ (dont + 40 millions d’€ de variation de valeur du parc) ;

- 2016 : 47 millions d’€ (dont + 26 millions d’€ de variation de valeur du parc) ;

- 2015 : 30,8 millions d’€ (dont + 18 millions d’€ de variation de valeur du parc).

Rendement du dividende de la REIT Irish Residential Properties

Voici les dividendes et les rendements de l’action Irish Residential Properties entre 2016 et 2020 (dates de versements retenues) :

- au titre de 2020 : 0,0310 € / action (2,10 % au cours de Bourse actuel) ;

- au titre de 2019 : 0,0300 € / action (2,03 % au cours de Bourse actuel) ;

- au titre de 2018 : 0,0270 € / action (1,83 % au cours de Bourse actuel) ;

- au titre de 2017 : 0,0490 € / action (3,32 % au cours de Bourse actuel) ;

- au titre de 2016 : 0,0315 € / action (2,13 % au cours de Bourse actuel).

Au 21 août 2020, le cours de l’action Irish Residential Properties est de 1,478 € / action et le dividende moyen versé entre 2016 et 2020 est de 0,0337 € / action, soit un rendement lissé de 2,28 %.

Le rendement du dividende de l’action Irish Residential Properties n’est pas parmi les plus élevés de l’univers des REIT cotées. Cela s’explique notamment par le fait que le groupe capitalise également dans sa croissance.

En effet, la valeur du parc immobilier est passée de 486 millions d’€ en 2015 à 1 388 millions d’€ en 2019.

- Valeur totale des actifs en 2019 : 1 388 millions d’€.

- Valeur totale des actifs en 2018 : 941 millions d’€.

- Valeur totale des actifs en 2017 : 763 millions d’€.

- Valeur totale des actifs en 2016 : 694 millions d’€.

- Valeur totale des actifs en 2015 : 486 millions d’€.

L’investisseur profite donc (en addition à ses perceptions de dividendes) d’une croissance notable de la valeur de l’actif lié à son investissement (+ 186 % entre 2015 et 2019).

Ratio d’endettement de la REIT Irish Residential Properties

Le ratio d’endettement est un élément clé de la mesure de la solvabilité d’une société ou d’une REIT et, par conséquent, de sa solidité au bilan.

À son bilan de 2019, Irish Residential Properties dispose d’une dette de financement de 550 millions d’€ face à une valeur de capitaux propres de 1 388 millions d’€.

Formule de calcul du ratio d’endettement financier sur capitaux propres :

Dette financière totale (principalement d’origine bancaire ou obligataire, court et long terme) / valeur des capitaux propres, soit un bon ratio dans le cas de la REIT Irish Residential Properties établi à 0,40 :

550 millions d’€ (Dette de financement) / 1 388 (Valeur des capitaux propres) = 0,40

Cela signifie que 40 % des capitaux propres de la REIT sont financés par de la dette financière, ce qui reste tout à fait raisonnable.

Évolution du cours de Bourse de l’action Irish Residential Properties depuis 2015

Source : https://finance.yahoo.com/chart/IRES.IR

Outre la volatilité induite par la « crise » du Covid-19 lors du 1er trimestre 2020, on remarque que l’évolution positive du cours de l’action au fil du temps reflète la politique de croissance du groupe Irish Residential Properties.

En effet, celui-ci est en hausse de plus de 80 % entre début 2015 et fin 2019, passant d’approximativement 1,00 € à un pic supérieur à 1,80 €.

Évolution prix de l’immobilier VS prix des foncières cotées

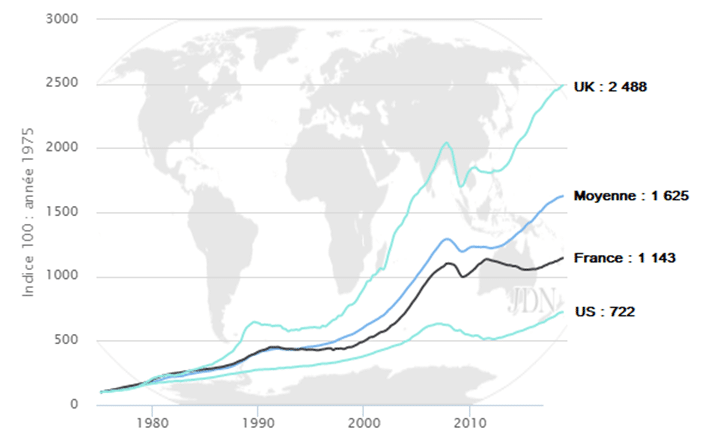

Évolution des prix de l’immobilier physique depuis 1975 dans le monde, en France, aux États-Unis et au Royaume-Uni

Source : https://www.journaldunet.com/patrimoine/guide-de-l-immobilier/1110050-prix-immobilier-le-prix-du-m2-par-commune-en-decembre-2019/

Les prix de l’immobilier physique dans le monde sont en tendance haussière. Voici quelques exemples de hausse des prix de l’immobilier dans certains pays développés entre 1975 et fin 2018 :

- moyenne monde : X 16,25 ;

- États-Unis : X 7,22 ;

- France : X 11,43 ;

- Royaume-Uni : X 24,88.

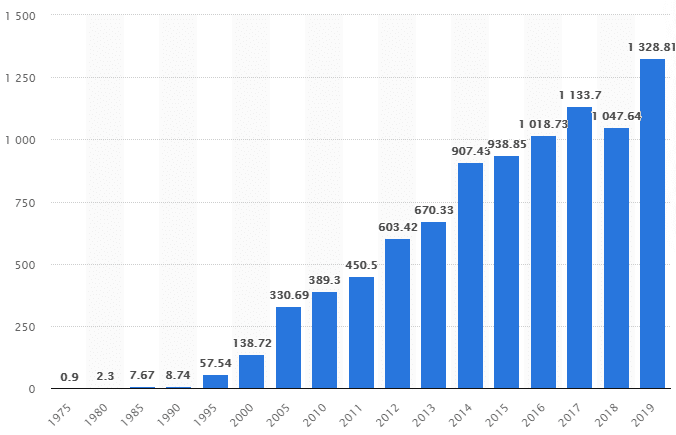

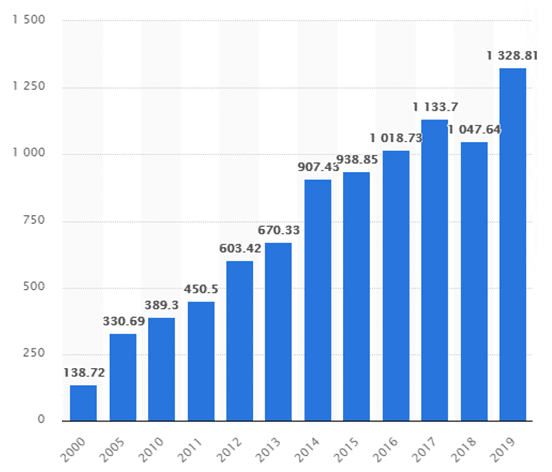

Évolution de la capitalisation boursière moyenne des REIT aux États-Unis

Source : https://www.statista.com/statistics/916665/market-cap-reits-usa/

Le graphique de l’évolution des capitalisations boursières des REIT américaines indique une croissance supérieure à celle de l’évolution des prix de l’immobilier physique aux États-Unis.

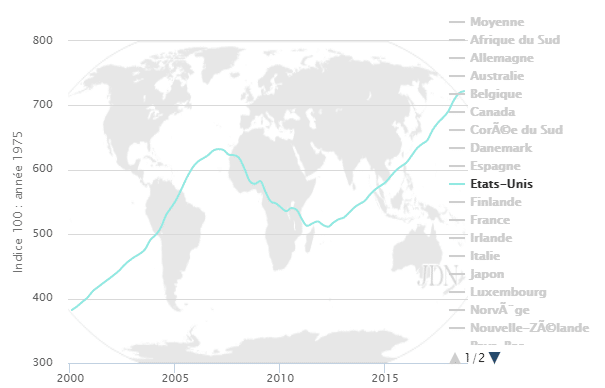

Comparaison depuis 2000 du prix de l’immobilier physique avec ceux des capitalisations boursières moyennes des REIT aux États-Unis

Source : Journaldunet.com et Statista.com

L’indice du prix de l’immobilier physique aux États-Unis était de 382,38 au 1er trimestre 2000 et de 722,15 au 4e trimestre 2018, soit une croissance de + 88,86 %.

La capitalisation boursière moyenne des REIT américaines était de 138,72 milliards de $ en 2000 et de 1047,64 milliards de $ en 2018, soit une croissance de + 655 %.

En considération de ces éléments, il peut sembler plus judicieux de privilégier l’investissement en REIT tout en gardant à l’esprit les risques potentiels de ce type d’investissement, liés aux évolutions macroéconomiques structurelles, notamment dans le cadre des REIT spécialisées.

Notons également que la diversification est un facteur important dans la gestion du risque d’un portefeuille.

Comparatif immobilier physique vs foncière cotée

| Immobilier physique | Foncière cotée |

|

Avantages : Recours au levier bancaire pour l’autofinancement, et possibilité de générer des surplus de cash-flows Plus-value à la revente si bon choix d’emplacement

Inconvénients : Risque de mauvais choix d’emplacement, d’impayés, de trêve hivernale, de dégradations, temps de gestion, impôts locaux, etc. Moins-value à la revente en cas de revente si mauvais choix d’emplacement. |

Avantages : Gestion passive Expertise des équipes de gestion Diversification des parcs immobiliers Croissance à long terme des capitalisations boursières des REIT supérieures (en moyenne globale) à celle de l’évolution des prix de l’immobilier physique (États-Unis) Inconvénients : Effet de levier concernant le financement difficile

Risque de faillite du fait de changements structurels de l’économie, notamment sur les REIT spécialisées. |

En conclusion, avant d’investir dans la pierre-papier, faites vos devoirs : assurez-vous que la valeur des capitaux propres de votre SIIC n’est pas trop éloignée de sa valorisation boursière et étudiez son rendement du dividende historique sur au moins 5 ans, : il doit être stable ou haussier et continu.

L’univers de la pierre-papier n’est pas limité aux SIIC françaises. Par exemple, certaines REIT américaines et/ou canadiennes versent leurs dividendes à fréquence trimestrielle voire mensuelle. Bonne découverte de l’univers de la pierre-papier ou plutôt de la pierre-billet !

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation