Découvrez notre guide et vidéo sur les introductions en Bourse ou IPO, leur définition, les raisons qui poussent une entreprise à s’introduire en Bourse ou à sortir de la cotation, ainsi que les plus grosses introductions en Bourse.

Nous vous présenterons également des exemples d’IPO internationales à succès et d’autres plus nuancées, les outils pour trouver des IPO à venir, et nos conseils avant d’investir en Bourse dans une IPO.

Sommaire

- Introduction en Bourse : qu'est-ce qu'une IPO (Initial Public Offering) ?

- Comment investir dans une IPO ? En vidéo

- Qu'est-ce qu'une SPAC ? Focus sur une forme particulière d’IPO

- IPO : à quoi ça sert ? Pourquoi une entreprise décide-t-elle de s'introduire en Bourse ?

- IPO : quels sont les freins ? Pourquoi une entreprise ne veut pas s'introduire en Bourse ?

- Pourquoi une entreprise quitte la Bourse ?

- Quel est les bilan des IPO 2023 ?

- Zoom sur les IPO 2024

- Quelles sont les introductions en Bourse les plus attendues sur Euronext Paris ?

- Quelles sont les introductions en Bourse les plus attendues sur le marché américain ?

- Uber : l’exemple d’une IPO nuancée pour le leader de l'application mobile VTC

- Airbnb : une IPO au succès remarquable avec une valorisation qui a plus que doublée dès le 1er jour

- Saudi Aramco : l’exemple d’une IPO au succès constant pour le géant du pétrole

- Introduction en Bourse : où trouver les IPO sur le web ?

- IPO : quels sont les risques et pièges à éviter si l’on souhaite souscrire à une introduction en Bourse ?

- Introduction en Bourse : nos conseils avant d’investir dans une IPO

Introduction en Bourse : qu’est-ce qu’une IPO (Initial Public Offering) ?

Le terme d’Initial Public Offering (IPO) désigne une introduction en Bourse. Cela signifie qu’une société s’introduit en Bourse par le biais d’une ouverture de son capital, sous forme d’émission d’actions, sur les marchés financiers.

Rappelons d’abord que la Bourse est une place de marché immatérielle où s’achètent et se vendent des actions de sociétés cotées. Autrement dit, on y échange de l’argent contre des parts d’entreprise puisqu’une action correspond à une part du capital de la société qui l’émet. Une société cotée est en quelque sorte un bien en indivision entre tous ses actionnaires. En effet, un actionnaire possède une partie de la société dans laquelle il a investi, plus ou moins importante selon le nombre d’actions qu’il détient.

Tout le monde peut acheter ou vendre des actions : les particuliers, les banques, les compagnies d’assurance, les sociétés elles-mêmes qui peuvent détenir une partie de leurs propres actions, mais aussi des actions d’autres sociétés. En France, les actions sont cotées en continu, au cours de cinq séances par semaine, du lundi au vendredi, de 9h à 17h30. Il s’agit là du marché secondaire, qui consiste à acheter des titres à des tiers qui les ont en portefeuille, et souhaitent les revendre. C’est un peu le marché de seconde main des actions.

Il existe aussi un marché primaire, ou marché des nouvelles actions, qui consiste à acheter des actions directement auprès de la société qui les émet, notamment lorsqu’elle introduit son capital en Bourse, mais aussi lorsqu’elle procède à des augmentations de capital. L’introduction en Bourse, en anglais « IPO » pour « Initial Public Offering » signifie littéralement « offre initiale au public » et montre bien qu’il s’agit de la première fois que l’entreprise propose au public des parts de son capital.

Toutes les entreprises peuvent-elles s’introduire en Bourse ?

Toutes les entreprises peuvent en théorie s’introduire en Bourse, mais pas sur n’importe quel marché !

Évidemment, cela ne concerne pas les micro-entreprises ou les entreprises individuelles ou les petits commerces de proximité. Notons néanmoins que les petites et moyennes entreprises peuvent aussi s’introduire en Bourse. Les IPO ne sont pas réservées aux licornes, qui auraient gagné le droit en dépassant le milliard de capitalisation boursière, de rejoindre la Bourse, bien au contraire. Les petites et moyennes entreprises sont aussi concernées par les IPO.

Ainsi, en France, les sociétés cotées sur Euronext Paris peuvent afficher des capitalisations de l’ordre de la centaine de millions d’euros à plus d’un milliard d’euros.

En effet, Euronext est segmenté en trois compartiments :

- A : capitalisation boursière supérieure à 1 milliard d’euros

- B : capitalisation boursière comprise entre 150 millions et 1 milliard d’euros

- C : capitalisation boursière inférieure à 150 millions d’euros

Pour s’introduire en Bourse, une société doit se conformer aux règlements du marché sur lequel elle s’introduit, notamment en matière de transparence et de communication financière. Le degré de contraintes réglementaires d’une introduction en Bourse varie selon la taille de l’entreprise, et le marché sur lequel elle sera cotée.

Pour les sociétés qui ne remplissent pas les conditions d’accès au marché réglementé, il est possible d’envisager une introduction sur Euronext Growth (ex-Alternext), un système multilatéral de négociation créé principalement pour les entreprises de taille moyenne (PME-ETI), afin de faciliter leur cotation et limiter les contraintes d’introduction en Bourse.

Euronext ACCESS est mis en place pour permettre aux trop petites ou trop jeunes entreprises d’intégrer un marché financier adapté, afin de financer leur développement et de bénéficier de la notoriété de la cotation. Les marchés Euronext ACCESS ne sont pas réglementés en vertu de la directive de l’UE, chose qui rend les critères d’admission beaucoup plus simples.

Comment investir dans une IPO ? En vidéo

Pour investir dans une IPO, il convient de se rapprocher de son courtier en Bourse ou de la banque chez qui vous avez déjà souscrit un PEA ou un compte-titres afin de lui signifier votre désir de participer à l’introduction en Bourse de la société envisagée. Une demande d’achat de titres sera alors réalisée. Attention si vous possédez seulement un PEA à ce que la société qui s’introduit en Bourse soit bien éligible.

Notez que vous pouvez aussi choisir entre une détention des actions au nominatif pur ou au nominatif administré.

Qu’est-ce qu’une SPAC ? Focus sur une forme particulière d’IPO

Il existe également une forme plus rare d’IPO qui a connu un fort phénomène de mode de 2018 à 2021, notamment aux États-Unis. Il s’agit des SPAC (Special Purpose Acquisition Company), nommées « blanc-seing » en français, et parfois comparé aux chèques en blanc du private equity.

Ce type d’opération permet à une société de s’introduire en Bourse sans passer par la procédure d’IPO. Un SPAC est une société cotée en Bourse sans activités opérationnelles ni actifs matériels (une coquille vide). Le but d’un SPAC est d’utiliser l’argent levé en Bourse pour l’acquisition ultérieure de sociétés non cotées en Bourse (il s’agit donc d’une forme alternative d’activité de type Private Equity).

En termes simples, la SPAC consiste en une levée de fonds en Bourse sur une base « blanche » en vue de l’acquisition ultérieure de sociétés ciblées non cotées en Bourse.

Les critères sont donc plutôt immatériels dans un premier temps et la réussite émane donc principalement de la réputation du/des gérants de la SPAC, souvent issus du monde du Private Equity.

Dans le cadre des SPAC, le prix des actions est fixé de gré-à-gré, il s’agit d’une forme « express » d’introduction en Bourse.

Deux SPAC ont été cotés sur Euronext, ce qui a permis notamment à l’entreprise DEEZER d’arriver en Bourse.

En 2022, 147 SPAC ont levé un montant total de 17 milliards de USD, soit presque 10 fois moins qu’au moment où les SPAC étaient le plus populaire en 2021. En 2023, ce ne sont que 17 SPAC qui ont levé 2 milliards de dollars, soit une chute de 89 % du nombre de SPAC par rapport à l’année précédente. De plus, 21 SPAC ont fait faillite en 2023, causant une perte de plus de 46 milliards de dollars. Un bilan qui risque de mettre fin au phénomène de mode autour des SPAC, en tout cas tant que les taux d’intérêt directeurs des banques centrales restent élevés.

IPO : à quoi ça sert ? Pourquoi une entreprise décide-t-elle de s’introduire en Bourse ?

Le but principal d’une IPO est la levée de capitaux pour répondre à des besoins de croissance d’une entreprise, les IPO présentent donc une alternative à l’endettement bancaire ou obligataire. À l’inverse d’un endettement, l’entreprise n’aura rien à rembourser, mais elle devra partager une partie de son capital et de ses revenus.

Ainsi, l’introduction en Bourse sera avant tout pour l’entreprise un moyen de financer son développement à l’international, le lancement de nouveaux produits ou services, l’embauche de nouveaux salariés, le lancement de nouveaux projets en R&D, etc. En outre, le coût du capital levé est souvent moindre avec une IPO qu’avec d’autres sources de financements.

Notez aussi que l’introduction en Bourse peut être préférée à un financement en private equity, car les processus, assez lourds et réglementés, sont finalement très cadrés, et permettent, si l’on remplit le profil, de lever des fonds relativement facilement. Les dirigeants peuvent en effet opter pour l’IPO s’ils jugent qu’elle représente moins d’aléas qu’une énième levée de fonds.

L’introduction en Bourse peut aussi être encouragée par les investisseurs en private equity (business angels, fonds d’investissement, etc.) qui accompagnent la société depuis plusieurs années, et voient d’un bon œil la liquidité induite par une IPO.

Autre avantage à s’introduire en Bourse : la notoriété et la visibilité induites par l’arrivée de la société sur les marchés financiers. L’IPO accroît la crédibilité des entreprises auprès de leurs clients, de leurs fournisseurs et des établissements bancaires. Mais l’introduction en Bourse donne aussi de la visibilité et des outils supplémentaires pour recruter et fidéliser des talents.

IPO : quels sont les freins ? Pourquoi une entreprise ne veut pas s’introduire en Bourse ?

Toutefois, il existe des contreparties à une IPO, notamment l’obligation de rendre publiques les informations financières, comptables, juridiques, et toutes celles ayant un impact significatif sur la société.

Les lourdeurs et les coûts d’une IPO ne sont pas non plus négligeables pour une petite société, qui peut aussi décider de lever des capitaux de gré-à-gré, en rencontrant un par un les investisseurs, sans passer par un marché boursier. De nombreuses entreprises peuvent ainsi hésiter à s’introduire en Bourse, en raison des coûts que cela peut occasionner chaque année.

Il existe aussi un risque d’échec de l’IPO. De plus, une fois sur les marchés boursiers, l’action peut être en proie à de fortes spéculations ou à des fonds dits « vautours » ou activistes.

Des phénomènes de stratégies opérationnelles court-terme peuvent aussi apparaître à la demande des actionnaires, tandis qu’une vision plus long terme aurait pu être appliquée en dehors de toute « pressions » actionnariales.

De plus, s’introduire en bourse revient à exposer son entreprise aux fluctuations des marchés boursiers, soumis à la macro-économie du pays. Ce ne sont plus seulement les résultats de l’entreprise qui rentrent en ligne de compte, mais le contexte économique globale. Il s’agit sûrement d’une des raisons pour lesquelles on a constaté une baisse historique du nombre d’IPO en 2022 (-70 % selon le cabinet PWC). De nombreuses sociétés ont préféré attendre un contexte économique plus favorable pour réaliser une introduction en bourse.

Pourquoi une entreprise quitte la Bourse ?

Il existe aussi des inconvénients au statut de société cotée. Une société cotée en Bourse sera davantage scrutée par la concurrence, et par les investisseurs et analystes financiers. De plus, le cours de Bourse sera relativement corrélé au cours des marchés boursiers dans leur ensemble, et particulièrement au cours de l’indice de référence auquel la société se rattache, même si cela induit une décorrélation relative avec les fondamentaux de l’entreprise. La valorisation de la société sera alors liée en partie au contexte macro-économique, que cela lui soit favorable ou non.

Être introduit en Bourse, c’est perdre aussi dans une certaine mesure son indépendance puisque vous avez des actionnaires à qui vous devez rendre des comptes et qui pourront influer sur la trajectoire de la société, via le vote en assemblée générale. C’est pourquoi, traditionnellement, les dirigeants de PME manifestent une certaine réticence à ouvrir leur capital à des investisseurs extérieurs, de crainte de perdre leur indépendance.

Le fait d’être coté en Bourse peut aussi être difficile pour les toutes petites sociétés dont les volumes d’échange sont très faibles. Et ce problème de liquidité a des répercussions fortes sur le cours de Bourse. En effet, si un particulier ou un fonds décide de vendre ses participations, le cours de Bourse peut brusquement baisser. La valeur chute alors sans que rien ne se soit passé, et il peut être difficile ensuite de lever des fonds. C’est pourquoi les petites sociétés aux faibles capitalisations, peu liquides, peuvent parfois revenir sur leur décision et quitter la Bourse.

Quel est les bilan des IPO 2023 ?

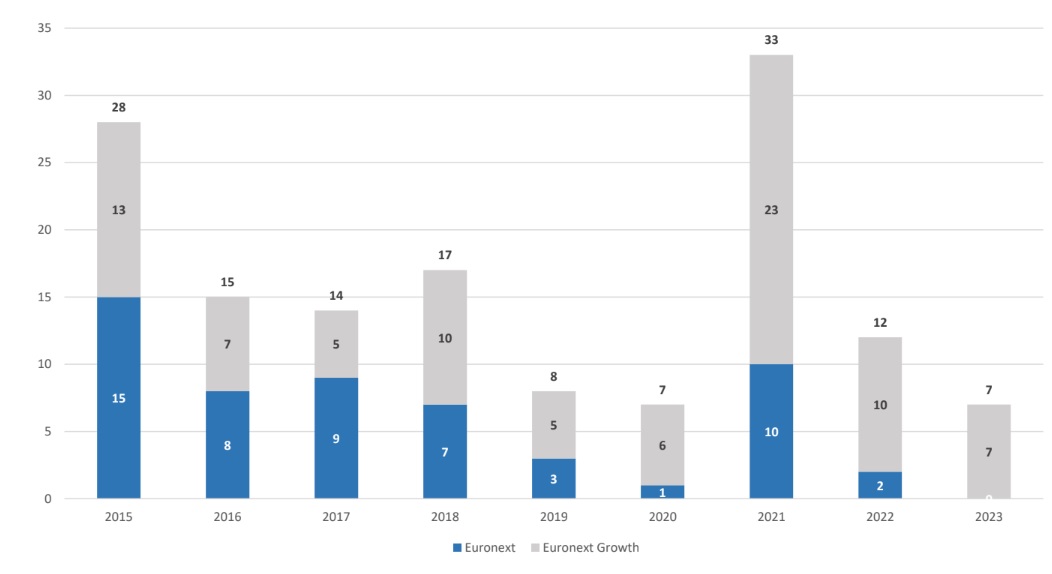

Alors que 33 entreprises ont été introduites sur Euronext Paris en 2021, ce ne sont que 12 introductions à la bourse de Paris qui ont été effectuées au cours de l’année 2022 et seulement 7 IPO françaises en 2023. Bien qu’il s’agisse d’une forte baisse du nombre d’entrées en Bourse, nous revenons sur la moyenne observée aux cours de la dernière décennie, soit une moyenne de 7 introductions en Bourse par an organisées en France. Il est intéressant de souligner que plus de 85 % des IPO en France concernent des PME.

Sur l’ensemble des pays européens, Euronext a enregistré 64 nouvelles introductions en Bourse au cours de l’année 2023. Les entreprises européennes ont levé en moyenne 2,5 milliards d’euros, pour un total de 50 milliards d’euros correspondant à 40 % du montant de toutes les IPO sur la totalité des bourses européennes.

Évolution de IPO sur Euronext de 2015 à 2023

Source : Allegra Finance

Au niveau mondial, au cours de l’année 2023, un total de 1 298 introductions en bourse (IPO) ont été réalisées, générant une levée de fonds globale d’un montant de 123,2 milliards de dollars. Cela représente une diminution modérée de 8 % en nombre et de 33 % en valeur par rapport à l’année précédente, 2022.

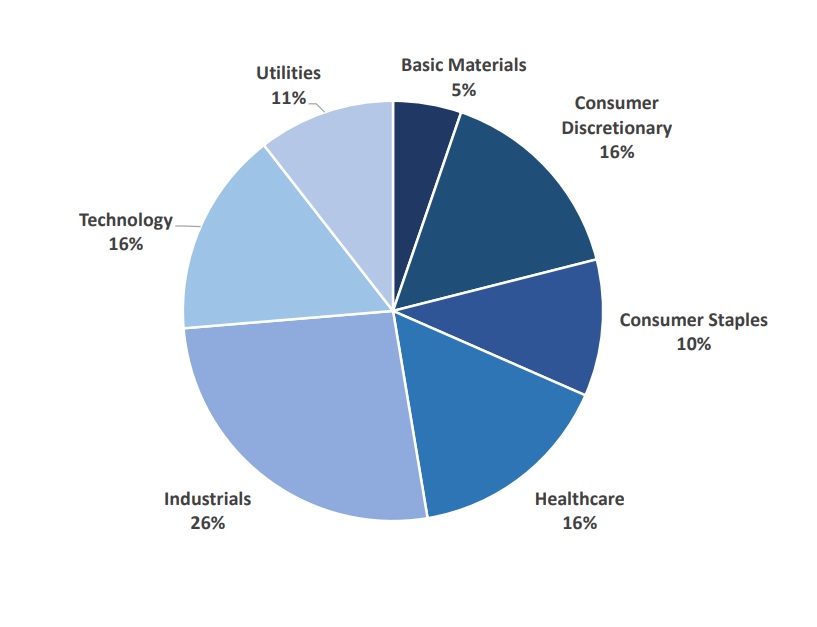

Les secteurs technologique et industriel ont maintenu leur position dominante en termes d’IPO en 2023, avec respectivement 264 et 265 opérations, générant des fonds de 32,2 et 26,5 milliards de dollars. Par ailleurs, le secteur des matériaux a tenu bon avec 160 opérations effectuées et 10,1 milliards de dollars collectés.

La région Asie-Pacifique a comptabilisé 732 introductions en Bourse, pour un montant total de 120,6 milliards de dollars, marquant ainsi des baisses de 18 % en nombre et 44 % en valeur par rapport à 2022.

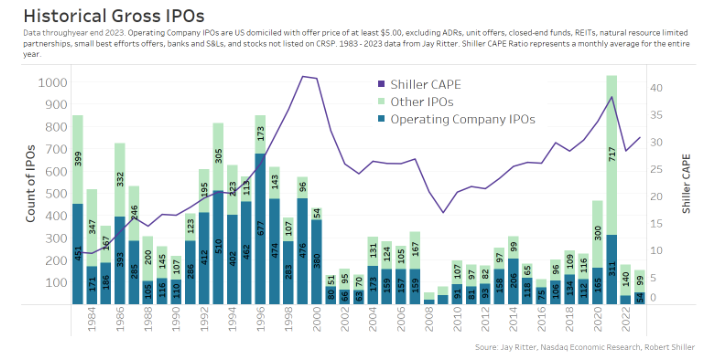

En revanche, le marché américain a mieux résisté avec 153 IPO pour un total de 22,7 milliards de dollars, soit une augmentation de 15 % en nombre et une impressionnante hausse de 155 % en valeur, d’une année sur l’autre.

Capitaux levés en Bourse sur le Nasdaq de 2008 à 2023

Source : Nasdaq

Historique du nombre d’IPO sur le Nasdaq

Source : Nasdaq

Parmi les IPO qui ont marqué les esprits en 2023, on note par exemple l’introduction en Bourse de Birkenstock, VinFast, Instacart, Klaviyo, Nextracker, ou encore d’Arm.

Les 3 introductions en Bourse mémorables de 2023 au niveau mondial ont été :

IPO Arm

L’IPO ARM a eu lieu le 14 septembre 2023. L’introduction en bourse (IPO) d’ARM a été un véritable succès. Le cours de l’action ARM a connu une envolée de 25 % le jour de l’IPO et a encore augmenté de 6 % le jour suivant. Depuis le jour de l’introduction en Bourse, l’action ARM affiche une performance de +135 % au 12 décembre 2024.

IPO Nextracker

L’introduction en bourse (IPO) de Nextracker a eu lieu le 8 février 2023 et l’action Nextracker a enregistré une performance de +20 % depuis son introduction en Bourse (au 12 décembre 2024), alors que dans les 12 mois qui ont suivi l’introduction en Bourse de Nextracker, l’entreprise avait enregistré +105 % de performance. C’est l’année 2024 qui a pénalisé l’action Nextracker, avec une chute de -36 % en Bourse.

IPO Birkenstock

L’introduction en bourse de Birkenstock a eu lieu le 11 octobre 2023. Birkenstock a fixé le prix de son action à 46 dollars lors de son IPO. Cependant, les actions Birkenstock ont ouvert à 41 dollars par action, ce qui était inférieur au prix initial. Aujourd’hui, l’action Birkenstock s’échange à plus de 54 USD, soit une performance de +32 % depuis l’IPO au 12 décembre 2024.

Les introductions en Bourse par secteur d’activité

Source : Allegra Finance

Zoom sur les IPO 2024

Découvrez le Top 3 des IPO sur Euronext Paris et Milan pour 2024.

IPO Pluxee

Le 1er février 2024, Sodexo a organisé l’introduction en Bourse de sa filiale Pluxee sur Euronext Paris. La société a atteint une capitalisation de 3,83 milliards d’euros. Le prix d’ouverture de Pluxee a été fixé à 26 euros par action, et l’action Pluxee s’échange désormais autour de 20 euros au 12 décembre 2024.

Sodexo conserve une part majoritaire dans Pluxee, et les détenteurs d’actions Sodexo se sont vus attribuer des actions Pluxee sous forme de dividende spécial.

Source : Euronext

IPO Sanofi Consumer Healthcare

Sanofi Consumer Healthcare envisage de faire son entrée en Bourse au dernier trimestre de 2024 (mais ce sera peut-être plutôt pour 2025), sous condition de l’approbation des actionnaires de Sanofi et de l’Autorité des marchés financiers (AMF). Selon les analystes, cette opération pourrait valoriser Sanofi Consumer Healthcare autour des 20 milliards d’euros. Toutes les actions Sanofi Consumer Healthcare seront distribuées à ses actionnaires sous forme de dividende spécial.

IPO Golden Goose

L’entrée en Bourse de Golden Goose était initialement prévue à Milan, sur Euronext, durant la première moitié de 2024, même si aucune date spécifique n’avait été communiquée. À l’heure actuelle, le projet d’introduction en Bourse du fabricant italien de chaussures de luxe est reporté en raison des turbulences sur les marchés européens à la suite des récentes élections européennes.

D’après les prévisions initiales des analystes, la valorisation de Golden Goose aurait pu se situer entre 3 et 4 milliards d’euros. Les prévisions ont cependant été revues à la baisse, et l’entreprise Golden Goose table maintenant sur une levée qui permettrait de valoriser la société à 2 milliards d’euros. Dans l’opération, 25 % de l’entreprise Golden Goose devrait être coté.

Quelles sont les introductions en Bourse les plus attendues sur Euronext Paris ?

Les mesures annoncées en novembre 2022 par le gouvernement français visent à permettre aux start-ups françaises d’accéder plus facilement aux introductions en bourse. En effet, le ministère de la transition numérique et des télécommunications a souhaité faciliter les IPO pour une dizaine de licornes d’ici 2025. Ce soutien se traduit de différentes façons et notamment par une transformation juridique et une promotion des entreprises françaises auprès des investisseurs étrangers. Au niveau européen, c’est le « listing act » qui permet à davantage d’entreprises de devenir cotées en Bourse.

Il y a plusieurs rumeurs d’introduction en bourse sur Euronext Paris pour 2024-2025 qui pourraient constituer de potentielles intéressantes opportunités d’investissement, voici notre focus sur 2 introductions en Bourse Euronext Paris.

IPO Carrefour Online

La rumeur d’une introduction en bourse de Carrefour Online a été lancée par le journal Les Echos le 28 janvier 2024. Selon le journal, Carrefour serait en discussion avec des banques pour préparer une introduction en bourse de sa filiale de commerce en ligne d’ici la fin de l’année 2024. Il n’y a toutefois pas de nouvelles allant dans ce sens depuis.

Carrefour Online est une filiale de Carrefour spécialisée dans le commerce en ligne. Elle a été créée en 2014 et compte aujourd’hui plus de 3 millions de clients en France. La filiale a réalisé un chiffre d’affaires de 2,5 milliards d’euros en 2023, soit une croissance de 20 % par rapport à l’année précédente.

L’introduction en bourse de Carrefour Online serait une opération stratégique pour Carrefour. Elle permettrait à l’entreprise de lever des fonds pour financer sa croissance dans le commerce en ligne.

La rumeur a été confirmée par Carrefour le 29 janvier 2024, qui a déclaré qu’elle « étudie la possibilité d’une introduction en bourse de Carrefour Online ». Toutefois, depuis cette annonce, il n’y a pas eu d’autre communiqués validant la possibilité d’une introduction en Bourse.

Nous n’avons plus de nouvelle d’une introduction en Bourse de Carrefour Online depuis le mois de janvier 2024, et il est possible que le projet soit repoussé à une date ultérieure plus favorable.

IPO Symbio (Faurecia)

Faurecia est un équipementier automobile français dont le groupe Peugeot est actionnaire. Faurecia envisage une introduction en bourse partielle de Symbio, sa filiale spécialisée dans l’hydrogène, ainsi que de son activité de réservoirs à hydrogène.

Cependant, ces informations sont basées sur des rumeurs et des déclarations d’intention, et doivent donc être prises avec prudence. D’autant plus que nous n’avons pas trouvé d’informations récentes concernant cette IPO en décembre 2024.

Quelles sont les introductions en Bourse les plus attendues sur le marché américain ?

Bien que 2023 fut une meilleure année que 2022 en matière d’introduction en Bourse, nous ne sommes pas encore revenus au niveau de 2020. La hausse des taux a fortement pénalisé les entreprises de croissance qui préfèrent sûrement attendre un contexte plus favorable pour entrer en Bourse.

Si le contexte devenait vraiment favorable en 2025, nous pourrions assister au grand retour des IPO en 2025. Voici quelles sont les IPO les plus attendues en 2025.

IPO Shein

Shein, société chinoise et leader en ligne de la mode et des accessoires à prix abordable, attire l’attention des investisseurs alors qu’elle se prépare pour son introduction en bourse aux États-Unis.

Néanmoins, l’entreprise Shein doit attendre l’approbation des autorités chinoises et américaines pour voir son IPO progresser. Les tensions géopolitiques potentielles entre la Chine et les États-Unis concernant Taïwan pourraient affecter le déroulement de cette IPO.

Même si elle n’a pas encore eu lieu, c’était l’une des IPO les plus anticipées de 2024, et l’entreprise devrait être évaluée entre 90 et 100 milliards de dollars. L’IPO Shein pourrait avoir lieu en 2025, mais la récente victoire de Donald Trump aux élections américaines pourrait compliquer sa réalisation, les tensions géopolitiques entre les États-Unis et la Chine risquant d’entraver une introduction en bourse d’une entreprise chinoise sur les marchés américains.

IPO SpaceX (ou Starlink)

L’introduction en bourse de SpaceX est très attendue aux États-Unis, même si Elon Musk a démenti les rumeurs d’une prochaine entrée en Bourse de sa société. Selon lui, il n’y aurait aucun projet d’IPO à court terme car les exigences à court terme des actionnaires pourraient entrer en conflit avec ses ambitions à long terme pour l’entreprise. Comme c’est souvent le cas avec la plupart des entreprises et des projets d’Elon Musk, l’IPO de SpaceX pourrait susciter l’enthousiasme des investisseurs.

La société SpaceX est estimée autour de 350 milliards de dollars, et elle est connue pour ses innovations révolutionnaires dans l’aérospatial.

L’IPO de SpaceX permettrait à l’entreprise de lever des capitaux pour financer ses projets d’avenir ambitieux.

Il semblerait donc que l’IPO SpaceX ne soit pas encore à l’ordre du jour. Il y a cependant des spéculations sur une éventuelle IPO pour la division Starlink de SpaceX, la division de l’entreprise en charge de développer un réseau de satellites pour fournir un service Internet à haut débit à l’échelle mondiale. Elon Musk a suggéré que Starlink pourrait devenir une société cotée d’ici 2025. La victoire de Trump à la présidence américaine et sa relation privilégiée avec Donald Trump pourrait permettre de faire avancer les choses l’année prochaine.

Il faudra suivre tout ceci, et garder à l’esprit que Elon Musk aime jouer avec les effets d’annonce et les retournements de situation.

IPO Stripe

C’est sûrement l’introduction en bourse la plus attendue sur les marchés américains. Stripe est un géant des paiements en ligne basé à San Francisco. La société offre principalement des logiciels de traitement des paiements et des APIs pour les sites e-commerce et les applications mobiles.

Le 12 avril 2024, l’entreprise Stripe a levé 694 millions de dollars auprès d’investisseurs privés, une levée de fond supérieure aux 600 millions obtenus en mai 2021. Moins de deux mois avant cette levée de fonds, Stripe avait été valorisée à 65 milliards de dollars après avoir signé des accords avec des investisseurs pour fournir des actions à ses employés en poste et à des ex-employés, ce qui constitue probablement la dernière étape avant une introduction publique en bourse de l’entreprise.

Le directeur financier, Steffan Tomlinson, a déclaré que cette valorisation intervenait dans un contexte de « forte dynamique » avec une gamme de clients allant des start-ups nouvellement formées aux entreprises bien établies telles qu’Alaska Airlines, Best Buy, Lotus Cars, Microsoft, Uber et Zara.

Comme pour d’autres startups technologiques en vogue, la croissance de Stripe s’est massivement accélérée pendant la pandémie, les consommateurs affluant vers les boutiques de e-commerce pour faire leurs achats. Entre avril 2020 et avril 2021, la valorisation de Stripe avait bondi de 36 à 95 milliards de dollars. Le total des 22 levées de fonds privées s’élève à 2,9 milliards de dollars US.

Après une forte baisse de sa valorisation, Stripe est désormais évaluée à plus de 65 milliards de dollars pour son Introduction en Bourse.

L’IPO Stripe suscite un engouement tel qu’elle attire malheureusement l’attention des arnaqueurs. Comme Stripe l’explique dans un article dédié sur son site officiel, certaines personnes mal intentionnées profitent de cette attente pour proposer de fausses opportunités d’investissement, notamment des actions Stripe prétendument disponibles avant l’introduction en bourse. Ces escroqueries, souvent présentées comme des offres alléchantes, peuvent cibler les investisseurs impatients ou mal informés. Stripe rappelle que ses actions ne sont pas actuellement disponibles à la vente, et recommande de faire preuve de vigilance face à ces propositions frauduleuses.

IPO Reddit

Reddit a fait son entrée en Bourse au mois de mars 2024. Reddit est une plateforme de médias sociaux populaire qui se classe parmi les 20 meilleurs sites web. Quotidiennement, plus de 50 millions d’utilisateurs y accèdent. Les visiteurs peuvent partager des liens, voter pour les plus attrayants et en discuter dans la communauté à laquelle ils sont abonnés. Environ 100 000 communautés ont été créées sur Reddit, couvrant de nombreux sujets.

Un important partenariat entre Reddit et Google est à l’origine des ambitions d’entrée en Bourse de l’entreprise. Ce partenariat évalué à 60 millions de dollars par an permet à Google d’entraîner son IA avec les contenus de Reddit.

Alors que l’IPO Reddit était initialement évaluée entre 6 et 8 milliards de dollars, les 22 millions d’actions ont finalement été introduites en Bourse au prix de 46 USD. L’action Reddit s’échange désormais au prix de 165 $. Au 12 décembre 2024, l’action RDDT a enregistré une performance de + 260 % depuis le mois de mars 2024 au moment de son IPO.

Uber : l’exemple d’une IPO nuancée pour le leader de l’application mobile VTC

Graphique de du cours de l’action Uber depuis son IPO

Source : ProRealTime Web

Le groupe américain Uber, qui a créé l’application de VTC à succès, a introduit son action en Bourse le 10 mai 2019, au cours de Bourse de 42 $.

Après des débuts difficiles faisant perdre à l’action Uber un peu plus de 55 % de sa valeur, l’action de l’entreprise de VTC a largement profité d’un retour à la hausse avec une hausse de l’action Uber de plus de 210 %.

En fait, après avoir atteint son cours le plus haut en février 2021 à 64 USD, l’action Uber est à nouveau repartie en tendance baissière pour retracer de presque 66 %.

Ce n’est qu’en juillet 2022 que les cours de l’action Uber sont redevenus haussiers. Ils atteignent désormais le prix de 61 USD, soit 19 USD de plus que le prix d’introduction, soit une performance de +184 % depuis le plus bas de juillet 2022.

Le plus haut historique de l’action Uber enregistré jusqu’à présent est de 87 USD. Et depuis qu’ils ont atteint ce plus haut, les cours de l’action connaissent une période de correction assez violente (-30 %)

Bien que l’action Uber enregistre actuellement une belle performance, les cours de l’action du géant du VTC ont été fortement impactés par la volatilité avec notamment une forte baisse après l’IPO Uber. En outre, cette performance reste bien inférieure à celles d’autres grandes IPO américaines de ces dernières années.

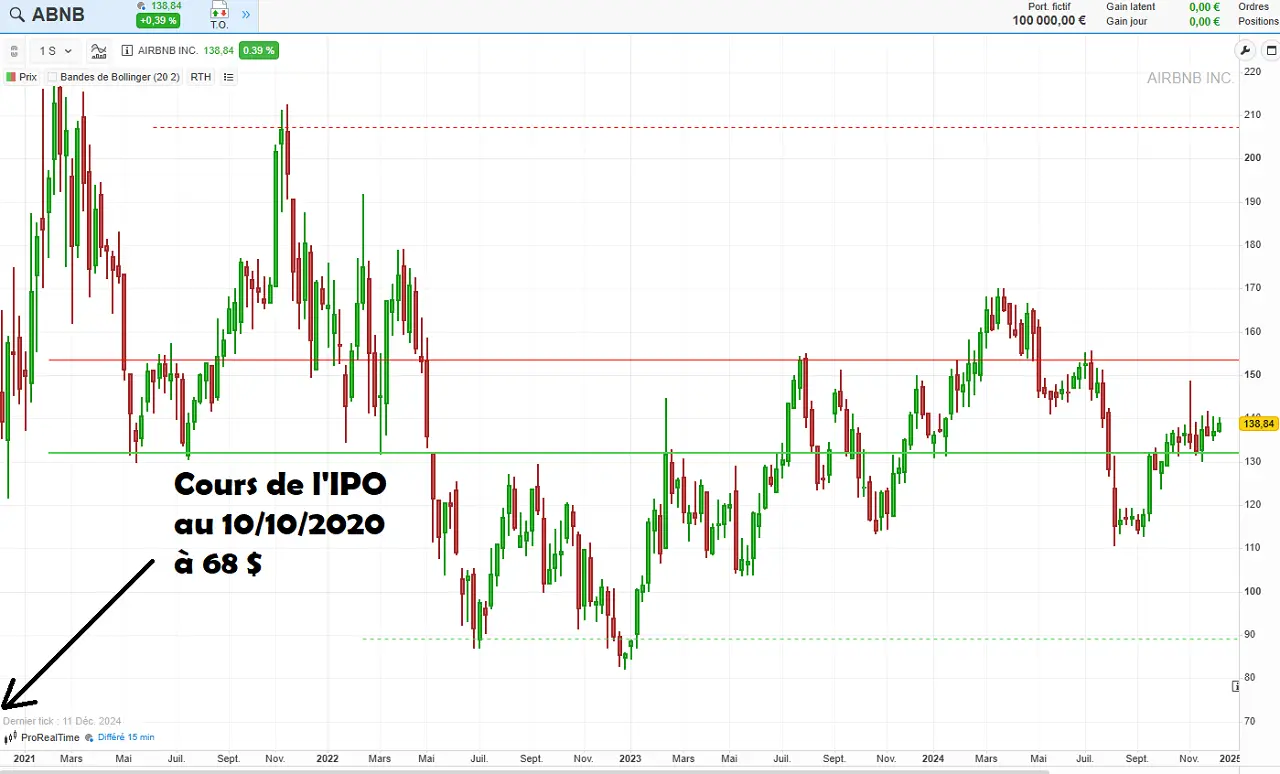

Airbnb : une IPO au succès remarquable avec une valorisation qui a plus que doublée dès le 1er jour

Graphique du cours de l’action Airbnb depuis son IPO

Source : ProRealTime Web

Le 10 décembre 2020 a eu lieu l’introduction en Bourse du groupe Airbnb. La plateforme de réservation de logements entre particuliers valait début 2021 105 milliards de $ en Bourse.

Son cours d’IPO était de 68 $ par action Airbnb, et il est directement monté à plus de 219 $ par action Airbnb en l’espace de quelques semaines, soit une performance de + 220 % en seulement quelques mois.

En décembre 2024, et après une forte période de baisse de novembre 2021 à janvier 2023, l’action Airbnb se négocie au prix de 138 $, soit plus du double de son prix d’introduction. Nous sommes cependant bien loin des 219$ du plus haut historique de l’action Airbnb.

Saudi Aramco : l’exemple d’une IPO au succès constant pour le géant du pétrole

Graphique du cours de l’action Saudi Aramco depuis son IPO

Source : Tradingview

Le 12 décembre 2019 a eu lieu l’introduction en Bourse de ce qui était à l’époque la plus grande société du monde : Saudi Aramco, conglomérat pétrolier d’Arabie saoudite, d’une capitalisation qui avoisinait les 1 850 milliards de $ au 26 janvier 2021.

Le cours de l’IPO Saudi Aramco était de 27,25 SAR (Riyal d’Arabie Saoudite), et le cours de Bourse de l’action Saudi Aramco a connu une tendance plutôt haussière jusqu’en mai 2022, grimpant jusqu’à 37 SAR et enregistrant ainsi une performance de +37 %.

À noter que le cours de l’action Saudi Aramco a chuté à 22 SAR mi-mars 2020, soit une chute de 21 %, suivie d’une reprise en septembre 2020, le plus bas observé pour l’action Saudi Aramco reste celui de mars 2020 à 24 SAR.

En décembre 2024, l’action Saudi Aramco s’échange légèrement au-dessus de son prix d’introduction à 28,50 $. Malgré le succès de ses début, l’action Saudi Aramco enregistre donc une performance plus mitigée, même si nous ne pouvons pas encore remettre en doute le succès de l’IPO Saudi Aramco.

Si Saudi Aramco était la plus grosse capitalisation boursière au monde en 2019, elle est maintenant en 6ème position derrière Nvidia, Apple, Microsoft, Amazon et Google.

Introduction en Bourse : où trouver les IPO sur le web ?

Les 100 dernières IPO aux États-Unis avec lposcoop

L’outil Iposcoop.com est intéressant pour consulter les dernières IPO relatives aux sociétés introduites en Bourse sur les places boursières américaines, accessibles depuis ce lien https://www.iposcoop.com/last-100-ipos/

Remarque : les dates au format US inversent le jour et le mois par rapport aux formats européens.

Il faut aussi noter qu’il s’agit aussi bien des toute petites IPO que des plus importantes introductions en Bourse. Ainsi, vous trouverez par exemple dans la liste Founder Group Limited qui n’a qu’une valorisation de 37 millions de dollars.

Iposcoop.com offre également l’avantage de présenter une colonne intéressante appelée « Return » qui permet de connaître la performance de l’action depuis son IPO.

Les IPO à venir aux États-Unis avec Nasdaq.com

Pour les IPO américaines à venir, il existe également une rubrique « IPO Calendar » sur le site du Nasdaq, accessible depuis ce lien : https://www.nasdaq.com/market-activity/ipos?tab=filings.

Les IPO en Europe avec Euronext.com

Pour les sociétés européennes, l’espace « All IPOS » présente les dernières IPO ainsi que celles à venir sur les places boursières Euronext (Paris, Bruxelles, Amsterdam et Lisbonne), accessible depuis ce lien : https://live.euronext.com/en/ipo-showcase.

Les informations sur les start-ups

Comme nous l’expliquions, il est parfois difficile de trouver des informations concernant les entreprises avant qu’elles soient listées en Bourse. Après l’IPO, l’entreprise sera tenue de fournir de nombreuses informations aux investisseurs, mais ce n’est pas toujours le cas en amont d’une introduction en Bourse. Il existe cependant quelques sites (en anglais) spécialisés sur les informations concernant les start-ups. C’est notamment le cas de Crunchbase.

IPO : quels sont les risques et pièges à éviter si l’on souhaite souscrire à une introduction en Bourse ?

Souscrire à une IPO peut être le moyen de saisir de belles opportunités boursières, mais comporte aussi son lot de pièges et de risques.

D’une part, souscrire une IPO est ouvert à n’importe quel investisseur via un courtier en Bourse, mais il n’existe aucune garantie que vous recevrez finalement les actions demandées. Si l’IPO a été sur-souscrite, c’est-à-dire qu’il y a eu plus de demandes de souscription que d’actions disponibles, vous pouvez tout simplement ne pas être servi. Vous pouvez également être servi partiellement en cas d’attribution au prorata ; par exemple, une société qui a émis 10 000 actions, et qui reçoit des demandes de 40 000 souscriptions d’actions distribuera 25 % des actions demandées à chaque investisseur.

Il est aussi important, et pas toujours facile, d’effectuer vos recherches sur la société. Contrairement à la plupart des sociétés cotées en bourse, les sociétés privées ne sont généralement pas couvertes par de nombreux analystes. D’ailleurs, même si la plupart des sociétés s’efforcent de divulguer toutes les informations dans leur prospectus, celui-ci est toujours rédigé par elles-mêmes, et non par un tiers impartial. Prenez le temps de bien vous informer et de faire des recherches.

Enfin, intéressez-vous au prix proposé, comme vous vous intéresseriez à la valorisation d’une action déjà cotée. Le prix doit refléter les fondamentaux de l’entreprise et les perspectives futures tant sur son marché que sa capacité à bien performer dans les années à venir.

Introduction en Bourse : nos conseils avant d’investir dans une IPO

Investir en Bourse via une IPO devrait nécessiter un travail d’analyse fondamentale préalable, même si celle-ci est l’objet d’un engouement généralisé. Il est donc préférable de rester prudent vis-à-vis des « effets de mode ». Attention au FOMO !

À titre d’exemple, Uber pouvait paraître attractive avec son côté novateur et la forte croissance de son application mobile. Néanmoins, le groupe a pendant longtemps enregistré des pertes conséquentes. Cela s’explique notamment par le fait que ce type de sociétés ayant des profils de forte croissance privilégient souvent l’évolution de leurs parts de marché malgré un « cash burn » conséquent. Et cela semble plaire aux investisseurs qui voient le chiffre d’affaires croître significativement de manière régulière, la question de la profitabilité venant dans un second temps, tant que la bulle autour des valeurs de croissance tech perdure.

Quelques questions sur l’introduction en Bourse ou IPO ?

Une introduction en Bourse a lieu lorsqu’une société décide d’être cotée en Bourse. Pour cela, elle ouvre son capital et émet des actions. Le principal objectif d’une IPO pour une société est de lever des fonds pour financer son développement.

Les principaux critères qui doivent entrer en compte pour savoir s’il faut participer ou non à une introduction en Bourse sont : le business model et les perspectives de la société sont-ils intéressants ? Ses ratios financiers sont-ils bons ? Le prix d’introduction est-il attractif ? Etc.

Il est possible d’investir dans une entreprise réalisant son introduction en Bourse en se rapprochant de sa banque ou de son courtier Bourse chez qui vous disposez d’un compte-titres ou d’un PEA. Pour le PEA, attention à bien vérifier que le titre concerné est éligible au PEA. Vous pouvez aussi opter pour une détention des actions au nominatif pur ou au nominatif administré.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation