La vie d’une société cotée en Bourse présente des événements courants et parfois, des événements plus particuliers nommés dans le vocabulaire financier, les OST : Opérations Sur Titres. Investisseurs, découvrez les différents types d’OST qui existent pour une action en Bourse et comment ces opérations sur titres impactent votre portefeuille boursier.

OST : ces opérations sur titres qui ponctuent la vie d’une action en Bourse

Il existe différents types d’OST. En premier lieu, les OST dites « complexes » que nous allons vous décrypter avec un exemple récent d’OPA de la société française Parrot.

Retrouvez aussi les différences entre les opérations dilutives et relutives. Nous évoquerons ensuite les OST neutres et courantes pour l’investisseur en Bourse.

Pour finir, découvrez les conséquences des principales OST pour le portefeuille actions de l’investisseur.

Opérations sur titres complexes : OPA, OPRA, OPR, OPE et augmentation de capital

OPA : l’offre publique d’achat pour acquérir une société en Bourse

Une OPA (Offre Publique d’Achat) est une opération d’acquisition d’une société A par une société B.

Les OPA sont, dans la plupart des cas, supérieures au cours de Bourse des actions. Ces informations sont d’ailleurs « normalement » tenues secrètes, sans quoi il s’agirait de délits d’initié. Lors du jour de l’OPA à l’ouverture des marchés, le cours de l’action s’ajuste directement au cours de Bourse décidé au titre de l’OPA.

En France, les OPA sont systématiquement soumises au visa de l’AMF (Autorité des Marchés Financiers) et leur durée sont généralement d’un peu moins d’un mois (25 jours précisément).

Il peut arriver qu’un fonds, un « gros » investisseur, ou encore une autre société effectue une contre offre (une surenchère). Cet intervenant dans le vocabulaire financier est cité comme « un chevalier blanc » lorsque cette offre a pour but de contrer une OPA hostile envers une société qui ne souhaite pas être acquise.

La législation boursière française implique l’obligation de proposer une offre publique d’achat pour tout acteur franchissant 30 % de détention du capital d’une société cotée. Même si dans certains cas exceptionnels, le franchissement du seuil des 30 % du capital n’engendre pas l’obligation d’effectuer une OPA comme à titre d’exemples un franchissement du seuil de 30 % lié à une diminution de capital ou lié à une augmentation de capital d’une société en difficultés.

Lorsqu’une OPA aboutit, les actionnaires sont « expropriés » de leurs actions en contrepartie du versement du prix de l’OPA par action détenue.

Les OPA sont à « double tranchant » car lorsque qu’un actionnaire de longue date est entré sur la valeur à un prix élevé, une OPA peut potentiellement être inférieure à son cours d’achat et cela, même si elle offre une surcote par rapport à son cours de Bourse au moment de l’OPA.

À l’inverse, un investisseur entré récemment sur une valeur sujette à une OPA, peut bénéficier d’une plus-value rapide, parfois conséquente.

Lors d’une OPA, les actionnaires ne sont pas obligés d’accepter s’ils pensent que le prix ne leur convient pas ou s’ils estiment probable une surenchère, par exemple. En revanche, si l’OPA aboutit, leurs actions seront automatiquement sorties de leurs comptes-titres ou PEA et ils seront crédités de la somme de cette vente.

Lorsque l’investisseur accepte l’OPA, on dit qu’il « apporte » ses titres et cette décision est irréversible.

Il existe deux catégories d’OPA :

- OPA dites amicales lorsque la montée au capital se passe dans le cadre d’une bonne entente des deux parties.

- OPA dites hostiles lorsqu’un acteur du marché monte au capital sans prédispositions particulières.

Pour illustrer et vous expliquer davantage les termes et subtilités d’une OPA, prenons l’exemple de la société française Parrot, qui a déclenché une offre publique d’achat, courant 2018.

Cours de l’action Parrot depuis 2010 et jusqu’à l’OPA

Source : Tradingview

Parrot est une société française qui fabrique des drones. Courant 2018, son fondateur et principal actionnaire a franchi le seuil de détention du capital impliquant l’obligation de déclencher une OPA.

Son seuil a été fixé à 3,20 €. L’OPA de Parrot est d’ailleurs un cas assez particulier car l’offre présente une surcote de 80 % mais à partir d’un cours de Bourse qui venait de fortement chuter comme l’indique le graphique ci-dessous.

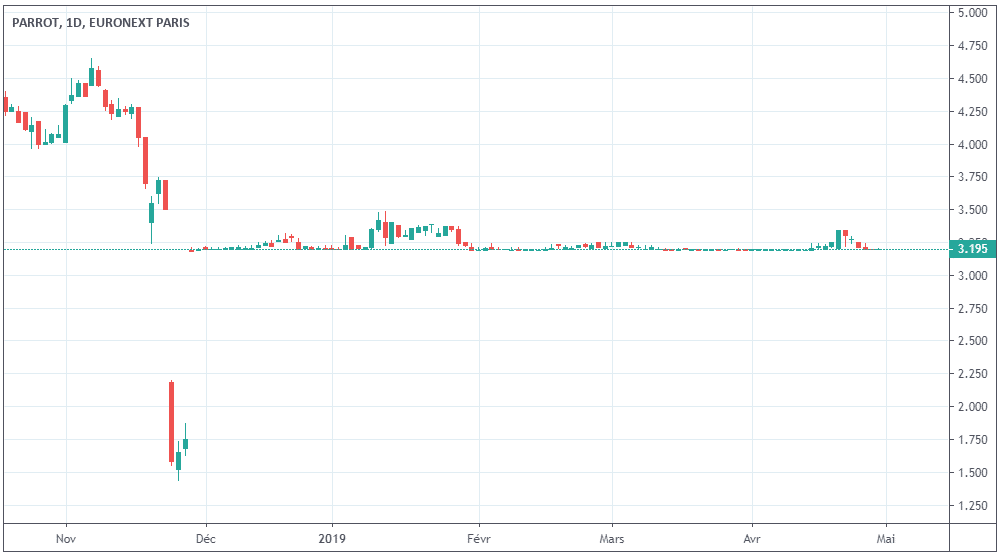

Cours de l’action Parrot suite à l’OPA

Source : Tradingview

Conformément à cette offre publique d’achat, le cours des actions Parrot s’est donc aligné à compter du 29 novembre 2018 au cours de Bourse de l’OPA soit 3,20 €. Si l’OPA avait été de 5 €, son cours se serait aussi ajusté en conséquence.

On peut d’ailleurs noter que la plupart des investisseurs ayant acquis des actions Parrot depuis 2010, les ont obtenues à des cours bien supérieurs à ceux de l’OPA (cf premier graphique). Cette opération est donc défavorable pour eux, mais il faut remettre la situation dans son contexte, notamment celui d’un marché de la vente de drones a priori en berne.

La question complexe est la suivante : la société vaut elle 3,20 € par action ?

La dégradation des comptes de Parrot est progressive depuis cinq ans déjà. La société a subi des pertes financières, une baisse de la valeur de son bilan et évolue dans un secteur plutôt en berne. Dans ces conditions, une offre d’OPA à 3,20 € semble convenable.

OPR : l’offre publique de retrait à la suite d’une OPA

Dans la majorité des cas, l’offre Publique de Retrait (OPR) est la dernière étape faisant suite à une OPA. Elle est initiée lorsque le capital flottant est inférieur à 5 %. En d’autres termes, l’acquéreur à l’initiative de l’OPA détient 95 % du capital.

Dans cette situation, les actionnaires restants n’ayant pas choisi d’apporter leurs titres, sont expropriés d’office en contrepartie du versement du prix de l’OPR qui est généralement égal au prix de l’OPA. Cette opération est également appelée « squeeze out » dans le milieu de la finance.

OPRA : l’offre publique de rachat d’actions ou le rachat par l’entreprise de ses propres actions

L’Offre Publique de Rachat d’Actions (OPRA) est une opération dite relutive pour les actionnaires. Cela signifie qu’elle a pour conséquence une baisse du nombre d’actions au capital et donc mécaniquement, une hausse du bénéfice par action ainsi que de nombreux autres ratios financiers.

Pour une société, l’OPRA consiste au rachat de ses propres actions auprès des investisseurs. Généralement, cette opération est réalisée grâce aux surplus de liquidités d’une société, mais d’autres sources de financement d’OPRA sont également possibles.

OPE : l’offre publique d’échange souvent liée à une fusion acquisition

L’Offre Publique d’Échange (OPE) est parfois relative aux opérations de fusions et acquisitions. L’OPE est similaire à l’OPA sauf que le règlement s’effectue en actions de la société A (émettrice de l’OPE) vers la société B (absorbée partiellement ou totalement par la société A).

Cette opération présente un avantage fiscal conséquent pour certains actionnaires car ils reçoivent des titres au lieu de recevoir du cash (fiscalisé) comme lors d’une OPA, par exemple.

Par contre, si l’émission de nouveaux titres est nécessaire pour le financement d’une OPE, cela engendrera un effet dilutif pour les actionnaires de la société A.

Les opérations de fusion et acquisition d’un titre

Les opérations de fusions acquisitions ne sont pas des OST en elles-mêmes mais engendrent souvent des OST, notamment des OPA, OPE, et des OPR.

Augmentation de capital pour financer la vie de la société

Pour financer sa croissance, procéder à l’acquisition de nouveaux actifs, ou renforcer ses fonds propres, une société peut avoir recours à une augmentation de capital.

Cette opération est dilutive pour l’actionnaire dans un premier temps, car le nombre d’actions de la société va augmenter. Cependant, le potentiel de croissance du chiffre d’affaires et/ou des bénéfices est censé être augmenté à moyen/long terme.

Les augmentations de capital sont votées lors des AGE (Assemblées Générales Extraordinaires) et doivent obtenir les deux tiers des voix. Souvent, les augmentations de capital se font par l’émission d’actions nouvelles sous forme de droits de souscriptions standards ou préférentiels (pour les actionnaires existants). Elles peuvent également être réalisées par voies de financements bancaires ou obligataires.

À l’inverse, la réduction de capital se fait généralement par rachat d’actions propres, le recours au financement bancaire peut être avantageux pour opérer des rachats d’actions notamment lorsque les taux d’intérêts sont faibles.

Différences entre opération dilutive et opération relutive

Une opération dite dilutive est principalement caractérisée par une baisse des BPA (Bénéfices Par Action) du nouveau profil de la société post-opération capitalistique.

Par exemple, si la société A procède à une augmentation de capital, généralement son nombre d’actions va augmenter et donc mécaniquement faire baisser les niveaux de BPA, du moins à court terme. L’opération est dite dilutive.

Une opération relutive est l’inverse. Elle engendre une hausse des BPA du nouveau profil de la société post-opération capitalistique. C’est souvent le cas des rachats d’actions ou des OPRA.

OST neutres pour l’actionnaire

Attribution d’actions gratuites

Lorsqu’une société décide d’incorporer une part de ses réserves (poste des fonds propres) au sein de son capital, elle peut décider d’opter pour l’attribution d’actions gratuites auprès de ses actionnaires.

Le terme « actions gratuites » est relativement trompeur dans le cadre de ce type d’opérations car en réalité, la transaction est neutre pour l’actionnaire. Bien qu’il soit crédité de nouvelles actions selon un ratio préétabli, (une action gratuite pour 20 actions possédées par exemple) le cours de Bourse est parallèlement réduit d’un coefficient lié au nombre d’actions gratuites émises.

Stock split (fractionnement ou regroupement d’actions)

Pour des raisons de liquidité sur les marchés boursiers ou de contraintes de cotation, notamment aux États-Unis, certaines sociétés cotées peuvent avoir recours aux stock split (fractionnements ou regroupements d’actions).

Cette opération est neutre pour l’actionnaire et s’effectue par l’intermédiaire d’un coefficient de fractionnement ou de regroupement de type x:x dont voici quelques exemples :

- Fractionnement d’actions : Stock split deux pour une (2:1) : l’actionnaire va recevoir deux actions nouvelles pour une action précédemment détenue.

- Regroupement d’actions : Stock split une pour 4 (1:4) : l’actionnaire va recevoir une action nouvelle pour quatre précédemment détenues.

Les regroupements d’actions sont notamment utilisés sur les marchés boursiers américains lorsque le cours de leurs actions chute à moins de 1 $ car il s’agit d’une exigence du NYSE pour la poursuite de la cotation.

L’opération est neutre pour l’actionnaire car parallèlement au stock split, le nombre d’actions au capital s’ajuste selon un coefficient identique.

OST courantes ou opérations sur titres simples

Les opérations sur titres courantes dites aussi OST simples sont principalement les versements de dividendes. À savoir que lorsqu’un dividende est détaché, le cours de Bourse de l’action concernée se voit diminué du montant du dividende.

Les opérations sur titres (OST) : avantage ou inconvénient pour l’investisseur ?

Hormis les OST dites simples telles que les versements des dividendes faisant partie de la vie courante d’un titre côté en Bourse, les OST complexes peuvent être avantageuses pour l’investisseur, mais pas toujours.

Généralement, les OPRA sont souvent appréciées des marchés car synonyme de confiance en l’avenir, de plus, elles offrent généralement un effet relutif.

Les OPA et OPR sont à « double tranchant ». Bien qu’elles offrent souvent une surprime par rapport aux derniers cours de Bourse, tout dépendra du cours d’achat de l’investisseur. Si par exemple une OPA a lieu sur une société habituée à une rentabilité bénéficiaire de 15 % depuis plusieurs années et qui présente également un bon profil bilanciel, il s’agira a priori d’une OPA défavorable pour l’investisseur car son investissement est d’excellente qualité et présente a priori un bon potentiel futur. Ces types de cas peuvent arriver.

Les OPE sont à étudier au cas par cas, notamment en analysant les futurs ratios du nouvel ensemble.

Et les augmentations de capital, souvent dilutives dans un premier temps, peuvent s’avérer judicieuses si « l’argent frais » est correctement utilisé (génération de croissance, acquisition d’actif rentables, etc.).

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation