Cette semaine, Café de la Bourse décrypte pour vous un sujet actuellement très tendance chez les investisseurs : les Special Purpose Acquisition Company, plus connus sous l’acronyme SPAC. De quoi s’agit-il ? Comment fonctionnent-ils ? Faut-il investir dans les SPAC et comment procéder ? Enfin, nous vous présenterons les SPAC rejoints par les grands investisseurs français : 2MX organic de Xavier Niel, Freedom acquisition I Corp de Henri Pinault et Pegasus Europe de Bernard Arnault.

Qu’est-ce qu’un SPAC en Bourse ?

Les Special Purpose Acquisition Company sont des véhicules d’investissement sans actifs ni opérations qui se financent sur le marché boursier, dans le but de fusionner avec une entreprise non cotée dans le futur et donc d’inscrire cette société privée à la cote en Bourse. Il s’agit d’une alternative très populaire aux introductions en bourse ou IPO, offrant la possibilité à une entreprise privée d’accéder aux marchés boursiers à moindre coût, plus rapidement, et avec des investisseurs familiers à leur industrie ou leurs enjeux de croissance. Sur Euronext, cela permet par exemple de s’exempter de certaines exigences comme la lettre des commissaires aux comptes de fin de travaux sur le prospectus.

Les SPAC, nommées initialement “blanc check companies”, sont apparues aux États-Unis dès les années 1980. Elles ont récemment gagné en popularité : jusqu’à 2014, ces levées de fonds représentaient moins de 2 % des introductions en bourse. En 2019, elles passent à 18 % et en 2020 à 45 % selon l’étude de juillet 2021 SPAC : opportunités et risques d’une nouvelle façon de se coter en Bourse de l’AMF. Les SPAC se sont développées depuis peu en Europe.

Comment fonctionne un SPAC ?

Concrètement, un SPAC se forme avec un groupe de sponsors qui vont créer l’entité juridique et chercher des investisseurs pour lever des fonds dans le cadre d’une introduction en Bourse. Ensuite, les investisseurs se mettent à la recherche de cibles d’acquisition, et s’engagent à acquérir une société dans un délai d’en général deux ans. Les investisseurs ont en outre généralement des mécanismes de protection si la société achetée in-fine n’est pas à leur goût.

Une fois la cible identifiée, son entrée en bourse se fait par une opération de fusion acquisition classique, accélérant et simplifiant le processus par rapport à une introduction en bourse : les négociations se font avec un seul investisseur (le SPAC) et l’entreprise n’a pas à se préoccuper de l’état de santé du marché boursier et de la volatilité. À défaut d’une telle fusion, le SPAC est liquidé à l’issue d’un terme d’en général deux ans, selon l’AMF.

Faut-il investir dans les SPAC ?

Investir dans un SPAC donne une opportunité d’investissement passif de qualité : les investisseurs confient leur capital à des experts d’un secteur qui analysent les opportunités pour eux. Les SPAC permettent en outre de se positionner sur des opportunités d’investissement avant les autres investisseurs sur le marché public, puisque l’investisseur est déjà au capital de la société enveloppe et sera donc le premier à entrer au capital de la société cible.

Cependant, les SPAC comprennent aussi leur lot de risques. Un premier risque vient de l’échec de la SPAC à trouver une entreprise cible. En effet, selon Renaissance Capital, seulement 37 % des SPAC créés depuis 2015 ont vraiment procédé à un rachat. En outre, la société acquise peut ne pas plaire à l’investisseur. Dans ce cas, certes l’entreprise rachète ses actions, mais les fonds ont été mobilisés à mauvais escient, l’investisseur passant potentiellement à côté d’une autre opportunité d’investissement.

Un autre risque vient du fait que l’investisseur fait en quelque sorte un chèque en blanc à un groupe d’individus qu’il juge experts. Il faut donc s’assurer que les Sponsors du SPAC sont crédibles et qu’ils réaliseront une opération source de création de valeur, et non pas n’importe quelle transaction dans le but de toucher leur commission. En effet, les sponsors obtiennent en général des parts de l’entreprise à bas prix à l’origine. Ils acquièrent en effet souvent à prix préférentiel des actions pour environ 20 % du SPAC coté. Cela peut parfois les inciter à faire des opérations qui leur permettent de dégager des bénéfices mais qui engendrent un retour sur investissement négatif pour les autres investisseurs.

Enfin, Les SPAC sont souvent promus par des gérants de fonds d’investissement, ce qui les exposent à des conflits d’intérêt. Par exemple, ils peuvent céder des sociétés détenues par leurs fonds en les faisant entrer en Bourse via leur SPAC.

Quelle est la performance des SPAC sur les marchés boursiers ?

Les SPAC ont connu une hausse notable de leur popularité en 2020 et en 2021. Selon l’AMF, ils ont levé 243 milliards de dollars en 2020 et le montant levé en 2021 devrait avoisiner les 306 milliards de dollars aux États-Unis. Au niveau mondial, les SPAC représentaient près de 30 % des introductions en bourse au premier semestre 2021. Pourtant, ces véhicules d’investissement sont historiquement peu rentables. Selon Renaissance Capital, les SPACS entrés en bourse depuis 2015 accusent une perte moyenne de -18,8 % et un rendement médian de -36,1 %. Piètre performance si on les compare aux introductions en bourse depuis 2015 qui affichent un rendement moyen de 37,2 %.

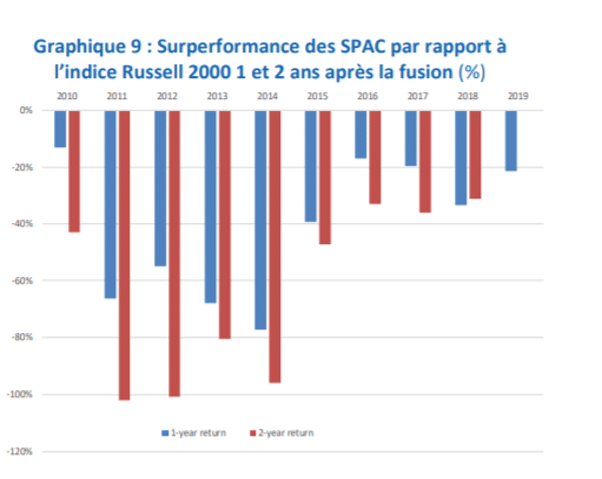

L’AMF compare également la performance des SPAC à l’indice Russel 2000, 1 an et 2 ans après la fusion. On observe que les SPAC sous performent largement l’indice (entre -20 % et -100 % sur les deux horizons de calcul) et ce sur un échantillon de près de 10 ans.

Graphique performances SPAC et indice Russell 2000

Source : AMF SPAC : Opportunités et risques d’une nouvelle façon de se coter en bourse

En revanche, pour les fondateurs, trois mois après la fusion la performance moyenne est de 400 %. Un an après la fusion, elle est de 187 % (médiane : 32 %), certains obtenant des rendements de plus de 1 000 %.

Pourquoi cet engouement pour les SPAC ?

D’une part, c’est devenu une arme publicitaire. Des célébrités comme Shaquille O’Neal ou Alex Rodriguez sponsorisent leur SPAC. Le rappeur Cassius Cuvée en fait même un tube de rap. D’autre part, les investissements exotiques sont très – peut-être trop – populaires. Les différents plans de relance et stimuli apportent des liquidités débordantes dans l’économie et la démocratisation de l’investissement chez les particuliers est propulsée par la cupidité et l’ennui. On investit dans un SPAC comme on investit dans une crypto monnaie, sans en comprendre la valeur. Les SPACs se multiplient donc, à tel point qu’il en devient difficile de trouver des entreprises intéressantes à acquérir. Le danger : acheter pour acheter.

Comment investir dans un SPAC ?

Pour investir dans un SPAC, le procédé est le même que pour investir dans une société cotée en bourse. Vous devez posséder un compte titres chez un courtier en bourse ou une banque et passer un ordre d’achat sur le SPAC en question, identifié par un ticker. Si vous souhaitez participer à l’entrée en bourse du SPAC, vous pouvez le communiquer à votre courtier Bourse afin qu’il vous place dans le carnet d’ordre initial. Certains SPAC peuvent aussi être éligibles au PEA ou PEA PME.

3 SPAC français à découvrir : 2MX organic de Xavier Niel, Freedom Acquisition I Corp de Henri Pinault et Pegasus Europe de Bernard Arnault

2MX Organic de Xavier Niel : le SPAC pour investir dans les biens de consommation durable

2mX Organic est un SPAC fondée par Xavier Niel, Matthieu Pigasse et Moez-Alexandre Zouari, visant à réaliser des acquisitions dans la production et la distribution de biens de consommation durables. La société est entrée en bourse en décembre 2020. Il s’agit du deuxième SPAC français introduit à Paris, le premier – Mediawan – ayant été créé en 2016 par Xavier Niel et Matthieu Pigasse. La société vise une première acquisition de l’ordre de 1,5 à 2 milliards d’euros dans les deux années qui viennent. La capitalisation boursière du SPAC s’élève au 12 septembre 2021 à 294 millions d’euros.

Freedom Acquisition I Corp d’Henri Pinault : le SPAC pour investir dans les services financiers

Freedom acquisition I corp est un SPAC coté à la bourse de New York, à la recherche d’une cible dans les services financiers. Le SPAC a commencé à se négocier en bourse fin février en levant près de 350 millions de dollars. Le milliardaire français François Pinault, fondateur du groupe de luxe Kering serait entré dans le SPAC selon le journal Les Echos, aux côtés de l’ancien président du groupe Credit Suisse Tidjane Thiam. La capitalisation boursière du SPAC s’élève au 12 septembre 2021 à 420 millions de dollars.

PEGASUS Europe : le SPAC de Bernard Arnault destiné aussi aux services financiers

Pegasus Europe est le SPAC créé par le directeur général de LVMH Bernard Arnault et l’ancien directeur général d’UniCredit Jean Pierre Mustier pour investir dans des sociétés financières européennes. Le SPAC a levé 500 millions d’euros fin avril 2021 lors de sa cotation sur Euronext Amsterdam. Les cibles d’acquisition seront recherchées dans les secteurs financiers qui subissent une forte transformation : les plateformes de gestion d’actifs, les fintechs ou encore l’assurance. La capitalisation boursière du SPAC s’élève au 12 septembre 2021 à 365 millions de d’euros.

Soyez vigilants et faites bien vos devoirs avant d’investir dans un SPAC

Dans un SPAC, la thèse d’investissement et la crédibilité des Sponsors sont les seuls éléments sur lesquels on peut s’appuyer. Un SPAC est un pari boursier qui peut plus ou moins bien tourner, et en moyenne, les performances historiques sont plutôt mauvaises. Soyez donc prudents !

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation