Comment protéger son portefeuille de la baisse des marchés financiers ?

Début avril 2025, les marchés financiers ont été secoués par une baisse de la bourse d’une rare intensité à la suite des annonces de Donald Trump imposant une série de tarifs douaniers à de nombreux pays. Ces nouveaux droits de douane ont déclenché une panique généralisée sur les places boursières du monde entier. Tout ceci a ravivé le spectre d’une guerre commerciale à grande échelle, provoquant des ventes massives d’actions en Bourse comme on n’en n’avait pas observées depuis des années.

Dans un tel climat d’incertitude, il est parfaitement légitime de se demander comment investir en Bourse et surtout de s’inquiéter pour la santé de son portefeuille boursier. La question que tout le monde se pose est simple : la correction n’est-elle qu’un simple accès de fièvre passager ou les prémices d’un krach boursier plus important ? Quoi qu’il en soit, si l’histoire des marchés financiers nous a appris une chose, c’est que c’est précisément dans ces périodes de turbulences extrêmes qu’il devient vital de protéger ses investissements. Les stratégies de couverture prennent ainsi tout leur sens, offrant une protection parfois salutaire face à la chute des marchés et aux pertes potentielles qui en découlent.

Découvrez dans cet article l’intérêt de protéger son portefeuille boursier en période d’incertitude. Ensuite, nous vous présenterons certaines solutions d’arbitrage envisageables sur actions, en lien avec les fondamentaux des sociétés. Nous reviendrons également sur l’intérêt de la diversification. Nous vous indiquerons enfin les principes de fonctionnement des stops et stops suiveurs, et terminerons par la présentation de stratégies de couverture par l’intermédiaire d’ETF et de produits dérivés.

Découvrez donc dans cet article les 5 mesures à mettre en œuvre dès que les cours de Bourse sont un peu trop mouvementés à vos yeux ou qu’il y a un risque de correction.

Pourquoi protéger son portefeuille boursier ? En vidéo

Il est souvent difficile de rester de marbre quand les bourses sont en train de s’effondrer, même si l’on a un horizon d’investissement long terme. Il est normal de vouloir protéger son portefeuille boursier des périodes de fortes baisses.

Découvrez dans cette vidéo les mesures à mettre en œuvre dès que les cours de Bourse sont un peu trop mouvementés à vos yeux ou qu’il y a un risque de correction.

1. Vendre les actions des sociétés trop endettées pour protéger votre portefeuille

Lorsque les marchés sont incertains et que le contexte économique devient difficile, le principal point faible des sociétés provient de leur endettement financier.

Théoriquement, une société sans dette ne peut pas faire faillite car, dans la majorité des cas, les faillites sont liées à une situation d’insolvabilité. Attention, une société qui réalise des bénéfices réguliers peut également faire faillite dans le cas d’une mauvaise gestion.

Prenons l’exemple d’une société A qui a financé sa croissance avec un emprunt de 100 millions d’€ sur 20 ans et dont le coût de sa dette de financement est de 5,1 millions d’euros par an (remboursement du capital + intérêts). Admettons que cette société réalise 10 millions d’€ annuel de marge bénéficiaire (avant le coût de sa dette) dans un contexte économique normal, et que lors d’une conjoncture difficile, sa marge bénéficiaire chute à 2 millions (avant le coût de sa dette). Elle se retrouve alors avec un différentiel de – 3,1 millions d’€ et ne peut plus faire face au coût de sa dette.

La société est alors contrainte de déposer le bilan et les créanciers ont le droit de liquider la société pour récupérer une partie de leurs créances. Les actionnaires perdent généralement la totalité de leurs investissements lors de ces scénarios. Et cela même si la société reste viable économiquement car son activité est profitable. C’est le montant exigible de sa dette qui la rend insolvable !

Comment calculer la solvabilité d’une société ?

Si une société dispose d’un bon ratio bilanciel de solvabilité, elle présentera une meilleure solidité face à ses créanciers car la valeur de ses actifs (ce que possède la société) est supérieure à la valeur de ses passifs (ce que doit la société). Ainsi, les créanciers seront plus confiants dans le cadre d’une restructuration de la dette où la société pourra se permettre de vendre une partie de ses actifs pour se désendetter.

Afin de consulter les ratios de solvabilité des sociétés qui composent votre portefeuille boursier, il est possible de vérifier leurs bilans officiels consultables sur leur sites Internet, dans la rubrique « investisseurs » ou « rapports annuels » (comme ici avec Danone). En totalisant l’ensemble des dettes financières court et long terme au passif du bilan (emprunts, obligations, dettes financières, etc.), puis en divisant cette somme par la valeur des capitaux propres ou des capitaux propres tangibles (déduits des actifs intangibles, dont la valeur est moins « monétisable »).

- Si ce ratio est supérieur à 1, la société dispose d’un endettement conséquent.

- Si ce ratio est compris entre 0,75 et 1, cela signifie qu’entre 75 % et 100 % des capitaux propres sont financés par de la dette.

- Si ce ratio est compris entre 0,50 et 0,75, cela signifie qu’entre 50 % et 75 % des capitaux propres sont financés par de la dette. Ce ratio d’endettement est convenable.

- Si ce ratio est compris entre 0,25 et 0,50, cela signifie qu’entre 25 % et 50 % des capitaux propres sont financés par de la dette. Ce ratio d’endettement est bon.

- En dessous de 0,25, le ratio d’endettement est excellent.

Il est primordial d’attacher une importance à ce ratio d’endettement financier car dans la vie d’une société, il y aura des « hauts et des bas », au fil des conjonctures économiques. Il est donc préférable que les actions de vos sociétés en portefeuille, ne soient pas trop endettées pour traverser sereinement les conjonctures plus complexes.

En 2020, l’affaire Wirecard a encore démontré l’importance de la solvabilité d’une société. Même si la comptabilité de la société s’est avérée frauduleuse, il n’en reste pas moins probable que l’activité de la fintech restait viable économiquement (bénéficiaire). Cependant, la fraude comptable a engendré l’impossibilité de valider les comptes, entraînant une exigibilité immédiate de la dette de financement de long terme du groupe par ses créanciers, et par engrenage son insolvabilité suivie de sa mise en faillite.

Même scénario pour la compagnie aérienne britannique Flybe qui n’a pas survécu à ses pertes de chiffre d’affaires liées à la pandémie de Covid-19 qui ont entraîné son insolvabilité face à sa dette.

Nous pouvons également citer les faillites en cascades des opérateurs parapétroliers américains, fortement endettés, qui n’ont pu honorer les coûts de leurs dettes face à la baisse du cours du pétrole précédant la reprise post-covid.

À chaque situation, la faillite émane d’une impossibilité à faire face à la dette financière, d’où l’importance des ratios de solvabilité.

Remarque : les bons ratios de solvabilité ne protègent pas spécifiquement de la volatilité du cours de Bourse de l’action de la société mais réduit concrètement son risque de faillite.

2. Vendre les actions des sociétés non viables économiquement pour protéger votre portefeuille boursier

Vendre les actions des sociétés qui réalisent des pertes financières sur plusieurs exercices (années) consécutifs peut être envisagé. En effet, si leur chiffre d’affaires est insuffisant pour couvrir leurs dépenses, l’intérêt économique est non viable.

Cependant, deux situations de pertes peuvent être analysées différemment et les actions de ce type de sociétés peuvent être conservées en portefeuille.

Première situation : la société a été bénéficiaire durant de nombreuses années mais connaît une ou deux années de pertes à la suite d’une conjoncture particulièrement défavorable, comme la crise liée à la pandémie de Covid-19 par exemple. Les pertes sont donc conjoncturelles et non structurelles et la situation bénéficiaire a de fortes chances de revenir ensuite à la normale.

Deuxième situation : les pertes qui concernent les profils de sociétés en forte croissance -dites growth– comme Tesla ou Meta (ex-Facebook) à leurs débuts. Ce type de sociétés « misent » sur une forte croissance lors de leur développement et se concentreront sur leur profitabilité une fois arrivées à maturité. Les croissances de leurs cours de Bourse sont parfois spectaculaires même si elles ne sont pas encore rentables, car les marchés se focalisent sur l’évolution constante du chiffre d’affaires. Ce type de société est très sensible aux évolutions de taux d’intérêt, et il faudra donc garder un œil sur les politiques monétaires à venir. Ces entreprises de croissance peuvent souffrir provisoirement d’une hausse des taux directeurs, mais un changement de direction de la banque centrale peut changer la situation du tout au tout.

3. Diversifier son portefeuille en Bourse pour faire fructifier son patrimoine

Une bonne diversification est essentielle pour limiter le risque global d’un portefeuille boursier.

La première règle de diversification est numéraire : posséder un nombre minimal de positions en portefeuille. Le chiffre 25 semble être une base pour une bonne diversification (ce qui correspond à une perte de 4 % de la valeur du portefeuille si une position est perdue).

Il est également fortement conseillé d’opter pour une diversification sectorielle afin d’éviter les déconvenues en cas de concentration sectorielle. Si le secteur en question se porte mal, les conséquences sur votre portefeuille peuvent être sensibles.

La diversification géographique peut également apporter un réel avantage grâce à une sélection d’actions au sein de différents pays ainsi que des investissements en multidevises. Elle permettra également d’augmenter l’univers de sélection.

Il est tout à fait possible d’opter pour un portefeuille de plus de 25 valeurs, afin de réduire encore plus le risque. Mais, si les plus fortes plus-values de votre portefeuille se situent parmi quelques actions, elles seront également plus diluées. La réciproque est donc vraie en matière de moins-values.

Un portefeuille boursier très concentré – de 10 valeurs par exemple – nécessite une très bonne expertise, car si vous perdez 100 % sur une position, c’est 10 % de votre portefeuille qui disparaît.

Remarque : il est possible de gagner en Bourse avec un portefeuille concentré mais cela nécessite clairement un niveau pointu de connaissances des sociétés. Ce fut le cas notamment du célèbre investisseur Warren Buffett.

4. Placer des ordres stop ou stop suiveurs pour protéger ses gains

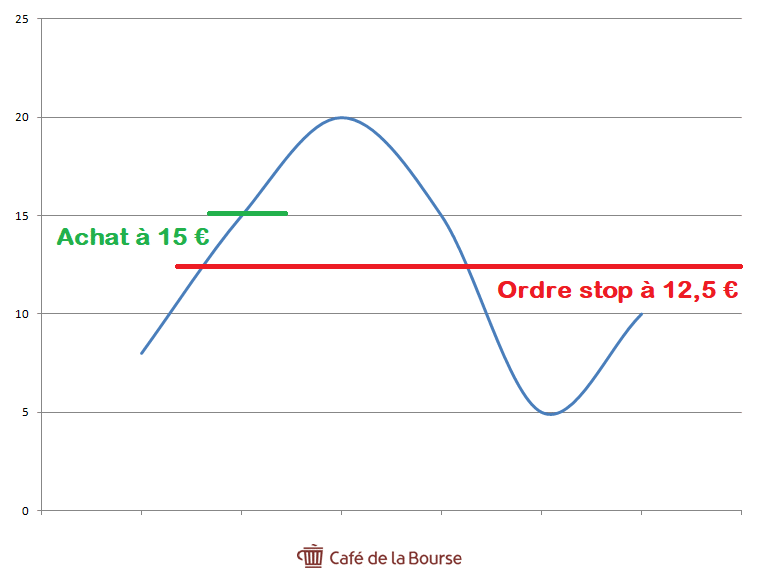

Comment un ordre Stop permet de protéger sa position ?

Placer un ordre stop vous permet de limiter vos pertes sur une position spécifique. Il vous suffit d’indiquer le seuil de cours de Bourse à partir duquel vous souhaitez que votre position soit soldée. Ainsi, vous pouvez facilement limiter vos pertes éventuelles, surtout si l’investisseur s’absente durant plusieurs semaines, l’été par exemple.

Dans cet exemple, l’action est acquise à 15 € et l’ordre stop est parallèlement placé à 12,5 €. Si l’investisseur n’a pas soldé sa position au préalable, à l’atteinte des 12,5 €, son stop se déclenche à ce seuil lui permettant de limiter sa perte maximale.

Cependant, attention aux gaps d’ouverture entre deux séances boursières, car ils peuvent engendrer des sorties à des seuils moins favorables que ceux initialement paramétrés lors de la saisie de vos stops.

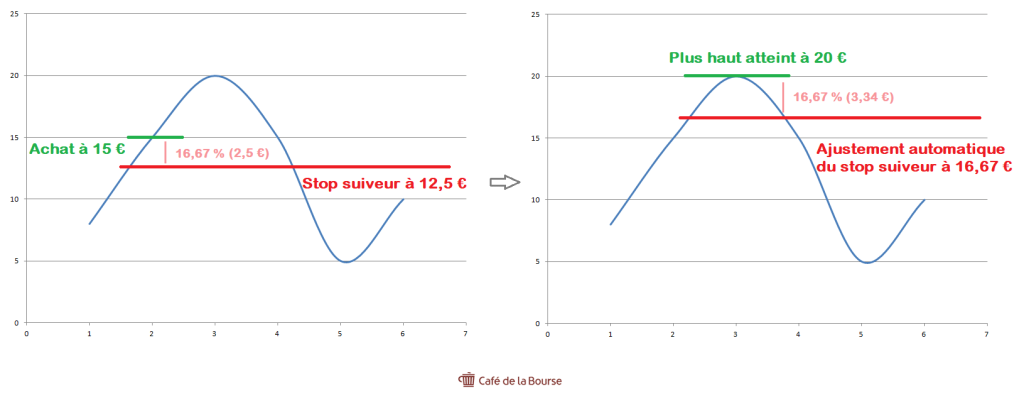

Comment un ordre stop suiveur permet d’optimiser sa position ?

Placer un stop suiveur vous permet d’accompagner l’évolution du cours de vos actions tout en limitant les pertes lors d’éventuels retournements.

Au sein de cet exemple, l’action est acquise à 15 € et l’ordre stop suiveur est parallèlement placé à 12,5 €. Si l’investisseur n’a pas soldé sa position au préalable, le seuil du stop suiveur va s’ajuster à la hausse en respectant le même écart que lors de son paramétrage initial, soit un maximum de 16,67 € lors de l’atteinte du plus haut de l’action à 20 €. En contrepartie, il ne s’ajuste pas à la baisse si l’action se retourne.

Le stop suiveur permet donc d’accompagner le cours de l’action tout en protégeant la perte maximale depuis le dernier plus haut atteint.

Remarque : les stops sont gratuits et fonctionnent dans les deux sens, sur les positions longues (acheteuses) ou courtes (vendeuses). Attention, toutes les banques et courtiers en ligne ne proposent pas de stops suiveurs. Seuls les meilleurs courtiers Bourse proposent ce type d’ordres. En termes anglo-saxons le fait de gérer son risque est appelé money management.

5. Couvrir son portefeuille avec des ETF et produits dérivés

Tout comme une voiture est liée à une assurance, les actions d’un portefeuille en Bourse peuvent faire l’objet d’une couverture afin de limiter les risques. Attention, ces produits dérivés ne sont pour la plupart accessibles que depuis un compte-titres. Si vous êtes intéressé par ce type de solution de hedging, veillez donc à souscrire auprès d’ un courtier en Bourse le meilleur compte-titres pour accéder aux produits dérivés de couverture sur les actions et indices qui vous intéressent.

Les ETF pour protéger son portefeuille boursier

Les ETF ont pour but de reproduire l’évolution d’un indice boursier avec éventuellement un effet de levier.

Exemple : un investisseur dispose d’un portefeuille en actions diversifiées françaises d’une valeur de 20 000 €. Il pense que la Bourse risque de chuter dans les prochaines semaines ou mois, et souhaite couvrir son portefeuille par l’intermédiaire d’un ETF « bear » ou « inverse », c’est-à-dire de type short indiciel (position vendeuse) sur le CAC 40. Il dispose de 6 000 € de liquidités sur son compte titres.

Il décide d’opter pour le produit Amundi CAC 40 Daily (-2x) Inverse UCITS ETF – Acc dont le code ISIN est FR0010411884 afin d’anticiper un gain, si sa stratégie bear (baissière) s’avère exacte. Au cours du mois suivant, le CAC 40 a chuté de 20 % et son portefeuille d’actions a chuté de 25 %.

D’une part, son portefeuille d’actions a enregistré une perte de valeur de 25 %, soit 5 000 € de perte latente. D’autre part, son ETF short CAC 40 lui a généré une performance de + 40 % soit 2 400 € sur la base de ses 6 000 € mobilisés.

En conclusion, l’investisseur a pu couvrir 48 % de sa perte latente sur son portefeuille actions en mobilisant un capital d’une valeur de 30 % de son portefeuille initial.

Attention, il s’agit d’un ETF inverse à levier (x2) qui implique potentiellement un risque supplémentaire de bêta-slippage. Un investisseur disposant de davantage de liquidité pourra se couvrir avec un ETF Short sans facteur de levier et ainsi réduire le risque de bêta-slippage, comme par exemple avec l’ETF Amundi Short CAC 40 Daily, dont le code ISIN est FR0010717124.

Les produits dérivés pour couvrir son portefeuille et profiter d’une baisse des marchés

Utiliser les produits de Bourse de type leverage & short, turbos ou warrants pour des couvertures à court terme de vos actions en portefeuille est aussi possible. Il faut tout de même garder à l’esprit que ces produits dérivés ont des fonctionnements relativement complexes et qu’il est préférable de maîtriser au préalable les échéances, les barrières désactivantes (turbos), l’élasticité, ou encore les parités.

Les options de type achat de « put » sur actions peuvent également permettre de couvrir ses positions longues (acheteuses) sur le court terme. De plus, avec les options, il est possible d’utiliser d’autres stratégies plus complexes pour couvrir son portefeuille boursier via une stratégie de « covered call » par exemple.

Attention, on utilise généralement ces produits dérivés en trading plutôt qu’en investissement moyen long terme. Il faut donc être très vigilant face aux effets de levier qui sont à double tranchant car si la tendance va à l’inverse de vos anticipations, les pertes peuvent être décuplées.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation