En toutes circonstances, les investisseurs en Bourse ont toujours été attirés par les entreprises qui offrent, en plus de l’appréciation du capital à long terme, un dividende régulier, garantie de rendement global : prix + dividende.

Découvrez dans cet article notre sélection des meilleurs ETF dividendes 2025 qui permettent d’investir en Bourse dans les entreprises dividendes sans avoir à les sélectionner une par une.

Vous pourrez investir dans les ETF dividendes depuis l’un des meilleurs compte-titres, ou l’un des meilleurs PEA si le fonds est éligible, pour profiter des avantages fiscaux du plan épargne en actions. Attention à toujours bien sélectionner l’un des meilleurs courtiers en Bourse pour profiter non seulement de frais avantageux mais aussi d’une gamme d’actifs et d’un panel d’outils et services adaptés à votre profil d’investisseur.

Qu’est-ce qu’un ETF dividende ?

Les ETF dividende, par définition adaptés à une stratégie passive, sont parfois appelés beta ou strategic beta, car ils ne sélectionnent pas les entreprises en fonction de règle classique de thématique indicielle et/ou de capitalisation boursière, comme le CAC40 ou le S&P500, mais sur la base du détachement des coupons. Ainsi, l’ETF dividende va sélectionner les entreprises en fonction du montant des dividendes versés.

Il convient de préciser que les ETF de dividendes ne sont pas les seuls à verser des dividendes. Les ETF CAC40 par exemple en versent également, comme nous l’avons vu dans l’article dédié aux ETF CAC 40. Il faut également souligner que les ETF dividendes ne versent pas obligatoirement de dividendes eux-mêmes, puisqu’ils peuvent aussi réinvestir les dividendes. Il ne faut donc pas confondre les ETF dividendes dont la stratégie est de choisir des actions à dividendes, avec les ETF qui distribuent en numéraire les dividendes reçus.

Sur l’ensemble des ETF existant en Europe, 1 103 ETF distribuent des dividendes alors que 1 995 ETF réinvestissent les dividendes. Seulement 97 ETF ont une stratégie qui consiste à spécialement sélectionner les actions en fonction des dividendes qu’elles distribuent.

Leur prix reste bien sûr également influencé par la valeur en bourse des entreprises sous-jacentes, mais ils cherchent à sélectionner les entreprises qui versent le plus de dividendes, éventuellement dans une sous-catégorie spécifique comme l’Europe par exemple pour le iShares EURO Dividend ou l’Asie pour le iShares Asia Pacific Dividend.

Investissez dans les actions et ETF sans commission sur XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

Pourquoi investir dans des ETF à dividendes ?

Les ETF offrent un moyen simple et efficace d’investir dans un ensemble d’entreprises qui versent des dividendes. Au-delà des stratégies Buy & Hold ou Momentum, les ETF permettent de diversifier rapidement et largement un portefeuille boursier à travers un investissement répliquant le cours d’actifs sous-jacents qui versent des dividendes.

Quand sont versés les dividendes des ETF dividendes ?

Alors que les actions peuvent verser des dividendes chaque trimestre, chaque semestre ou chaque année à des périodes qui sont généralement connues des investisseurs (Earning Season), le versement des dividendes des ETF ne suit pas le même calendrier ni la même périodicité. Dans le cas des ETF, le versement des dividendes est plus généralement annuel. Par exemple, les ETF de Amundi versent des dividendes chaque année au mois de novembre ou au mois de décembre.

Chaque émetteur d’ETF est libre de fixer une date pour le versement des dividendes de ses fonds, il faut donc se renseigner sur le site de l’émetteur ou vérifier si l’information est disponible dans le DICI.

De plus, il est intéressant de souligner que s’il faut avoir acheté une action la veille du versement d’un dividende pour y avoir droit, il faut généralement avoir acheté un ETF quelques semaines avant le versement du dividende pour pouvoir en bénéficier.

Le dividende : une bonne ou mauvaise chose pour l’actionnaire ?

Deux écoles s’affrontent, probablement depuis l’invention des dividendes, et donc du modèle de l’actionnariat (shareholder model) :

- Les dividendes sont une bonne chose, car ils montrent que l’entreprise est bien gérée et ne s’égare pas en dépensant ses bénéfices dans des investissements destructeurs d’efficience. Ils prouvent que le management maîtrise les rouages de l’entreprise et délivre de la valeur, entre autres pécuniaire, sous forme de rétribution aux actionnaires.

- Un dividende est une destruction de valeur de l’entreprise, qui la pénalise dans son développement et donc dans son cours boursier, puisque ce dernier reflète la santé de l’entreprise du point de vue du marché. Mieux vaut donc laisser l’entreprise réinvestir ses bénéfices pour croître et augmenter sa valeur, plutôt de d’acheter la tranquillité de son actionnariat, trompé par l’afflux de cash.

Théoriquement, les deux arguments se valent et nous laisserons le lecteur se faire lui-même son idée sur ce débat qui éclate régulièrement sur des forums comme seekingalpha, avec pas moins de 330 commentaires, mais aussi dans des publications très sérieuses, parfois anciennes et toujours documentées.

Nous préciserons toutefois que :

- Effectivement la destruction de valeur est représentée techniquement par un ajustement, à l’ouverture de la bourse, via un mécanisme automatique et informatique d’abaissement du cours à la suite du versement de dividende, correspondant à la valeur perdue (ex : 2 Euros de dividende font perdre 2 % sur un cours à 100). Ceci est valable sur la majorité des bourses (Euronext, Nasdaq …), pour tous les actifs cotés distribuant en cash les dividendes, et peut se visualiser sous forme graphique lorsque l’on utilise des cours non-ajustés pour les dividendes.

- Ceci n’est pas valable pour les ETF capitalisant les dividendes : le coupon est réintégré au fond et non distribué en cash. La lecture des cours ajustés pour les dividendes permet de toujours prendre en compte le versement de coupons, et d’éviter des estimations manuelles et fastidieuses de leur impact, ou pire, d’ignorer cet impact dans la valeur globale de l’actif.

- Il est donc vain d’acheter un actif la veille de son versement de dividende pour en bénéficier, puisque le cours à la revente baisse d’autant : l’opération est donc nulle. Perdante même, si l’on considère les frais de transaction du courtier en Bourse.

Comment sélectionner un ETF Dividendes ? Nos conseils de pro

Nous verrons plus bas les 10 meilleurs ETF Dividendes selon Café de la Bourse? Ces fonds indiciels cotés affichent des thématiques différentes au sein même de la catégorie dividendes : all-world, Asie ou Europe, la géographie varie. Par ailleurs, les stratégies de sélection des entreprises varient également :

- CD9 : AMUNDI ETF MSCI EUROPE HIGH DIVIDEND UCITS ETF est exposé aux sociétés qui font partie de l’indice MSCI Europe et offrent un rendement du dividende le plus élevé. Cet indice compte une soixantaine de grandes et moyennes capitalisations.

- EDEU : BNP Paribas Easy ESG Dividend Europe UCITS ETF va investir dans des entreprises européennes versant de forts dividendes, en rajoutant un filtre supplémentaire car il n’investit que dans les entreprises ESG, c’est-à-dire les entreprises qui respectent des principes écologiques et socialement responsables.

- SEL : Amundi Stoxx Europe Select Dividend 30 UCITS ETF offre une exposition aux 30 entreprises européennes payant les plus forts dividendes. Concrètement, la stratégie n’inclut que les entreprises dont le dividend-per-share augmente depuis 5 ans et dont le ratio earnings-per-share est inférieur à 60 %.

- EUDV : SPDR S&P Euro Dividend Aristocrats comporte également un critère de choix important. 40 entreprises sont sélectionnées cette fois sur leur politique de croissance durable, sur 10 ans, des coupons de versement des dividendes. Cet ETF est jeune sur Euronext, toutefois on le retrouve sur différentes bourses où il affiche un TCAM d’environ 17 % sur 3 ans dont plus de 3,5 % en moyenne liés uniquement au versement de dividendes.

Notons enfin que généralement, ce sont les secteurs des télécommunications, industries, énergie, services financiers et santé qui paient le plus de dividendes. L’ETF SEL est concentré ainsi à presque 50 % sur les services financiers, 26 % pour L’ETF CD9. L’ETF EUDV est lui à 20 % concentré sur l’industrie. Ces points sont à prendre en compte dans sa stratégie lors d’une recherche de diversification.

Ces ETF dividende ont par ailleurs des durées d’existence courtes pour certains et donc des historiques de cours parfois récents, ce qui gêne la comparaison long terme, bien que les stratégies soient détaillées dans les documents d’information clé pour l’investisseur (DICI) des différents émetteurs. Il faut bien sûr les consulter pour comprendre l’offre.

Quels sont les meilleurs ETF dividendes ? Sélection Café de la Bourse

Nous avons sélectionné 10 ETF listés sur Euronext Paris regroupés dans le tableau ci-dessous. Certains de ces ETF sont éligibles au PEA. Nous avons collecté des informations, telles que les frais et le mode de réplication, que vous retrouverez ci-dessous.

Top 10 Café de la Bourse des meilleurs ETF 2025

| Nom de l’ETF | Ticker | TER | PEA | Réplication | Méthode de distribution |

| Franklin US Dividend Tilt UCITS ETF (Dis) | USDIV | 0,12 % | Non | Physique (réplication complète) | Distribution |

| Amundi MSCI Europe High Dividend Factor UCITS ETF EUR (C) | CD9 | 0,23 % | Non | Synthétique (swap) | Capitalisation |

| Vanguard FTSE All-World High Dividend Yield | VHYL | 0,29 % | Non | Physique (réplication complète) | Distribution |

| Amundi PEA MSCI EMU High Dividend UCITS ETF EUR | CD8 | 0,30 % | Oui | Physique (réplication complète) | Capitalisation |

| Amundi S&P Eurozone Dividend Aristocrat Screened UCITS ETF Dist | EUDIV | 0,30 % | Non | Physique (réplication complète) | Distribution |

| BNP Paribas Easy ESG Dividend Europe UCITS ETF | EDEU | 0,31 % | Oui | Synthétique (swap) | Capitalisation |

| Amundi Stoxx Europe Select Dividend 30 UCITS ETF Dist | SEL | 0,30 % | Oui | Synthétique (swap) | Distribution |

| Invesco EURO STOXX High Dividend Low Volatility UCITS ETF | EUHD | 0,30 % | Oui | Physique (réplication complète) | Distribution |

| WisdomTree Europe SmallCap Dividend UCITS ETF | WTES | 0,38 % | Non | Physique (réplication complète) | Distribution |

| SPDR S&P Euro Dividend AristocratsUCITS ETF (Dist) | EUDV | 0,30 % | Oui | Physique (réplication complète) | Distribution |

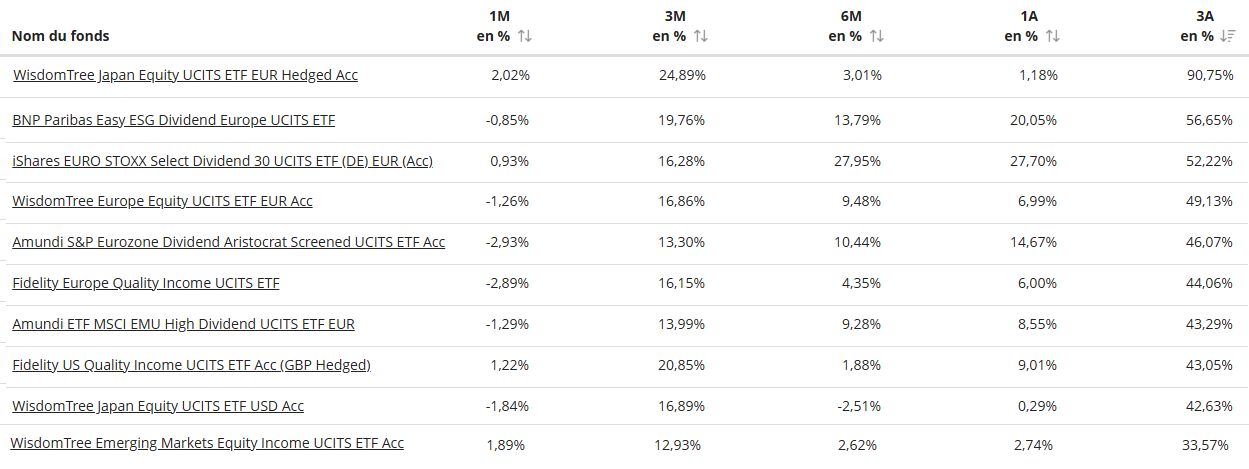

Quelle est la performance des meilleurs ETF Dividendes ?

Comme nous l’avons vu, il est indispensable d’utiliser des cours ajustés pour pouvoir comparer correctement les ETF en général, certains versant des dividendes et d’autres non.

Source : JustETF (seulement ETF capitalisant)

Sur cette sélection des 10 ETF dividende les plus performants sur un horizon de temps de 3 ans, on voit que seulement 4 d’entre eux offre une performance positive sur 1 mois. Les performances à 3 ans sont en revanche toutes supérieures à 30 %, et presque tous affichent une performance supérieure à +40 %.

En conclusion, nous pensons que les ETF dividendes peuvent présenter d’excellentes opportunités d’investissement comme alternative ou en complément du Buy & Hold d’indices classiques. Ils peuvent aussi être intégrés à des stratégies de rotation ou Core and Satellite puisque l’expérience montre qu’ils peuvent délivrer des rentabilités attractives, sur de longues durées. Au-delà du débat pour ou contre les dividendes, les chiffres parlent et montrent la pertinence de la stratégie dividende via les ETF.

Comment investir dans un ETF Dividende en pratique ?

Il est tout à fait possible d’investir dans des ETF dividendes en passant par un courtier en ligne. Plusieurs plateformes, comme Freedom24, eToro ou XTB, permettent d’acheter ces produits aussi simplement qu’une action classique en Bourse, tout en bénéficiant de frais réduits ou nuls.

Pour les investisseurs qui souhaitent investir de manière régulière, sans se soucier du bon moment pour entrer sur le marché, des courtiers en Bourse comme Trade Republic ou Saxo Banque proposent des plans d’investissement automatique (DCA) sans frais sur les ETF, une solution idéale pour se constituer progressivement une source de revenus passifs.

Enfin, les investisseurs plus avertis, à la recherche de stratégies dynamiques, peuvent également se tourner vers des produits dérivés répliquant les ETF à dividendes avec du levier, disponibles notamment via IG ou ActivTrades, afin de tirer parti des mouvements de marché à plus court terme.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation