ETF obligation : pourquoi et comment investir avec un tracker obligataire ?

Les ETF ou trackers sont des produits de bourse similaires à des fonds d’investissement, à la différence qu’ils s’échangent comme des actions sur une place boursière comme Euronext Paris ou le London Stock Exchange. Il existe une très grande variété d’ETF délivrant une exposition sur les actions, les indices, les matières premières, et même les crypto monnaies.

La popularité grandissante des ETF n’a pas échappé à l’investissement en obligation, et nous allons découvrir dans cet article qu’est-ce qu’un ETF obligataire, comment fonctionne un ETF obligataire et comment investir en Bourse dans ce type de produits financiers. Nous verrons aussi les avantages et inconvénients des ETF obligataires, ainsi que notre sélection des 3 meilleurs ETF obligataires dans lesquels investir en 2025.

Qu’est-ce qu’un ETF obligataire ?

À l’image d’un ETF action qui investit dans un panier d’actions sélectionnées par le gérant du fonds (ou l’émetteur), un ETF obligataire va investir dans une sélection d’obligations. Il peut s’agir d’un panier d’obligations d’entreprises, d’obligations d’États, ou même un mix des deux.

Comme avec les ETF action, les ETF obligataire peuvent couvrir des secteurs d’activité différents en investissant dans des titres de dette d’entreprises spécialisées dans un ou plusieurs secteurs. On retrouve aussi des ETF obligataires limités à une seule zone géographique, comme c’est le cas pour les ETF « Euro Corporate Bond » qui sont seulement investis en Europe.

« Bond » signifiant « obligation » en anglais, c’est souvent ce terme qui est utilisé dans la dénomination des ETF obligataires.

À la différence des ETF actions, le facteur temps est important pour les investissements en obligations, et on va ainsi retrouver des ETF obligataires investissant sur des horizons de temps plus ou moins longs, par exemple :

- ETF Bonds 0-3 years

- ETF Bonds 3-5 years

- ETF Bonds +10 years ou +15 years

En général, les ETF obligataires n’ont pas de date d’expiration et la performance sera indexée sur les gains découlant des achats et ventes de titres obligataires par le gérant, additionnés avec les intérêts reçus par le fonds sous forme de coupons.

Néanmoins, l’émetteur d’ETF mondialement connu BlackRock a par exemple innové en créant des ETF iBonds qui ont la particularité d’avoir une date d’échéance à laquelle le capital est remboursé avec les intérêts. Cette récente innovation permet d’offrir des ETF dont le fonctionnement est plus proche que jamais d’un investissement en direct dans les obligations.

Bien souvent, ce type d’ETF fonctionne en distribution, non pas de dividendes ici, mais des intérêts correspondants aux coupons. Notons qu’il existe quand même quelques ETF obligataires capitalisant qui permettront aux investisseurs ayant une vision à long terme de dégager une meilleure performance.

Recevez une action Renault offerte sur XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

Pourquoi investir sur un ETF obligataire ?

L’intérêt premier d’investir dans des ETF obligataires est la diversification. En effet, la théorie veut que les obligations évoluent à l’opposé des tendances sur les marchés actions. Ainsi, un portefeuille composé d’obligations va permettre de compenser les périodes de baisse que les grands indices boursiers peuvent subir.

Investir dans les ETF obligataires peut aussi faire l’objet d’une stratégie de réallocation, notamment pendant les périodes où les taux d’intérêt sont en hausse et où ce type d’investissement devient intéressant.

En simplifiant à l’extrême, il y a deux contextes de marchés :

- quand les taux d’intérêts sont bas et que cela profite aux marchés actions ;

- quand les taux d’intérêts sont hauts et que cela profite aux marchés obligataires.

Que ce soit donc dans une stratégie à moyen ou court terme pour saisir un contexte économique favorable, ou dans le cadre d’un investissement long terme pour se diversifier, il est intéressant d’allouer une partie de son capital en obligation.

Alors que les obligations nécessitent généralement l’immobilisation d’une somme importante, puisque les montants sont souvent supérieurs à 10 000 euros (si ce n’est pas 100 000 euros), un ETF obligataire est nettement plus accessible pour tous les investisseurs, professionnels comme particuliers, car on retrouvera de nombreux ETF obligations dont la valeur nominale n’est que de quelques dizaines d’euros.

L’intérêt des ETF obligations est donc la démocratisation d’un type d’investissement qui est longtemps resté inaccessible aux plus petits investisseurs, pour être exclusivement le terrain de jeu des sociétés de gestion de fortune.

Comment choisir l’ETF obligation dans lequel investir ?

Avant de commencer à investir dans un ETF obligation, il faudra prendre le temps de déterminer ce qui vous intéresse dans le vaste marché de la dette. Notez que le marché de la dette est le plus grand marché financier du monde (bien devant les actions en Bourse).

La première question qu’il faudra vous poser est de savoir si vous souhaitez investir dans la dette d’État ou dans la dette d’entreprise. En répondant à cette question, vous aurez déjà fait la moitié du chemin en ce qui concerne le choix de votre ETF obligataire. Rien ne vous empêche de choisir les deux !

Il faudra ensuite déterminer si vous souhaitez privilégier une zone géographique plutôt qu’une autre.

Il faut retenir qu’un large choix de solutions s’offre aux investisseurs, en allant des obligations d’entreprises européennes aux obligations d’États européens, en passant par leurs équivalents américains.

Si vous n’arrivez pas à vous décider, il sera toujours possible d’opter pour un ETF offrant une exposition globale, un peu comme ce que propose un ETF World pour les actions.

Il faudra ensuite choisir si vous souhaitez un ETF qui verse les intérêts ou un ETF qui capitalise. Ce sera notamment votre horizon de temps d’investissement qui vous guidera dans cette décision. Ainsi, pour un investissement à long terme, il pourrait être judicieux de s’orienter vers de la capitalisation, alors que pour un investissement à court terme la distribution semblerait plus logique.

Avec les deux modes de réplication qui existent, à savoir la réplication synthétique ou la réplication physique, l’un comme l’autre offrira le même rendement. Seuls les ETF obligations en réplication synthétique pourront être éligibles au PEA, alors que les ETF à réplication physique seront le choix de ceux qui veulent que leur investissement ait un impact direct sur le secteur économique qu’ils ont choisi.

Si vous choisissez un ETF sur des marchés étrangers, soyez conscient que vous serez exposé à un risque de change, à moins qu’il existe une version « EUR Hedged » de l’ETF que vous avez choisi, auquel cas une couverture du risque de change sera intégrée dans la gestion du fonds.

Pour conclure, n’oubliez pas de comparer les frais de gestion annuels qui, en fonction des produits et des émetteurs, peuvent varier de 0,04 % à 0,75 % pour ce type d’ETF.

Comment acheter un ETF obligataire en pratique ?

Comme pour acheter une action sur la plateforme de votre courtier bourse depuis l’un des meilleurs compte titres ou l’un des meilleurs PEA, vous pourrez retrouver un ETF obligataire par son code Mnémo ou par son code ISIN. Ainsi, vous pourrez acheter des ETF obligation avec un compte titres ouvert chez l’un des meilleurs courtiers en ligne comme eToro ou Freedom24 ou un PEA ouvert chez un courtier en Bourse comme Trade Republic, XTB ou Interactive Brokers pour les ETF obligation éligible au PEA.

Si vous investissez via un compte PEA, vérifiez bien que l’ETF que vous avez choisi est éligible au PEA. Il existe un seul ETF obligataire qui est éligible au PEA sur l’ensemble des 948 ETF obligataires disponibles en Europe. Vous trouverez à la fin de cet article notre sélection de 3 ETF obligataires dont celui éligible au PEA.

Comme pour un achat d’action en Bourse, vous pouvez passer un ordre au marché, ou bien un ordre limite/stop. Bien que ce type d’investissement fasse plus souvent l’objet d’une stratégie long terme « buy & hold », il sera possible de saisir un Stop Loss et un Take Profit.

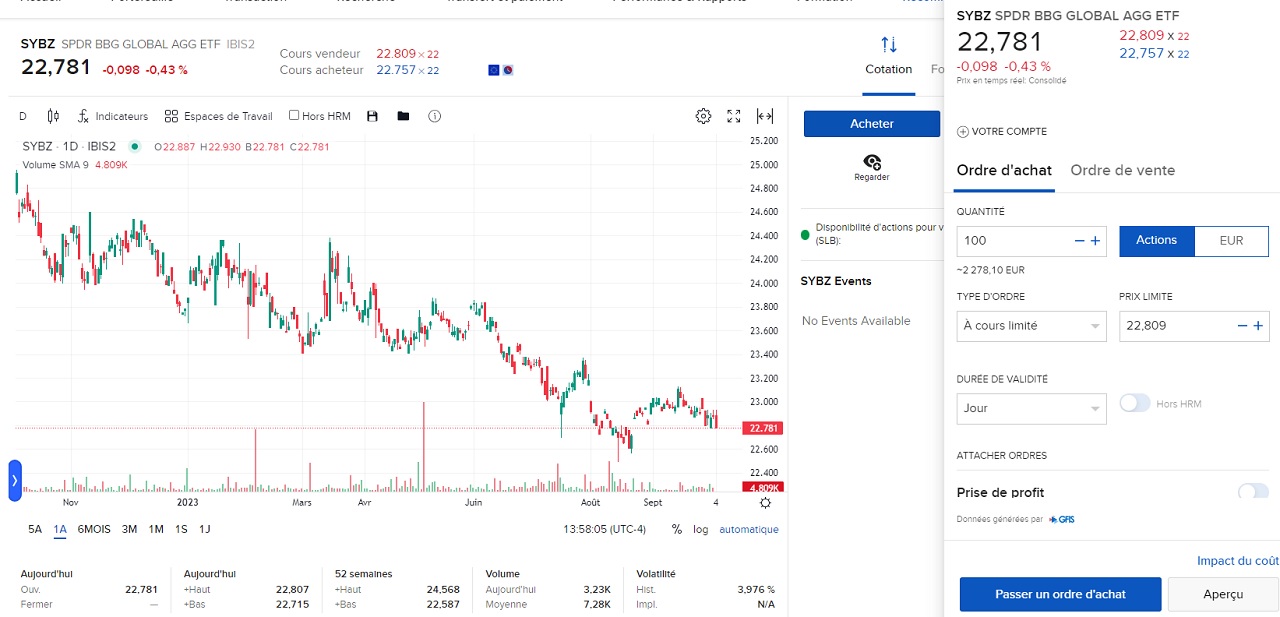

Exemple d’ordre sur un ETF obligation

Source : Interactive Brokers – SPDR Bloomberg Global Aggregate Bond ETF

Vérifiez que l’ETF que vous êtes sur le point d’acheter cote en EUR afin d’éviter les frais de change, et assurez-vous qu’il soit listé sur une place boursière depuis laquelle les ordres avec votre courtier en Bourse ne sont pas trop onéreux.

Quels sont les avantages et inconvénients des trackers obligataires ? Avis Café de la Bourse

L’avantage premier d’un ETF obligataire, c’est de pouvoir investir facilement et à moindre frais dans des dizaines ou des centaines d’obligations, alors que réaliser le même investissement en direct nécessiterait généralement un capital de plusieurs centaines de milliers d’euros au minimum.

Les ETF obligataires permettent de diversifier son portefeuille dans des obligations qui évoluent, en principe, différemment des marchés actions en Bourse. L’investissement en ETF obligation peut aussi être considéré comme moins risqué et plus adapté pour un investissement à court terme.

Parmi les inconvénients, nous allons retrouver la forte sensibilité de ce type d’investissement aux changements des taux d’intérêts directeurs décidés par les banques centrales.

Aussi, les perspectives de gains sont souvent moindres que ce que les marché boursiers actions peuvent offrir.

Quel est le meilleur ETF obligataire ? Notre Top 3 ETF obligation 2025

Un ETF doit respecter certaines conditions pour pouvoir être intégré dans un PEA, notamment être investi majoritairement (>75 %) dans des actions de sociétés européennes cotées en bourse. A priori, il ne devrait donc pas être possible de placer son argent dans un ETF obligataire avec un PEA. Toutefois, il existe des stratégies dans la conception des ETF pour contourner les contraintes des 75 % d’actions européennes, en utilisant des techniques de réplication synthétique. C’est le cas de l’ETF Amundi PEA Euro Court Terme ETF qui vous est présenté ci-dessous.

Voici notre sélection des 3 meilleurs ETF obligation 2025 :

1. ETF WisdomTree AT1 CoCo Bond UCITS EUR Hedged (ISIN : IE00BFNNN236)

Cet ETF obligataire permet d’investir dans une sélection mondiale d’obligations bancaires subordonnées de type AT1, également appelées « CoCo bonds » (Contingent Convertibles). Il s’agit de titres hybrides émis par des établissements financiers, offrant des rendements potentiellement élevés en contrepartie d’un risque accru, notamment en cas de crise bancaire.

Les frais de gestion s’élèvent à 0,39 % par an. L’ETF bénéficie d’une couverture de change à 100 % en euro, ce qui permet aux investisseurs européens d’éviter tout risque de fluctuation des devises, malgré une exposition internationale. Cette couverture est particulièrement pertinente pour une stratégie de rendement à long terme.

Les coupons perçus sur les obligations sont distribués régulièrement, ce qui peut constituer un complément de revenu pour l’investisseur.

Performance ETF WisdomTree AT1 CoCo Bond

Source : JustETF

2. ETF Amundi PEA Euro Court Terme (ISIN : FR0013346681)

Cet ETF obligataire offre une exposition sur la dette des États de la zone euro. Veuillez noter que cet ETF a connu un grand changement récemment, changement de nom (anciennement « Amundi PEA Obligations d’État Euro UCITS ETF ») ainsi qu’un changement dans sa composition, et si l’on peut encore considérer qu’il s’agit d’un ETF obligataire, certains investisseurs considéreront plutôt qu’il s’agit d’un Fonds monétaire. Il reste toutefois le seul de sa catégorie qui est éligible au PEA.

Les frais de gestion de cet ETF obligataire sont de 0,25 % par an. Les rendements de ce tracker obligataire sont capitalisés.

Cet ETF obligataire est éligible au PEA.

Performance ETF Amundi PEA Euro Court Terme

Source : JustETF

3. ETF SPDR Refinitiv Global Convertible Bond (ISIN : IE00BNH72088)

À mi-chemin entre l’investissement obligataire et l’investissement en action, il existe les obligations convertibles, permettant le remboursement du capital en action à l’échéance de l’obligation.

Cet ETF obligataire permet d’investir exclusivement dans des obligations convertibles. Il s’agit évidemment d’un ETF d’obligations d’entreprises uniquement. L’exposition délivrée par cet ETF obligataire est mondiale et un risque de change contre le USD existe.

Les frais de gestion de cet ETF obligataire sont de 0,50 % par an. Les rendements de ce tracker obligataire sont distribués.

Performance ETF SPDR Refinitiv Global Convertible Bond

Source des images : freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation