En 2024, grâce aux ETF climatiques, les Français disposent d’une gamme croissante pour aligner leur épargne avec leur souci de l’environnement.

Cet article explore l’évolution et la diversité des ETF climatiques disponibles, mettant en lumière le rôle actif que peuvent jouer les épargnants grâce à ces produits financiers dans la transition énergétique mondiale.

Qu’est ce que les PAB ?

Le changement climatique se ressent déjà. Le message du GIEC est clair : il faut réduire de 80 % les émissions de CO2 d’ici 2050 pour garder une chance de limiter le réchauffement sous les +2°C. À défaut, la sphère économique ne serait pas épargnée par une baisse du PIB, supérieure à celle observée durant le COVID.

L’Accord de Paris sur le climat aspire à limiter le réchauffement de la planète à +1,5°C (au maximum +2°C) par rapport à l’ère préindustrielle. Pour atteindre cet objectif, il est impératif de réduire drastiquement les émissions de CO2 d’ici 2050.

Conçus par la Commission Européenne, les Paris Aligned Benchmarks (PAB) sont des indices de référence dont les actifs sous-jacents sont sélectionnés de sorte à aligner l’empreinte carbone d’un portefeuille sur les objectifs climatiques de l’Accord de Paris. Il existe une version PAB de tous les grands indices mondiaux : MSCI World, S&P 500, MSCI Europe ou MSCI Japan.

Investissez dans les actions et ETF sans commission sur XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

ISR, ESG, PAB : quelles différences ?

En 1983, le lancement du tout premier fonds éthique fut initié par des communautés religieuses, animées par la volonté de créer un fonds de pension qui soit en accord avec leurs principes. Cette démarche était alors qualifiée de gestion éthique, axée sur les intérêts des clients. Avec le temps, les experts de la finance ont donné forme à ce marché naissant et ont mis en place des méthodes d’analyse extra-financière basées sur les critères ESG, acronyme désignant les aspects Environnementaux, Sociaux et de Gouvernance.

L’ISR est le terme générique pour désigner l’incorporation de critères extra-financiers dans la gestion de son portefeuille.

L’ESG consiste à noter les comportements des entreprises en attribuant des notes qualitatives à partir de plusieurs centaines d’indicateurs dans les domaines Environnement, Social et Gouvernance. Les biais de la notation ESG ont été analysés par Florian Berg dans un célèbre article paru en 2019 et sont apparus au grand jour dans l’affaire Orpéa. Orpéa avait de bonnes notes ESG et de bons scores de controverse.

Les indices PAB se distinguent des indices ESG en instaurant une sélection sur la base de la science et d’indicateurs quantitatifs. L’intensité carbone est réduite de moitié par rapport à l’indice de base et les titres du benchmark affichent un pourcentage d’auto-décarbonation de 10 % par an. Les indices PAB intègrent aussi des exigences extra-financières. Les entreprises qui produisent des armes controversées ou violent gravement les normes globales sont exclues. Les entreprises présentant des risques de transition ou physiques (présence dans des zones à risque) sont également sous-pondérées.

Pourquoi prendre en compte les PAB dans ses investissements ?

Les indices PAB soutiennent l’Accord de Paris. Pour ceux qui répondent qu’ils sont déjà caducs, il faut avoir en tête que le climat entraînera des conséquences physiques dont souffriront toutes les entreprises.

Certains rétorqueront que les fonds achètent en bourse, au secondaire, et que cela ne change rien à la planète. Il ne faut pas négliger l’importance que les dirigeants accordent à la pérennité de leurs actionnaires, à l’attrait de leur marque en tant qu’employeur, à leur capacité à fixer les prix, ainsi qu’à l’impact de l’augmentation du coût du capital résultant du départ des actionnaires.

Dans un autre domaine, le PDG de Philip Morris fait de gros efforts pour intégrer les indices ISR. Le fonds de pension hollandais PFZW vient de céder ses titres après deux ans de dialogue avec les majors pétroliers, actant leur manque de volonté de changer leur business pour respecter l’Accord de Paris.

Choisir des indices ou ETF PAB pour investir en Bourse c’est au final envoyer un signal à l’industrie financière et à 200 000 milliards dollars de capitaux (sociétés cotées et fonds) que les choses doivent changer.

Bilan de la situation carbone des OPC et ETF

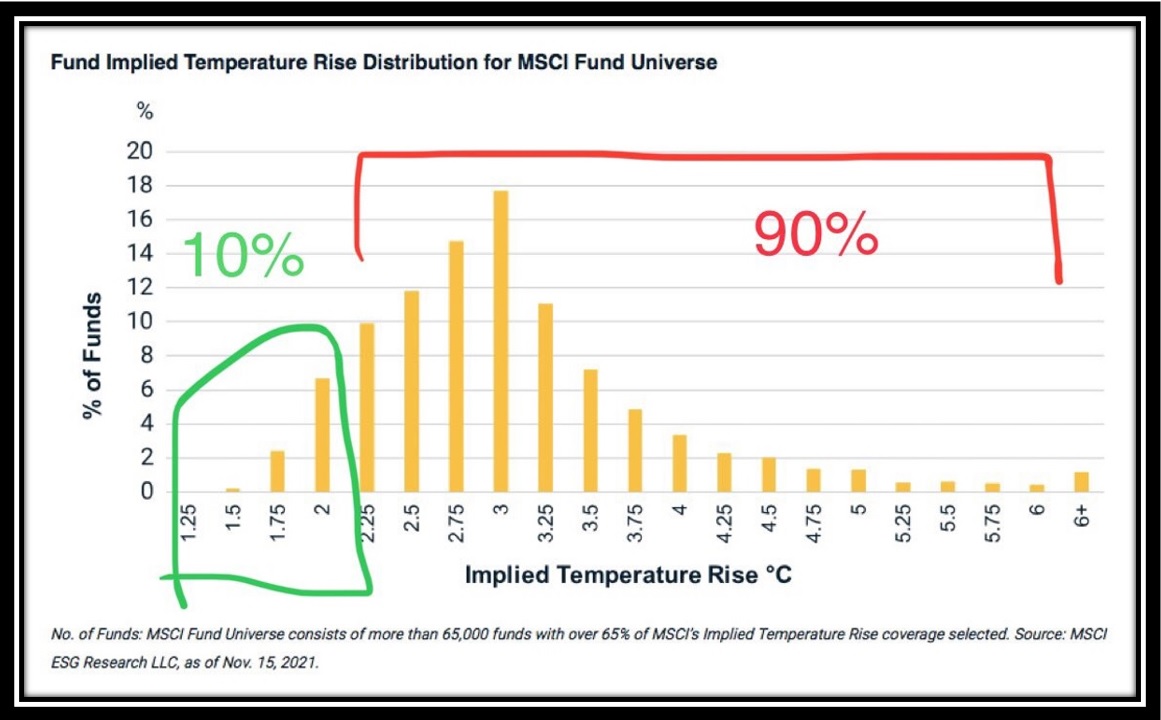

MSCI a étudié 65 000 fonds et mesuré non leur empreinte carbone (simple instantané) mais, en prospective, la température moyenne de réchauffement associée aux entreprises qu’ils détiennent. Au dessus de 2°C, les fonds ne sont pas alignés avec l’Accord de Paris pour le Climat. Constat : 90 % des fonds ne le sont pas. 15 % sont même alignés avec un réchauffement supérieur à +4°C. Parmi ces derniers, on trouve des fonds investis dans le secteur de l’énergie, des utilities ou dans les pays émergents.

Températures moyennes de réchauffement associées aux entreprises de 65 000 fonds MSCI

Dans un récent article, Morningstar a analysé l’investissement climatique (climate change investing) en regroupant des fonds de nature très différente : les fonds de solutions (énergies renouvelables), les indices excluant les énergies fossiles (charbon, pétrole et gaz) et les fonds PAB. Cela entretient la confusion, les investisseurs associant spontanément climat et éoliennes. Les fonds investis dans les énergies renouvelables sont très concentrés (80 valeurs contre 600 dans un ETF World PAB) ce qui influence leur volatilité (42 % vs 16 %). Les fonds PAB sont conçus comme des supports de fond de portefeuille.

Quels sont les avantages et limites des ETF PAB ?

Les ETF PAB sont une chance pour les investisseurs. Ce sont très souvent des fonds passifs ou indiciels. Par construction, ils se placent d’emblée dans les 10 % des supports qui battent les indices boursiers traditionnels. La récente étude SPIVA ESG révèle que 90 % des fonds ESG sous-performent.

Comparaison de l’indice MSCI World et de sa version PAB

| Source : MSCI – Décembre 2023 | MSCI World | MSCI World PAB |

| Nombre de valeurs | 1480 | 592 |

| Degré de température associé | 2°/3.2° | 1,5°/2° |

| Sociétés dans les énergies fossiles | 4,47 % | 0,05 % |

| Ecart de suivi | 0 % | 1,5 % |

| Performance/an depuis 5 ans | 12,80 % | 12,86 % |

| Performance/an depuis création 11.2013 | 8,04 % | 8,85 % |

| Volatilité 5 ans | 8,79 % | 9,6 % |

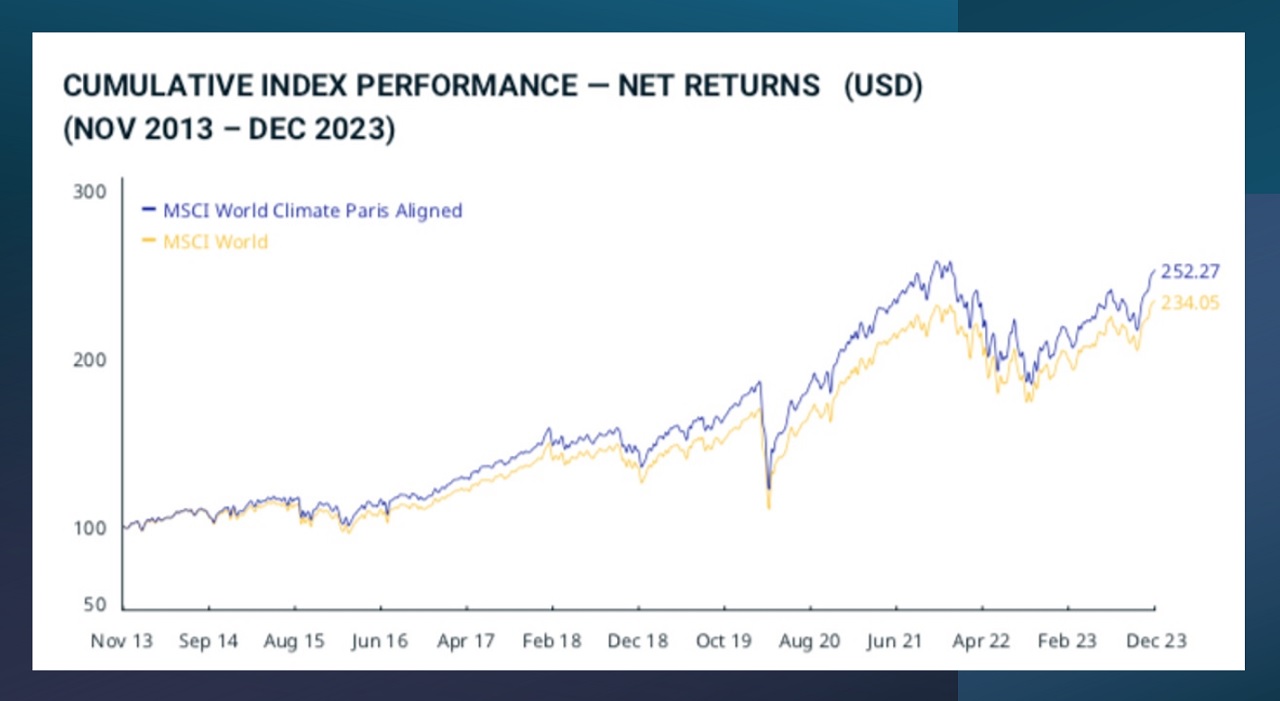

Les ETF PAB sont construits pour être très proches de la performance des indices classiques, avec une bonne diversification. L’écart de suivi de la performance est réduit, autour de 1,5 % quand il dépassera souvent 5 % pour les fonds ISR. Du coup, sur 5 ans et 10 ans, la performance d’un indice ou ETF World PAB est meilleure qu’un MSCI World.

Performance comparée de l’indice MSCI World vs MSCI World PAB novembre 2013-décembre 2023

Parmi les avantages, les ETF PAB offrent un alignement sur l’Accord de Paris et avec ses valeurs personnelles pour ceux sensibles au changement climatique, mais aussi une réduction des risques climatiques physiques et écartent les entreprises qui transgressent les grandes conventions internationales (droits de l’homme, travail, santé).

Les limites tiennent dans l’absence de certains secteurs si ces derniers connaissent une forte performance comme en 2022 pour les énergies fossiles après l’invasion de l’Ukraine. Les exigences de décarbonation pourraient aussi conduire à réduire la profondeur de l’indice (40 % à date) et donc sa diversification. Toutefois, si la réduction de l’univers d’investissement venait à augmenter, cela signifierait a contrario un retard dans la lutte contre le changement climatique qui aurait vraisemblablement des conséquences sur l’activité économique et la situation sociale en général.

Dans quels ETF climat investir via un PEA ?

Les 5 plus gros ETF PAB (source justETF) – Encours en millions d’euros

| Nom de l’ETF | Score Carbone* | Encours | PEA |

| Amundi MSCI World SRI Climate NZA PAB | B vs D | 4 624 | non |

| Amundi MSCI USA SRI Climate NZA PAB | A vs B | 4 087 | non |

| Amundi Index MSCI Europe SRI PAB | B vs C | 2 357 | non |

| Xtrackers II EUR Corporate Bond SRI PAB | B vs C | 2 144 | non |

| Amundi S&P Eurozone PAB NZA | B vs C | 1 719 | oui |

* comparé à l’indice traditionnel

Le PEA est une enveloppe très prisée des épargnants pour son exonération d’impôt sur les plus-values de cessions s’il est conservé pendant 5 ans au minimum.

Malheureusement, seulement 4 % des ETF éligibles au PEA sont PAB.

On trouve des ETF PAB Europe, Asie et Marchés émergents mais pas d’ETF MSCI World, très utilisé par les épargnants car très diversifié, avec 1 500 titres.

Un produit peut être PAB sans en suivre le cahier des charges. Il lui faut alors détenir les bonnes valeurs qui lui donnent une intensité carbone réduite et la bonne trajectoire de décarbonation. C’est le sens des travaux d’Axylia avec le Score Carbone. Les Scores Carbone des principaux indices et leur version PAB sont sur le site scorecarbone.com.

En l’espace de quarante ans, le concept de finance éthique a été désigné sous diverses appellations. Les entreprises ont progressé dans la réduction des émissions de CO2 mais devront en faire bien plus encore dans les 20 prochaines années. Pour soutenir les entreprises qui se consacrent au bien-être collectif, il est avantageux pour l’épargnant de privilégier des indices et des ETF conformes aux normes PAB.

Il est encore difficile aux indices PAB de se donner une visibilité derrière un blockbuster comme le MSCI World et les plateformes ne communiquent pas encore dessus. Cependant, il est essentiel de réclamer ces innovations à vos intermédiaires financiers, car elles représentent un compromis idéal entre deux univers. Car, à bien regarder, l’indice MSCI World fait déjà figure de vestige du passé.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation