La technologie financière (FinTech) est un secteur composé d’entreprises diversifiées, allant de start-ups prometteuses à des entreprises plus mûres. Le point commun de ces fintech : elles utilisent la technologie pour rendre les services financiers plus efficaces. Ces entreprises évoluent à un rythme rapide, sous l’impulsion de l’économie du partage, d’une réglementation favorable et des technologies de l’information. Les innovations qu’elles apportent dans la finance sont si prometteuses que les écarts de valorisation se creusent avec les entités financières traditionnelles. La valorisation de Revolut s’élève à 33 milliards de dollars, équivalente à celle de la banque anglaise Barclays ! Alors, pourquoi les Fintech sont-elles si bien valorisées ?

Qu’est-ce que la valorisation d’une société ?

La valeur d’entreprise (VE) est une mesure de la valeur totale d’une société, souvent utilisée comme une alternative plus complète à la capitalisation boursière car elle intègre la dette nette de l’entreprise dans son calcul. Cette valeur permet de calculer le juste prix d’une action sur un marché et est obtenue via des méthodes de valorisation.

Les plus célèbres méthodes sont l’approche par les comparables et la méthode DCF (Discounted Cash Flow). L’approche par les comparables identifie le prix payé par les investisseurs pour des investissements dans des entreprises similaires. On calcule alors des multiples boursiers de référence : VE/CA ou encore VE/EBITDA, et on les compare à ceux de l’entreprise à évaluer.

L’approche financière par la méthode DCF revient à considérer que l’entreprise est la somme actualisée des flux de trésorerie qu’elle émet chaque année, le temps de son existence : c’est le paradigme “cash is king”.

Les activités bancaires et financières suivent des modèles d’évaluation particuliers qui se concentrent souvent sur des paramètres comme les fonds propres ajustés ou les dividendes. Ces paramètres ne sont toutefois pas significatifs avec les FinTech, surtout si elles sont au début de leur existence.

Dans la suite de cet article nous nous intéressons aux écarts de valorisation entre les banques traditionnelles et les FinTech.

Comparatif valorisations Fintech vs banque

La société britannique Revolut a annoncé en juillet 2021 avoir levé 800 millions de dollars lors d’un nouveau tour de table mené par SoftBank et Tiger Global. Revolut, qui propose des services bancaires et de trading via une application, est désormais valorisée à 33 milliards de dollars, soit six fois plus que les 5,5 milliards de dollars que la société valait l’année dernière.

En juin 2020, Checkout.com est devenu l’une des premières fintechs à tripler sa valorisation, à la suite d’une levée de fonds de 150 millions de dollars en série B. Sa valorisation atteignait alors 15 milliards de dollars.

De même, le fournisseur d’API financières Plaid, qui a récemment refusé une offre de rachat de Visa de 5,3 milliards de dollars, a levé des capitaux nouveaux à une valorisation beaucoup plus élevée. La valorisation de la fintech est passée de 5,3 milliards de dollars à 13,6 milliards de dollars en avril 2021, soit une croissance de la valorisation supérieure à 2 et demi.

Le 29 Juillet 2021, la fintech Robinhood qui propose une plateforme de trading en ligne est entrée à la Bourse de New York, en bas de la fourchette initialement prévue (38 $-42 $). La société est tout de même valorisée 32 milliards de dollars, 2 fois et demi plus que l’année dernière lors de son tour de table précédent. Le groupe est valorisé 20 fois son chiffre d’affaires !

Écart da valorisation banque et fintech : un exemple concret avec Bank Of America et PayPal

Nous présentons ci-dessous un comparatif éclairant entre les entreprises PayPal et Bank of America afin de mettre en lumière les écarts de valorisation.

| Ratio | PayPal | Bank Of America |

| Capitalisation boursière | 354 millions de dollars | 323 millions de dollars |

| Valeur d’entreprise (VE) | 345 millions de dollars | 323 millions de dollars |

| P/R | 92,6x | 11,8x |

| VE/CA | 13,4x | 3,69x |

| VE/EBITDA | 44,9x | N/A |

Les niveaux de valorisation sont bien plus élevés pour PayPal que pour Bank Of America : des multiples de 4 à 8 fois plus gros ! Alors, comment peut-on expliquer de tels écarts ?

Comment expliquer de tels écarts entre banque et fintech ?

Quel modèle de valorisation suivent les Fintech ?

Les FinTech ont un modèle économique hybride puisqu’elles opèrent dans le secteur financier (bancaire) en déployant des solutions technologiques. En ce qui concerne leur valorisation, on peut donc se demander si les FinTech suivent les modèles d’évaluation typiques des intermédiaires bancaires/financiers ou ceux des entreprises technologiques.

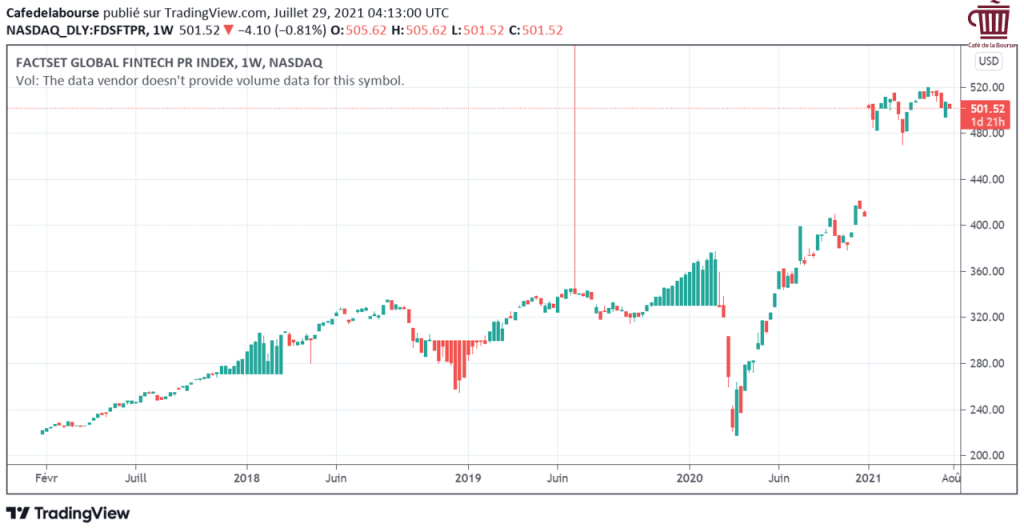

Ci-dessous trois graphiques nous éclairent. Nous comparons les courbes de croissance des performances de l’indice NASDAQ 100, de l’indice FactSet Global FinTech et l’ETF MSCI Europe Banks émis par Amundi.

Graphique de l’évolution de l’indice Nasdaq de 2017 à 2021

Graphique de l’évolution de l’indice FactSet Global FinTech de 2017 à 2021

Graphique de l’évolution de l‘ETF MSCI Europe Banks d’Amundi de 2017 à 2021

On observe que la performance des Fintech n’est pas corrélée à celle des banques traditionnelles. En revanche, le graphique met en évidence la corrélation entre la performance des entreprises technologiques et celle des Fintech, que le marché valorise donc similairement.

Banque et fintech : des Business Model différents

Le modèle économique des FinTechs est axé sur l’immatériel, combinant l’e-finance, les technologies internet, les réseaux sociaux, l’intelligence artificielle, les blockchains et l’analyse big data. Il est plus innovant que celui des banques traditionnelles. Les FinTechs semblent d’ailleurs très loin des banques en tout point : elles ne collectent pas de dépôts et ne prêtent pas d’argent. Elles s’abstraient de l’hyper réglementation en ne proposant pas d’intermédiation d’argent mais des services technologiques. Elles n’ont pas les contraintes de conformité des institutions financières qui nécessitent beaucoup d’investissement en capital et en main d’œuvre.

En mettant l’offre technologique au cœur de leur positionnement, elles n’ont en fin de compte rien à voir avec les établissements bancaires et tout à voir avec les entreprises technologiques opérant sur d’autres marchés que la finance.

Le sentiment de marché : l’euphorie d’un côté, le désamour de l’autre

On observe deux phénomènes de sentiments de marché qui polarisent les valorisations des banques et des FinTech. D’un côté, l’existence d’une bulle persistante sur les actifs technologiques : ces entreprises ont surperformé en période de COVID 19 et sont largement prisées par les investisseurs. La hausse des cours est catalysée par les politiques accommodantes de taux bas et de “quantitative easing” des banques centrales.

Ce même environnement macroéconomique, d’un autre côté, défavorise les banques qui doivent prendre de plus en plus de risques pour dégager des bénéfices. Leur marge s’effrite et leur bilan s’alourdit. En outre, les opinions négatives croissent autour de ces institutions, à l’origine de l’une des pires crises financières en 2008. La banque n’inspire plus les valeurs d’admiration et de succès qu’elle a véhiculée au XXème siècle et le consommateur n’a aucune gêne à lui tourner le dos.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation