Cela fait presque 20 ans que la parité Euro / Dollar n’avait plus touché la neutralité de 1 € pour 1 $. Elle a même atteint moins de 1 € pour 1 $ mi-juillet. L’euro est de nouveau repassé sous la parité face au dollar le 22 août. Sur l’année glissante (août 2021 – août 2022), on enregistre un repli de 15 % sur la paire Eur / Usd.

Dans cet article, nous vous proposons de découvrir en graphiques l’évolution de l’euro face aux principales devises mondiales avant d’aborder l’analyse des secteurs qui devraient profiter du repli de l’euro. Enfin, découvrez notre sélection de 3 grandes sociétés françaises cotées en Bourse au CAC 40 qui pourraient tirer profit d’un euro plus faible.

Pourquoi l’euro baisse face au dollar ?

Les raisons de la chute de l’euro sont multifactorielles. En premier lieu, le conflit en Ukraine a fragilisé l’Europe et amplifié l’inflation, surtout en ce qui concerne les matières premières énergétiques et certaines matières premières alimentaires. D’un autre côté, l’appréciation du dollar et son rôle de valeur refuge a également pesé sur la parité euro / dollar. La présence d’un risque de récession économique en Europe a encore accentué la chute de l’euro face au billet vert.

En toute logique, le cumul de ces facteurs a fragilisé l’euro face aux autres grandes devises. Notons qu’un euro plus faible rend les importations plus coûteuses, mais à l’inverse, augmente la compétitivité des produits européens à l’export, et donc peut privilégier, voire augmenter les volumes d’affaires des sociétés exportatrices.

Graphique EUR/USD (Dollar américain) sur 1 an

Source : Tradingview

Avec un cours de 1,17 $ pour 1 € il y a 1 an (23 août 2021), et de 1,00 € actuellement (22 août 2022), la parité €/$ est en repli de 15 % sur l’année glissante.

Graphique EUR/GBP (Livre sterling) sur 1 an

Source : Tradingview

Avec un cours de 0,856 £ pour 1 € il y a 1 an (23 août 2021), et de 0,848 £ actuellement (22 août 2022), la parité €/£ reste quasi inchangée (- 1 %) sur l’année glissante.

Sur la période d’analyse, la volatilité reste plutôt limitée avec une tendance baissière de 4 % jusqu’en mars, suivie d’une reprise à la hausse de 3 %.

Graphique EUR/JPY (Yen japonais) sur 1 an

Source : Tradingview

Avec un cours de 128,85 JPY pour 1 € il y a 1 an (23 août 2021), et de 137,00 JPY actuellement (22 août 2022), la parité EUR/JPY est en hausse de 6 % sur l’année glissante.

Sur la période d’analyse, la volatilité est moyenne avec une tendance baissière de 3 % jusqu’en mars, suivie d’une reprise à la hausse de 9 %.

Graphique EUR/CNH (Yuan chinois) sur 1 an

Source : Tradingview

Sur l’année glissante, la parité EUR/CNH s’est repliée de 10 %, passant de 7,56 CNH pour 1 € à 6,83 CNH pour 1 €.

Graphique EUR/CAD (Dollar canadien) sur 1 an

Source : Tradingview

Sur l’année glissante, la parité EUR/CAD chute de 13 %, passant de 1,49 CAD pour 1 € à 1,30 CAD pour 1 €.

Graphique EUR/AUD (Dollar australien) sur 1 an

Source : Tradingview

Sur l’année glissante, la parité EUR/AUD est en baisse de 11 %, passant de 1,63 AUD pour 1 € à 1,45 AUD pour 1 €.

Graphique EUR/CHF (Franc suisse) sur 1 an

Source : Tradingview

Sur l’année glissante, la parité EUR/CHF s’est repliée de 10 %, passant de 1,07 CHF pour 1 € à 0,96 CHF pour 1 €.

En résumé, on remarque que la parité euro / livre sterling est restée stable sur l’année glissante. De plus, l’euro s’est affaibli de 15 % face au dollar américain ; de 13 % contre le dollar canadien ; de 11 % contre le dollar australien ; et de 10 % face au yuan chinois et au franc suisse. Par contre, l’euro s’est apprécié de 6 % face au yen japonais.

Quels secteurs pourrait profiter d’un euro faible ?

En premier lieu, on peut citer les sociétés dont l’activité à l’export est bien développée. L’euro s’étant affaibli face au dollar, les produits européens exportés sont donc mécaniquement plus compétitifs, surtout vers les USA, le Canada, l’Australie et vers la Chine. Attention à sélectionner les valeurs au cas par cas en fonction notamment de leur capacité à maîtriser la hausse des coûts.

Il y a également les sociétés du secteur du luxe dont la quote-part de chiffre d’affaires en Asie est un des principaux catalyseurs de leur croissance. Ils devraient profiter d’un euro plus faible sur leurs exportations. De plus, ces sociétés disposent d’un pricing power qui peuvent leur permettre de répercuter la hausse des coûts sur leurs prix de vente. On peut par exemple penser à Kering, Hermès ou LVMH.

Les constructeurs automobiles pourraient profiter d’un euro plus faible concernant leurs ventes à l’export, ainsi que les sociétés du secteur de l’aéronautique. Nous pensons par exemple à Airbus et Dassault Aviation qui figurent parmi les leaders mondiaux de leurs secteurs (transport aérien pour Airbus et aviation privée et militaire pour Dassault avec les Falcon et les Rafales). En effet, si l’on prend l’exemple d’une compagnie aérienne américaine intéressée par des commandes d’avions Airbus, la facture s’est allégée de 15 % entre janvier et août 2022 grâce à la baisse de l’euro face au dollar américain.

3 sociétés françaises en Bourse qui pourraient profiter de la baisse de l’euro

Action Schneider Electric

Avec 28,9 milliards d’€ de chiffre d’affaires 2021, le groupe Schneider Electric a réalisé 31 % de son chiffre d’affaires en Asie Pacifique ; 29 % en Amérique du Nord ; 26 % en Europe de l’Ouest et 14 % dans le reste du monde.

Ce grand groupe coté au CAC 40 a donc réalise 74 % de son chiffre d’affaires à l’export et pourrait ainsi profiter d’un euro plus faible.

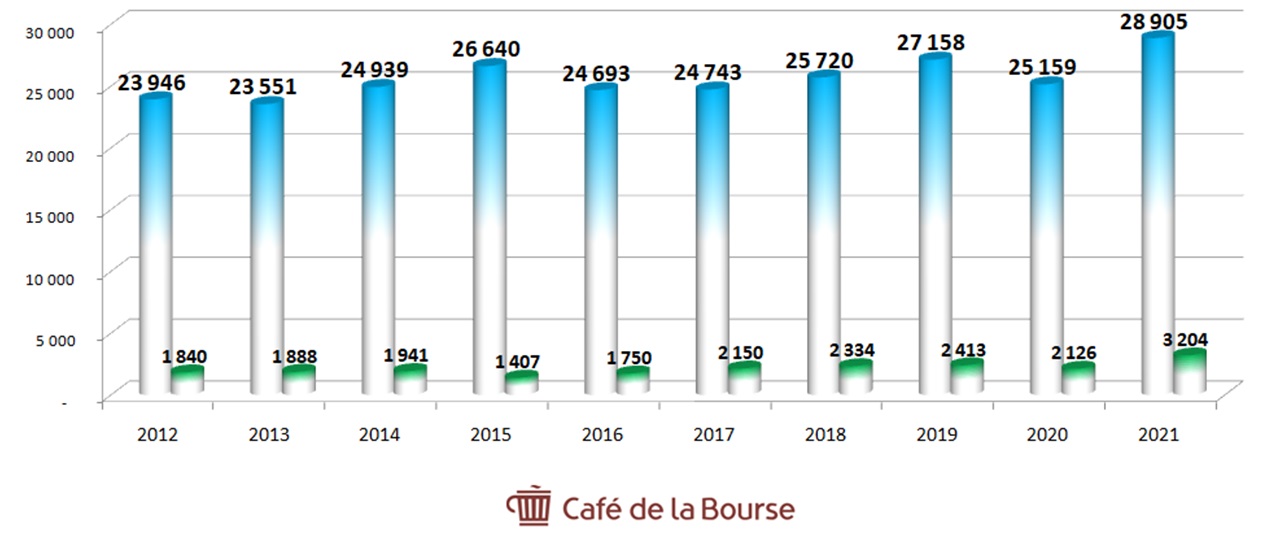

Chiffre d’affaires et résultat net de Schneider Electric sur 10 ans

(En millions d’€)

Schneider Electric présente un profil de société mature dont le chiffre d’affaires oscille entre 23,6 milliards d’€ (2013) et 28,9 milliards d’€ (2021) au cours des 10 dernières années. Sa croissance est de + 21 % entre 2012 et 2021.

Le résultat net du groupe Schneider Electric est systématiquement bénéficiaire sur 10 ans et profite d’une croissance de + 74 % entre 2012 et 2021, passant de 1,84 milliard d’€ à 3,20 milliards d’€.

Principaux ratios de l’action Schneider Electric :

- Cours de l’action Schneider Electric au 22/08/22 : 128,58 €

- Capitalisation boursière Schneider Electric : 73,43 milliards d’€

- Bénéfice Par Action 2021 (BPA) : 5,67 €

- PER 2021 : 22,68

- Capitaux propres 2021 : 28,11 milliards d’€

- Endettement financier : 9,75 milliards d’€

- Ratio d’endettement financier / capitaux propres : 0,35

- Price to book (Capitalisation boursière / capitaux propres) : 2,61

Action Pernod Ricard

Le groupe Pernod Ricard a réalisé 70 % de son chiffre d’affaires à l’international avec 8,45 milliards d’€ de chiffre d’affaires en 2021 dont 41 % en région Asie / Pacifique ; 30 % en Europe ; et 29 % sur le continent américain.

Pernod Ricard est leader mondial des boissons apéritives et des spiritueux, le groupe est coté au CAC 40.

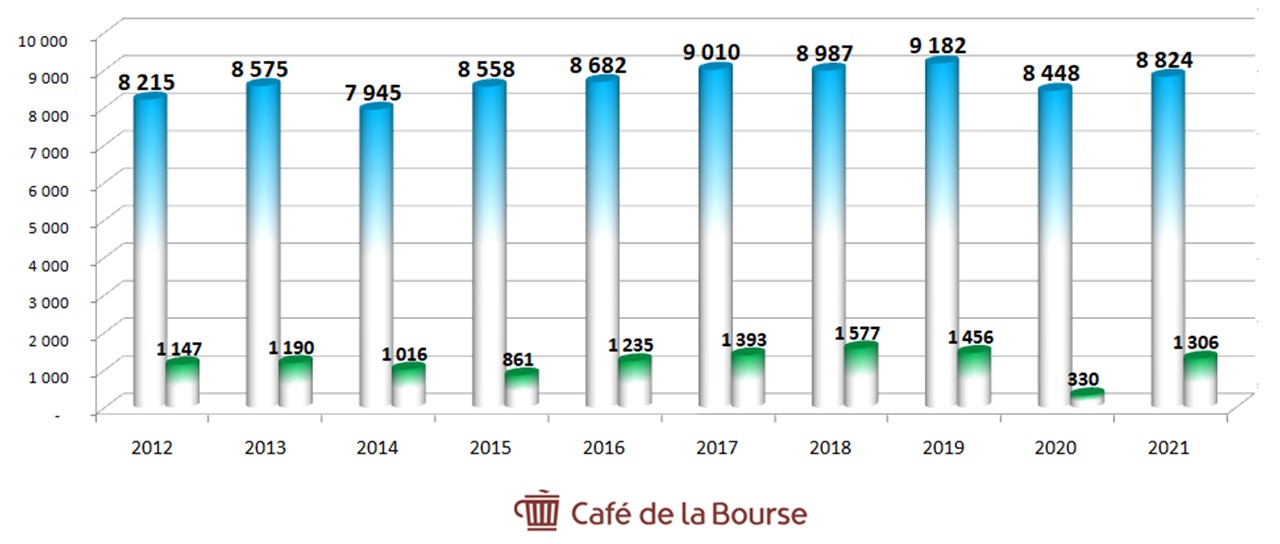

Chiffre d’affaires et résultat net de Pernod Ricard sur 10 ans

(En millions d’€)

Pernod Ricard a enregistré un chiffre d’affaires qui oscille entre 7,95 milliards d’€ (2014) et 9,18 milliards d’€ (2019) au cours des 10 dernières années. Sa croissance est de + 7 % entre 2012 et 2021.

Le résultat net du groupe Pernod Ricard est systématiquement bénéficiaire sur 10 ans et profite d’une croissance de + 14 % entre 2012 et 2021, passant de 1,15 milliard d’€ à 1,31 milliard d’€.

Principaux ratios de l’action Pernod Ricard :

- Cours de l’action Pernod Ricard au 22/08/22 : 194,25 €

- Capitalisation boursière Pernod Ricard : 50,11 milliards d’€

- Bénéfice Par Action 2021 (BPA) : 6,16 €

- PER 2021 : 31,53

- Capitaux propres 2021 : 15,08 milliards d’€

- Endettement financier : 9,37 milliards d’€

- Ratio d’endettement financier / capitaux propres : 0,62

- Price to book (Capitalisation boursière / capitaux propres) : 3,32

Action Publicis

Le groupe Publicis a réalisé 76 % de son chiffre d’affaires hors Europe avec 10,49 milliards d’€ de chiffre d’affaires en 2021 dont 61 % en Amérique du Nord ; 24 % en Europe ; 10 % en région Asie / Pacifique ; et 5 % dans le reste du monde.

Publicis, coté au CAC 40, est le N° 3 mondial du secteur de la communication publicitaire.

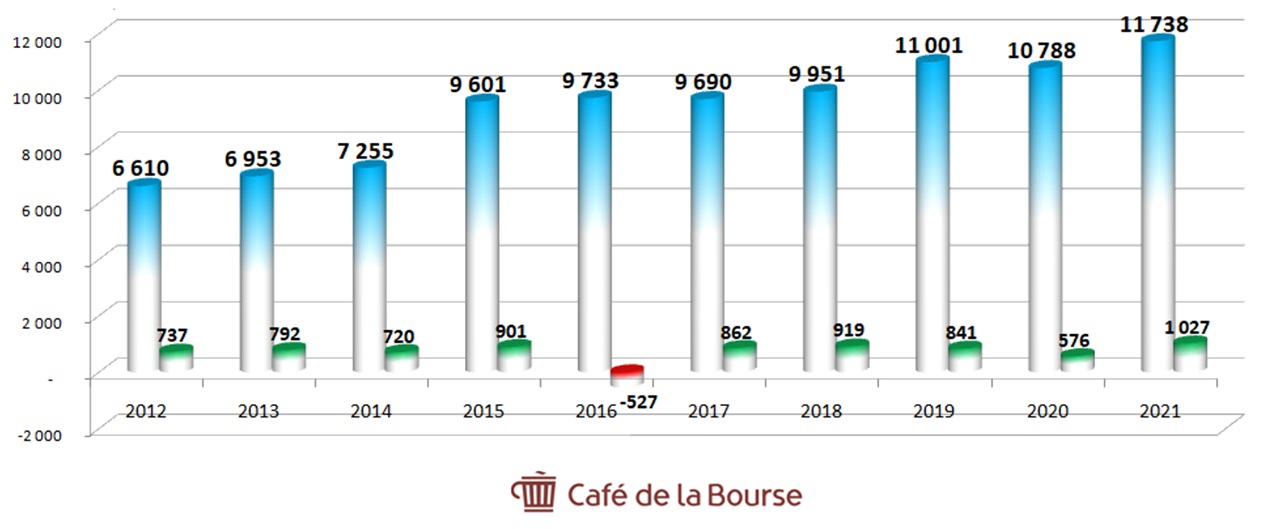

Chiffre d’affaires et résultat net de Publicis sur 10 ans

(En millions d’€)

Publicis présente un profil de société à mi-chemin entre croissance et maturité. Son chiffre d’affaires oscille entre 6,61 milliards d’€ (2014) et 11,74 milliards d’€ (2021) au cours des 10 dernières années. Sa croissance est intéressante, à hauteur de + 78 % entre 2012 et 2021.

Le résultat net du groupe Publicis est systématiquement bénéficiaire sur 10 ans (sauf en 2016) et profite d’une croissance de + 39 % entre 2012 et 2021, passant de 737 millions d’€ à 1,03 milliards d’€.

Principaux ratios de l’action Publicis :

- Cours de l’action Publicis au 22/08/22 : 49,02 €

- Capitalisation boursière Publicis : 12,44 milliards d’€

- Bénéfice Par Action 2021 (BPA) : 5,02 €

- PER 2021 : 9,76

- Capitaux propres 2021 : 32,85 milliards d’€

- Endettement financier : 5,72 milliards d’€

- Ratio d’endettement financier / capitaux propres : 0,17

- Price to book (Capitalisation boursière / capitaux propres) : 0,38

Ces 3 sociétés françaises cotées en Bourse réalisent au minimum 70 % de leur chiffre d’affaires hors Europe, et donc en devises différentes de l’euro. La baisse de l’euro pourrait favoriser les marchés et la compétitivité de ces groupes car leurs clients internationaux payeront moins cher leurs produits et/ou prestations, tout en préservant les marges des groupes exportateurs car les prix de vente en euro restent inchangés (à condition de maîtriser leurs coûts en devises étrangères). De plus, une société comme Publicis présente aussi de bons ratios financiers. Avec un PER inférieur à 10, l’action Publicis se paye actuellement en Bourse pour moins de 10 ans de BPA. Le ratio d’endettement de Publicis est aussi raisonnable à 17 % des capitaux propre, sans oublier le rythme de croissance long terme du groupe Publicis qui reste relativement intéressant.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Source des images : Freepik

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation