Qu’est-ce qu’un family office ? Quel est son fonctionnement ? Pourquoi et comment recourir à leurs services ? Quels sont les investissements privilégiés par un family office en 2025 ?

Café de la Bourse vous dit tout sur ces structures particulières de la gestion de patrimoine, réservées aux plus fortunés.

Sommaire

- Quels sont les différents types de family office ?

- Quels sont les plus grands family offices européens ? TOP 10 family offices

- Que propose un family office ?

- Pourquoi recourir aux services d’un family office ?

- Quel est le tarif d'un family office ? À qui s’adresse un family office ?

- Quels sont les investissements privilégiés par un family office ?

Quels sont les différents types de family office ?

Un family office est une structure privée dédiée à la préservation et au développement du patrimoine familial des grandes fortunes. Il existe plusieurs types de family offices que nous allons détailler.

Qu’est-ce qu’un single family office ?

Les family offices ont vu le jour à la fin du 19ème siècle aux États-Unis, à l’initiative de grandes familles industrielles comme les Rockefeller qui ont eu besoin d’avoir en interne une équipe de professionnels pour préserver et développer leur patrimoine familial ainsi que pour gérer leurs affaires quotidiennes et administratives. Ce type de structure est qualifiée de single family office ou mono family office. Leur rôle est d’être l’interlocuteur unique pour toutes les préoccupations de la famille allant du juridique au fiscal, en passant par les services de conciergerie de luxe « art de vivre ».

Qu’est-ce qu’un multifamily office ?

Au fil des années, des multifamily offices se sont développés. Ces structures externes à la famille œuvrent pour le compte de plusieurs clients fortunés. Généralement composées d’une dizaine de personnes maximum, les multifamily offices sont de petites structures qui ont pour principale mission de structurer le patrimoine et de gérer les actifs de leurs clients. Les multi-family offices européens suivent une trentaine de familles en moyenne.

Nous avons interrogé plusieurs multifamily offices qui présentent certaines similitudes. Leurs dirigeants sont souvent d’anciens cadres de banques privées ou de banques d’investissement. Les multifamily offices ont des bureaux dans différentes villes : à Londres, Genève, Hong Kong et Singapour notamment. Leur clientèle est très internationale, composée d’Européens, d’Américains, de Russes, de Chinois et d’Emiratis. Désormais, plus d’un tiers de leurs clients sont des industriels qui ont revendu leur entreprise. Cette clientèle entrepreneuriale qualifiée de « new money », en opposition aux clients « old money » des grandes familles, est actuellement la plus dynamique témoignent les family officers interrogés.

Qu’est-ce qu’un family office de banque privée ?

Les banques privées comme Edmond de Rothschild proposent également, au sein de leur structure, un family office pour leurs clients les plus fortunés. La deuxième banque privée suisse, Lombard Odier, a aussi lancé il y a quelques années une structure du type family office : Cité Gestion.

La crise de 2008 semble avoir provoqué une transformation de la gestion de fortune. Ainsi, les banques privées ont repris les atouts de la family pour regagner la confiance des clients et accentuer la personnalisation et la proximité entre le conseiller financier et le client.

Quels sont les plus grands family offices européens ? TOP 10 family offices

- Square Capital (Multi Family Office)

- Baltisse (Single Family Office)

- 1875 Finance (Multi Family Office)

- Julen Group (Single Family Office)

- HQ Trust (Multi Family Office)

- Stanhope Capital (Multi Family Office)

- Korys (Single Family Office)

- Canica (Single Family Office)

- La Financière Saint James (Single Family Office)

- Occident Group AG (Single Family Office)

Que propose un family office ?

Un family office accompagne ses clients en mettant à leur disposition ses compétences en matière de :

- gestion de patrimoine (montages financiers, optimisation fiscale, transmission de patrimoine),

- gestion de portefeuille (tous les actifs financiers sont concernés, y compris le private equity) ;

- gestion immobilière ;

- gouvernance familiale ;

- mais aussi philanthropie.

Quelles sont les thématiques de prédilection des family offices en 2025 ?

Parmi les demandes les plus fréquentes des familles à leur family officers, on retrouve ces dernières années les thématiques suivantes.

La transmission de l’entreprise familiale

La transmission de l’entreprise familiale a trait à la fois aux considérations humaines et politiques au sein de l’entreprise, mais aussi des implications juridiques et fiscales complexes. Cette thématique, particulièrement prégnante actuellement, fait l’objet d’un livre blanc de l’AFFO, Éducation et formation, qui concerne le bénéficiaire de la transmission, afin de préparer les jeunes générations à leurs responsabilités, développer des outils de formations propres à chaque famille. Benjamin Cavalli, Responsable des clients stratégiques chez UBS Global Wealth Management, rappelle dans le UBS Global Family Office Report 2025 que « les family offices du monde entier privilégient avant tout une approche stable et à long terme, en se concentrant sur la préservation du patrimoine pour les générations suivantes ».

Les actifs privés

Les actifs privés sont une classe d’actifs en plein boom. On peut notamment citer l’engouement autour du private equity, de la private debt et du financement d’infrastructures.

L’investissement durable pour les familles

Les familles fortunées font de plus en plus entrer en ligne de compte ce paramètre dans leurs investissements et souhaitent bien comprendre les enjeux de la transition environnementale

De nombreuses commissions thématiques de l’AFFO nous renseignent également sur les sujets de prédilection des family offices. On retrouve ainsi un livre blanc publié par la Commission Gestion des risques pour les familles, un autre publié par la Commission Immobilier pour les familles, un autre publié par la Commission Droit et fiscalité du patrimoine familial, un autre encore publié par la Commission Philanthropie.

On se rend bien compte ici à la fois des sujets au centre des demandes des clients de family office, mais aussi de la diversité des sujets dont s’occupent les family officers, qui accompagnent les familles dans la gestion de la globalité de leur patrimoine.

L’investissement dans l’économie réelle

Le 10ème baromètre de l’AFFO en partenariat avec EY, publié le 24 juin 2025, insiste sur l’engagement dans l’économie réelle des family offices qui « souhaitent renforcer leur rôle dans la transformation des entreprises, notamment à travers le private equity, l’investissement local ou encore leur implication dans la gouvernance des sociétés ». Soulignons aussi le regain d’attractivité de l’industrie, perçue comme un levier stratégique pour contribuer à la relance du tissu productif dans les territoires.

Quels sont les acteurs travaillant avec les family officers ?

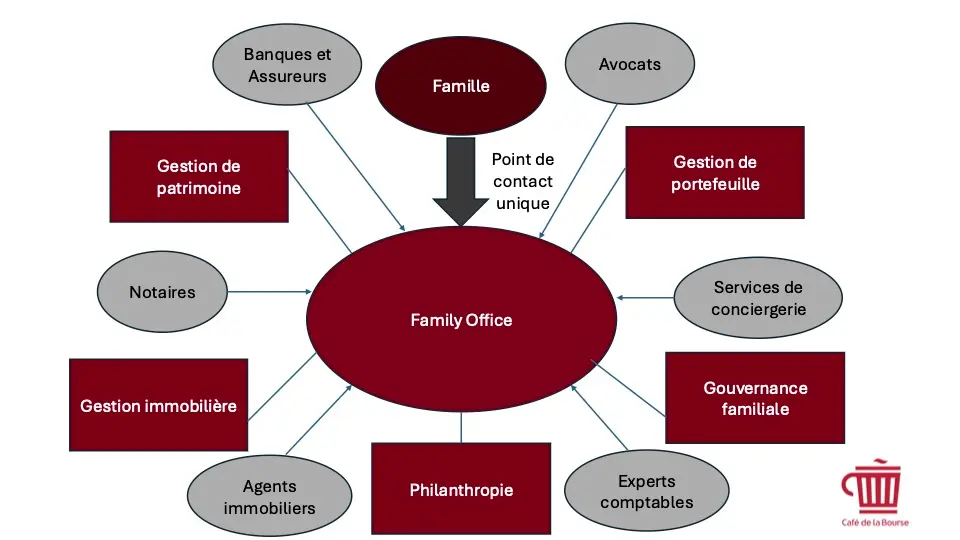

Pour délivrer ses conseils et accompagner ses clients, le family officer travaille avec plusieurs banques mais aussi des notaires, avocats, agents immobiliers, experts-comptables, autant d’interlocuteurs sollicités par le professionnel afin de bénéficier des meilleurs conseils selon les situations rencontrées.

Graphique des compétences des Family offices et les acteurs qui œuvrent à leurs côtés

Pourquoi recourir aux services d’un family office ?

Le rôle des family offices ne se cantonne pas aux conseils en investissements. Le family officer est réellement un partenaire de réflexion et d’échange avec la famille mais aussi avec les divers intervenants gravitant autour d’elle.

Selon Jean-Marie Paluel-Marmont, ancien président de l’AFFO (Association Française du Family Office) « une entreprise familiale, au cours de son existence, a forcément besoin de l’expertise d’un family office, sous une forme ou sous une autre. Ce métier est polymorphe, et évolue de la même manière que les besoins des familles. » Pour Frederick Crot, président de l’AFFO depuis janvier 2022, le family officer joue « un rôle essentiel […] dans la préservation du patrimoine et également dans la cohésion familiale ».

L’indépendance des family officers est un véritable plus puisque ces derniers sont rémunérés sous forme d’honoraires et non par l’intermédiaire de rétro commissions sur des produits souscrits par leurs clients. Pour mieux défendre les intérêts du client, les family offices proposent en moyenne trois banques dépositaires. Certains vont jusqu’à travailler avec sept banques dépositaires afin de mettre ces dernières en concurrence pour proposer la meilleure solution à leurs clients.

Quel est le tarif d’un family office ? À qui s’adresse un family office ?

Un family office se rémunère de plusieurs manières et notamment des frais de gestion annuels sur les actifs sous gestion, variant selon la complexité de la gestion, mais allant généralement de l’ordre de 0,5 % à 2 %. À cela s’ajoutent des commissions facturées sur des services spécifiques, faisant intervenir des experts précis (avocat fiscaliste, expert-comptable, etc.)

Le début des années 2000 a vu l’émergence de ce métier, qui ne s’adresse plus uniquement aux grandes familles industrielles. Désormais, le family office est accessible à bon nombre d’entrepreneurs qui ont souhaité vendre leur entreprise. Fortunés, ils sont aujourd’hui intéressés par les services d’un family office pour gérer leurs finances.

Selon l’association française des family offices, leurs services sont généralement proposés aux clients qui disposent d’un patrimoine financier supérieur à 10 millions d’euros. Le ticket d’entrée pour recourir à une family office reste donc très élevé, les personnes au patrimoine plus « modeste » peuvent se tourner vers les conseillers en gestion de patrimoine indépendants pour bénéficier de certains avantages de la family office. Certaines multifamily offices permettent aux clients externes de souscrire à leurs fonds maison.

Phoenix Finance

Quels sont les investissements privilégiés par un family office ?

Quelles sont les grandes tendances des family offices en matière d’investissement en 2025 ?

On peut dégager plusieurs grandes tendances dans l’investissement des family offices, déjà présentes ces dernières années et qui devraient se confirmer en 2025 :

- l’investissement sur le territoire français et une volonté d’investir dans l’économie réelle via notamment les actif privés ;

- le nouvel intérêt pour les produits de dette ;

- l’importance de la philanthropie (valeur jugée importante pour 80 % des familles) ;

- l’attention porté à l’ISR et à l’ impact de ses investissements, notamment les enjeux climatiques (en recul cette année mais qui reste un sujet important).

Notez aussi l’intérêt pour les actifs numériques et les valeurs technologiques, qui attirent de plus en plus les investisseurs. « Mais leur utilisation au sein d’une allocation stratégique d’actifs peut s’avérer difficile à manier. Au-delà du caractère parfois technique de ces notions, elles recouvrent des outils et des catégories d’actifs différents : tokens, crypto monnaies, … La question de leur nature de nouvelle classe d’actifs à part entière mérite d’être questionnée, ainsi que leur niveau de corrélation avec d’autres actifs plus traditionnels » souligne Bertrand Michaud, Président de la Commission Allocation Stratégique d’Actifs au sein de l’AFFO. Les technologies émergentes – IA, blockchain, quantique… – sont identifiés dans le 10ème baromètre de l’AFFFO/EY comme des thématiques stratégiques, montrant une prise de conscience des familles face aux grandes évolutions et à leurs impacts sur leur patrimoine.

Quels sont les classes d’actifs et les secteurs privilégiés par les family offices en 2025 ?

Selon le 10ème baromètre de l’AFFO en partenariat avec EY basé sur une enquête menée du 14 février au 14 avril 2025 auprès de family office, multi family office et professionnels des familles (avocats, notaires, banquiers privés) et partenaires non adhérents de l’AFFO représentant 585 family offices, les familles ont opéré en 2024 des ajustements quant aux zones géographiques dans lesquelles elles ont investi. Ainsi, 52 % des familles déclarent avoir réduit leurs investissements en France. Dans le même temps, 62 % indiquent avoir augmenté leurs investissements hors de l’Union européenne, « illustrant une volonté d’élargir leur champ d’action dans un contexte de recherche de stabilité et de performance » précise le baromètre AFFO/EY.

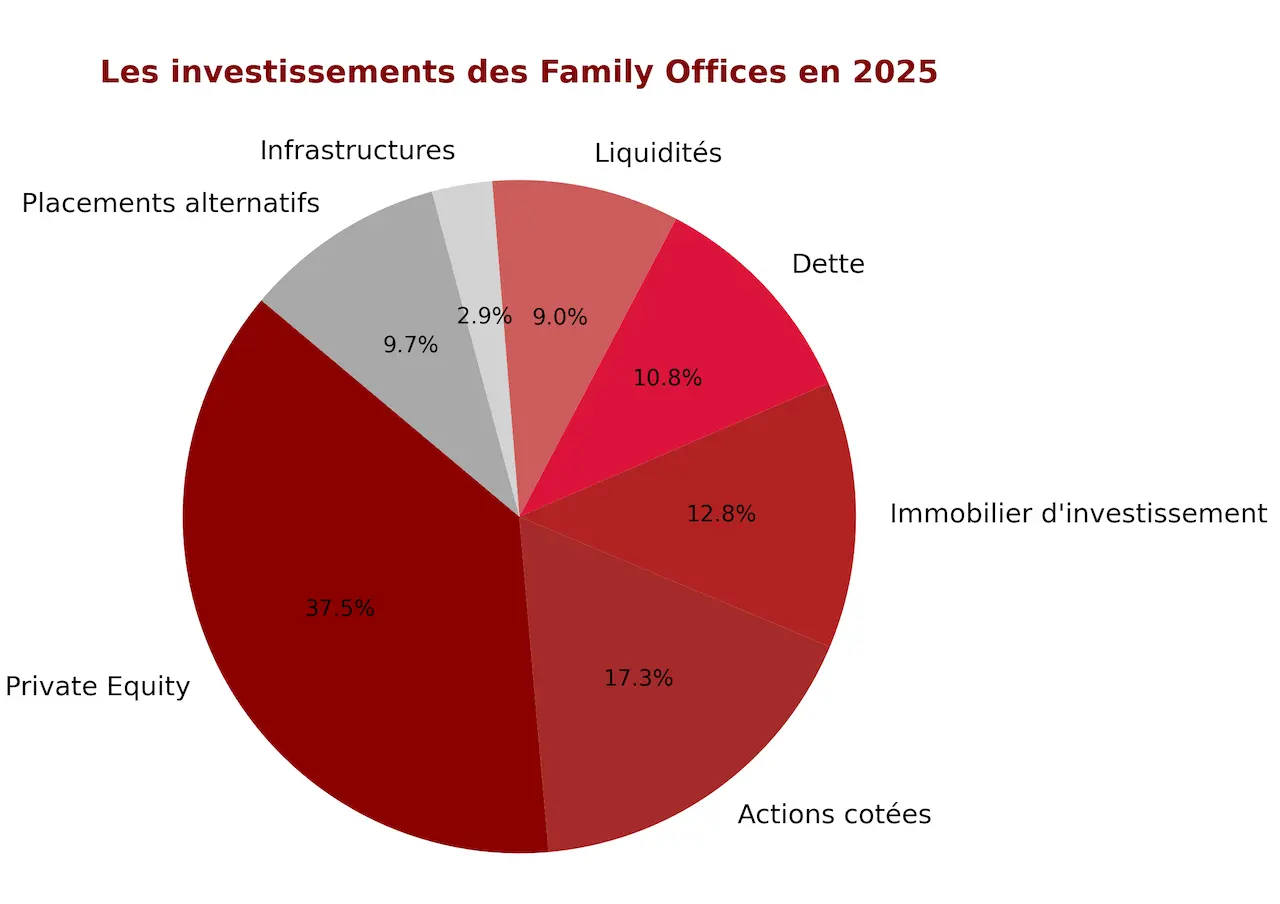

Graphique des investissements des Family offices en 2025

Focus sur les investissements de Family offices en 2025

La grande surprise de l’édition 2025 du baromètre de l’AFFO, c’est l’importance de l’investissement en private equity qui représente 37,5 % des investissements des family offices (+15 points par rapport à l’édition 2024). Il devance largement les actions cotées qui représentent 17,4 % des investissements des family offices (-4 points par rapport à l’édition 2024).

Il faut dire que « Les investisseurs familiaux s’imposent désormais comme une alternative aux institutionnels » estime Christel Bapt, Président de la commission Actifs Privés de l’AFFO dans le communiqué de presse accompagnant l’annonce du nouveau livre blanc de l’AFFO Actifs privés. L’investissement important des family offices dans les actifs privés confirme la volonté des Family Offices de soutenir l’économie réelle de manière ciblée, en accompagnant le développement d’entreprises porteuses de croissance durable. Rémi Béguin, responsable du Baromètre de l’AFFO insiste : « Pour les Family Offices, investir n’est plus une affaire seulement de performance : c’est aussi une affaire de convictions, d’impact et de sens ».

Dans la composition par classe d’actif des family offices européens, on retrouve ensuite l’immobilier d’investissement avec 12,8 %, puis la dette cotée ou privée avec 10,8 % des allocations.

Ensuite, on retrouve les infrastructures (2,9 %), et les placements alternatifs (9,7 %) tels que les forêts, les vignobles, les fonciers agricoles, les hedge funds, l’or et les métaux précieux, les investissements passion (art …) et les matières premières.

Quels sont les plus grands risques identifiés par les family offices en 2025 ?

Selon le UBS Global Family Office Report 2025, les plus grands risques d’investissement identifiés par les family offices en 2025 sont, dans l’ordre :

- une guerre commerciale mondiale ;

- un conflit géopolitique majeur ;

- une possible récession mondiale ;

- une résurgence de l’inflation.

Ces considérations se retrouvent dans le 10ème baromètre de l’AFFO en partenariat avec EY publié en juin 2025 qui présente comme principaux facteurs d’impact dans la stratégie d’investissement des family offices : l’inflation, les politiques monétaires, et les dynamiques de croissance, mais aussi une montée en puissance des tensions géopolitiques.

Notez aussi que le baromètre AFFO/EY édition 2025 identifie des préoccupations liées à la situation politico-économique française. Ainsi, les familles suivent de très près les changements de politiques fiscales, la transformation numérique, la gouvernance et les questions liées à la sécurité et la cybersécurité.

Pour protéger leur portefeuille, les family offices ont recours à de nombreuses stratégies de couverture. On pourra notamment citer la gestion active, le recours à des fonds spéculatifs, mais aussi l’investissement sur les métaux précieux comme l’or, perçus comme une valeur refuge.

Source des images : freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation