Cette semaine, Café de la Bourse a analysé le secteur de l’aérien en France et dans le monde. La crise sanitaire du Covid-19 a fortement impacté l’industrie du transport aérien qui a pratiquement été mis à l’arrêt pendant plusieurs mois. Même si depuis le trafic a bien repris, il reste encore 17 % en dessous des niveaux pré-pandémiques de 2019.

Dans cet article, Café de la Bourse vous présente l’état du marché du transport aérien en bourse en 2023, les principaux acteurs du marché ainsi que les évolutions attendues dans les prochaines années. Nous vous proposerons aussi une analyse de l’action Air France et de l’action Ryanair.

Présentation de l’industrie de l’aérien

L’industrie du transport aérien englobe une multitude d’entreprises, appelées compagnies aériennes, qui fournissent des services de transport aérien à des clients payants ou à des partenaires commerciaux, que ce soit pour les voyageurs humains ou le fret. Ces services sont principalement assurés par des avions à réaction, bien que certaines compagnies aériennes utilisent également des hélicoptères.

Les compagnies aériennes peuvent offrir des services réguliers ou affrétés, et constituent un élément essentiel de l’industrie du transport et du voyage dans son ensemble. En effet, le transport aérien est l’un des segments les plus importants du secteur des transports. Il est largement utilisé pour le transport de passagers et de marchandises en raison de sa commodité, de sa rapidité et de son efficacité. Les compagnies aériennes sont les principaux fournisseurs de services de transport aérien. Elles assurent des vols réguliers vers diverses destinations à travers le monde. Le marché du transport aérien est très concurrentiel et se caractérise par la présence d’un grand nombre d’acteurs. Le marché est principalement alimenté par la demande croissante de voyages en avion, les projets d’expansion des aéroports et l’augmentation de la demande de services de fret aérien.

Le marché mondial du transport aérien a été évalué à 125,9 milliards USD en 2020 et devrait atteindre 334,5 milliards USD d’ici 2028, avec un taux de croissance annuel moyen de 2,80 % entre 2021 et 2028.

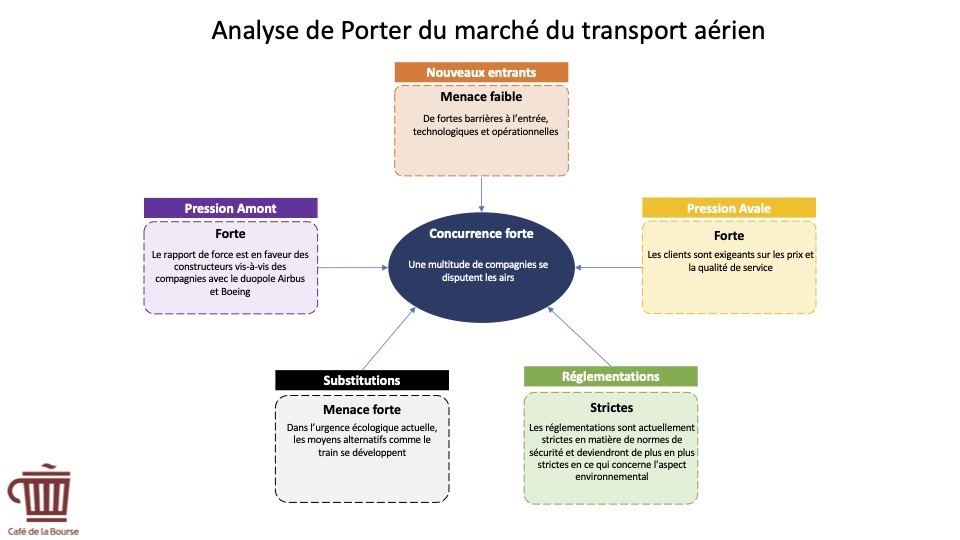

Forces de Porter du marché de l’aérien

Quelles sont les principales évolutions attendues du secteur aérien en 2023 ?

“Verdir” l’industrie aérienne : les promesses de l’avion électrique ou de l’avion à hydrogène

L’aviation est responsable d’une part importante des émissions de gaz à effet de serre et de la pollution de l’air, mais des initiatives visant à « verdir » le secteur émergent pour réduire son impact environnemental. Deux technologies innovantes sont actuellement en cours de développement pour réduire les émissions de carbone de l’aviation : l’avion électrique et l’avion à hydrogène.

L’avion électrique est alimenté par des batteries électriques, ce qui permettrait de réduire considérablement les émissions de gaz à effet de serre. Plusieurs entreprises travaillent sur le développement d’avions électriques pour le transport de passagers et de fret, dont la startup américaine Wright Electric et la société française Airbus. Wright Electric prévoit de lancer un avion électrique pour 186 passagers en 2030, tandis qu’Airbus prévoit de tester son premier avion électrique à propulsion hybride en 2023.

L’avion à hydrogène est alimenté par des piles à combustible qui produisent de l’électricité à partir d’hydrogène, ce qui ne produit que de l’eau comme émission. Airbus a dévoilé son premier concept d’avion à hydrogène en 2020, avec un objectif de lancer un avion commercial d’ici 2035. De même, Boeing travaille sur un concept d’avion à hydrogène pour réduire les émissions de CO2 de 80 % par rapport aux avions actuels.

Outre le développement d’avions plus écologiques, les compagnies aériennes ont également mis en place des initiatives pour réduire leur empreinte carbone, telles que l’utilisation de biocarburants et la compensation des émissions de carbone par le biais de programmes de compensation de carbone. En 2021, Delta Air Lines a annoncé son objectif ambitieux de devenir une compagnie aérienne neutre en carbone d’ici 2030 en investissant dans des technologies de pointe pour réduire les émissions, y compris l’avion électrique et l’avion à hydrogène. Enfin, l’Organisation de l’Aviation Civile Internationale (OACI) a établi des normes de CO2 pour les avions commerciaux afin de réduire les émissions de carbone, ce qui a conduit à l’amélioration de l’efficacité énergétique des avions et à la réduction des émissions de carbone.

La consolidation du secteur de l’aérien

Le secteur du transport aérien est confronté à une pression croissante en raison de la concurrence accrue, des fluctuations des coûts des carburants, de la pression réglementaire et des impacts de la pandémie de COVID-19. Face à ces défis, de nombreuses entreprises ont cherché à consolider leurs opérations pour augmenter leur efficacité et leur compétitivité sur le marché.

La consolidation du secteur aérien peut prendre plusieurs formes, notamment des fusions, des acquisitions et des partenariats stratégiques. En regroupant leurs ressources et en partageant les coûts, les entreprises peuvent atteindre une plus grande envergure et une plus grande efficacité, ce qui peut renforcer leur positionnement concurrentiel sur le marché.

De nombreuses opérations de consolidation ont eu lieu ces dernières années, notamment la fusion de Delta Air Lines et Northwest Airlines en 2008, ainsi que l’acquisition de Virgin America par Alaska Airlines en 2016. On peut aussi citer la fusion de United Airlines et Continental Airlines, annoncée en 2010, qui a permis à ces deux compagnies de se renforcer face à la concurrence croissante. Plus récemment, la pandémie de COVID-19 a accéléré les opérations de consolidation, car les compagnies aériennes cherchent à réduire leurs coûts et à se protéger contre l’incertitude économique. En 2020, la compagnie aérienne Delta Air Lines a annoncé une alliance avec LATAM Airlines Group, tandis que Ryanair a acquis la compagnie aérienne Malta Air.

La numérisation des services

La numérisation des services de transport aérien est en constante évolution, et les compagnies aériennes cherchent à exploiter les technologies numériques pour améliorer l’expérience de leurs clients et augmenter leur efficacité opérationnelle. D’une part, elles misent sur l’utilisation accrue des applications mobiles : les compagnies aériennes cherchent à développer des applications mobiles qui permettent aux clients de gérer leur voyage de manière plus pratique. D’autre part, elles investissent dans l‘IA et les chatbots pour améliorer le service client. Par exemple, KLM Royal Dutch Airlines a lancé un chatbot qui utilise l’IA pour répondre aux questions des clients sur les réservations, les horaires de vol et les options de restauration. La blockchain fait également son apparition dans le partage des données de passager. Par exemple, SITA, un fournisseur de solutions de transport aérien, a lancé une solution basée sur la blockchain qui permet aux compagnies aériennes de partager des informations sur les passagers en temps réel de manière sécurisée. Enfin, l’analyse fine de la data permet d’améliorer l’efficacité opérationnelle. Par exemple, Delta Air Lines a développé un système de gestion des vols basé sur l’analyse des données qui permet de prévoir les retards de vol et de gérer les réassignations de sièges en temps réel.

Secteur aérien : qu’attendre de 2023 ?

En 2022, la fin de la crise sanitaire a entraîné une nette reprise des flux touristiques intérieurs et internationaux, ce qui a permis à l’industrie du transport aérien de voir son horizon s’éclaircir. La fréquentation des passagers aériens a doublé par rapport à 2021 et le trafic a repris à 83% des niveaux pré-pandémiques de 2019. En outre, les transporteurs ont bénéficié d’une augmentation des prix du carburant, ce qui a eu un effet positif sur les tarifs des billets.

Cependant, il reste quelques obstacles à surmonter. Certains opérateurs ont des difficultés à recruter du personnel en raison d’une réduction de leur masse salariale durant la crise sanitaire. De plus, les prix élevés du carburant obligent les compagnies traditionnelles à augmenter leurs tarifs, renforçant ainsi l’attrait des transporteurs “low cost”. Enfin, les acteurs de l’industrie du transport aérien sont sous pression pour verdir leur flotte, ce qui rajoute une pression environnementale. Dans ce contexte économique et environnemental difficile, 2023 est toujours une année plus qu’incertaine pour le secteur du transport aérien.

Quels sont les principaux acteurs du marché de l’aérien ?

La plupart des compagnies aériennes peuvent être classées dans l’un des quatre principaux modèles commerciaux, à savoir :

Transporteurs à service complet

Les compagnies aériennes à service complet se distinguent par leur modèle commercial qui englobe une gamme de services proposés avant et pendant le vol, inclus dans le prix du billet. Ces services peuvent comprendre, entre autres, l’enregistrement des bagages, les repas à bord et diverses classes de service, telles que la première classe, la classe affaires, la classe économique, etc.

Ces compagnies offrent généralement des services à la fois pour les passagers et le fret, et proposent souvent des programmes de fidélisation. Dans de nombreux endroits du monde, les transporteurs à service complet sont des anciens transporteurs nationaux qui ont été privatisés. Ils offrent des vols pour des destinations domestiques, internationales, long-courriers et court-courriers.

Parmi les exemples de ces compagnies, on peut citer British Airways, American Airlines, Air France et Lufthansa.

Transporteurs low cost

Les compagnies aériennes à bas coûts cherchent à se démarquer de leurs concurrents à service complet en réduisant leurs coûts, notamment en utilisant des flottes plus petites et en proposant des services plus limités. Leur stratégie commerciale repose sur une utilisation optimale des ressources.

Bien que les tarifs proposés par les transporteurs low-cost soient souvent nettement moins chers pour les voyageurs, ces compagnies ne proposent généralement pas de services tels que des salons en aéroport, des repas à bord ou des franchises de bagages inclus dans le prix du billet. Ces options sont souvent proposées en supplément.

Les compagnies aériennes à bas coûts populaires incluent Ryanair, Southwest Airlines, EasyJet et Eurowings.

Compagnies aériennes charter

Les compagnies aériennes charter, également appelées transporteurs de vacances, se concentrent principalement sur les services de passagers pour les touristes. Toutefois, contrairement aux autres compagnies, elles ne vendent pas directement les billets d’avion. Au lieu de cela, elles établissent des partenariats avec des voyagistes et/ou des agences de voyage, qui sont chargés de trouver des passagers pour eux.

En ce qui concerne les services aux passagers, les compagnies charters se situent quelque part entre les transporteurs à service complet et les transporteurs à bas prix. Leur modèle économique repose sur la réduction des coûts, mais de nombreux services tels que les repas à bord peuvent être inclus dans le prix du billet.

On peut citer par exemple Corsair, XL Airways, Air Transat et Lauda Air.

Compagnies aériennes cargo

Les compagnies aériennes de fret, connues sous le nom de transporteurs de fret aérien, se spécialisent dans le transport de marchandises par voie aérienne. Certaines compagnies de fret, telles que Lufthansa Cargo et Emirates SkyCargo, sont des filiales ou des sous-divisions de compagnies aériennes qui offrent également des services passagers. Il existe deux types de compagnies aériennes de fret : les transporteurs de fret traditionnels et les transporteurs de fret intégrés. Les transporteurs de fret intégrés contrôlent tous les aspects du transport de marchandises, y compris les éléments au sol ou hors vol.

UPS Airlines et FedEx Express sont des exemples de transporteurs de fret.

Analyse action Air France

Air France : le transporteur aérien français à service complet

Air France est une compagnie aérienne à service complet française qui propose des vols intérieurs et internationaux ainsi que des services de fret. La compagnie fait partie du groupe Air France-KLM, qui est l’un des plus grands groupes de transport aérien au monde.

Les principales activités d’Air France sont les suivantes.

Transport de passagers

Cette activité représente la majeure partie du chiffre d’affaires d’Air France, avec 8,1 milliards d’euros en 2021. La compagnie opère des vols vers plus de 200 destinations dans le monde, avec une flotte d’environ 200 avions.

Cargo

Air France propose également des services de transport de fret, avec un chiffre d’affaires de 769 millions d’euros en 2021. La compagnie dispose d’une flotte de 5 avions cargo et propose des services de fret sur ses vols passagers.

Maintenance et assistance technique

Air France propose des services de maintenance et d’assistance technique pour les avions, avec un chiffre d’affaires de 828 millions d’euros en 2021. Cette activité comprend la maintenance des avions d’Air France ainsi que des services pour les clients tiers.

Autres activités

Air France propose également d’autres services, tels que la restauration à bord, les ventes de billets d’avion pour des compagnies partenaires, et les services de voyage d’affaires. Ces activités ont généré un chiffre d’affaires de 1,1 milliard d’euros en 2021.

Principaux KPIs de l’action Air France

Les données suivantes concernent l’année 2022, excepté la capitalisation boursière (10/03/2023) :

- Capitalisation boursière : 4,62 milliards d’euros

- Chiffre d’affaires : 26,4 milliards d’euros (+84 % vs 2021)

- EBITDA : 3,6 milliards d’euros

- Résultat opérationnel : 1,2 milliard d’euros

- Résultat net : 728 millions d’euros

Analyse action Ryanair

Action Ryanair : la compagnie aérienne low cost

Ryanair est une compagnie aérienne irlandaise à bas coût qui propose des vols intérieurs et internationaux en Europe et en Afrique du Nord. La compagnie est connue pour offrir des tarifs très compétitifs et pour son modèle économique centré sur la réduction des coûts.

Le chiffre d’affaires de Ryanair est principalement généré par le transport de passagers. La compagnie opère des vols vers plus de 200 destinations dans le monde, avec une flotte d’environ 470 avions. Ryanair propose également d’autres services, tels que la location de voitures, les transferts d’aéroport, les assurances de voyage, la vente de cartes téléphoniques et de billets pour des attractions touristiques.

En termes d’organisation, Ryanair est connue pour son modèle économique très efficient, qui se concentre sur la réduction des coûts. La compagnie est en mesure de proposer des tarifs très bas en éliminant les coûts superflus, tels que les repas à bord, les sièges assignés, les services de bagages et les agences de voyage. Ryanair a également mis en place des politiques strictes en matière de temps de vol et de temps au sol, ce qui lui permet de maximiser l’utilisation de sa flotte.

Principaux KPIs de l’action Ryanair

Les données suivantes concernent l’année 2022, excepté la capitalisation boursière (10/03/2023).

- Capitalisation boursière : 17,2 milliards d’euros

- Chiffre d’affaires : 4,8 milliards d’euros

- EBITDA : 380 millions d’euros

- Résultat opérationnel : -340 millions d’euros

- Résultat net: -241 millions d’euros

Faut-il investir dans l’action Air France ou dans l’action Ryanair ?

Ryanair et Air France sont deux entreprises au modèle d’affaire et aux clientèles différentes et les deux compagnies ont leur lot d’avantages compétitifs et de challenges pour leur course à la conquête des airs. Air France est de taille plus importante, avec des sources de revenus plus diversifiées, ce qui lui donne une capacité d’investissement plus grande pour relever les défis de numérisation et de durabilité de sa flotte. En revanche, les tarifs proposés sont plus élevés et la compagnie pourrait être victime de la baisse de la demande dans ce contexte inflationniste. À l’inverse, les passagers pourraient préférer Ryanair qui est ultra-compétitif sur les prix, et pourrait donc capter la demande issue des compagnies à service complet. En revanche, le modèle économique de Ryanair risque d’être chahuté par les probables réglementations à venir avec une capacité d’investissement plus faible. 2023 sera une année capitale pour les deux entreprises qui devront tirer leur épingle du jeu dans un contexte sectoriel et macro-économique compliqué.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation