Promoteurs immobiliers cotés en Bourse : quelles perspectives ?

Alors que le marché immobilier a été bouleversé par la crise sanitaire, il a fortement rebondi depuis. Cependant, l’évolution du paysage macro-économique et monétaire soulève de nombreux doutes quant à la croissance du secteur immobilier et aux perspectives des promoteurs cotés en Bourse. Découvrez les perspectives du secteur des promoteurs immobiliers et notre analyse des actions Nexity et Kaufman & Broad en Bourse.

États des lieux du secteur des promoteurs immobiliers cotés

La baisse des ventes totales des promoteurs devrait se poursuivre

Alors que l’inflation continue de faire baisser le pouvoir d’achat des ménages français et que la réponse de la Banque Centrale Européenne (BCE) pour lutter contre cette inflation rend les conditions d’accès au crédit plus difficiles, les achats de logements résidentiels sont en baisse.

Il est aussi important de souligner la hausse des coûts de construction (matériaux et main d’œuvre) et les nouvelles normes écologiques qui augmentent les prix des logements. Cela a d’ailleurs tendance à pousser les acheteurs et/ou les investisseurs comme les particuliers ou les bailleurs sociaux à retarder, reporter voire annuler leurs achats ou investissements immobiliers.

Le secteur de la promotion immobilière devrait continuer de souffrir du changement de contexte monétaire

Comme nous venons de le mentionner, la forte inflation a entraîné une importante hausse des taux d’intérêt en France, ce qui devrait influencer la trajectoire de la croissance économique locale, mais aussi globale, puisque la majorité des banques centrales mondiales ont accéléré leurs cycles de durcissement monétaire.

De plus, avec la forte hausse des prix et la crise énergétique en Europe, les risques de récession sont de plus en plus importants.

Il faut aussi prendre en compte les tensions géopolitiques entre l’Est et l’Ouest qui entraînent un changement important des relations commerciales mondiales, impactant ainsi le paysage macro-économique dans son ensemble. Cette évolution inquiète les investisseurs et les acheteurs de logements.

Analyse action Nexity en Bourse

Analyse fondamentale de l’action Nexity

Dans son dernier rapport sur ses résultats, l’entreprise Nexity s’est dit confiante dans sa capacité à atteindre ses objectifs annuels de 2022, à savoir une part de marché en « Immobilier résidentiel » supérieur à 14 % dans un marché attendu à 130 000 unités (d’après les estimations de la société) et un chiffre d’affaires supérieur à 4,6 milliards avec une marge courante opérationnelle proche des 8 %.

Pour les 9 premiers mois de l’année 2022, Nexity profite d’une hausse de son chiffre d’affaires dans la catégorie « Services » (+ 9 %) et d’une baisse limitée de sa catégorie « Immobilier résidentiel » (- 3 %). La catégorie « Immobilier d’entreprise » est cependant davantage touchée, puisqu’elle perd 31 %.

Au total, le chiffre d’affaires nouveau périmètre (qui ne prend pas en compte les activités de Century 21 et d’Ægide-Domitys) a baissé de 4 %, passant de 3 077 millions d’euros à 2 954 millions d’euros.

La réservation de logements neufs en France pour les 9 premiers mois de l’année 2022 a atteint 11 446 lots, soit une baisse de 8 % du volume comparativement à la même période en 2021.

Il s’agit toutefois d’une très bonne performance comparativement à la baisse du marché qui a atteint près de 21 % d’après les chiffres du logement neuf au 2ème trimestre 2022 de l’Observatoire de l’Immobilier de la FPI, notamment à cause de la forte inflation et de la remontée des taux d’intérêt.

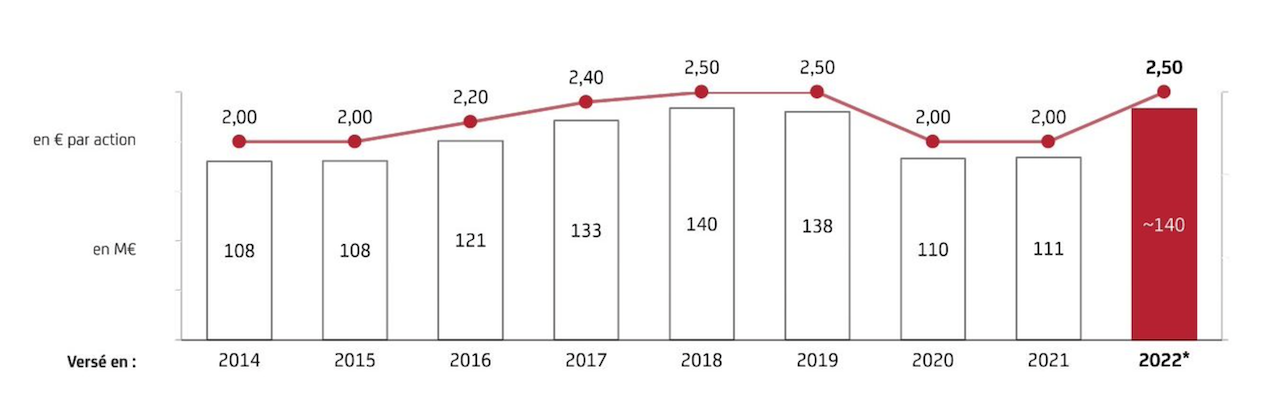

Nexity propose aussi un dividende en hausse depuis 2014 (hors année 2020 et 2021 à cause du Covid-19). En 2022, la hausse du dividende Nexity est de 25 %, puisqu’il est passé de 2,00 € à 2,50 € par action. À la valeur de clôture de l’action Nexity du 05/12/2022 à 25,34 €, la valeur du dividende correspond à un rendement de 9,87 %.

Graphique évolution dividende Nexity de 2014 à 2022

Source : Nexity

Analyse technique de l’action Nexity

Après avoir atteint son plus bas niveau depuis juin 2012 à 16,80 € en septembre 2022 et avoir formé une sorte de figure de retournement haussière appelée rounding bottom, l’action Nexity en Bourse a fortement rebondi ces derniers mois et a gagné jusqu’à 50 % depuis son creux.

Analyse graphique du cours de bourse de l’action Nexity

Source : TradingView

Aujourd’hui, les prix sont au-dessus du nuage d’Ichimoku et de toutes les lignes de l’indicateur japonais – sans oublier que la lagging span (ligne verte) est au-dessus de toutes les lignes de l’indicateur, validant ainsi le mouvement haussier.

L’action Nexity peut-elle continuer sa hausse ? C’est fort possible. Après tout, les prix perdent toujours près de 40 % depuis le début de l’année – le potentiel haussier de l’action Nexity en Bourse est donc toujours important.

Il faut cependant souligner que la forte hausse récente du cours de l’action Nexity a entraîné les prix en zone extrême, puisque l’indicateur RSI est actuellement en forte zone de sur-vente autour des 80.

Il n’est alors pas impossible que le cours de Bourse de Nexity perde de nouveau de son momentum pour revenir en territoire plus neutre, ce qui pourrait offrir un point d’entrée intéressant pour les acheteurs sur le long terme si les perspectives techniques sont toujours positives.

Analyse action Kaufman & Broad en Bourse

Analyse fondamentale de l’action Kaufman & Broad

Dans sa publication des résultats des 9 premiers mois de l’année fiscale 2022 (1er décembre au 31 août 2022), Kaufman & Broad a indiqué une très légère baisse de son chiffre d’affaires de 0,4 %, comparativement à la même période en 2021, passant de 889,4 millions d’euros à 885,8 millions d’euros.

La valeur des réservations de logements effectuées sur la période s’élève à 883,5 millions d’euros, soit 5,5 % de plus que la valeur des réservations de logements effectuées à la même période en 2021 (837,1 millions d’euros). Il s’agit de 3 714 logements vs 3 929 logements.

La société Kaufman & Broad estime que le revenu total de ses activités pour 2022 devrait augmenter d’environ 2 %, que le résultat opérationnel courant ou le taux d’EBIT devrait être supérieur à 7 % et que le résultat net attribuable devrait augmenter d’environ 10 %.

Le dividende Kaufman & Broad pour l’année 2022 devrait être au moins équivalent à celui de 2021, à savoir 1,95 € par action. À la valeur de clôture de l’action Kaufman & Broad du 05/12/2022 à 27,45 €, la valeur du dividende correspond à un rendement de 7,10 %.

Analyse technique de l’action Kaufman & Broad

L’évolution des prix de l’action Kaufman & Broad en Bourse suit logiquement la même trajectoire que l’action Nexity en Bourse, bien que l’action Kaufman & Broad ne soit actuellement pas en territoire aussi sur-vendu que Nexity.

Analyse graphique du cours de bourse de l’action Kaufman & Broad

Source : TradingView

Après avoir atteint un plancher en septembre 2022 à 18,10 € (niveau précédemment atteint en décembre 2013), l’action Kaufman & Broad a fortement augmenté en gagnant près de 50 %. Depuis le début de l’année, l’action Kaufman & Broad perd légèrement plus de 25 %.

Le cours de Bourse de Kaufman & Broad est en hausse, la MACD est positive et le RSI en hausse et sur le point d’entrer en zone de sur-vente. L’action Kaufman & Broad évolue aussi depuis quelques jours sur, voire hors de, la bande supérieure de l’indicateur des Bandes de Bollinger.

Bien que cela puisse entraîner un potentiel retournement, la configuration technique de l’action Kaufman & Broad est globalement positive, ce qui pourrait signifier qu’il pourrait continuer, car le mouvement haussier est fort.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation