Ichimoku Kinko Hyo, signifie en japonais « l’équilibre des graphiques d’un coup d’œil ». Une promesse difficile à tenir face à des marchés répondant à de plus en plus de catalyseurs à court terme, malmenés ou portés par le calendrier économique, soutenus ou sous la vigilance des plus grandes Banques Centrales. Dans le but d’un trading optimal, il est important de maximiser son timing d’entrée en position, tout en élaborant son timing de sortie. La validité des signaux est donc primordiale au même titre que la précision des objectifs et l’horizon de temps que nous nous fixons pour atteindre notre cible.

Afin de répondre au mieux à toutes ces problématiques, Ichimoku repose sur trois piliers : la théorie du temps, la théorie des vagues et la théorie des prix. Ces trois piliers, combinés aux signaux dits “traditionnels”, permettent une parfaite maîtrise des fluctuations des cours de Bourse et de leurs supports/résistances à venir, en offrant des objectifs temporels qui viennent compléter les objectifs de prix. Cependant, la puissance de cet outil ne peut être exploitée pleinement sans une parfaite maîtrise des bases théoriques. Le but est donc de lever le voile sur cet indicateur qui, malgré son succès grandissant, a réussi à préserver une part de mystère, en atteste cette citation de son créateur, Goichi Hosoda :

« Sur les quelques 10 000 personnes qui pratiquent Ichimoku, seule une dizaine le comprend vraiment. »

Pour mieux comprendre, n’hésitez pas aussi à consulter la fiche éducative sur l’indicateur Ichimoku pour une introduction aux 3 piliers de ce système de trading.

Ichimoku : quel est cet indicateur boursier ?

« Ichimoku Kinko Hyo », communément appelé « Ichimoku », est une méthode d’analyse technique développée par Goichi Hosoda (1898-1982), journaliste japonais spécialisé dans les marchés financiers, qui, par ses nombreuses années de recherche sur les marchés, a mis en place ce système pour compléter l’information disponible dans les chandeliers japonais. Plus de 30 ans après sa mort, Ichimoku est toujours très répandu au Japon.

Bien que l’Ichimoku soit de plus en plus populaire auprès d’un nombre croissant d’investisseurs à travers le monde, beaucoup d’incompréhension et de fausses croyances gravitent autour de ce système en Occident. Les causes de ce constat sont multiples.

Tout d’abord, Ichimoku est un ensemble de théories et de techniques d’analyse polyvalentes, intégrant entre autres la projection des prix, la projection temporelle et l’analyse des vagues. La grande variété de techniques et de concepts inclus dans la théorie d’Ichimoku, rend sa maîtrise globale très difficile. De plus, la barrière linguistique renforce davantage le mystère entourant Ichimoku, étant donné qu’une traduction fidèle de la littérature japonaise sur le sujet nécessite au préalable une maîtrise de ce système.

Que compose le système de trading Ichimoku ?

Avant d’énumérer les différents éléments composant le système Ichimoku, il convient de noter que tous les principes découverts par Goichi Hosoda reposent sur une suite numérique, la suite d’Hosoda :

9, 17, 26, 33, 42, 65, 76, 129, 172, 200

Il existe un lien mathématique entre chacun de ces chiffres :

9+17 = 26.

26+17 = 42+1.

33+9 = 42.

33×2 = 65+1.

42+33 = 76-1.

65×2 = 129+1.

129+42 = 172-1 …

En effet, dans son parcours à la recherche de l’outil parfait en vue de prédire l’évolution des cours de Bourse, Goichi Hosoda a passé plus de 4 ans à étudier les principales suites numériques du monde oriental et occidental (dont la suite de Fibonacci). Les trois premiers chiffres de la suite d’Hosoda 9, 17, 26, représentent la base du système en lui-même, car ils sont utilisés pour le calcul des différentes lignes composant Ichimoku et sont le socle de la théorie des nombres.

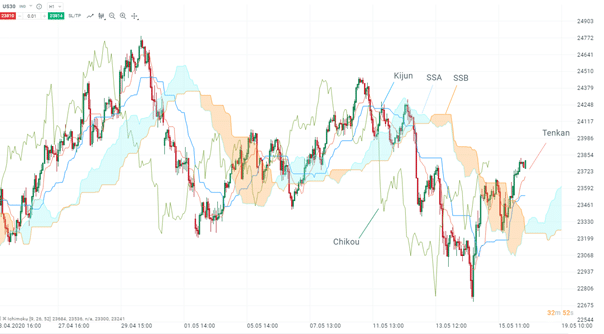

Ichimoku s’applique aux graphiques en chandeliers japonais et se compose de cinq lignes.

La Tenkan représentant la moyenne du plus haut et du bas sur les 9 dernières périodes. La Kijun, représentant la moyenne du plus haut et du plus bas sur les 26 dernières périodes. La Tenkan et la Kijun sont tracées dans le présent.

La Senkou Span A (SSA) représente la moyenne de la Tenkan et de la Kijun. La Senkou Span B (SSB) est la moyenne du plus haut et du plus bas sur les 52 dernières périodes. La SSA et la SSB sont projetées 26 périodes dans le futur (1 période). Le nuage (cloud) représente l’écart entre la SSA et la SSB.

La Chikou (Lagging span) correspond aux cours de clôture, décalés de 26 périodes dans le passé (soit 1 période). De ce fait, la Chikou est considérée comme la mémoire de marché, mais est également considérée comme le « filtre » du système Ichimoku, pour des raisons que nous évoquerons lorsque nous aborderons les signaux d’achat et de vente de ce système.

Source : xStation 5 de XTB

Ainsi, la croyance selon laquelle le chiffre « 9 » (utilisé dans le calcul de la Tenkan) correspondrait à une semaine de séance de trading au Japon (le samedi étant inclus), est erronée. Il en est de même concernant le chiffre « 26 » (utilisé dans le calcul de composants du système), qui contrairement aux croyances, ne fait aucunement référence à une semaine de séance de trading au Japon.

Comment utiliser l’indicateur Ichimoku ? Interprétation des composants Ichimoku

La Tenkan représente les points médians des neuf dernières périodes (en incluant la période actuelle), la Kijun quant à elle représente les points médians des 26 dernières périodes.

Ces deux dernières ressemblent fortement à des moyennes mobiles mais en sont très éloignées. Elles pourraient être apparentées à des « points médians mobiles ». Dans la théorie Ichimoku, les points médians représentent des points d’équilibre plus pertinents que les moyennes mobiles. Dans le cas des moyennes mobiles, seuls les prix à la clôture sont pris en considération.

Quelle que soit la volatilité ou l’évolution des prix au cours d’une période donnée, le prix de clôture est le seul élément pris en considération.

Autrement dit, même si les cours boursiers fluctuent considérablement au cours d’une période, cette volatilité ne sera pas reflétée. Ichimoku privilégie de ce fait les points médians, reflétant toute la fourchette de fluctuation sur une période prédéterminée.

Le nuage est utilisé pour déterminer la tendance du marché. Lorsque le cours est au-dessus du nuage, on considère que le marché est haussier à long terme. Lorsque le cours est en-dessous du nuage, on considère que le marché est baissier à long terme.

Le nuage sert également de support à long terme dans un marché haussier et de résistance à long terme dans un marché baissier. Un franchissement du nuage signale un changement dans la tendance de marché à long terme. Une cassure au-dessus du nuage signale que la tendance à long terme est passée de baissière à haussière. Une cassure en dessous du nuage indique que la tendance à long terme est passée d’une tendance haussière à une tendance baissière. Le degré d’épaisseur du nuage fournit également de précieuses indications, et nous renseigne notamment sur la force du support ou de la résistance qu’il représente. Lorsque le nuage est étroit, il est considéré comme faible en tant que zone de support/résistance. Les cours pourraient le traverser avec une relative facilitée.

Lorsque le nuage est épais, il sert de zone de support/résistance majeure. Dans un marché haussier, les corrections à la baisse s’arrêtent très fréquemment dans le nuage.

Il en va de même dans un marché baissier, avec des corrections à la hausse qui prennent fin dans l’enceinte même du nuage. Les changements de forme du nuage fournissent des indications utiles sur l’état actuel du marché. En raison de l’interaction entre les deux lignes qui constituent le nuage (SSA et SSB), la forme de ce dernier change constamment.

Par exemple, nous pouvons régulièrement observer que lorsque le nuage « se tord » (twist), suite à un croisement des lignes qui la composent, les probabilités d’un changement de tendance sont relativement élevées, la traversée du nuage étant facilitée par ces zones de faiblesse, plus communément appelées « twist » de nuage.

L’interprétation de la lagging span se fait par le biais d’une analyse de son interaction avec, entre autres, les différents éléments du système Ichimoku, mais également tout ce qui l’entoure et qui serait susceptible de freiner ou de stopper sa progression ou son déclin (une ligne de tendance, une figure chartiste…).

Le positionnement de la lagging span par rapport aux prix actuels nous donnera également une indication précieuse sur la tendance, car si la lagging span est sous les cours, le marché est considéré comme haussier, tandis qui si celle-ci est au-dessus des cours, le marché est baissier. Tout passage d’une tendance haussière à une tendance baissière (ou inversement) nécessite de franchir les cours actuels, ce qui représentera un obstacle de taille pour la « mémoire de marché ». Enfin, la lagging span nous indique également la tendance de long terme de par son positionnement par rapport au nuage.

Comment trader en Bourse avec l’indicateur Ichimoku ? Les signaux d’achat et de vente et gestion de position

Le premier signal et le plus répandu, nous est fourni par le franchissement de la Kijun. Un franchissement de la Kijun à la hausse est un signal d’achat. Inversement, un franchissement de la Kijun à la baisse constitue un signal de vente. Il est impératif d’attendre la clôture du chandelier japonais pour estimer que la Kijun a été franchie, et donc que nous faisons face à un signal.

Un second signal nous est fourni lorsque les cours de Bourse parviennent à sortir du nuage : une sortie par le haut constitue un signal d’achat, et une sortie par le bas sera un signal de vente. Le nuage représentant l’équilibre du marché, lorsque les cours s’en affranchissent, un déséquilibre est créé, signalant une potentielle opportunité, l’objectif du trader étant de capter les déséquilibres de cours.

Une fois un signal fourni, la validation de ce dernier est requise. C’est à ce moment que va intervenir la « mémoire de marché », la lagging span. Celle-ci jouera un rôle de filtre et nous permettra d’écarter les faux signaux.

Un signal d’achat et de vente sera validé au moment où aucun obstacle ne sera présent sur le chemin de la « lagging span » (soit car aucun élément n’est présent face à elle au moment du signal, soit car la lagging span est parvenue à franchir les obstacles présents face à elle au moment du signal). Ce n’est que lorsque celle-ci aura franchi tout obstacle (cours, nuage, ligne de tendance, Tenkan et Kijun) que le signal sera validé et que l’entrée en position pourra être initiée, car le mouvement amorcé suite au signal pourra à présent se poursuivre.

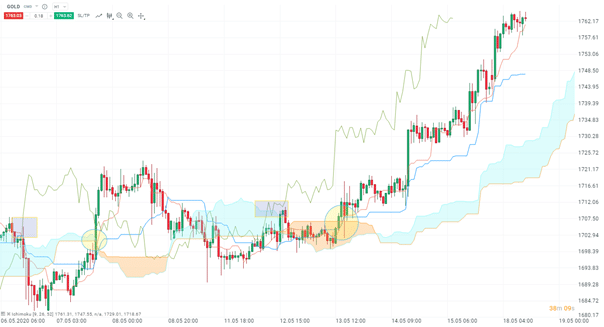

Source : xStation 5 de XTB

Sur ce graphique du cours de l’or en données horaires, deux signaux peuvent être repérés (ellipses jaunes) et leurs validations respectives (rectangles bleus). Le premier signal a été fourni lors de la sortie du nuage par le haut (première ellipse jaune), et a été validé (1er rectangle bleu) au moment où la lagging span s’est affranchie de tout obstacle en sortant également du nuage.

Le second signal d’achat regroupe les deux principaux signaux fournis par Ichimoku, à savoir la sortie du nuage et le franchissement de la Kijun. Le second rectangle bleu met en évidence la validation du signal suite à une sortie de celle-ci par le haut du nuage.

Les signaux fournis par le système Ichimoku sont valables sur n’importe quelle unité de temps étant donné la nature fractale des marchés. Les déséquilibres mis en évidence peuvent être exploités aussi bien sur le long terme que sur le très court terme. De plus, l’analyse sur plusieurs unités de temps peut être privilégiée. Ainsi, une cassure de la Kijun sur du journalier, peut représenter une opportunité de court terme, avec pour objectif la Tenkan journalière, en intervenant sur une unité de temps horaire, voire sur des unités de temps inférieurs pour du trading très court terme (scalping).

Ichimoku se démarque donc des indicateurs techniques traditionnels et peut être qualifié de système, étant donné qu’il répond à toutes les problématiques rencontrées lors du processus d’entrée en position, ce qui lui permet de se suffire à lui-même tout en bénéficiant d’une grande précision.

Source images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation