Découvrez le classement Café de la Bourse des huit entreprises françaises, dont la capitalisation boursière est supérieure à 1 milliard d’euros, proposant une rentabilité bénéficiaire moyenne positive sur 5 ans comprise entre 10,26 % et 13,96 %.

Vous pourrez vous positionner sur ces sociétés via l’un des meilleurs PEA, pour bénéficier de l’avantage fiscal de cette enveloppe. Vous pourrez aussi bien sûr adopter des stratégies d’investissements plus complexes sur ces titres, via des produits dérivés, en investissant depuis l’un des meilleurs comptes-titres. Attention à choisir l’un des meilleurs courtiers Bourse pour profiter d’une large gamme d’actifs, à des frais raisonnables, tout en bénéficiant des services et outils adaptés à votre profil d’investisseur.

Qu’est-ce qu’une entreprise rentable en Bourse ?

Les rentabilités bénéficiaires exprimées en pourcentage de cet article ont été calculées en moyenne sur 5 ans. Le but est d’obtenir une vision plus lissée, et donc plus stable, des performances des sociétés analysées selon cette formule : Bénéfices moyens des 5 dernières années / capitalisation boursière.

Les bénéfices correspondent à l’argent que la société a pu conserver en déduisant de son chiffre d’affaires toutes ses charges.

La capitalisation boursière correspond au prix actuel de la société en Bourse et équivaut au nombre d’action en circulation * cours de Bourse de l’action.

Le rapport entre les deux indique la rentabilité bénéficiaire exprimée en pourcentage pour une année.

Les PER (Price to Earnings Ratio) ont également été calculés à partir de la moyenne des bénéfices sur les 5 dernières années.

Ce ratio peut se calculer en divisant le cours de Bourse de l’action par son BPA (Bénéfice Par Action). Les PER de cet article ont cependant été calculés comme suit : capitalisation boursière / moyenne des bénéfices au cours des 5 dernières années.

Comment Café de la Bourse a-t-il réalisé ce classement des sociétés françaises en Bourse les plus rentables ?

Cette analyse a été réalisée le 8 juillet 2025. Dès le lendemain, il est possible que ces ratios de rentabilité aient déjà variés, car ils se calculent en prenant en compte les capitalisations boursières des entreprises qui évoluent constamment.

Si les cours de Bourse de ces sociétés sont en hausse au cours des prochaines séances, leurs rentabilités baisseront – et inversement si l’on observe une baisse des cours.

À noter : nous avons réalisé une moyenne des bénéfices sur 5 ans pour lisser les performances de ces sociétés dans le temps, et exclu les sociétés ayant connu une ou plusieurs années de perte(s). Nous avons aussi retiré des bénéfices, les bénéfices exceptionnels élevés, non récurrents, et non relatifs aux activités courantes.

De plus, nous avons uniquement étudié les sociétés dont la capitalisation boursière est supérieure à 1 milliard d’euros pour nous concentrer sur les plus importantes entreprises en Bourse.

Important : ce classement est établi selon les bénéfices des sociétés, et non leurs dividendes. Les pourcentages exprimés correspondent donc aux rentabilités bénéficiaires et non aux rendements des dividendes.

Comparatif meilleur courtier pour investir dans des actions en Bourse

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités non investies. Risque de perte en capital* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Comment investir dans un Covered Call ETF et obtenir un rendement entre 8 et 12 % ? Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08% sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Classement des 8 actions françaises les plus rentables en Bourse selon leur rentabilité bénéficiaire

1. Action Derichebourg : recyclage au service des entreprises

Bénéfices moyens sur 5 ans (2020 – 2024) : 129 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 924 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 13,96 %

PER moyen sur 5 ans : 7,16

Derichebourg est un groupe spécialisé dans le recyclage des métaux ferreux et non ferreux ainsi que dans la valorisation des déchets.

Derichebourg a généré 645 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 69,8 % de sa capitalisation boursière actuelle et 13,9 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

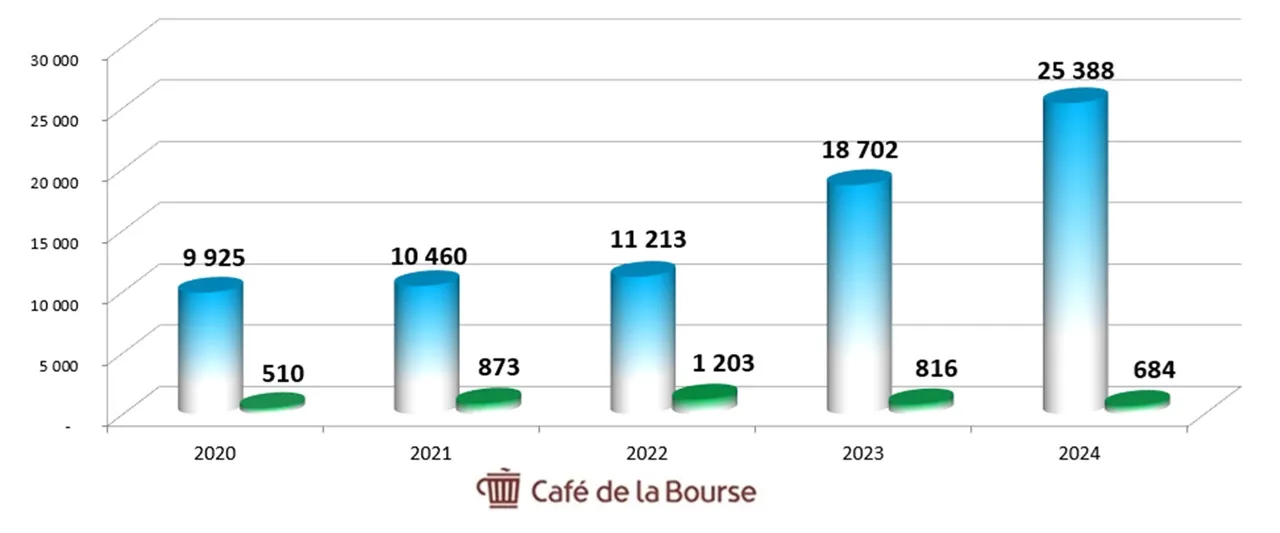

Chiffre d’affaires et bénéfices de Derichebourg entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 30/09)

2. Action Groupe M6 : grandes chaînes françaises de télévision

Bénéfices moyens sur 5 ans (2020 – 2024) : 225 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 1 611 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 13,79 %

PER moyen sur 5 ans : 7,16

Dans son rapport financier annuel 2024, le groupe M6 annonce que ses principales chaînes, M6, W9, 6ter et Gulli ont capté 20,1 % de l’audience globale des 25-49 ans des téléspectateurs français.

Groupe M6 a généré 1 126 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 69,9 % de sa capitalisation boursière actuelle et 13,8 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Chiffre d’affaires et bénéfices du Groupe M6 entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

3. Action Carrefour : numéro 1 européen de la grande distribution

Bénéfices moyens sur 5 ans (2020 – 2024) : 1 089 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 9 116 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 11,95 %

PER moyen sur 5 ans : 8,37

Avec 14 082 magasins (hypermarchés, supermarchés et enseignes de proximité), le groupe Carrefour a réalisé 87 milliards d’€ de chiffre d’affaires en 2024. Carrefour se positionne comme leader européen de la grande distribution, notamment alimentaire, ainsi que numéro 2 mondial.

Carrefour a généré 5 445 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 59,7 % de sa capitalisation boursière actuelle et 11,95 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Chiffre d’affaires et bénéfices de Carrefour entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

4. Action Peugeot Invest : holding de participations

Bénéfices moyens sur 5 ans (2020 – 2024) : 222 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 1 897 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 11,70 %

PER moyen sur 5 ans : 8,55

Peugeot Invest est une société de portefeuille dont les principales participations sont : 19,8 % du capital du groupe immobilière Dassault ; 10,3 % du capital de LISI ; 7,7 % du capital de Stellantis.

Peugeot Invest a généré 1 111 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 58,6 % de sa capitalisation boursière actuelle et 11,7 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Chiffre d’affaires et bénéfices de Peugeot Invest entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

5. Action BNP Paribas : leader européen du secteur bancaire

Bénéfices moyens sur 5 ans (2020 – 2024) : 9 883 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 85 783 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 11,52 %

PER moyen sur 5 ans : 8,68

Le groupe bancaire BNP Paribas se positionne comme leader européen avec un PNB 2024 de 48,83 milliards d’euros.

BNP Paribas a généré 49 414 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 57,6 % de sa capitalisation boursière actuelle et 11,52 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Produit Net Bancaire et bénéfices de BNP Paribas entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

6. Action Crédit Agricole : le plus vaste réseau bancaire en France

Bénéfices moyens sur 5 ans (2020 – 2024) : 5 482 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 48 309 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 11,35 %

PER moyen sur 5 ans : 8,81

Crédit Agricole se positionne comme 1er financeur de l’économie française et dispose d’un réseau d’agences très bien implanté en France. Le groupe dispose également d’activités à l’international.

La groupe Crédit Agricole a généré 27,41 milliards d’euros de bénéfices cumulés sur les 5 dernières années, soit 56,7 % de sa capitalisation boursière actuelle et 11,35 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Produit Net Bancaire et bénéfices de Crédit Agricole entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

7. Action Rubis : grand distributeur de produits liés au secteur de l’énergie

Bénéfices moyens sur 5 ans (2020 – 2024) : 306 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 2 897 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 10,56 %

PER moyen sur 5 ans : 9,41

Le groupe Rubis est actif dans le secteur de l’énergie, en qualité de distributeur de carburants, de lubrifiants, et de bouteilles de gaz de type propane ou butane, aussi bien en tant que commerce de détail, de vente directe aux particuliers, que de marchés professionnels.

Rubis a généré 1 532 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 52,9 % de sa capitalisation boursière actuelle et 10,56 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Chiffre d’affaires et bénéfices du Groupe Rubis entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

8. Action Ayvens (ex – ALD) : filiale leasing auto de la Société Générale

Bénéfices moyens sur 5 ans (2020 – 2024) : 817 millions d’euros

Capitalisation boursière au 7 juillet 2025 : 7 965 millions d’euros

Rentabilité bénéficiaire moyenne sur 5 ans : 10,26 %

PER moyen sur 5 ans : 9,75

Avec une flotte de 3,4 millions de véhicules, Ayvens est une filiale de la banque Société Générale spécialisée dans le leasing longue durée.

Ayvens a généré 4 086 millions d’euros de bénéfices cumulés sur les 5 dernières années, soit 75,03 % de sa capitalisation boursière actuelle et 15,00 % de sa capitalisation boursière en moyenne annuelle sur 5 ans.

Chiffre d’affaires et bénéfices d’Ayvens (ex – ALD) entre 2020 et 2024

(en millions d’euros, bénéfice net, comptes annuels clôturés le 31/12)

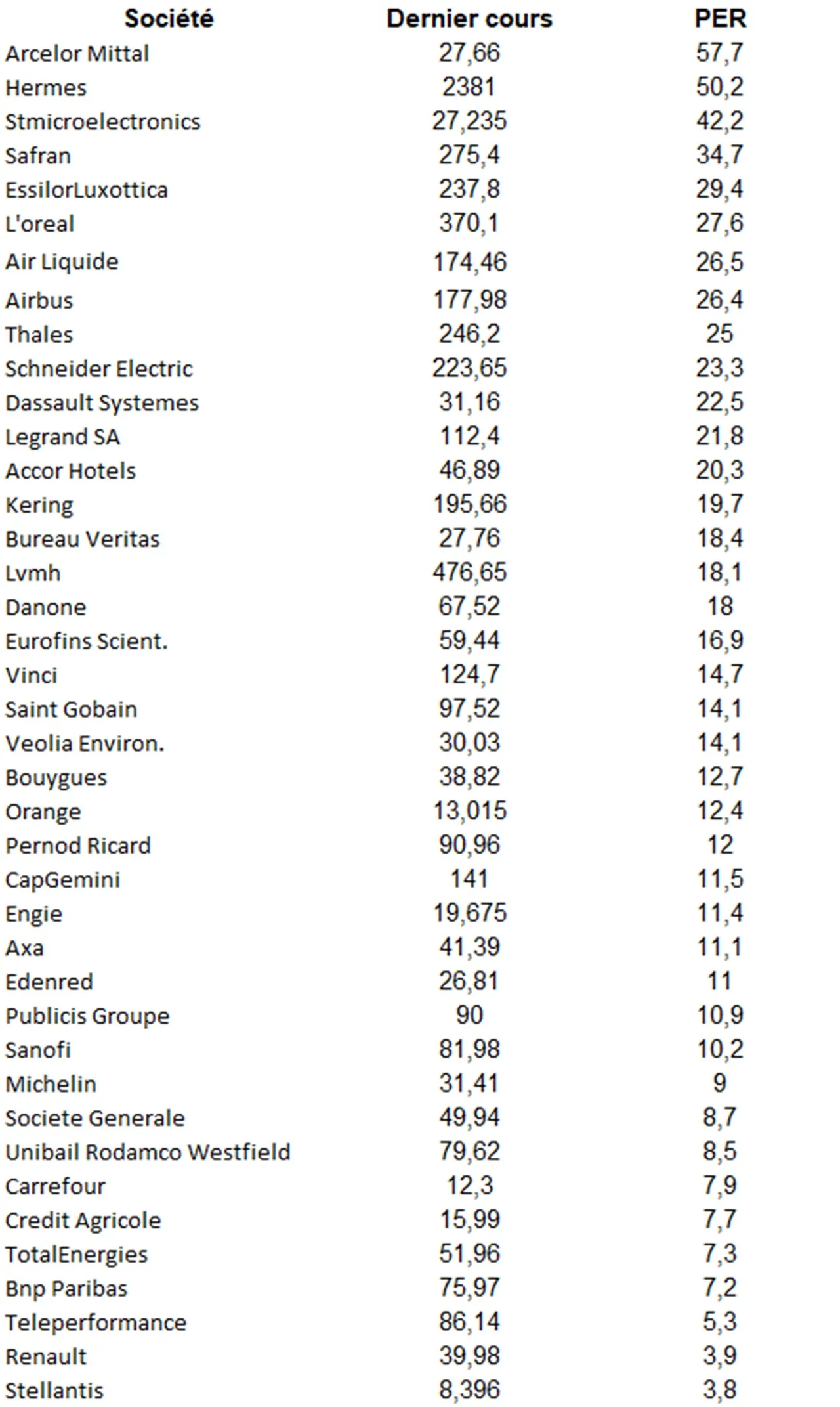

Quel est les PER de notre Top 8 comparé au PER des sociétés du CAC 40 ?

Notre sélection de 8 sociétés présente un PER moyen de 8,49 lissés sur 5 ans (2020-2024). À titre de comparaison, au 7 juillet 2025, le CAC 40 présente un PER 2025 de 17,85.

Source : www.abcbourse.com/analyses/per

Attention, les ratios de PER ne sont pas les seuls critères à étudier lors d’une analyse de sociétés, de nombreux autres paramètres doivent être pris en compte (perspectives, croissance, valorisation, endettement, dividendes, etc.)

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation