Comment investir en cas de stagflation en 2023 ?

Situation rarement observée lors de ces 60 dernières années, la hausse récente et rapide de l’inflation couplée à la faiblesse de la croissance pourrait faire passer l’économie en phase de stagflation en 2023. Cette situation très exceptionnelle n’a eu lieu qu’à trois reprises depuis 1960 : en 1973/1975, en 1979/1981, ainsi que de façon moins marquée en 2008/2009.

Café de la Bourse vous explique les mécanismes de la stagflation et ses conséquences économiques et boursières. Nous nous pencherons ensuite sur l’étude graphique historique des différentes phases de stagflation avant de nous intéresser aux placements à privilégier en cas de stagflation en 2023.

Qu’est-ce que la stagflation ?

Pouvant être interprété à tort comme une stagnation de l’évolution des prix à la consommation étant à mi-chemin entre l’inflation (augmentation des prix) et la déflation (diminution des prix), le mot stagflation est un « faux ami » car il n’indique pas une situation de stagnation des prix. Voici la définition correcte du terme stagflation :

« La stagflation est la situation d’une économie qui souffre simultanément d’une croissance économique faible ou nulle et d’une forte inflation (c’est-à-dire une croissance rapide des prix). Cette situation est souvent accompagnée d’un taux de chômage élevé, contredisant ainsi les conclusions du keynésianisme et de son carré magique de Kaldor » (source : Wikipedia).

Souvent induite par un choc des prix de l’énergie au même titre que l’inflation, les conjonctures de stagflation combinent un facteur de faible croissance, voire de récession économique, avec une phase d’inflation rapide. Cette situation, si elle se voit prolongée, est mauvaise pour l’économie en général, surtout si les salaires ne suivent pas. En effet, la hausse généralisée des prix freine la consommation et incite à l’épargne des ménages. Un « dangereux » cocktail pour la croissance déjà atone en phase de stagflation. Depuis juillet 2022 et pour contrer l’inflation récente sur notre continent et le risque croissant de stagflation, la Banque Centrale Européenne a acté l’accélération de la hausse des taux directeurs. Les taux de la BCE sont ainsi passés de 0 % à 3,5 % au cours des 6 derniers mois.

Quel est le rôle de l’État et des banques centrales en cas de stagflation ?

En fonction des lois de chaque pays, les banques centrales peuvent être des institutions publiques ou privées. Par exemple : la BNS, la Banque Nationale Suisse, est une société anonyme cotée en bourse dont 30 % des actionnaires sont des investisseurs privés. A contrario, la Banque d’Angleterre (BOE – Bank of England) est un organisme public depuis 1998.

En général, bien qu’indépendantes du pouvoir exécutif des gouvernements, les banques centrales sont chargées par les États de déterminer et d’appliquer une politique monétaire.

Dans le système économique actuel, ce sont donc les banques centrales qui vont veiller au maintien de la stabilité économique d’un pays. L’un des principaux défis des banques centrales est de maintenir un taux d’inflation cible (généralement autour de 2 % à 3 % par an).

Afin d’atteindre ses objectifs, une banque centrale dispose de deux leviers qui vont avoir un impact sur l’évolution des prix à la consommation ; le plus connu étant le niveau des taux d’intérêts directeurs. La banque centrale peut aussi réguler la quantité de monnaie émise, mais elle ne pourra pas agir en même temps sur les deux leviers.

Augmenter les taux d’intérêts directeurs signifie que la banque centrale va émettre et prêter de la monnaie aux banques commerciales à un taux plus élevé, lesquelles vont répercuter cette hausse sur les taux applicables aux crédits (prêt immobilier, crédit à la consommation, auto, etc.). Cette mécanique va avoir comme répercussion une baisse des demandes de crédit, et donc une masse monétaire qui va diminuer au fur et à mesure.

Pour rappel, la création de la masse monétaire vient de la souscription à de nouveaux crédits/emprunts.

À terme, la hausse des taux d’intérêts puis la baisse de la masse monétaire devrait permettre de maîtriser et réduire l’inflation. Cependant, ce ralentissement de l’économie peut n’avoir aucun effet immédiat sur l’inflation, une situation qui plongerait l’économie dans une période de stagflation si elle devait durer trop longtemps.

La situation d’inflation que nous connaissons actuellement est en partie due à la politique des banques centrales mais aussi à la politique économique des gouvernements qui, pour soutenir l’économie en période de Covid et de ralentissement économique, ont massivement injecté des liquidités dans l’économie, portée à bout de bras par des mesures exceptionnelles et qui ne sont pas sans conséquence. On recense trois mécanismes principaux : la faiblesse des taux directeurs, les rachats d’actifs (QE) et les plans de relance successifs. Cette politique de sauvetage de l’économie à base d’argent magique, fondée sur une relance keynésienne, a fini par se traduire par une très forte inflation. Les liquidités en abondance, couplée à un redémarrage poussif des chaînes d’approvisionnement en raison des résurgences de Covid-19 ainsi que la guerre en Ukraine et les sanctions qui l’accompagnent induisant une raréfaction de l’offre pour un certain nombre de matières premières, ont provoqué cette inflation. La hausse des prix et la hausse des taux directeurs décidées par les banques centrales pour faire redescendre une économie en surchauffe devraient maintenant en toute logique ralentir, voire stopper, la croissance économique, ce qui permettra de revenir à un niveau d’inflation plus raisonnable (le fameux 2 % à 3 %) mais aussi revenir à des niveaux de valorisation des actifs plus sains, davantage en adéquation avec les fondamentaux.

Tout l’enjeu désormais des banques centrales est de réussir à amorcer un atterrissage en douceur (soft landing) qui se traduirait par un ralentissement de l’activité économique assez court, et non pas de réaliser un atterrissage d’urgence et mal maîtrisé (hard landing) qui se manifesterait par une récession qui s’installe dans la durée, accompagnée toujours d’une forte inflation, c’est-à-dire une longue période de stagflation. Le soft landing est-il possible ? Les banques centrales peuvent-elles éviter la stagflation ou au moins la faire durer le moins de temps possible ? Il ne s’agit pas d’une science exacte et les banques centrales n’ont pas une formule magique à appliquer en cas de stagflation qui la ferait disparaître instantanément. Retenez tout de même que selon le contexte macro-économique, elles peuvent jouer sur l’ampleur de la hausse des taux directeurs et la durée pendant laquelle ces hausses successives s’effectuent. En théorie, plus la hausse est brutale et sur une période courte, plus le soft landing a de chances de réussir. Mais dans les faits, comme nous l’avons vu précédemment, de nombreux autres paramètres entrent en compte, et notamment la tension sur les matières premières due à la guerre Ukraine/Russie, les nouvelles vagues à venir de Covid, mais aussi la nécessité par exemple d’accélérer la transition écologique, la démondialisation en cours et la volonté de la part de nombreux États de renouer avec une souveraineté économique, etc.

Jusqu’à présent, la FED (banque centrale américaine) s’est démarqué par des hausse de taux plus importantes que celles décidées par la BCE. Ainsi, les taux de la FED sont passés de 0,5 % à presque 5 % au cours des derniers mois, alors que les taux de la BCE, après les dernières augmentations successives, n’atteignent que 3,5 %.

Nous pouvons d’ailleurs constater qu’en fin d’année 2022, les USA sont parvenus à mieux contenir l’inflation que les pays de la zone euro. Sur les deux continents, la croissance est faible, ce qui laisse encore planer le risque important d’entrer en période de stagflation en 2023.

L’impact de la stagflation sur la capacité d’épargne

Comme nous venons de le voir, pour lutter contre une inflation trop importante et néfaste au bon fonctionnement de l’économie, les banques centrales vont agir en augmentant les taux d’intérêts, ce qui a comme conséquence indirecte une réduction de la masse monétaire. En d’autres termes, il y aura moins d’argent en circulation. C’est ce que l’on appelle la raréfaction des liquidités.

Autre point important à aborder : la hausse des taux d’intérêt de nombreux placements pourrait-elle favoriser l’épargne ? Si on peut penser que la hausse des taux d’intérêt directeur se répercutera sur de nombreux placements (notamment sans risque), rendant leurs rendements plus attractifs, la situation est en réalité plus complexe que cela. On pourrait par exemple penser au Livret A qui, avec son taux d’intérêt à 3 % (taux actuel de la BCE à 3,5 %), devrait permettre de compenser l’inflation. Mais en réalité, l’augmentation du taux d’intérêt pour tous ces placements sera bien inférieure au niveau de l’inflation (actuellement d’environ 6 %), ce qui signifie que malgré cette hausse du taux d’intérêt, le placement continue de faire perdre du pouvoir d’achat à son détenteur.

En outre, rappelons que la stagflation se caractérise par une forte inflation, un resserrement monétaire et un ralentissement économique. En période de stagflation, les prix sont en hausse alors même que l’argent en circulation est en baisse. Bien souvent, les prix à la consommation mettront du temps à baisser après une hausse des taux, et resteront par conséquent élevés durant plusieurs mois, avec un coût d’emprunt qui augmente lui aussi. Soulignons également que quand les prix à la consommation commencent à baisser grâce à la hausse des taux, le phénomène s’accompagne d’une baisse de la croissance, c’est-à-dire un ralentissement de l’économie et donc une augmentation du chômage qui induit une baisse du pouvoir d’achat et donc de la capacité d’épargne des ménages.

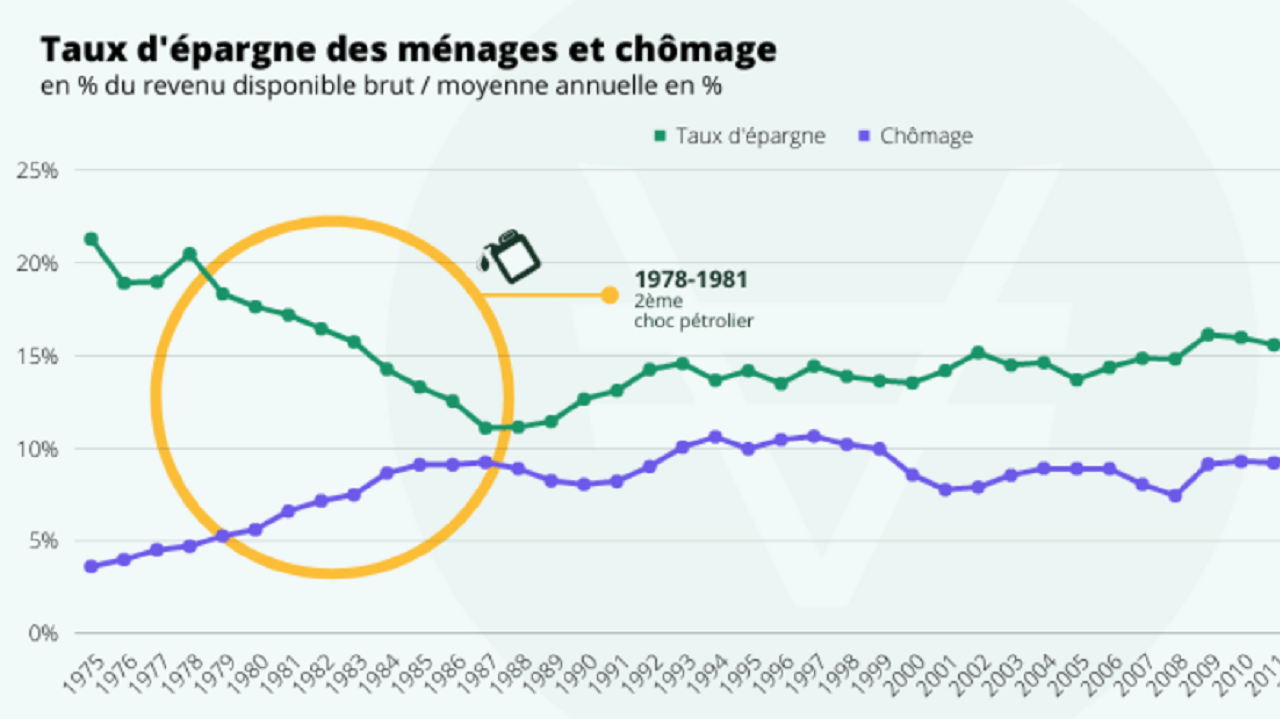

L’impact d’une stagflation en 2023 si elle a lieu se fera donc probablement ressentir par une baisse de la capacité d’épargne des ménages, comme ce fut le cas lors du choc pétrolier de 1978-1981.

Taux d’épargne des ménages et chômage de 1975 à 2010

Source : INSEE

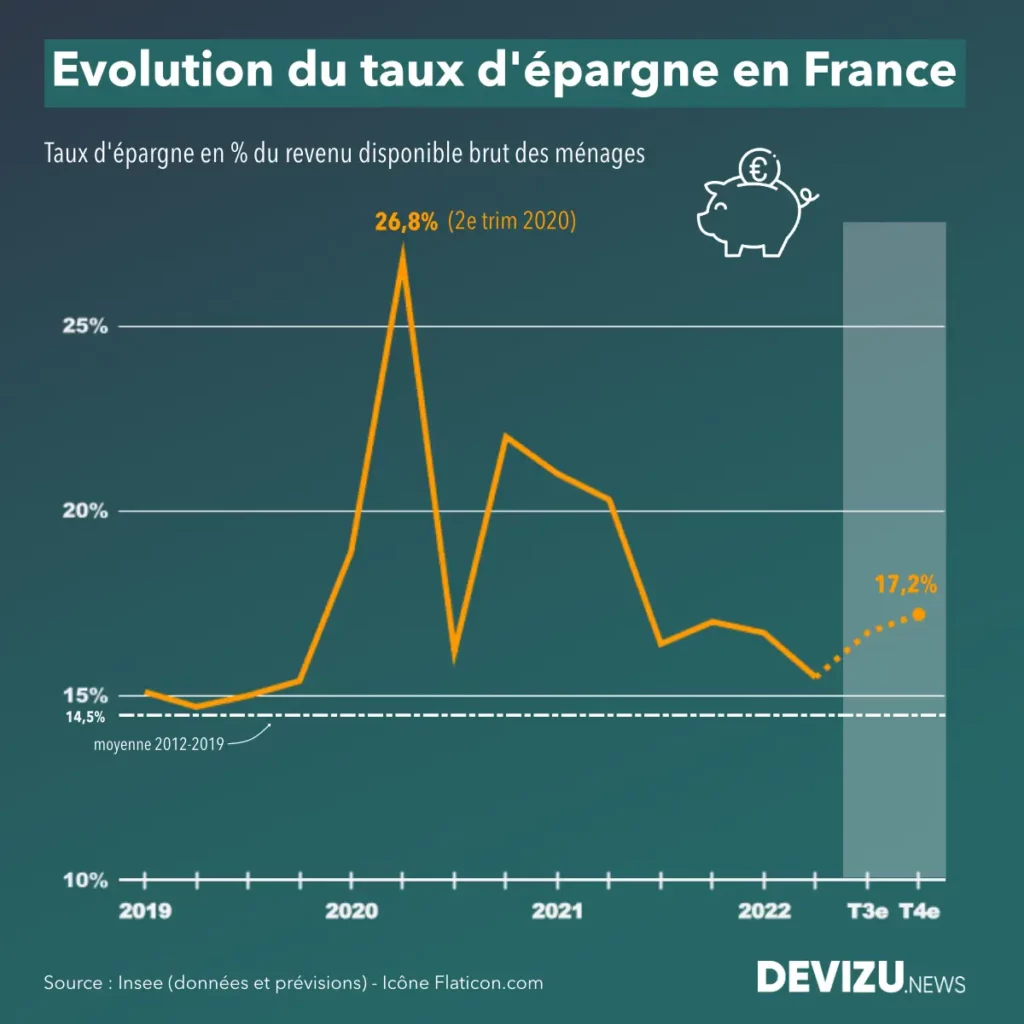

Comme nous pouvons le voir ci-dessous, bien que le taux d’épargne des Français ait fortement augmenté en 2020 et qu’il reste nettement supérieur à la moyenne entre 2012 et 2019, les deux dernières années ont été marquées par une très forte baisse de la capacité d’épargne des Français.

Évolution du taux d’épargne en France

Source : INSEE via Devizu.news

L’impact de l’inflation sur les taux d’emprunt fixe

Comme nous l’avons vu, en cas de forte inflation, la banque centrale aura tendance à relever les taux d’intérêts directeurs, c’est-à-dire le taux auquel elle prête de l’argent aux banques. Les établissements bancaires vont bien sûr répercuter cette hausse des taux sur les prêts qu’elles-mêmes consentent, aux ménages comme aux entreprises. Ainsi, les taux d’emprunt fixes seront forcément impactés à la hausse. Il sera alors plus coûteux et plus difficile d’emprunter, pour les entreprises comme pour les particuliers.

C’est notamment cette difficulté d’emprunt et la hausse des coûts qui y sont associées qui vont pénaliser la croissance des entreprises. En effet, elles auront tendance, compte tenu du ralentissement de l’économie et de l’augmentation du coût du crédit, à réduire leurs investissements, c’est-à-dire à mettre en pause leur développement, leurs efforts en termes de recherche & développement, etc., une situation qui n’est pas non plus sans conséquence sur le chômage qui aura tendance de ce fait à grimper.

Au niveau des particuliers, ce sont surtout les emprunts immobiliers qui seront impactés par une hausse des taux qui réduira le montant de l’emprunt possible pour les ménages. En effet, le coût du crédit augmentant, le montant qu’il sera possible d’emprunter diminuera lui aussi. Cette situation, dans les cas les plus graves, sera à l’origine d’une crise et d’un krach des prix de l’immobilier.

Bourse : conséquences de la stagflation

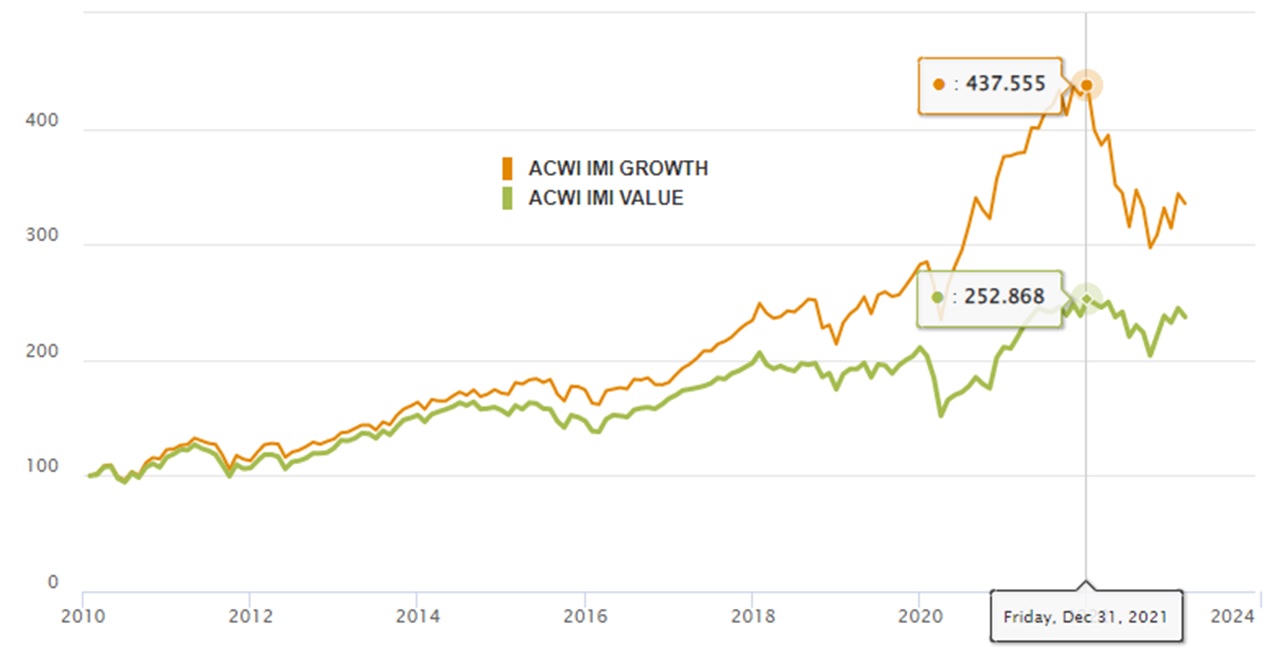

En Bourse, le retour de l’inflation combinée à la hausse des taux laisse apparaître un nouveau contexte depuis plus de 10 ans : la résilience notable du segment Value face au franc repli du segment Growth, comme en témoignent les indicateurs MSCI Value et MSCI Growth depuis le début de l’année.

Graphiques des indicateurs MSCI Value et Growth depuis 2010

(Base 100)

Source : Msci.com

Au cours des 10 dernières années, on remarque un net avantage du segment Growth (courbe orange), jusqu’à fin 2021. L’écart s’intensifie à compter de 2018 pour atteindre un pic de delta de 185 points fin 2021 en faveur du segment Growth. Avec la chute marquée du Nasdaq ayant eu lieu en 2022, cet écart se voit ensuite réduit.

Graphiques des indicateurs MSCI Value et Growth sur 2 ans (mars 2021 – mars 2023)

(Base 100)

Source : Msci.com

Lorsque l’on observe la situation depuis 2 ans, on note un rattrapage du segment Value (courbe verte) entre mars 2021 et mars 2023. L’indice value étant fixé à 99,43 points et l’indice growth à 89,86 points.

Stagflation : comparatif 2023 avec 1973 et 2008

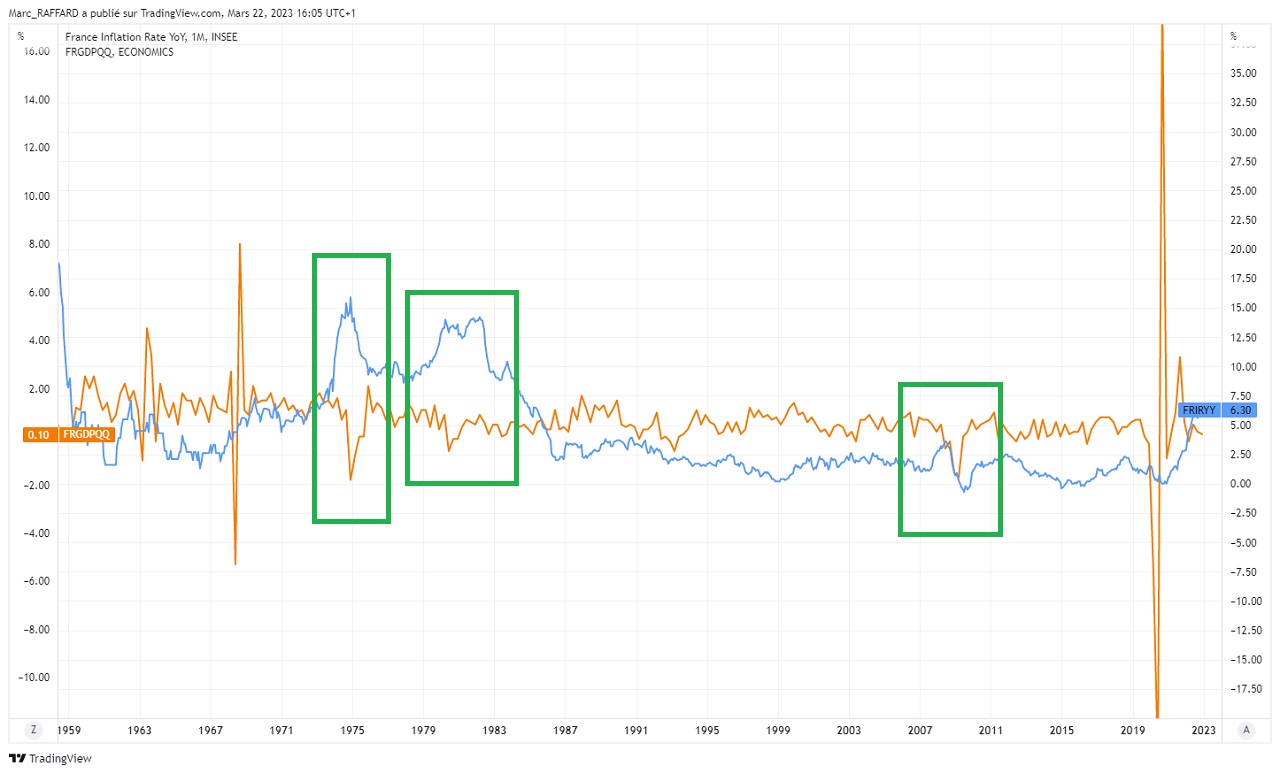

Graphique du taux de croissance et de l’inflation depuis 1958 en France

Source : Tradingview

Il est assez simple d’identifier les phases de stagflation en lecture graphique, il suffit de repérer les phases marquées de divergences (en vert) entre la courbe de l’inflation (bleu) avec celle de la croissance (orange).

On relève 3 phases de stagflation au cours des 60 dernières années :

- septembre 73 à septembre 75 : très marquée ;

- décembre 79 à mars 81 : assez marquée ;

- décembre 2007 à juin 2008 : plutôt modérée.

Le pic baissier suivi du pic haussier de la courbe de la croissance entre décembre 2019 et juin 2021 correspond à la période de récession liée au Covid-19, suivie d’une forte reprise. On peut également noter un réveil de l’inflation depuis fin 2020.

En lecture graphique, nous ne sommes pas encore en conjoncture de stagflation mais la tendance des courbes semble en prendre de plus en plus le chemin.

De plus, et depuis la panique associée à la crise du secteur bancaire de mars 2023, ce sont plus de 90 % des gérants de fonds qui estiment que nous allons au-devant d’une période de stagflation, selon un sondage de Bank of America. Il s’agit bien sûr d’une anticipation sur l’économie américaine, mais une telle situation aurait de fortes probabilités de s’étendre au reste du monde.

Comment investir en cas de stagflation en 2023 ?

Quels secteurs privilégier en Bourse lors de période de stagflation ?

L’énergie

Souvent précurseur à l’inflation, la hausse des prix de l’énergie y est constatée en amont. Ces conjonctures où les prix du pétrole et du gaz sont élevés représentent d’excellentes périodes pour les compagnies du secteur de l’énergie grâce à leurs « milliards » de profits. Il conviendra tout de même de bien garder à l’esprit que les prix de l’énergie sont très cycliques (le prix du Brent était encore à 25 $ début mars 2020 et s’échange actuellement à 75 $, après un pic à plus de 115 $).

Les produits et services de base

Les secteurs liés aux industries agro-alimentaire, aux utilities, et à la grande distribution en produits de base sont de bons candidats « anti-stagflation » pour une raison simple : les populations gardent la nécessité de s’approvisionner en nourriture, eau, hygiène, électricité, et en gestion des déchets, peu importe la conjoncture économique. Cependant, les produits alimentaires, boissons et cosmétiques plus haut de gamme peuvent voir leur dynamique ralentir en cas d’inflation.

Le secteur pharmaceutique

Les besoins en médicaments étant inhérents à la santé, les groupes pharmaceutiques gardent leurs niveaux de demande constants dans le temps. Néanmoins, l’investisseur souhaitant se défendre face à la stagflation en 2023 si elle a lieu évitera le segment biopharmaceutique axé principalement sur la R&D (Recherche & Développement).

Quels sont les placements anti-stagflation ?

L’immobilier

L’immobilier peut jouer le rôle de placement anti-stagflation. D’une part, les actifs immobiliers sont tangibles, et d’autre part, les loyers encaissés sont généralement indexés sur l’inflation. Il pourra être judicieux de privilégier l’immobilier résidentiel aux normes ISR et les thématiques d’immobilier de santé et de logistique.

Les matières premières

Privilégier les matières premières indispensables à l’économie, qui conservent leur valeur d’usage ou qui sont à la base de la fabrication des biens comme le blé, le soja (huile notamment) ou le nickel (batteries des véhicules électriques notamment). L’offre de produits financiers du type trackers (ETP, ETF), qui s’est beaucoup développée ces dernières années, permettent aux investisseurs particuliers de se positionner facilement sur une matière première ou un panier de matières premières.

Le Private Equity

Autre placement qui peut être envisagé pour les personnes les moins averses au risque, le private equity et les Fonds Communs de Placement à Risques (FCPR) qui permettent d’investir au capital de sociétés non cotées. La thématique des fonds infrastructures qui sont disponibles pour l’investisseurs particuliers via des FCPR peut être un placement à considérer avec un horizon d’investissant à long terme.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation