Découvrez quels pays proposent actuellement les sociétés cotées en Bourse les moins chères selon leurs PER. Pour chaque pays, retrouvez aussi notre présentation des 3 principales sociétés en termes de capitalisation boursière ainsi que les 2 principaux secteurs d’activité.

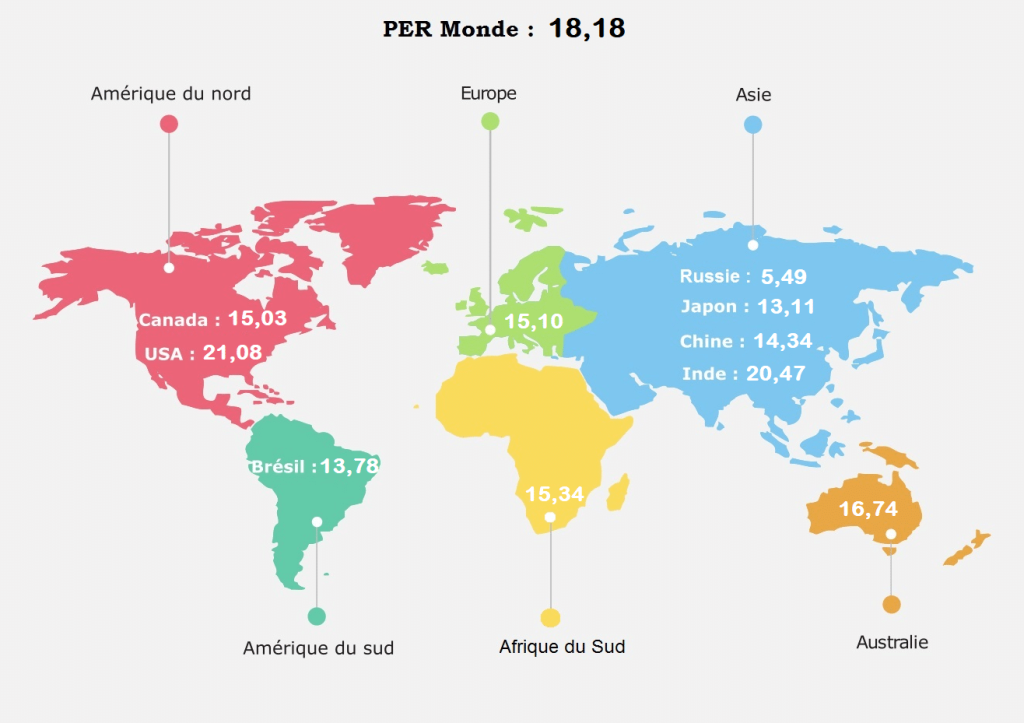

Carte du monde des indices boursiers selon leur PER

Price Earning Ratio (PER) des indicateurs MSCI des principaux pays au 28/02/2020

(source des données chiffrées msci.com)

MSCI : indices boursiers les plus utilisés dans le Monde

Les indicateurs boursiers MSCI sont calculés par la société Morgan Stanley Capital International et ont pour but d’indiquer les performances des marchés boursiers des pays et des secteurs d’activité.

Les indicateurs MSCI retenus dans cet article sont composés de sélections des principales sociétés cotées en Bourse par pays, couvrant un total de 85 % des capitalisations boursières nationales.

Afin de donner des indicateurs de performances conformes, les indicateurs MSCI intègrent une pondération en fonction de la capitalisation des sociétés cotées. Dans l’indicateur MSCI, une grande société aura donc un impact plus important qu’une petite société, .

PER (Price Earning Ratio) : ratio boursier utilisé par le trader et l’actionnaire

Le Price Earning Ratio ou PER est un multiple de capitalisation des bénéfices par action. Il s’agit de connaître le nombre d’années de bénéfices nécessaires pour atteindre le prix de l’action.

Si une société A est cotée en Bourse au prix de 10 € et que ses bénéfices annuels par action sont de 1,5 €, son Price Earning Ratio est de 6,66, car c’est le nombre d’années de bénéfices par action nécessaires pour atteindre le prix de l’action fixé à 10 €. En d’autres termes, la société A se paye en Bourse 6,66 fois ses bénéfices.

Le PER est donc un indicateur de valorisation des actions des sociétés cotées selon leurs bénéfices. Un PER faible indique donc que l’action d’une société est « peu chère » au regard de ses bénéfices.

Attention cependant à ne pas considérer uniquement le PER comme seul critère de sélection, car il peut varier d’un secteur à l’autre, et d’une année sur l’autre. C’est notamment le cas dans certains secteurs cycliques, dont celui de l’énergie : les PER des sociétés pétrolières seront potentiellement impactés négativement lors des cycles de prix du pétrole bas.

Aussi appelé P/E ratio, il est important de ne pas confondre le PER avec le rendement du dividende généralement indiqué en pourcentage et versé sous forme de coupon. Le dividende est voté en assemblée générale des actionnaires et représente une partie des bénéfices distribués par la société.

Cotation Bourse : analyse du cours des actions par pays

Bourse Monde – PER : 18,18

Le PER du MSCI Monde est de 18,18. On retrouve les trois géants américains Apple, Microsoft et Amazon en tête de la pondération de cet indicateur. Ils représentent en effet 7,90 % du MSCI World.

Au niveau sectoriel, le secteur banque/finance représente 16,24 % et l’information/technologie (IT) représente 18,28 %.

Les États-Unis pèsent 63,96 % du MSCI World.

Voici ci-dessous le classement des principaux pays par ordre décroissant des PER moyens des indicateurs MSCI. Au sein de chacun d’entre eux, découvrez les trois principales sociétés en termes de pondération et les deux principaux secteurs.

Bourse États-Unis – PER : 21,08

Le PER du MSCI États-Unis est de 21,08, ce qui est au-dessus de la moyenne mondiale. Les trois multinationales Apple, Microsoft et Amazon sont en tête de la pondération de cet indicateur. Elles représentent 12,34 % du MSCI États-Unis.

Au niveau sectoriel, l’information et la technologie représentent 24,48 % et la santé 13,95 %.

Bourse Inde – PER : 20,47

Le PER du MSCI Inde est de 20,47, ce qui est au-dessus de la moyenne mondiale. Les trois grandes sociétés indiennes Reliance Industries, Housing Dev Finance corp. et Infosys sont en tête de la pondération de cet indicateur. Elles représentent 27,49 % du MSCI Inde.

Au niveau sectoriel, la banque/finance représente 30,13 % et l’information et la technologie 15,27 %.

Bourse Australie – PER : 16,74

Le PER du MSCI Australie est de 16,74, ce qui est en-dessous de la moyenne mondiale. Les trois grandes sociétés Commonweealth Bank, CSL, et BHP Group (AU) sont en tête de la pondération de cet indicateur. Elles représentent 27,65 % du MSCI Australie.

Au niveau sectoriel, la banque/finance représente 36,35 % et les matériaux de base 15,64 %.

Bourse Afrique du Sud – PER : 15,34

Le PER du MSCI Afrique du Sud est de 15,34, ce qui est au-dessus de la moyenne mondiale. Les trois grandes sociétés Naspers, Standard Bank Group et Firstrand sont en tête de la pondération de cet indicateur. Elles représentent 38,61 % du MSCI Afrique du Sud.

Au niveau sectoriel, la consommation discrétionnaire représente 31,54 % et la banque/finance 30,38 %.

Bourse Europe – PER : 15,10

Le PER du MSCI Europe est de 15,10, ce qui est en-dessous de la moyenne mondiale. Les multinationales Nestlé, Roche Holdings et Novartis sont en tête de la pondération de cet indicateur. Elles représentent 8,56 % du MSCI Europe.

Au niveau sectoriel, la banque/finance représente 17,58 % et la consommation de base 14,56 %.

Bourse Canada – PER : 15,03

Le PER du MSCI Canada est de 15,03, ce qui est en-dessous de la moyenne mondiale. Deux grandes banques et une société du secteur de l’énergie sont en tête de la pondération de cet indicateur : Royal Bank of Canada, Toronto-Dominion Bank et Enbridge. Elles représentent 19,82 % du MSCI Canada.

Au niveau sectoriel, la banque/finance est très présente avec 38,29 %, l’énergie arrive ensuite en deuxième position avec 18,45 %.

Bourse Chine – PER : 14,34

Le PER du MSCI Chine est de 14,34, ce qui est en-dessous de la moyenne mondiale. Deux géants de l’Internet et un de la construction pèsent 34,86 % de l’indicateur : Alibaba Group, Tencent Holdings, et China Construction BK.

Au niveau sectoriel, celui de la consommation discrétionnaire représente 27,25 % et celui de la communication / services représente 21,71 %.

Bourse Brésil – PER : 13,78

Le PER du MSCI Brésil est de 13,78, ce qui est en-dessous de la moyenne mondiale. Les trois grandes sociétés brésiliennes Itau Unibanco, Vale, et Banco Bradesco sont en tête de la pondération de cet indicateur. Elles représentent 24,48 % du MSCI Brésil.

Au niveau sectoriel, la banque/finance représente 35,22 % et l’énergie 13,62 %.

Bourse Japon – PER : 13,11

Le PER du MSCI Japon est de 13,11, ce qui est en-dessous de la moyenne mondiale. Toyota Motor Corp, Sony Corp et Softbank Group sont en tête de la pondération de cet indicateur. Elles représentent 9,24 % du MSCI Japon.

Au niveau sectoriel, l’industrie représente 20,55 % et la consommation discrétionnaire 18,19 %.

Bourse Russie – PER : 5,49

Le PER du MSCI Russie est de 5,49, ce qui est en-dessous de la moyenne mondiale. Une banque et deux grandes compagnies du secteur de l’énergiques représentent 51,43 % de l’indicateur : Sberbank Russia, Lukoil Holdings, et Gazprom.

Au niveau sectoriel, l’énergie représente 54,54 % et la banque/finance 20,40 %.

Les actions américaines sont les plus chères et les actions russes les moins chères

Il est possible de constater, sans surprise, que les États-Unis disposent du plus fort PER, établi à 21,08 fin février 2020, notamment porté par les géants de la « tech » bénéficiant de hautes valorisations boursières, à l’instar des GAFAM (Google, Apple, Facebook, Amazon, Microsoft). L’Inde dispose actuellement d’un PER élevé en comparaison aux autres pays, fixé à 20,47.

À l’inverse, la Russie dispose du plus faible PER établi à 5,49. Cela devrait se poursuivre à moyen / long terme, étant donné les très bas niveaux actuels du pétrole, du gaz et des matières premières en général. Une partie conséquente de l’économie russe est en effet basée sur ces secteurs et la guerre des prix du pétrole entre la Russie et l’Arabie Saoudite n’arrange rien !

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation