Nous traversons actuellement une crise boursière d’une intensité rarement égalée par sa vitesse et son amplitude. Dans ce contexte, l’indice boursier français CAC 40 a chuté de 30,5 % entre son plus haut du 19 février 2020 à 6 111 points, et le 24 mars à 4 243 points.

Dans le cadre de cette forte baisse, de nombreuses actions aux fondamentaux solides ont été massacrées. Découvrez notre sélection de 3 valeurs du CAC 40 qui pourraient représenter une opportunité d’investissement au cours actuel.

Les actionnaires et les marchés financiers face à la crise sanitaire du coronavirus

La forte volatilité a entraîné une réduction chiffrée en milliards d’€ sur les portefeuilles des investisseurs. Les actionnaires ne sont d’ailleurs pas les seuls à faire face à cette situation. En effet, les marchés obligataires sont également très volatils. Il en va de même pour les investissements liés au secteur pétrolier avec un prix du baril passé sous la barre des 20 $, un niveau historiquement faible.

Cette situation peut également se résorber car la nature de la crise actuelle est d’origine sanitaire, à différencier d’une crise d’origine financière. En outre, l’impact économique est concret au sein de nombreux secteurs d’activité et certaines sociétés aux profils d’endettement déjà précaires avant cette crise, pourraient se voir en situation d’insolvabilité (faillite). C’est notamment le cas du secteur aérien en grande difficulté, ainsi que les secteurs de l’événementiel et du tourisme.

Bien qu’il soit important de considérer que les marchés boursiers sont encore « dans la tempête », donc possiblement encore volatils en attendant une normalisation de la situation sanitaire, certaines valorisations de grandes sociétés sont devenues particulièrement attractives au regard de leurs fondamentaux.

Comparatif meilleur courtier pour investir dans le CAC 40

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Achetez des actions, ETF ou ETC ou transférez votre portefeuille avant le 14/02/26 et bénéficiez de 1 % avec Bitpanda. Votre capital est à risque* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08% sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Notre sélection de 3 sociétés cotées au Cac 40 dont le cours de Bourse est devenu attractif

Découvrez la sélection Café de la Bourse de trois sociétés du CAC 40 aux valorisations intéressantes, évoluant au sein des secteurs automobile, banque et matériaux de construction.

Les principaux critères que nous avons privilégié pour ces 3 valeurs sont les suivants :

- un rendement du dividende attractif, en croissance dans le temps ;

- un capitalisation boursière élevée (grands groupes) ;

- des bénéfices attractifs et en croissance ;

- un ratio de solvabilité maîtrisé.

Action Peugeot : PSA pourrait rebondir après la crise sanitaire

Le groupe PSA, avec une capitalisation boursière de 11 milliards d’euros, est aussi le deuxième constructeur automobile européen en termes de volumes de véhicules commercialisés. Il détient les marques Peugeot, Citroën, DS et Opel.

Son chiffre d’affaires 2019 a été de 74,7 milliards d’€ pour un bénéfice net de 3,58 milliards d’€.

Le groupe a dû faire face à une baisse de 10 % de ses volumes de ventes entre 2018 et 2019 du fait d’un contexte plus difficile, notamment à l’étranger. La bonne gestion du groupe lui a néanmoins permis de bénéficier d’un bénéfice net consolidé en croissance de + 8,77 % par rapport à celui de 2018 (3,30 milliards d’€).

PSA compte 209 000 salariés en France et à l’international. Son PDG est Carlos Tavares depuis mars 2014.

Analyse du cours de Bourse de l’action Peugeot

Étude graphique de l’action Peugeot depuis 2016

Source : Tradingview, hors tracés

Depuis 2016, l’action Peugeot a connu trois tendances baissières ainsi que deux haussières :

- – 32 % entre le 04/01/16 et le 07/07/16 ;

- + 140 % entre le 07/07/16 et le 19/09/18 ;

- – 32 % entre le 19/09/18 et le 10/12/18 ;

- + 46 % entre le 10/12/18 et le 24/10/19 ;

- – 50 % entre le 24/10/19 et le 25/03/20.

L’action Peugeot s’échangeait sur des niveaux de 20 € mi-février 2020, pour se situer à 12,30 € au 25 mars, soit un repli de 38 %. La question d’investir en actions Peugeot semble donc légitime après une chute de cette ampleur et au regard des bons fondamentaux du groupe sur le long terme.

Il faut cependant garder à l’esprit le fait que l’année 2020 sera hors du commun pour le constructeur qui a mis récemment ses usines à l’arrêt dans le cadre de la crise sanitaire liée au Covid-19. L’impact sur les résultats financiers du groupe, même s’il est aujourd’hui trop tôt pour l’estimer, sera cependant certain.

L’investisseur aurait tout intérêt à envisager d’investir en Bourse dans Peugeot actuellement mais l’année 2020 affichera très probablement des résultats nettement moins favorables que ceux des années précédentes. Une réduction ou une annulation du dividende est également possible, mais devrait théoriquement se limiter à l’année 2021 (le dividende voté l’année N est versé l’année N+1).

En outre, une fois la crise sanitaire maîtrisée et dans une optique où la production automobile de PSA pourrait se résorber et la capacité bénéficiaire de la société se normaliser, il est possible qu’à l’avenir, le niveau de cours de Bourse actuel de l’action Peugeot présente une opportunité intéressante dans le cadre d’un investissement à moyen / long terme.

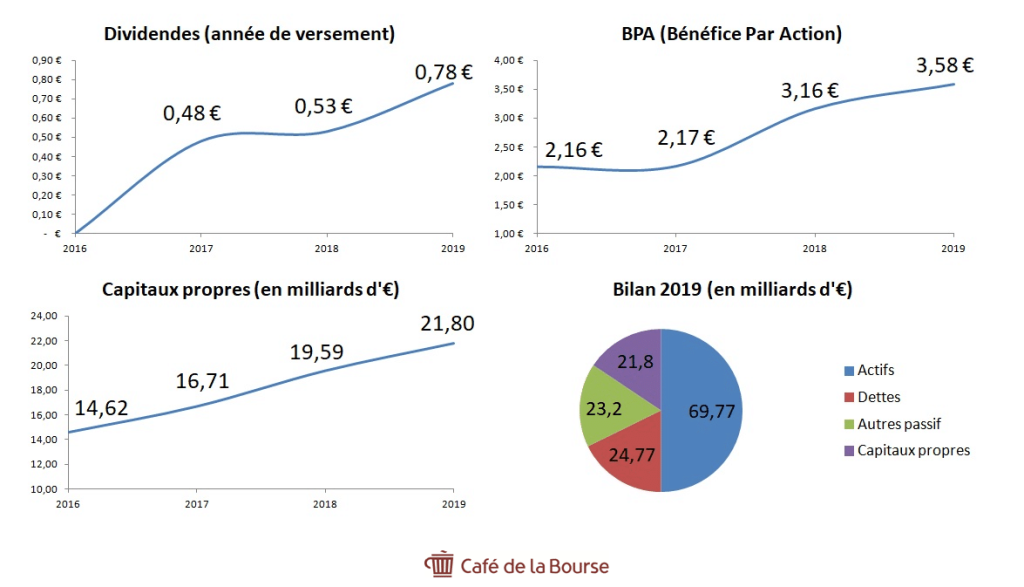

Analyse fondamentale de l’action Peugeot

Principaux fondamentaux du groupe PSA

Le dividende de l’action PSA versé courant 2019 a été de 0,78 €, soit un rendement de 6,34 % à son cours de Bourse du 25 mars 2020 de 12,30 €.

Le BPA (Bénéfice Par Action) de l’action PSA Group a été de 3,58 € au titre de 2019, soit une rentabilité bénéficiaire de 29,11 %. Son PER (Price Earning Ratio) est donc de 3,44.

Les capitaux propres du groupe PSA sont en croissance de + 49 % au titre des quatre dernières années, établis à 21,80 milliards d’€ au 31 décembre 2019.

La dette de financement de PSA est de 24,77 milliards d’€ au 31 décembre 2019, face à une valeur de capitaux propres de 21,80 milliards d’€. Son ratio de gearing (ratio de solvabilité) est donc légèrement élevé mais reste maîtrisé, établi à 1, 14.

Action Saint Gobain : société solide spécialisée dans les matériaux de construction

Saint-Gobain, avec une capitalisation boursière de 12 milliards d’euros, est aussi un groupe international d’origine française, spécialisé dans la conception, la fabrication et la commercialisation de matériaux de constructions innovants.

Il s’agit, à titre d’exemples, de façades en PVC, de produits d’isolation pour les logements et bâtiments, de vitres pour le BTP et l’automobile, de produits à base de céramique ou de plastique, etc. Son réseau de distribution est composé de plus de 4 000 points de vente en France et à l’international. Il s’agit notamment des enseignes Point P et Lapeyre.

Le groupe Saint-Gobain compte 171 000 salariés en France et à l’international. Son PDG est Pierre-André de Chalendar depuis juin 2007.

Son chiffre d’affaire 2019 a été de 42,6 milliards d’€ pour un bénéfice net de 1,92 milliard d’€.

Analyse du cours de Bourse de l’action Saint Gobain

Étude graphique de l’action Saint Gobain depuis 2016

Source : Tradingview, hors tracés

Depuis 2016, l’action Saint-Gobain a connu deux tendances haussières ainsi que deux baissières :

- + 32 % entre le 04/01/16 et le 26/10/17 ;

- – 45 % entre le 26/10/17 et le 24/12/18 ;

- + 34 % entre le 24/12/18 et le 13/12/19 ;

- – 43 % entre le 13/12/19 et le 25/03/20.

L’action Saint Gobain s’échangeait sur des niveaux de 35 € mi-février 2020 pour se situer à 21,71 € au 25 mars, soit un repli de 38 %. Ce repli marqué peut donc être considéré comme une opportunité d’investissement en actions Saint-Gobain, un groupe solide fort de 350 ans d’existence.

Il faut garder à l’esprit le fait que l’année 2020 sera forcément impactée par la crise du covid-19, mais il est encore trop tôt pour en estimer les conséquences définitives sur les résultats financiers. Les investisseurs intéressés par l’action Saint Gobain doivent donc considérer cette situation particulière au titre de 2020 ainsi que son impact négatif probable sur le dividende et les résultats.

Si la crise sanitaire et les risques qui lui sont associés parviennent à se stabiliser, l’activité de Saint- Gobain devrait se normaliser, tout comme le cours de Bourse de l’action.

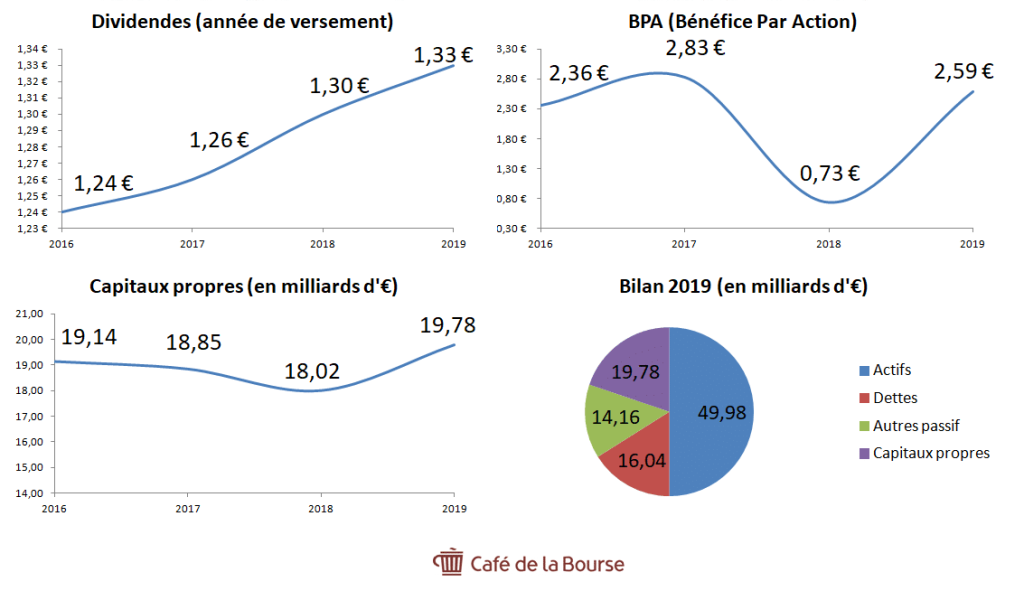

Analyse fondamentale de l’action Saint Gobain

Principaux fondamentaux de Saint-Gobain

Le dividende de l’action Saint Gobain versé courant 2019 a été de 1,33 €, soit un rendement de 6,13 % à son cours de Bourse du 25 mars 2020 de 21,71 €.

Le BPA (Bénéfice Par Action) de l’action Saint Gobain a été de 2,59 € au titre de 2019, soit une rentabilité bénéficiaire de 11,93 %. Son PER (Price Earning Ratio) est donc de 8,38.

Les capitaux propres de Saint-Gobain sont en croissance de + 3,34 % au titre des quatre dernières années, établis à 19,78 milliards d’€ au 31 décembre 2019.

La dette de financement de Saint-Gobain est de 16,04 milliards d’€ au 31 décembre 2019 face à une valeur de capitaux propres de 19,78 milliards d’€. Son ratio de gearing (ratio de solvabilité) est donc raisonnable, établi à 0,81.

Action BNP : une opportunité d’investissement à moyen et long terme

BNP Paribas, avec 37 milliards d’euros de capitalisation boursière, est aussi la plus grande banque d’Europe. Son implantation au sein de 71 pays lui donne une envergure internationale.

Son produit net bancaire 2019 (chiffre d’affaire) a été de 44,60 milliards d’€ pour un bénéfice net de 8,17 milliards d’€.

Le groupe BNP Paribas compte plus de 33 millions de clients dans le monde grâce à ses 198 000 salariés. Outre son activité en banque de détail, BNP Paribas dispose également d’activités en banque de financement et d’investissement. Depuis 2011, son PDG est Jean-Laurent Bonnafé.

En France, la banque compte plus de 1 800 agences avec pignon sur rue.

Analyse du cours BNP

Étude graphique de l’action BNP Paribas depuis 2016

Source : Tradingview, hors tracés

Depuis 2016, l’action BNP Paribas a connu trois tendances baissières ainsi que deux haussières :

- – 28 % entre le 04/01/16 et le 27/06/16 ;

- + 86 % entre le 27/06/16 et le 30/10/17 ;

- – 44 % entre le 30/10/17 et le 03/01/19 ;

- + 40 % entre le 03/01/19 et le 17/02/20 ;

- – 45 % entre le 17/02/20 et le 25/03/20.

L’action BNP s’échangeait sur des niveaux de 53 € mi-février 2020 pour se situer à 30 € au 25 mars, soit un repli de 43 %. Au regard de cette brusque chute, l’idée d’investir en actions BNP Paribas peut avoir du sens, notamment si l’on prend en compte l’attractivité du PER actuel, établi à 4,83, ainsi que le rendement avantageux du dividende, supérieur à 10 %.

L’année 2020 ne ressemblera probablement pas aux précédentes du fait de la crise sanitaire qui devrait engendrer des résultats plus tendus pour BNP Paribas.

Bien que les gouvernements et les banques centrales internationales prennent conscience des difficultés de nombreux acteurs économiques (indépendants, TPE et PME, grandes sociétés) et mettent en place des mesures de soutien historiques, les risques de faillites en cascade restent présents et entraîneront donc mécaniquement des situations d’emprunts non remboursés pour la banque.

Une réduction ou une annulation du dividende de l’action BNP est également possible à court ou moyen terme.

En considération de ces éléments et de la très forte chute récente à hauteur de 43 % du cours de l’action BNP Paribas, il est aussi possible d’envisager, qu’à l’avenir, le niveau de cours de Bourse actuel de l’action BNP soit considéré comme une opportunité dans le cadre d’un investissement à moyen / long terme.

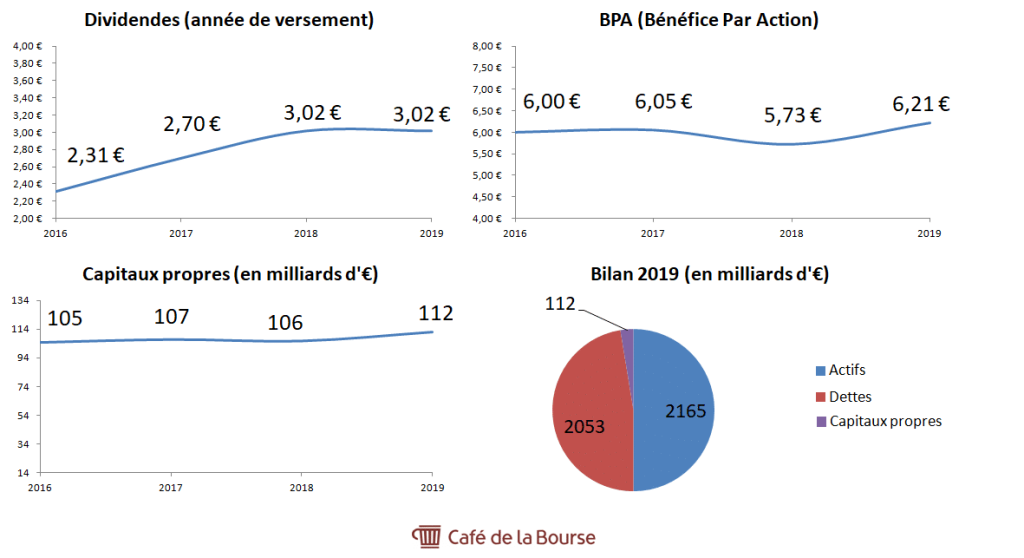

Analyse fondamentale de l’action BNP

Principaux fondamentaux de BNP Paribas

Le dividende de l’action BNP versé courant 2019 a été de 3,02 €, soit un rendement de 10,06 % à son cours de Bourse du 25 mars 2020 de 30 €.

Le BPA (Bénéfice Par Action) de l’action BNP Paribas a été de 6,21 € au titre de 2019, soit une rentabilité bénéficiaire de 20,7 %. Son PER (Price Earning Ratio) est donc de 4,83.

Les capitaux propres de BNP Paribas sont en croissance de + 6,66 % au titre des quatre dernières années, établis à 112 milliards d’€ au 31 décembre 2019.

La dette d’une banque s’estime d’une manière différente de celles des sociétés commerciales ou industrielles. Il s’agit de formules complexes basées sur des ratios de solvabilité sur fonds propres établis par les banques centrales (CET1, Tier 1, Tier 2, Tier 3, Bâle III).

Les ratios de solvabilité de BNP Paribas se situent largement au-dessus des exigences de la Banque Centrale Européenne (BCE).

Faut-il profiter des prix des actions actuels pour investir en Bourse ?

Ces trois sociétés cotées au CAC 40 présentent des rendements de leurs dividendes compris entre 6 % et 10 % en raison de la chute de leurs cours de Bourse liée à la crise sanitaire actuelle due au coronavirus.

Il est à noter que ces rendements attractifs sont à relativiser du fait de possibles coupes de dividendes (réductions ou annulations dans un scénario où la crise sanitaire se prolongerait).

L’économie souffre inéluctablement de la crise du Covid-19 avec des « dégâts » concrets sur les sociétés actrices des secteurs les plus impactés, en particulier celles aux solvabilités sensibles.

Néanmoins, il est aussi « prudemment » possible d’envisager une normalisation de l’économie une fois la crise du Covid-19 derrière nous. Ainsi, les brusques chutes de l’ordre de 30 à 40 %, voire davantage, du prix des actions enregistrées depuis mi-février sont-elles réellement justifiées ?

Pour les investisseurs qui le pensent, la décision d’investir dans le contexte actuel ne sera sans doute pas pour tout de suite. Pour ceux qui pensent que l’impact boursier a été exagéré, c’est probablement le moment de profiter de certaines opportunités boursières en optant pour un horizon d’investissement long terme. Il conviendra tout de même d’être bien conscient que des risques importants demeurent, notamment des tensions sur les résultats 2020 des sociétés, et le fait que la volatilité actuelle des marchés ne va probablement pas se terminer tout de suite.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation