Le métal jaune a plusieurs propriétés dont celle de valeur refuge face à la montée du risque, permettant de couvrir un portefeuille contre une chute des valeurs dites risquées. Cependant, l’or permet également de se couvrir contre l’inflation, un thème majeur à l’heure actuelle compte tenu des mesures prises par les Banquiers Centraux, mais aussi des plans de relance des gouvernements et des données macroéconomiques Outre-Atlantique, supérieures aux attentes et laissant présager un retour plus rapide que prévu de la demande américaine.

Comment expliquer un repli de l’or malgré les craintes inflationnistes ? Quelles sont les perspectives du métal précieux dans un tel contexte ?

Retour de l’inflation : les signes avant-coureurs

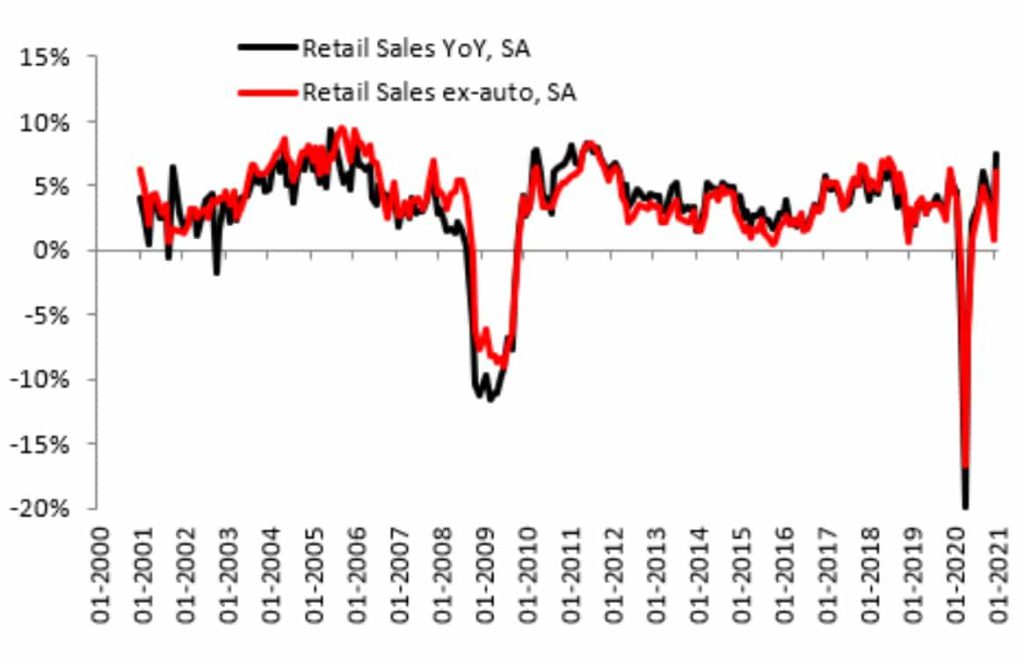

Plusieurs signaux indiquent une prochaine montée de l’inflation, dont notamment les données macroéconomiques robustes en provenance des États-Unis. Le premier signal d’alerte aura été les chiffres US des ventes aux détail, largement supérieurs aux attentes, soutenus par les chèques de relance distribués aux ménages américains. Les ventes ont augmenté de 6 % alors que le consensus tablait pour une légère hausse de 1 %, marquant un plus haut de près de 10 ans, aggravant de ce fait les anticipations d’inflation.

Les mesures de relance de J. Biden ont eu un effet précoce et ont relancé la demande américaine, ravivant de ce fait les craintes inflationnistes. Source : Macrobond, XTB Research

Cette robustesse de l’économie américaine a été confirmée par des chiffres d’inscription hebdomadaire au chômage largement inférieurs aux attentes, à un plus bas de trois mois avec une baisse à 730 000 demandes (contre 820 000 attendues) pour la semaine se terminant le 20 février. Cependant, il convient de faire preuve d’une certaine prudence concernant ces données. En effet, la récente vague de froid a entraîné la fermeture de nombreux bureaux en raison de la pénurie d’énergie, ce qui aurait pu contribuer à ce ralentissement des demandes.

Par ailleurs, les commandes de biens durables ont bondi de 3,4 % en janvier, alors que le consensus tablait pour une augmentation de 1,0 %. C’est la neuvième hausse consécutive des commandes de biens durables et la plus importante depuis juillet, principalement en raison d’une augmentation de 7,8 % des commandes de transport. Les commandes de biens d’équipement hors défense (à l’exclusion des avions), mesure favorite de la Fed considérée comme un baromètre de l’investissement des entreprises, ont augmenté de 0,5 %, tandis que les données de décembre ont été révisées à la hausse, passant d’une croissance de 0,7 % à 1,5 %.

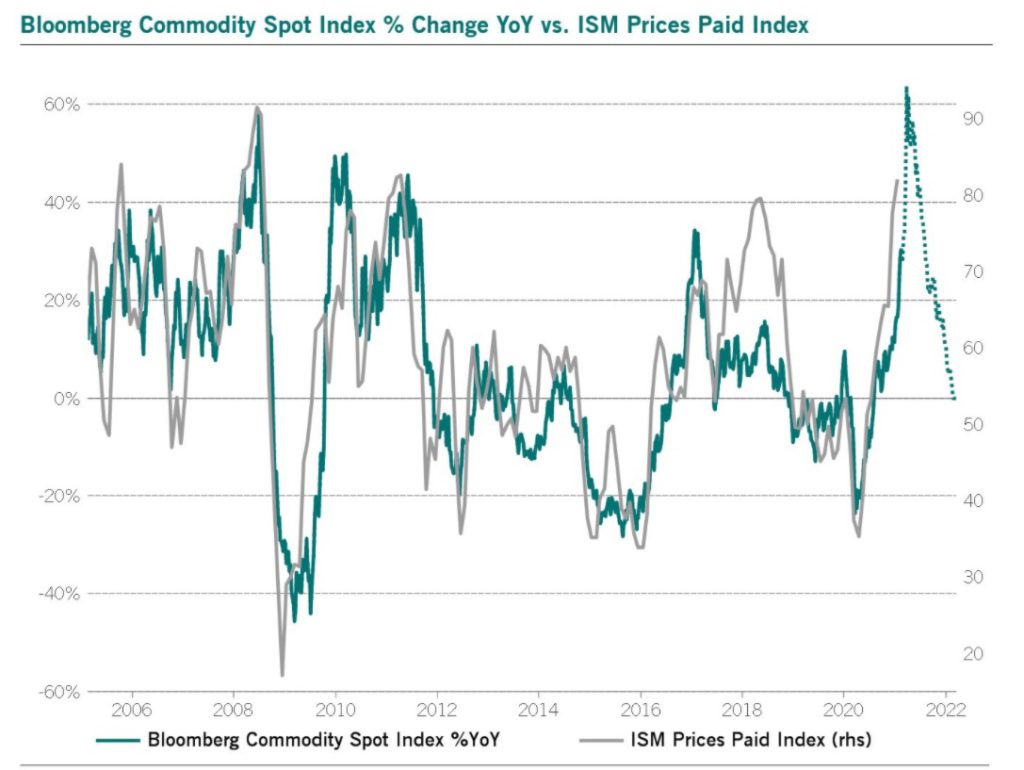

Hormis les données macroéconomiques américaines, un autre facteur vient renforcer les craintes inflationnistes : l’augmentation significative des cours des matières premières. En effet, la croissance dynamique des cours des métaux industriels entraîne une hausse des coûts des entreprises. Au vu de la hausse de la demande, cette montée des coûts des entreprises sera directement répercutée sur les consommateurs.

Comme on peut le constater, l’indice ISM des prix payés (ligne grise) a déjà dépassé les 80 et pourrait bientôt atteindre des sommets. La hausse de cet indice est directement liée à la hausse des cours des matières premières (ligne verte). Source : Bloomberg

Un dernier facteur non négligeable vient aggraver les attentes inflationnistes et ce facteur est directement lié au marché de l’immobilier. Les prix de l’immobilier aux États-Unis ont augmenté d’environ 15 % et l’indice S&P/Case-Shiller qui sert à mesurer la valeur nominale du marché de l’immobilier résidentiel dans vingt régions métropolitaines des États-Unis indique une augmentation de 10 % des prix de l’immobilier. L’immobilier représente un indicateur de l’inflation de base aux États-Unis (30 % de l’inflation de base), de sorte qu’une reprise de l’inflation semble se confirmer à travers ce marché.

Quel est le lien entre l’inflation et les cours de l’or ?

L’or est depuis longtemps considéré comme une couverture contre l’inflation car, en théorie, l’or physique conserve sa valeur en termes de prix relatifs dans un contexte d’offre limitée de métal jaune contre une offre de monnaie fiduciaire qui est elle quasiment illimitée. Cependant, depuis la crise financière de 2008, cette corrélation entre inflation et cours de l’or a été largement réduite. En cause notamment : le Quantitative Easing, impliquant une hausse de la masse monétaire qui soutient considérablement les cours de l’or. Ainsi, avant 2008, la relation entre l’inflation sur trois mois et les cours de l’or était nettement plus stable.

Cette corrélation reste valable sur le long-terme mais une autre corrélation négative semble prendre le dessus sur les cours du métal jaune à court-terme.

L’inflation pousse les rendements des obligations à la hausse

Les craintes inflationnistes viennent directement se répercuter sur les taux longs aux États-Unis. Ainsi, les données macroéconomiques robustes en provenance des États-Unis ont propulsé les rendements du 10 ans américain vers des niveaux qui n’avaient pas été revisités depuis le mois de février 2020, soit avant la propagation de la pandémie dans le monde occidental. La hausse des rendements vient peser sur le sentiment de marché avec des rendements américains à 10 ans supérieurs à 1,5 %, aux alentours de 1,614 % lors de la séance du jeudi 26 février, soit au-dessus du rendement des dividendes du S&P500, remettant sérieusement en cause la valorisation des actions.

Avant cette hausse des taux longs aux États-Unis, la prime à la prise de risque sur le marché boursier était le rendement des dividendes, supérieur au rendement des obligations. Actuellement, les actions ont perdu cet avantage. Bien entendu, cela ne signifie pas littéralement qu’investir dans des obligations sera plus rentable que d’investir sur le marché boursier, car il y a d’autres facteurs à prendre en compte comme par exemple le taux de croissance des bénéfices des entreprises résultant de la croissance économique. Toutefois, cela ne change rien au fait que l’augmentation de la rentabilité du rendement du Trésor à 10 ans, aux alentours de 1,50 %, suscite déjà de sérieuses inquiétudes quant à l’évolution future de la situation.

Le 10 ans américain a été en hausse de 17 points de base durant la dernière semaine de février et de 60 points depuis le début de l’année. Et cette hausse ne cesse de se renforcer étant donné que les données américaines ont été supérieures aux attentes mais également qu’on a pu constater une faible demande sur une émission de dette fédérale américaine avec un ratio demande-offre tombé à un plus bas historique pour la maturité à 7 ans.

Corrélation négative entre le cours de l’or et le 10 ans américain

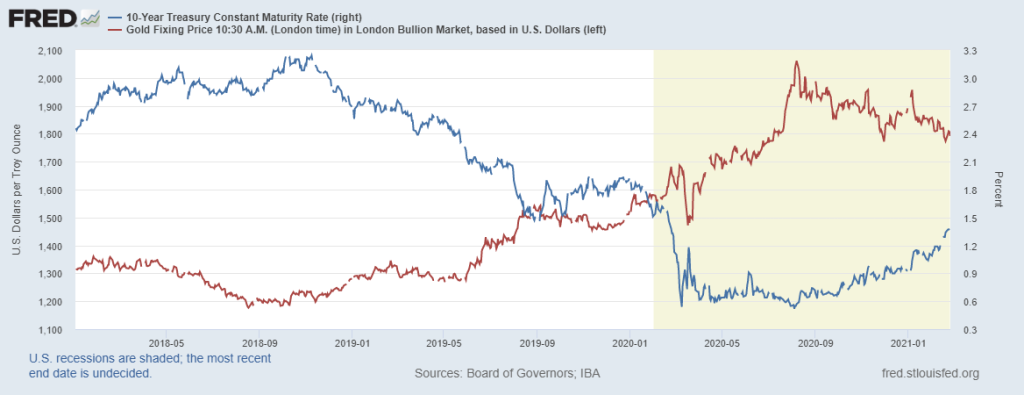

Comme nous l’avons souligné précédemment, la Fed a un impact sur le cours de l’or et cet impact peut être attribué à la relation entre l’or et le marché obligataire, notamment les rendements à 10 ans aux États-Unis. En effet, à la fin des années 1980 la corrélation entre rendements et cours de l’or a fait surface et n’a cessé de se renforcer depuis. Cette corrélation négative entre le rendement du 10 ans américain et le métal jaune explique la correction actuelle sur le métal précieux, sous pression depuis le début de la hausse des taux longs.

La corrélation entre l’or et le rendement du 10 ans américain est évidente au vu de ce graphique et explique les récentes baisses sur le marché de l’or. Source : Federal Reserve bank of St. Louis

Ce graphique illustrant la corrélation négative entre rendements américains et cours de l’or nous permet d’en déduire qu’en cas de poursuite de la hausse du rendement américain à 10 ans, la correction sur l’or pourrait s’approfondir pour atteindre 10 %. Dans un tel contexte, les supports majeurs à surveiller se situent à 1 680$ et 1 560$, en cas de passage sous le support à 1 765$.

Analyse graphique et technique de l’or en 2021

Les cours de l’or évoluent actuellement au sein d’une tendance baissière de court-terme, ne remettant pas en cause la tendance de fond qui reste haussière. Les cours évoluent dans un canal baissier et testent actuellement un important support à 1 765$ l’once qui a servi de résistance en mai 2020 (1ère ellipse jaune), puis de support à la fin novembre 2020 (2nde ellipse jaune), soit une inversion de polarité pour un niveau qui aujourd’hui agit toujours comme support. Une cassure de ce niveau entrainerait les cours du métal jaune vers le prochain retracement de Fibonacci à 61,8 % qui se situe aux alentours du support à 1 680$ l’once, soit le support des mois de mai et juin 2020. Ce sera le dernier rempart avant le prochain support majeur situé à 1 560$ l’once.

Comme précisé, un tel repli ne remettra pas en cause la tendance de fond qui est indiscutablement haussière et une éventuelle poursuite de la baisse serait même une opportunité pour les investisseurs de long-terme sur métaux précieux en vue d’une prochaine percée haussière du métal jaune qui pourrait briller à nouveau vers de nouveaux sommets.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation