Brexit au Royaume-Uni, mur à la frontière des États-Unis et du Mexique, gilets jaunes en France… Quels impacts sur l’évolution du Cac 40 ?

Ce mois de janvier est à nouveau marqué par les grands dossiers développés aux troisième et quatrième trimestres 2018. Je vous propose de faire le point sur les principaux éléments qui m’intéressent, sans nécessairement être exhaustif mais en se concentrant sur les plus essentiels pour ces prochaines semaines.

Bourse : conséquences de la macroéconomie sur le CAC 40

La source d’espoir pour les investisseurs provient (à nouveau) du dossier sino-américain. En effet, et comme ce fût le cas à plusieurs reprises ces dernières semaines, la seule reprise des négociations entre Washington et Pékin semble relancer à la hausse les principaux indices occidentaux, dont le CAC 40.

Lundi 7 janvier, une délégation américaine s’est rendue à Pékin. Cette information intervient dans un contexte particulier : vendredi dernier, la Bourse de Paris (comme tant d’autres) avait signé sa meilleure séance depuis avril 2017, à la suite des résultats du front de l’emploi américain. Pour autant, la méfiance doit rester de mise dans les prochaines semaines, tant le contexte général demeure sombre.

À titre personnel, je vais surtout suivre la reprise de ces négociations (en suspens depuis novembre et la rencontre entre Trump et Jinping en marge du sommet du G20 à Buenos Aires). Le président américain s’est d’ailleurs montré ces dernières heures optimiste quant au déroulement de ces tractations diplomatiques.

Shutdown aux États Unis : le mur souhaité par Trump agite les investisseurs

L’autre grand sujet qui agite les investisseurs est également en provenance d’Outre-Atlantique, avec l’affrontement budgétaire entre Trump et les démocrates, opposés au mur à la frontière mexicaine. Le président américain réclame au Congrès une enveloppe de cinq milliards de dollars pour bâtir l’édifice (promesse de campagne électorale en 2016, passée lors des élections de midterms en novembre dernier dans le camp démocrate). Au moment de la publication de cette analyse, les États-Unis entrent dans leur troisième semaine de “shutdown” à la suite de ce blocage politique, autrement dit de fermeture partielle de certaines administrations fédérales. Les médias américains tournent en boucle sur ce sujet, alors que le bras de fer en cours devrait coûter plus cher que la construction de l’édifice de sécurité à la frontière…

Et pour cause, le shutdown de 2013 avait, selon le Bureau fédéral de la gestion et du budget, coûté jusqu’à 6 milliards de dollars pour seize jours de paralysie nationale. En effet, les salaires des 800 000 employés fédéraux concernés devront tout de même être payés par l’Etat, notamment dans le secteur touristique… alors que les recettes fondent en cette période de chômage temporaire.

Plus important encore, de nombreux acteurs de la vie économique américaine sont dans l’attente de meilleurs horizons pour investir à nouveau dans leurs projets. De plus, certains contrats publics ne sont plus alloués aux entreprises qui traditionnellement comptent dessus pour garnir leurs carnets de commandes. Le sentiment économique est très difficile à estimer financièrement mais une chose est certaine, cette période d’après-fêtes est morose aux États-Unis pour la consommation. Nous devrions le ressentir dans les prochaines statistiques dévoilées par Washington.

Reste donc à savoir combien de temps cette situation va persister. Trump s’est dit prêt à tenir “des mois, voire des années” dans cette impasse budgétaire. Comme souvent, ses mots sont forts mais il est peu probable que les grands acteurs de la vie économique américaine acceptent un tel état de fait. Ainsi, les fronts de politiques extérieures et intérieures américaines devraient continuer de peser lourdement sur l’appétit des investisseurs dans les prochaines semaines. En plus de la claque boursière infligée à Apple ! Par corrélation, nos indices européens (et notamment le CAC 40) en subiront de plein fouet les conséquences.

Europe : Brexit et gilets jaunes prouvent une instabilité politique globale

Côté européen, les tensions entre Rome et Bruxelles semblent quelque peu s’apaiser ces derniers temps. Aussi, c’est l’un des rares sujets analysés ces six derniers mois que je compte moins surveiller prochainement. En revanche, on ne peut clairement pas en dire autant pour la crise politique britannique.

Mardi 8 janvier, les députés conservateurs ont voté un amendement à une loi budgétaire qui restreint la possibilité pour le gouvernement de Theresa May de valider un Brexit sans accord (le fameux “no-deal”) avec les partenaires européens. Après la pause de fin d’année, le bras de fer parlementaire reprend donc de plus belle à Londres. C’est un véritable camouflet pour la Première ministre… conservatrice !

Le Parlement souhaite donc clairement reprendre la main sur un exécutif très fortement affaibli par son propre camp politique et les nombreuses démissions de fin 2018. Prochaine étape : la défaite attendue de May, mardi 15 janvier. En effet, le débat sur le texte décrié à la fois par les plus conservateurs de son parti et par les europhiles a repris. Le vote initialement prévu le 10 décembre à Chambre des Communes et reporté en catastrophe par le gouvernement aura désormais lieu le 15 janvier.

Je vous renvoie à mon analyse de l’indice boursier DAX mais très clairement, nous pouvons nous attendre à une aggravation de la crise politique à Londres en cas de nouveaux échecs pour May. Quitte à ce que cette dernière démissionne, provoquant des élections législatives anticipées dans les prochaines semaines. Voire… un nouveau référendum !

Côté français, c’est bien entendu les développements du mouvement des gilets jaunes qui vont attirer mon attention. En décembre, les secteurs de la grande consommation et du tourisme avaient été pénalisés au sein du CAC 40 par cette actualité centrale pour notre stabilité politique. Nul n’est prophète en son pays et je suis bien incapable de dire quelles seront les conséquences concrètes de ce mouvement social. Comme les investisseurs ont horreur de l’instabilité politique… il me semble essentiel de suivre attentivement l’ampleur des mobilisations à l’occasion des prochains samedis. En particulier si le Premier ministre Philippe est appelé à démissionner.

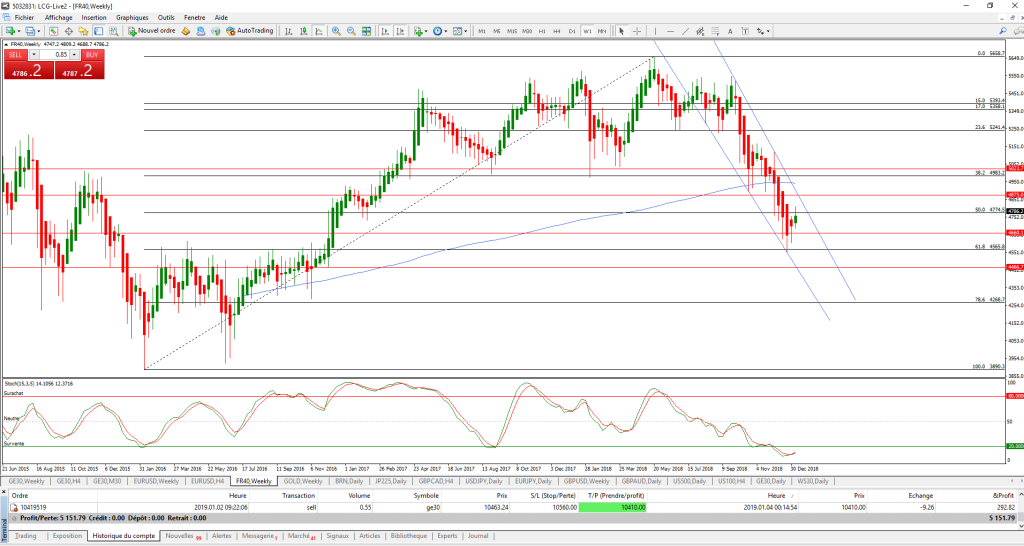

Analyse graphique du CAC 40

Capture d’écran du CAC40 (Heikin Ashi) en unité de temps hebdomadaire

Le contexte reste sombre, et seules des avancées significatives sur le front sino-américain justifieraient à mon avis, dans les prochains jours, un véritable rebond des indices occidentaux, dont le CAC 40.

Ce trimestre, je compte surveiller les sujets évoqués précédemment afin de déterminer si la trame baissière du CAC se maintiendra d’ici fin mars. Pour l’heure, ma frontière technique sur l’indice français est déterminée sur les 5 000 points. Tant qu’elle n’est pas rompue, je compte continuer d’investir à la baisse. Trois supports-clés se distinguent sur la capture d’écran en unité de temps hebdomadaire :

● 4 775 points : 50,0% de Retracement de Fibonacci

● 4 660 points : support technique, tracé manuellement

● 4 565 points : 61,8% de Retracement de Fibonacci

J’ai tendance à viser des objectifs de 20 points supérieurs à de tels supports, en ne travaillant qu’un niveau à la fois. En cas de rupture de ce dernier d’au moins 30 points, il peut constituer pour moi un bon niveau pour renforcer mes opérations vendeuses avec un horizon d’investissement de plusieurs semaines.

Au moment de la rédaction de cette analyse, je ne suis plus du tout exposé sur le CAC40 (mais seulement sur le DAX30). J’attends que les 50,0% de Retracement de Fibonacci cèdent à nouveau pour entrer sur l’indice français. Sans cet événement technique dans les prochaines séances, je resterai à l’écart par sécurité car un tel scénario serait mis à mal par une solution diplomatique rapide entre Washington et Pékin. Et quand bien même, saurait-elle rassurer les investisseurs jusqu’à la fin du premier trimestre en écartant les autres grands sujets qui assombrissent notre actualité mondiale ?

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation