Le leadership des États-Unis a jusqu’à présent été total : économique, technologique, politique, juridique et militaire. En termes de PIB, ils devraient vraisemblablement perdre leur position de leader économique dans quelques années. Ils ont d’ailleurs déjà perdu cette position depuis 2014 en termes de PIB en parité de pouvoir d’achat. Ils sont maintenant en lutte pour maintenir leur leadership technologique et devront demain sans doute, lutter également pour maintenir leurs positions dominantes : politique, juridique et militaire.

Nous en avons souvent plus ou moins conscience, il est bon d’en prendre la mesure avec des données objectives.

Dans cet article, vous trouverez quelques données clés permettant de vous rendre compte des changements en cours sur le seul aspect économique qui aura naturellement, à moyen-long terme, un impact sur les autres aspects (technologiques, politiques, juridiques et militaires).

D’après les données de la Banque mondiale, et si l’on ne tient compte que du PIB (sans prise en compte de la parité de pouvoir d’achat), l’Asie concentrait déjà fin 2017, 34 % de l’économie mondiale (dont 15 % pour la Chine) contre 24 % pour les États-Unis et 21,5 % pour l’Union Européenne.

Économie et PIB de la Chine : analyse de la croissance chinoise

Notre principal outil d’analyse sera ici le PIB, en parité de pouvoir d’achat (PIB PPA), indicateur qui est une meilleure mesure de la puissance économique d’un pays que le simple PIB. Or, sur la base de cet indicateur économique, la Chine est déjà le pays le plus puissant du monde, et ce, depuis 2014.

Pour se rendre compte de la vitesse du changement, fin 2017, soit trois ans plus tard, la puissance économique de la Chine était déjà 20 % plus importante que celle des États-Unis (23 301 Md$ pour la Chine contre 19 391 Md$ pour les États-Unis en parité de pouvoir d’achat).

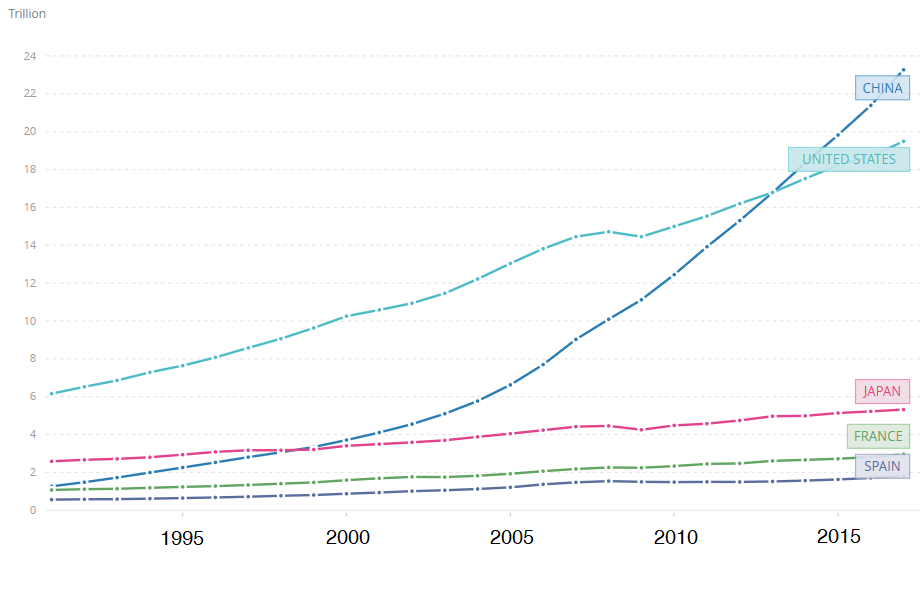

Graphique du PIB en parité de pouvoir d’achat par pays de 1990 à 2015

Source Banque Mondiale (PIB en parité de pouvoir d’achat) – Pays

En intégrant l’Inde, l’Asie concentrait ainsi 42 % de l’économie mondiale avec un leader incontesté, la Chine (18 % du PIB mondial en PPA), devant les États-Unis (15 %) et loin devant les suivants dans la zone Asie, l’Inde (7,5 %) et le Japon (4 %).

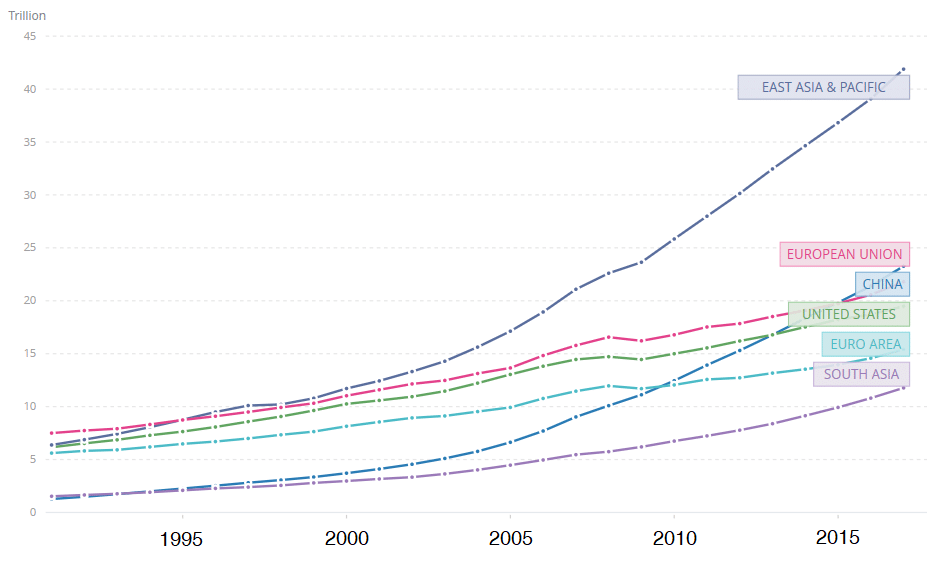

Graphique du PIB en parité de pouvoir d’achat par pays de 1995 à 2015 en intégrant l’Asie

Source Banque Mondiale (PIB en parité de pouvoir d’achat) – Principales zones

Par ailleurs, la croissance chinoise, même si elle ralentit, continue d’être extrêmement vigoureuse et régulière. Il en va de même pour les autres économies asiatiques, mais dans une moindre mesure.

On se dirige ainsi vers une économie mondiale dont l’épicentre sera l’Asie.

La Chine, quant à elle, épicentre de la zone Asie, a aussi une croissance supérieure à celle de ses voisins.

Si l’on part du principe que pour créer des leaders mondiaux, le facteur qui fait véritablement la différence, est essentiellement la taille du marché domestique naturel (327 millions d’habitants pour les États-Unis contre 65 et 83 respectivement pour la France et l’Allemagne), imaginez ce que cela peut donner avec un pays ayant les dimensions de la Chine et disposant d’un marché secondaire (l’ASEAN) de la taille de l’Asie.

À l’évidence, l’Asie, et la Chine en particulier, sont déjà les leaders d’aujourd’hui et le seront plus encore demain.

Les risques : dette, immobilier et guerre commerciale semblent relativement maîtrisés par la Chine

La dette chinoise particulièrement élevée

Nombreux sont ceux qui évoquent le niveau élevé de la dette ou encore la guerre commerciale avec les États-Unis, pour rester à l’écart de la Chine.

La dette est effectivement élevée en Chine. Cependant, les dettes sont émises en devises locales et détenues par des acteurs locaux disposant d’un taux d’épargne stratosphérique. Enfin, au niveau global (dettes des ménages + dettes du gouvernement + dettes des sociétés financières comme non financières), elle ne l’est pas plus que dans les pays occidentaux et semble maîtrisée depuis 2016, avec un taux global (endettement / PIB) qui évolue peu depuis.

Par ailleurs, à la différence des pays occidentaux, le taux de croissance du PIB est de 6 % et la dette quasi exclusivement détenue par des acteurs chinois. Enfin, même s’il a tendance à diminuer, le compte courant reste positif. Autant d’éléments qui permettent à la Chine de bien maîtriser son économie.

Il y a également depuis longtemps des doutes sur les niveaux officiels de PIB en Chine. D’après les travaux de groupes de recherches dits indépendants, il semblerait qu’il faille amputer la performance du PIB d’environ 1,5 % en moyenne, pour avoir une information plus proche de la réalité. Avec environ 5 % en 2018, cela reste une progression enviable pour l’ensemble des autres grands pays et cela ne remet pas en cause les conclusions quant à la future hégémonie de la Chine.

Le principal risque identifié à l’heure actuelle est le niveau important de la dette des sociétés non financières (dont une grande partie d’entreprises d’État), souvent appelées entreprises « Zombies » car elles ont des niveaux élevés de dettes et de surcapacité. Il semble cependant que les mesures macro prudentielles mises en place par le gouvernement, fonctionnent. Elles ont permis d’éliminer les entreprises les plus fragiles (avec une augmentation importante du taux de faillite en 2018, en nette baisse en 2019). Ces faillites ont d’ailleurs été bien gérées et n’ont pas déstabilisées le système. Elles ont eu d’autre part, pour conséquence, de réduire la taille du « Shadow Banking » qui semble maîtrisé et en diminution rapide. Sans être idéale, la situation en matière d’endettement semble donc beaucoup plus saine qu’il y a quelques années, en termes de tendance.

Le prix de l’immobilier en Chine

Il y a certes des phases avec de fortes augmentations des prix, mais il y a aussi des phases de stabilisation voire de réduction des prix. En analysant l’historique des prix de l’immobilier dans les 70 plus grandes villes, ces derniers n’ont finalement pas évolué plus vite que le PIB sur 10 ans. Rien d’anormal donc.

Enfin, le gouvernement a mis en place des mesures pour freiner la hausse des prix, mesures qui semblent fonctionner dans les plus grandes villes du pays dont les prix n’évoluent pas beaucoup depuis 2017. Hors cas particulier de Hong-Kong (dont les prix sont hors sol), parler de bulle immobilière en Chine paraît donc a priori, un peu excessif.

Qu’en est-il de la guerre commerciale entre la Chine et les États-Unis ?

Dernier point : la guerre commerciale avec les États-Unis. Elle peut certes réduire temporairement la croissance du PIB chinois mais il ne faut cependant pas oublier que les exportations chinoises ne correspondent qu’à 19 % du PIB de la Chine (avec seulement 3,8 % du PIB chinois destiné aux exportations vers les États-Unis). L’essentiel de son activité est maintenant réalisée sur son marché intérieur et en Asie. La guerre commerciale initiée par Trump, n’aura à notre sens, pas l’impact que Trump envisage.

In fine, les véritables problèmes à long terme nous semblent plutôt être les sujets environnementaux, le vieillissement de la population et la stabilité politique. Stabilité mise à mal à Hong Kong à l’heure actuelle, pas encore en Chine, mais qui pourrait poser problème en cas de baisse importante de la croissance du PIB.

Le potentiel important et à venir de la Chine

La Chine est maintenant techniquement à la pointe (ou sur le point de l’être) dans la plupart des secteurs. Elle n’aura pas longtemps besoin des technologies américaines et trouvera à l’évidence des alternatives.

Enfin, avec une vision à long terme, ses réserves de changes importantes (estimées à 3 000 Md$), sa capacité d’épargne extrêmement élevée, sa stratégie des petits pas et un mélange de libéralisme et d’autoritarisme, la Chine maîtrise son économie mieux qu’aucun autre grand pays.

Ainsi, après la crise de 2008, la Chine a décidé de passer d’un modèle de croissance basé sur les exportations, à un modèle de croissance basé sur les services et la consommation de son marché intérieur.

Or, doucement, à petits pas mais avec détermination, la Chine a appliqué cette stratégie initiée il y a maintenant près de 10 ans. Et cette stratégie fonctionne à merveille. Il en va de même avec sa stratégie de montée en gamme décidée également en 2008, consolidée dans le cadre du plan Stratégie Chine 2025.

La Chine : une opportunité pour les investisseurs ?

La Chine dispose maintenant d’une économie puissante et technologiquement à la pointe. Elle n’a plus besoin (ou très peu) des technologies occidentales et l’essentiel de son activité provient de son marché intérieur et dans une moindre mesure, de la zone Asie. Le rouleau compresseur chinois, avec son marché intérieur colossal, est maintenant bien lancé.

En termes de valorisation, contrairement aux indices américains (États-Unis), les indices chinois ne sont pas chers par rapport à leur moyenne historique.

Autre soutien pour les cours, les actions A cotées sur les bourses de Chine continentale, vont être davantage intégrées dans les grands indices de référence fournis par MSCI, ce qui va naturellement augmenter le flux acheteur, et soutenir les cours pendant quelque temps encore.

Comme ces indices présentent un potentiel important d’un point de vue macroéconomique, il nous semble important d’identifier des opportunités à saisir pour les investisseurs. Sur le long terme à l’évidence, mais potentiellement aussi sur le court terme.

Enfin, la Chine s’ouvre aux investisseurs étrangers. Elle a ainsi annoncé, fin juillet 2019, son intention de lever, dès 2020, plusieurs restrictions majeures aux investissements étrangers dans le secteur financier.

Une occasion de monter dans le train en marche !

Sources des images : Fotolia et Freepik

Présentation des principaux risques associés aux actions :

- Les performances passées ne présagent pas des performances futures.

- Risque de perte en capital : le capital (comme les revenus) ne sont pas garantis. Vous pouvez donc perdre tout ou partie du capital investi dans ce fonds.

- Risque de liquidité: risque qu’une position ne puisse être liquidée en temps opportun à un prix raisonnable.

- Risque de change : les fluctuations des taux de change peuvent augmenter ou réduire la valeur des actifs en portefeuille.

Avertissement : Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation