Investir en Bourse suppose d’acheter des actions. Posséder des parts d’une entreprise peut vous amener à toucher des dividendes. Le dividende est la part des bénéfices d’une société attribuée aux actionnaires, son montant est voté en assemblée générale.

Face à cette rentrée d’argent, l’investisseur particulier peut se demander quelle attitude adopter : toucher ses dividendes et les utiliser comme complément de revenus ou bien les réinvestir ?

Entre perception numéraire et capitalisation, Café de la Bourse vous aide à faire votre choix : fonctionnement, avantages, inconvénients. Découvrez ces deux approches illustrées par un exemple concret.

Dividendes : perception numéraire ou capitalisation ?

L’actionnaire ayant des droits aux dividendes dispose de deux options, il peut choisir son encaissement en numéraire aussi appelé perception du coupon, ou opter pour les réinvestissements de ses dividendes via l’achat de nouvelles actions.

Afin d’illustrer ces deux options nous avons choisi l’exemple de la société d’assurances Axa.

Sur une base d’achat de 500 actions Axa le 3 janvier 2005, au cours de 18,24 €, pour un montant total de 9 120 €.

Voici ci-dessous le comparatif des deux méthodes.

Rendement, avantage et inconvénient de la capitalisation des dividendes

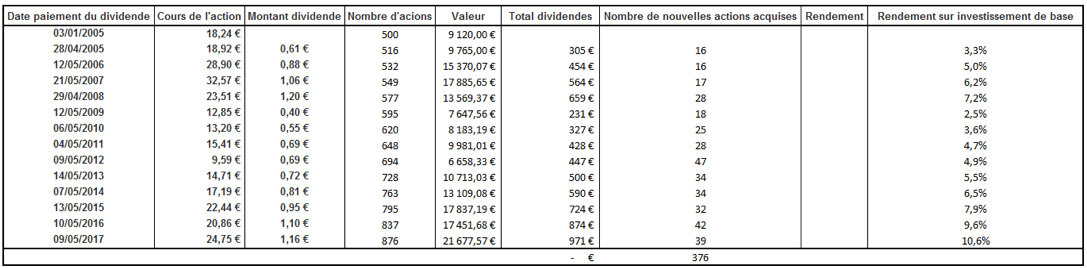

Tableau des dividendes et rendements selon la méthode des réinvestissements des dividendes pour la société Axa entre 2005 et 2017.

Points forts :

Points faibles : Aucune rentrée d’argent, tous les dividendes sont réinvestis.

Entre début 2005 et mai 2017, soit une période de 12 ans et demi, l’investisseur ayant opté pour la capitalisation des dividendes a bénéficié d’une hausse intéressante de son rendement sur capitaux initialement investis. En effet, ce dernier a plus que triplé. De fait, il passe de 3,3 % la première année en 2005 à 10,6 % au titre de 2017.

En 2017, il perçoit 971 € de dividendes issus de ses 837 actions. Son rendement sur capitaux initialement investis à hauteur de 9 120 € est de 10,6 %.

L’inconvénient est qu’il n’encaisse pas de dividendes en numéraire, il n’a donc pas de rentrée d’argent et doit systématiquement les réinvestir en actions nouvelles.

Rendement, avantage et inconvénient de la perception numéraire des dividendes

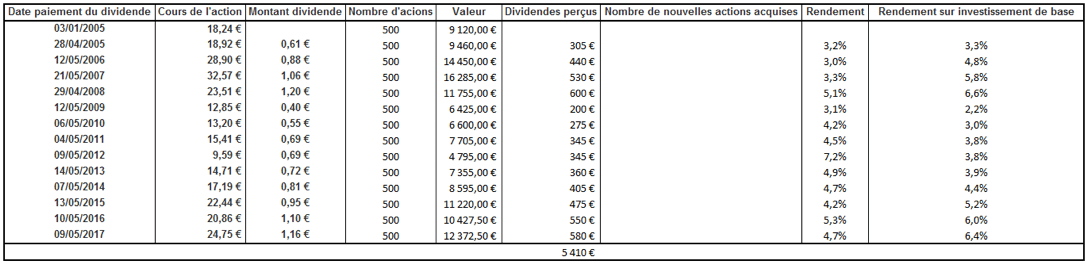

Tableau des dividendes et rendements selon la méthode des perceptions des dividendes pour la société Axa entre 2005 et 2017.

Points forts :

* Dividendes perçus en numéraire inclus

Point faible : évolution moindre du rendement et du capital

Concernant l’investisseur ayant perçu ses dividendes en numéraire, il aurait perçu 5 410 € de coupons sur la période mais le rendement sur ses capitaux initialement investis a moins évolué que via la méthode de la capitalisation des dividendes.

Son rendement global passe de 3,3 % la première année en 2005 à 6,4 % en 2017 du fait d’une hausse du dividende versé par Axa (évoluant de 0,61 € en 2005 à 1,16 € en 2017).

Il perçoit également un rendement annuel moyen de 432 € entre 2005 et 2017 issu de ses 500 actions, soit 4,73 % de son capital de 9 120 € initialement investi.

Capitalisation et perception numéraire du dividende : l’exemple du rendement d’AXA

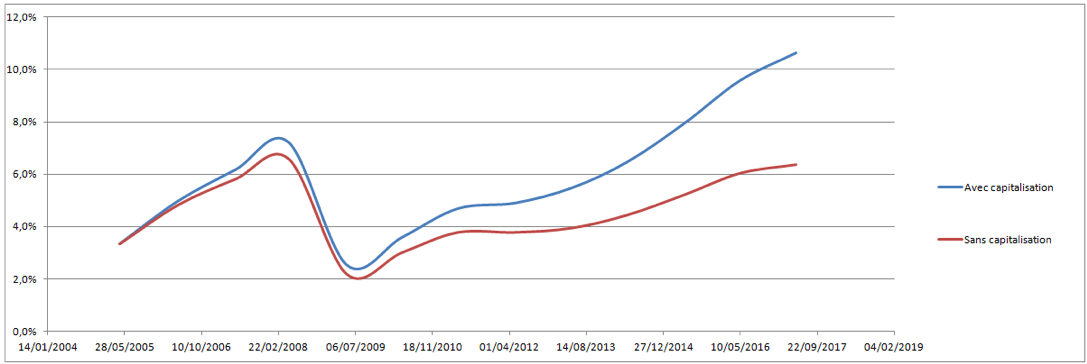

Graphique comparatif de l’évolution du rendement des deux méthodes sur capitaux initialement investis

Avec la méthode de capitalisation des dividendes, l’évolution globale du capital est de + 137 %, passant de 9 120 € début 2005 à 21 677 € en 2017.

Avec la méthode sans capitalisation des dividendes, l’évolution globale du capital est de + 95 % (dividendes en numéraire inclus). Il passe de 9 120 € en 2005 à 17 782 € en 2017 (dont 5 410 € de coupons perçus), sans prise en compte des intérêts potentiellement perçus issus du placement des dividendes perçus en numéraire.

Investir tôt pour bénéficier de l’effet du réinvestissement des dividendes

En conclusion, sur la période comprise entre 2005 et 2017 en ayant opté pour la capitalisation des dividendes, l’investissement en actions Axa a permis de créer à terme une rente annuelle de plus de 10 % sur capitaux initialement investis et cela malgré une phase de krach boursier (période 2008-2009).

De plus, le capital de base a évolué de + 137 %.

Il est donc important de commencer à investir tôt afin de bénéficier de l’effet exponentiel lié aux réinvestissements des dividendes en actions nouvelles.

Les phases conjoncturelles de marchés boursiers où les cours de l’action sont bas peuvent être favorables à condition que le montant du dividende ne soit pas trop impacté. Le capital global sera temporairement plus faible mais le nombre d’actions nouvelles acquises sera supérieur.

Une politique d’augmentation régulière du dividende par les sociétés détenues en portefeuille amplifiera l’effet exponentiel du rendement sur capitaux initialement investis.

Inscrivez-vous à notre formation gratuite et recevez nos 5 ebooks sur l’investissement

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation