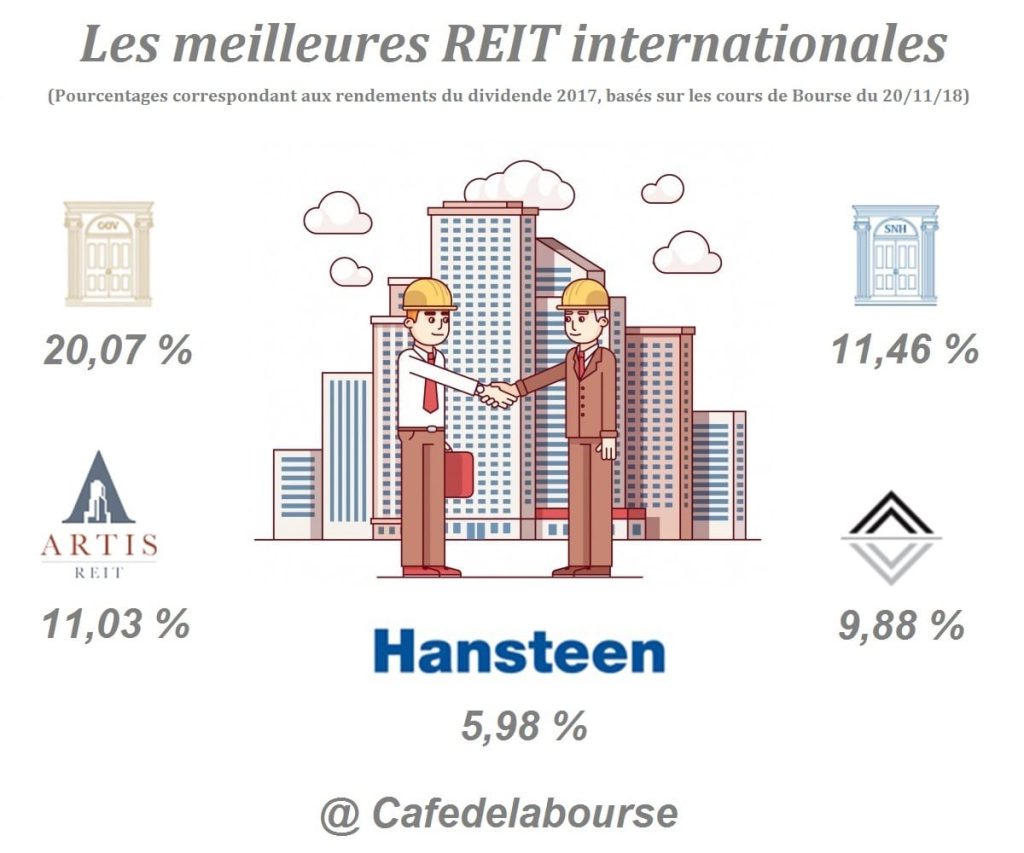

Pour les investisseurs qui s’intéressent à la pierre-papier, nous avons sélectionné pour vous, quatre sociétés foncières cotées internationales à forte rentabilité avec des dividendes compris entre 10 et 20 % depuis 5 ans. Dans cet article, nous vous présenterons également une foncière cotée en pleine croissance, située au Royaume-Uni.

Ces sociétés sont actuellement correctement valorisées et de tailles conséquentes. Chez Café de la Bourse, nous avons analysé l’ensemble de la cote européenne et américaine pour aboutir à cette sélection des meilleures Real Estate Investment Trust en Bourse, REIT dans lesquelles investir.

REIT : privilégier l’immobilier papier avec ces 5 foncières cotées

Government Properties Income Trust : un parc immobilier à plus de 3 milliards de dollars

Cours de Bourse au 20/11/18 : 8,57 usd

Symbole : GOV

Capitalisation boursière : 850 millions usd

Type : locaux publics

Pays : Etats-Unis

Éléments du bilan au 31/12/17 :

Valeur totale des actifs : 3,7 milliards usd

Valeur du parc immobilier : 3,10 milliards usd

Valeur des capitaux propres (actifs – dettes) : 1,33 milliard usd

Décote sur capitalisation boursière : 36,09 %

Rendement de Government Properties Income Trust :

Périodicité du dividende : trimestrielle

Montant des dividendes réguliers entre 2013 et 2017 : 0,43 usd par action, constant

Montant des dividendes spéciaux (exceptionnels, par action) : aucun

Rendement annuel du dividende au cours de Bourse actuel: 20,07 %

Government Property Income Trust est une REIT (Real Estate Investment Trust) située aux Etats-Unis. La REIT a pour objectif de valoriser son parc d’immeubles à but locatif auprès d’une clientèle constituée de locataires de l’Etat (services gouvernementaux).

La valorisation de son parc immobilier est de 3,10 milliards usd fin 2017.

Government Property Income Trust offre un excellent rendement à ses actionnaires car la REIT verse un dividende régulier trimestriel de 0,43 usd par action depuis plus de cinq ans, soit un rendement annuel de 20,07 % à son cours de Bourse actuel de 8,57 usd. De plus, sa valorisation est attractive du fait de la valeur de ses capitaux propres établie à 1,33 milliard usd contre une capitalisation boursière actuelle de 850 millions usd.

Senior Housting Properties : parc de maisons de retraite aux 7 milliards de dollars

Cours de Bourse au 20/11/18 : 13,61 usd

Symbole : SNH

Capitalisation boursière : 3,24 milliards usd

Type : résidences seniors

Pays : Etats-Unis

Éléments du bilan au 31/12/17 :

Valeur totale des actifs : 7,29 milliards usd

Valeur du parc immobilier : 6,99 milliards usd

Valeur des capitaux propres (actifs – dettes) : 3,28 milliard usd

Surcote sur capitalisation boursière : 1,23 %

Rendement de Senior Housting Properties :

Périodicité du dividende : trimestrielle

Montant des dividendes réguliers entre 2013 et 2017 : 0,39 usd par action, constant

Montant des dividendes spéciaux (exceptionnels, par action) : 0,13 usd (2015)

Rendement annuel du dividende au cours de Bourse actuel (hors dividendes spéciaux) : 11,46 %

Senior Housing Properties est une REIT Américaine qui valorise son parc de résidences pour seniors (maisons de retraite).

La valorisation de son parc immobilier est de 6,99 milliards usd fin 2017.

Senior Housing Properties offre un très bon rendement à ses actionnaires car la REIT verse un dividende régulier trimestriel de 0,39 usd par action depuis plus de cinq ans, soit un rendement annuel de 11,46 % à son cours de Bourse actuel de 13,61 usd.

Coté valorisation boursière, elle est légèrement supérieure à sa valeur de capitaux propres. Cela reste tout à fait raisonnable en considération du rendement du dividende.

Artis REIT : plus d’un milliard de dollars de capitalisation boursière

Cours de Bourse au 20/11/18 : 9,79 cad

Symbole : AX.UN

Capitalisation boursière : 1,51 milliards cad

Type : diversifiée

Pays : Canada

Éléments du bilan au 31/12/17 :

Valeur totale des actifs : 5,21 milliards cad

Valeur du parc immobilier : 5,02 milliards cad

Valeur des capitaux propres (actifs – dettes) : 2,61 milliard usd

Décote sur capitalisation boursière : 42,15 %

Rendement de Artis REIT :

Périodicité du dividende : mensuelle

Montant des dividendes réguliers entre 2013 et 2017 : 0,09 cad par action, constant

Montant des dividendes spéciaux (exceptionnels, par action) : aucun

Rendement annuel du dividende au cours de Bourse actuel : 11,03 %

Artis est une REIT diversifiée Canadienne. sSes actifs immobiliers sont répartis à hauteur de 20,4 % au titre des centres commerciaux, 27 % au titre de locaux industriels et 52,6 % au titre de bureaux professionnels.

La valorisation de son parc immobilier est de 5,02 milliards usd fin 2017.

Artis REIT offre un très bon rendement à ses actionnaires car la REIT verse un dividende régulier mensuel de 0,09 cad par action depuis plus de cinq ans, soit un rendement annuel de 11,03 % à son cours de Bourse actuel de 9,79 cad.

De plus, sa valorisation est attractive du fait de la valeur de ses capitaux propres établie à 2,61 milliards cad contre une capitalisation boursière actuelle de 1,51 milliards cad.

Ashford Hospitality Trust : REIT aux 4,67 milliards d’actifs

Cours de Bourse au 20/11/18 : 4,86 usd

Symbole : AHT

Capitalisation boursière : 591 millions usd

Type : Hôtels

Pays : Etats-Unis

Éléments du bilan au 31/12/17 :

Valeur totale des actifs : 4,67 milliards usd

Valeur du parc immobilier : 4,04 milliards usd

Valeur des capitaux propres (actifs – dettes) : 633 millions usd

Décote sur capitalisation boursière : 6,64 %

Rendement de Ashford Hospitality Trust :

Périodicité du dividende : trimestrielle

Montant des dividendes réguliers entre 2013 et 2017 : 0,12 usd par action, constant

Montant des dividendes spéciaux (exceptionnels, par action) : 0,6324 usd (2015) ; 0,6437 usd (2014) ; 4,27 usd (2013)

Rendement annuel du dividende au cours de Bourse actuel (hors dividendes spéciaux) : 9,88 %

Ashford Hospitality Trust est une REIT Américaine disposant d’actifs immobiliers hôteliers.

La valorisation de son parc immobilier est de 4,04 milliards usd fin 2017.

Ashford Hospitality Trust offre un très bon rendement à ses actionnaires car la REIT verse un dividende régulier trimestriel de 0,12 usd par action depuis plus de cinq ans, soit un rendement annuel de 9,88 % à son cours de Bourse actuel de 4,86 usd.

Coté valorisation boursière, elle est en ligne avec sa valeur de capitaux propres, offrant une légère décote.

Hansteen Holdings : locaux industriels au Royaume-Uni

Cours de Bourse au 20/11/18 : 97 gbp (pence)

Symbole : HSTN

Capitalisation boursière : 399 millions gbp

Type : locaux industriels

Pays : Royaume-Unis

Éléments du bilan au 31/12/17 :

Valeur totale des actifs : 910 millions gbp

Valeur du parc immobilier : 694,2 millions gbp

Valeur des capitaux propres (actifs – dettes) : 557,5 millions gbp

Décote sur capitalisation boursière : 28,43 %

Rendement de Hansteen Holdings :

Périodicité du dividende : semestrielle

Montant des dividendes entre 2013 et 2017 :

2017 : 5,8 gbp (pence)

2016 : 4 gbp (pence)

2015 : 2,85 gbp (pence)

2014 : 2,4 gbp (pence)

2013 : 1,3 gbp (pence)

Montant des dividendes spéciaux (exceptionnels, par action) : aucun

Croissance du dividende entre 2013 et 2017 : + 346 %

Rendement 2017 du dividende au cours de Bourse actuel (hors dividendes spéciaux) : 5,98 %

Hansteen Holdings est une REIT située au Royaume-Unis ayant pour objectif d’acquérir des locaux industriels sous évalués, puis de les valoriser. La valorisation de son parc immobilier est de 694,2 millions gbp fin 2017.

Hansteen Holdings présente un profil différent des quatre REIT précédentes car son rendement est moins élevé : à hauteur de 5,98 % au titre de 2017 (3,37 % en moyenne annuelle 2013-2017).

Cependant, elle offre une croissance de son dividende de + 346 % depuis 2013 et le concept d’acquisition d’actifs de types locaux industriels sous évalués afin de les revaloriser semble très pertinent.

De plus, sa valorisation est attractive du fait de la valeur de ses capitaux propres établie à 557,5 millions gbp contre une capitalisation boursière actuelle de 399 millions gbp.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation