Entre l’été 2014 et janvier 2016, les cours de Bourse de nombreuses matières premières ont connu d’importantes chutes. Ainsi, le pétrole Brent est passé de plus de 110 $ à moins de 30 $ le baril, soit une chute de 73 %. Sur cette même période, le gaz naturel est passé de plus de 4,5 $ à 1,6 $ par BTU (- 64 %). L’or a chuté de 1 300 $ à 1 060 $ l’once fin 2015, et l’argent de 21 $ à 14 $ l’once. Cette période comprise entre l’été 2014 et début 2016, a donc été un véritable krach pour de nombreuses matières premières. Depuis trois ans, et plus particulièrement depuis début 2019, la tendance s’est inversée, enregistrant des augmentations notables pour certaines matières premières.

Découvrez notre analyse du cours des différentes matières premières et retrouvez nos analyses des actions des sociétés du secteur matières premières.

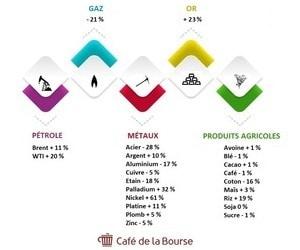

Pétrole, produits agricoles, or et métaux précieux : évolution du cours des matières premières

La « violente » crise des matières premières, qui a eu lieu entre mi-2014 et début 2016, semble être derrière nous. Néanmoins, malgré l’embellie des cours de Bourse depuis 2016, bon nombre d’entre elles n’ont pas encore retracé leurs chutes.

Concernant le pétrole, la politique « d’ouverture des vannes » menée par le Moyen-Orient depuis mi-2014, a eu pour but de contrer la hausse des parts de marché obtenue par les productions de pétrole de schiste américain. Cette politique a partiellement fonctionné en considération des nombreuses faillites de sociétés subies dans ce secteur du pétrole de schiste ayant des coûts de production assez élevés.

L’Arabie Saoudite a inversé sa stratégie « d’abondance du pétrole » depuis plusieurs mois et a d’ailleurs remis en vigueur des quotas de production afin de soutenir les cours du baril. L’une des raisons à cela vient du fait que le prix du pétrole doit être de 80 $ minimum le baril pour que l’économie du pays se porte bien. À cela s’ajoute le fait qu’un prix du pétrole plus élevé facilitera la réussite de l’introduction en Bourse de Saudi Aramco, plus grande société au monde.

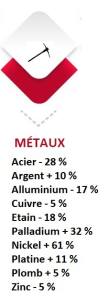

Concernant les métaux précieux : l’offre et la demande mondiale (notamment chinoise), le cours du dollar, la production industrielle, et l’issue de la guerre commerciale Chine / États-Unis seront les principaux facteurs de la future évolution des cours de Bourse. Certains métaux de base sont en forte hausse depuis le début de l’année 2019, tels que le nickel (+ 61 %) et le palladium (+ 32 %). D’autres, à l’inverse, sont en repli, tels que l’acier (-28 %), l’étain (- 18 %) ou encore l’aluminium (- 17 %) tandis que le plomb, le zinc et le cuivre évoluent dans les bornes allant de – 5 à + 5 %.

Pour l’or, les craintes relatives au contexte économique et politique actuel, en particulier la guerre commerciale sino-américaine, a permis au métal jaune de renouer avec son statut de de valeur refuge (+ 23 % depuis début 2019).

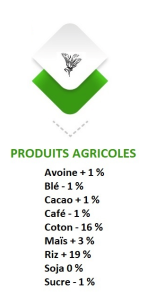

Les principales matières premières agricoles n’ont pas beaucoup bougé en termes de variations de leurs cours de Bourse depuis début 2019, hormis le coton en repli de – 16 % et le riz en hausse de + 19 %.

Évolution des matières premières en infographie

Infographie variation du cours des matières premières depuis début 2019

Investir en Bourse dans les actions des sociétés du secteur des matières premières

Il peut être judicieux de profiter de l’embellie du secteur des matières premières pour investir en Bourse dans des sociétés liées à ce secteur. Voici notre sélection de grandes sociétés, souvent leaders dans les domaines des matières premières, ainsi que leur parcours boursier.

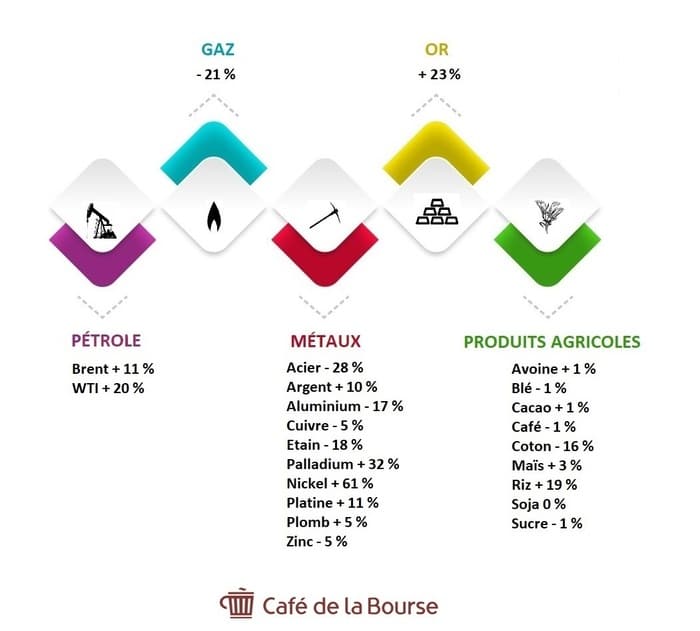

Pétrole : analyse de l’action Phillips 66 en Bourse

Depuis début 2019, les cours du baril ont augmenté de + 11 % et de + 20 % pour le pétrole Brent (mer du Nord) et pour le pétrole WTI (Western Texas Intermediate).

Nous avons retenu le grand raffineur américain pétrolier Phillips 66. En complément de ses activités de raffinage, le groupe gère l’acheminement de produits énergétiques et leur commercialisation (7 550 points de vente aux États-Unis). Phillips 66 est également actif dans le secteur de la pétrochimie.

Cours de Bourse de Phillips 66 depuis 2013

Source : tradingview

D’une capitalisation boursière actuelle de 46 milliards de dollars, le groupe a toujours été rentable depuis plus de 10 ans et ses bénéfices nets ont été de 1,56 milliard de $ en 2016 ; 5,25 milliards de $ en 2017 et 5,87 milliards de $ en 2018. De plus, la dette du groupe Phillips 66 semble relativement raisonnable avec 11,16 milliards de $ au bilan de 2018 (équivalente aux bénéfices des deux dernières années). D’ailleurs, le cours de Bourse du groupe est resté stable durant la chute du pétrole entre 2014 et 2016, ce qui est rare pour le secteur.

La profitabilité de Phillips 66 semble donc attrayante à son cours de Bourse actuel : 5,87 milliards de $ de bénéfice net 2018 contre une capitalisation boursière actuelle de 46 milliards de $, soit presque 13 % de rentabilité bénéficiaire.

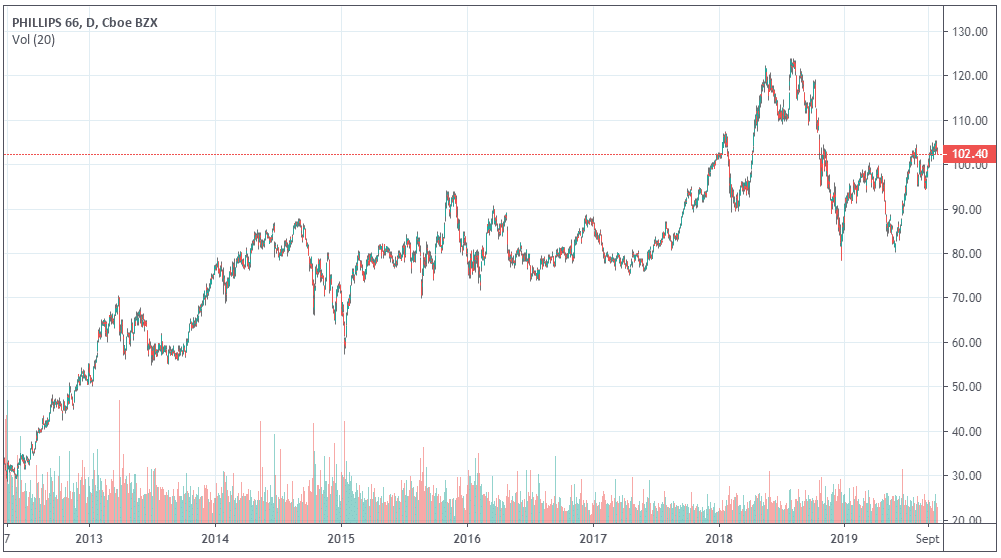

Gaz : analyse de l’action Nippon Gas en Bourse

Le cours du gaz naturel est exprimé en BTU (British Thermal Unit) qui représente 252 calories ou 1,05 kilojoule. Son cours est en baisse de 21 % depuis début 2019.

La société japonaise Nippon Gas est leader de son secteur au Japon. Le groupe a actuellement des activités au sein de nombreux pays comme par exemple en France où elle s’est imposée comme fournisseur de Co2 pour les boissons gazeuses et fournisseur de glace sèche.

Cours de Bourse de Nippon Gas depuis 2013

Source : tradingview

Nippon Gas a réalisé des chiffres d’affaires de 114,7 milliards de yens, 109,5 milliards de yens et 114,7 milliards de yens, au titre des années 2016, 2017 et 2018.

Côté bénéfices, le groupe a réalisé 11,3 milliards de yens, 12,2 milliards de yens et 10,7 milliards de yens pour les années 2016, 2017 et 2018.

Nippon Gas présente actuellement une capitalisation boursière de 127 milliards de yens, ce qui lui offre une rentabilité bénéficiaire avoisinant les 10 % au titre des trois dernières années.

Le groupe a toujours été bénéficiaire depuis plus de 10 ans. Sa dette financière inscrite à son dernier bilan est de 47,26 milliards de yens contre une valeur de capitaux propres de 69 milliards.

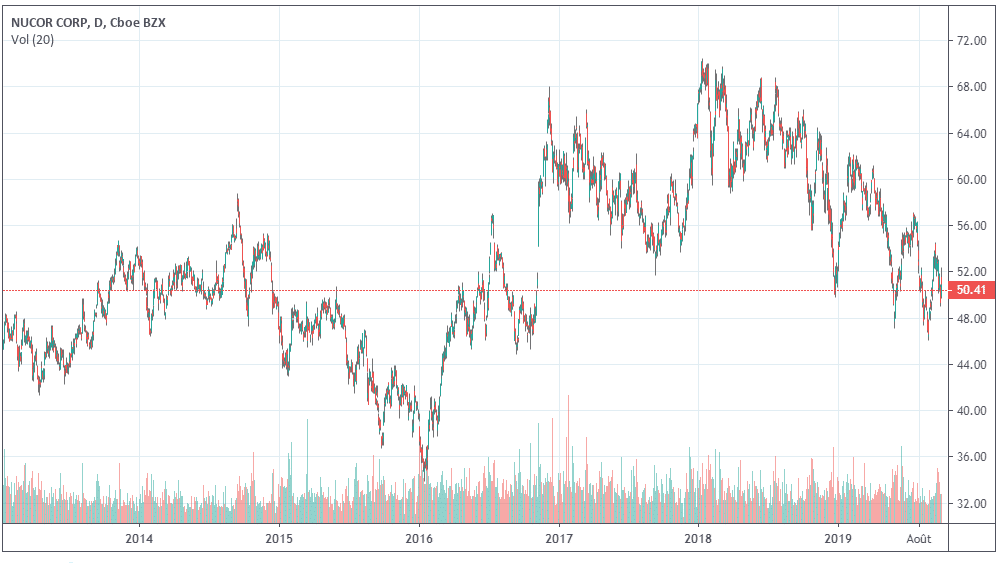

Métaux précieux : analyse de l’action Nucor Corporation en Bourse

Les cours des métaux connaissent des disparités en termes d’évolutions depuis le début de l’année. Les gagnants sont le nickel (+ 61 %) et le palladium (+ 32 %). À l’inverse, l’acier est en repli de – 28 % et l’aluminium de – 17 %.

Avec un chiffre d’affaires en croissance de + 55 % entre 2016 et 2018 qui a atteint 25 milliards de $, la société américaine Nucor Corporation figure parmi les leaders de son secteur. Le groupe est spécialisé dans la sidérurgie à base de métaux diversifiées, et plus particulièrement, dans l’aciérie électrique.

Cours de Bourse de Nucor Corporation depuis 2013

Durant les trois dernières années, Nucor Corporation a généré 0,79 ; 1,32 et 2,36 milliards de $ de bénéfices, tandis que sa capitalisation boursière actuelle est établie à 15,5 milliards de $.

Nucor offre une rentabilité bénéficiaire supérieure à 15 % au regard de son bénéfice 2018. La dette financière du groupe est de 4,29 milliards de $ au sein de son dernier bilan soit « seulement » moins de deux ans de profits (sur la base de celui de 2018).

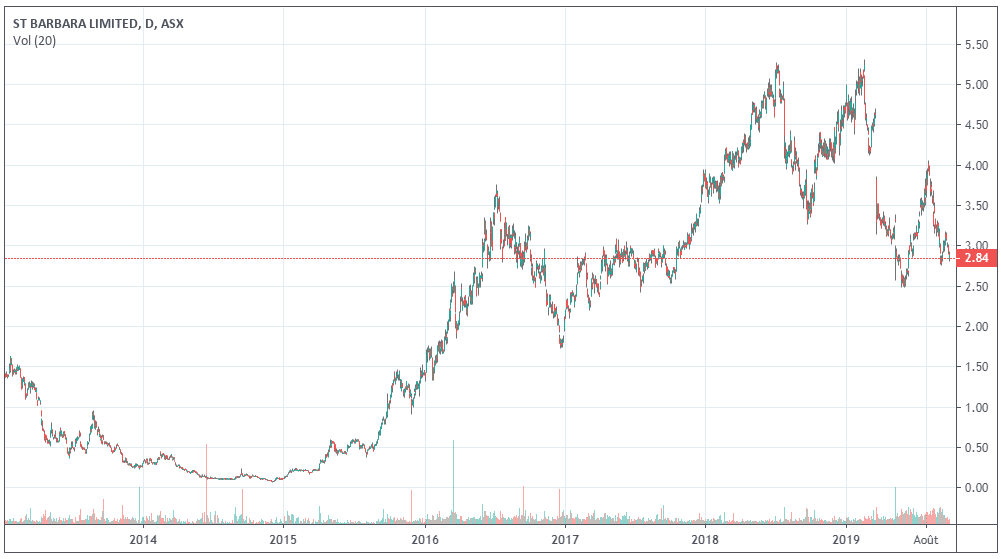

Or : analyse de l’action St Barbara Limited en Bourse

Le prix d’une once d’or (oz, environ 28 grammes) est en hausse de + 23 % sur 2019. L’attrait des investisseurs a surtout été catalysé par le statut de valeur refuge de l’or dans le contexte de guerre commerciale Chine / États-Unis.

La société australienne St Barbara Limited exploite des mines aurifères dans les régions de Leonora (Australie Occidentale), de Simberi en Papouasie-Nouvelle-Guinée et en Nouvelle-Écosse au Canada.

Cours de Bourse de St Barbara Ltd. depuis 2013

Source : tradingview

St Barbara possède des licences minières relatives à des réserves de 12 millions d’onces d’or exploitables. Le groupe a réalisé 650 millions de dollars de chiffre d’affaires pour son exercice comptable, clos le 30 juin 2019.

Au cours des trois dernières années, ses bénéfices oscillent entre 144 et 226 millions de $ (2017 : 157 M $; 2018 : 227 M $ et 2019 : 144 M $). La capitalisation de la société St Barbara est actuellement de 2,01 milliards de dollars.

La profitabilité de la société aurifère australienne, au regard de sa capitalisation boursière, est donc de l’ordre de 9 % (calculé sur la moyenne des bénéfices entre 2017 et 2019). Le groupe présente également l’avantage de ne pas être endetté.

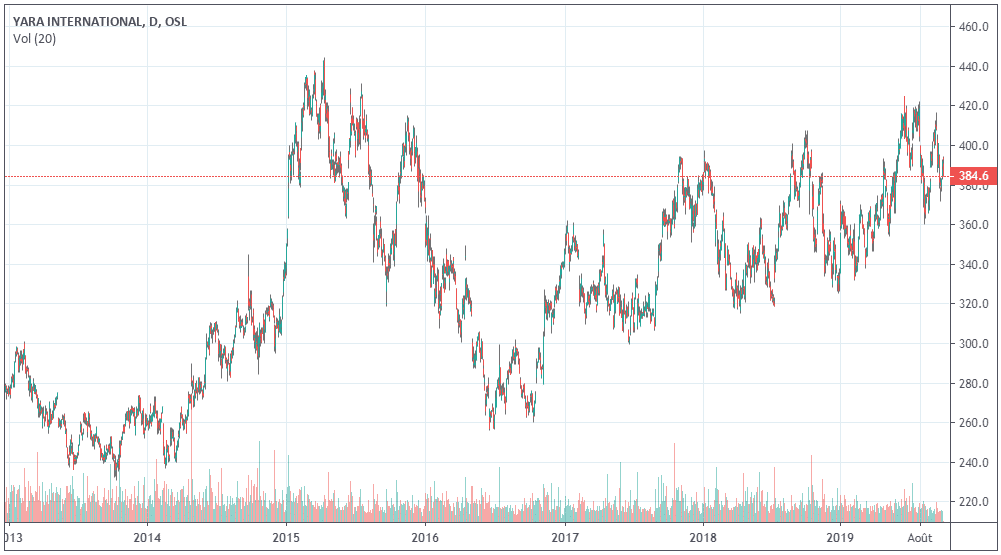

Produits agricoles : analyse de l’action Yara International en Bourse

D’une manière générale, les prix des principales matières agricoles sont stables. Seuls le riz et le coton ont connu des variations modérées avec + 19 % et – 16 % depuis début 2019.

Nous avons retenu la société norvégienne Yara International, leader international du secteur des engrais agricoles. La société peut compter sur la confiance de plus de 20 millions d’agriculteurs à travers le monde.

Cours de Bourse de Yara International depuis 2013

Source : tradingview

En 2018, le groupe a réalisé un chiffre d’affaires de 13,05 milliards de dollars. Au cours des trois dernières années, ses bénéfices oscillent entre 159 et 756 millions de $ (2016 : 756 M $; 2017 : 482 M $ et 2018 : 141 M $). La capitalisation de la Yara International est actuellement de 11,48 milliards de $.

La profitabilité de la société agricole Yara International peut sembler en déclin au titre des trois dernières années. Cependant, l’année 2018 a été fortement impactée par 278 millions de $ de pertes de change sur devises. Les marges opérationnelles du groupe ont été de 961 millions de $ en 2016 ; 457 millions de $ en 2017 et 402 millions de $ en 2018.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation