Dans le contexte de remontée des taux longs actuels, est-il intéressant d’investir dans le secteur des assurances ? Découvrez notre analyse de la situation et l’étude détaillée des rentabilités de trois grands assureurs Français : CNP Assurances, Axa et Scor.

L’augmentation récente des taux longs va bénéficier aux assureurs via leurs placements obligataires.

Le principe des entreprises d’assurances est de disposer d’actifs afin de tenir leurs engagements face à leurs assurés et maintenir leurs niveaux de solvabilité, ces actifs sont principalement des obligations d’états et d’entreprises.

La politique actuelle de hausse des taux en provenance de la Fed va permettre au cours des prochaines années une meilleure rémunération de ces placements obligataires et donc de meilleurs rendements sur les portefeuilles des compagnies d’assurances.

Actuellement les taux longs sont historiquement très faibles, de l’ordre de 0,63 % en France pour les emprunts d’état à 10 ans.

Chez les assureurs, le processus sera long car il y a un effet un décalage dans le temps entre l’achat d’obligations et les rendements servis, par exemple des obligations acquises à 2 % de rendement il y a 4 ans impactent toujours les portefeuilles cette année, les obligations acquises ces dernières années où les taux ont été historiquement bas vont donc encore impacter défavorablement les portefeuilles durant quelques années.

De ce fait, les effets favorables de la hausse des taux sur 2018 voire 2019, 2020… si la tendance se maintient, prendront effet dans les portefeuilles des compagnies d’assurances au cours des prochaines années.

Le principe sera le même sur les fonds euros des contrats d’assurance-vie.

Concernant la loi solvabilité II valable depuis début 2016, il s’agit d’un principe de prudence obligatoire imposé aux compagnies d’assurances et de réassurance Européennes reposant sur une corrélation des capitaux propres face à l’exposition aux risques des assureurs.

Les principaux changements de la loi solvabilité II :

- Nouvelles règles concernant le calcul du minimum absolu de capital requis pour respecter les garanties des clients.

- Introduction de règles concernant le calcul du capital de solvabilité requis, il s’agit du seuil de fonds propres nécessaires à l’absorption d’un risque majeur, des scénarios de « stress test » seront simulés en considération de tous les risques affectés à leurs activités et à leurs actifs.

En cas de résultats non concluants, l’autorité de contrôle peut acter d’un retrait d’agrément.

Un autre facteur en faveur des futurs bénéfices des assureurs est l’inflation continue des tarifs pratiqués à leurs clients.

Dans ce contexte, Café de la Bourse vous propose l’étude des rentabilités bénéficiaires et des rendements des dividendes de trois grands assureurs Français.

CNP Assurances : 1er assureur de personnes individuelles et assurances collectives

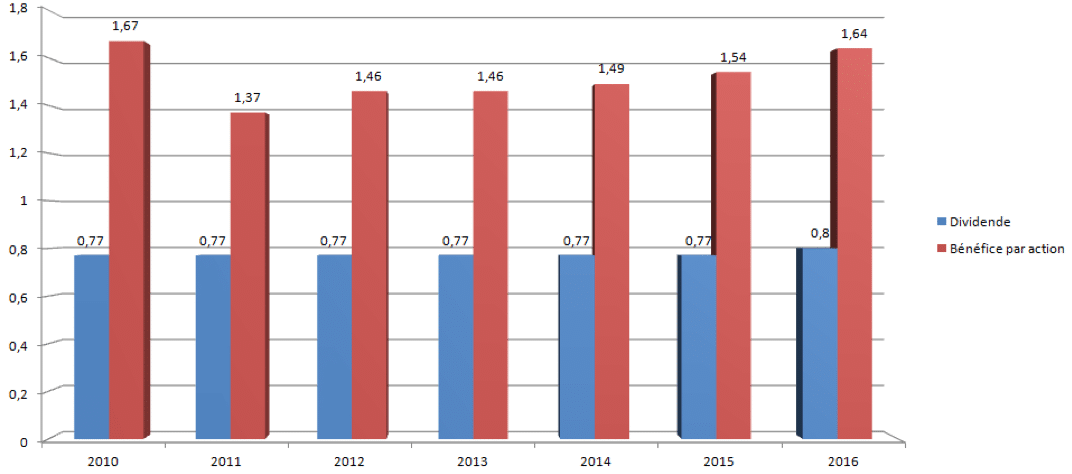

Dividendes et bénéfices de CNP Assurances entre 2010 et 2016

CNP Assurances possède une clientèle de plus de 35 Millions d’assurés au sein de sa branche protection et prévoyance ainsi que plus de 14 Millions d’assurés au sein de sa branche épargne et retraite.

Ses assurés sont principalement Européens et Brésiliens, le Brésil étant le deuxième marché de CNP Assurances.

Au titre de 2016, le chiffre d’affaires a été de 31,5 Milliards d’€, la société emploie 5 000 collaborateurs dans le monde.

Le 9 février 2018, CNP Assurances cotait 19,80 € en bourse.

Entre 2010 et 2016, la société a versé en moyenne 0,77 € de dividendes par action soit un rendement moyen 7 ans de 3,89 % au cours de bourse actuel.

Sur cette même période CNP Assurances a réalisé des bénéfices moyens par action de 1,52 € soit une rentabilité bénéficiaire moyenne 7 ans de 7,68 % au cours de bourse actuel.

Axa : leader européen en assurance vie et assurances dommages

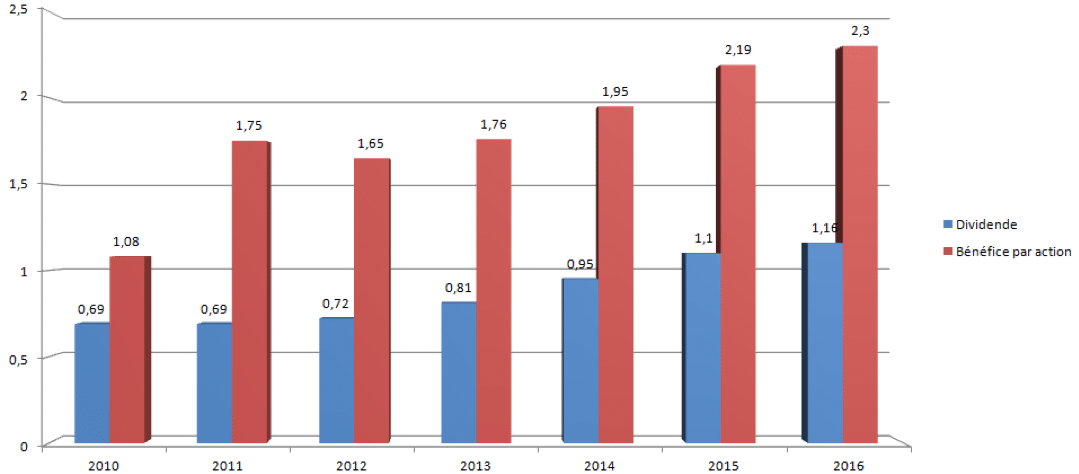

Dividendes et bénéfices d’Axa entre 2010 et 2016

Axa possède 107 Millions de clients au sein de 64 pays, ses plus grands marchés sont l’Europe, l’Amérique du nord et l’Asie pacifique.

Pour son activité assurance dommage aux biens représentant environ un tiers du chiffre d’affaires, Axa propose ces types de contrats :

- Automobile

- Habitation

- Responsabilité civile et professionnelle

Pour son activité assurance-vie représentant les deux tiers de son chiffre d’affaires, Axa propose des contrats individuels ou collectifs de types :

- Contrats épargne et retraite

- Contrats prévoyance et santé

Axa est aussi spécialisée en gestion d’actifs, cette activité représente moins de 5 % de son chiffre d’affaires.

Au titre de 2016, le chiffre d’affaires d’Axa a été de 100,19 Milliards d’€, la société emploie 165 000 collaborateurs.

Le 9 février 2018, Axa cotait 24,91 € en bourse.

Entre 2010 et 2016 la société a versé en moyenne 0,87 € de dividendes par action soit un rendement moyen 7 ans de 3,49 % au cours de bourse actuel.

Sur cette même période Axa a réalisé des bénéfices moyens par action de 1,81 € soit une rentabilité bénéficiaire moyenne 7 ans de 7,27 % au cours de bourse actuel.

Scor : 1er réassureur Français

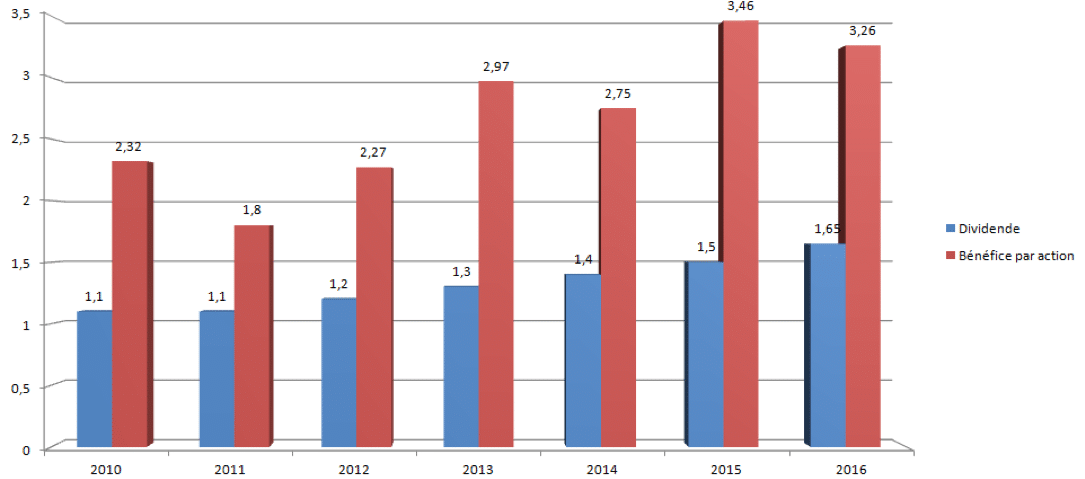

Dividendes et bénéfices de Scor entre 2010 et 2016

Le principe de la réassurance est de proposer aux assureurs la prise en charge d’une partie de leurs risques afin de les mutualiser à l’échelle mondiale, notamment dans les domaines des catastrophes naturelles et industrielles.

Scor Se dispose aussi d’une branche réassurance vie et santé qui la place parmi les quatre leaders mondiaux, ses clients sont principalement en Europe, Amérique, Asie-pacifique et Moyen-Orient.

Au titre de 2016, le chiffre d’affaires de Scor se a été de 13,80 Milliards d’€, la société emploie plus de 2 500 collaborateurs au sein de 29 bureaux.

Le 9 février 2018, Scor Se cotait 35,88 € en bourse.

Entre 2010 et 2016 la société a versé en moyenne 1,32 € de dividendes par action soit un rendement moyen 7 ans de 3,68 % au cours de bourse actuel.

Sur cette même période Scor Se a réalisé des bénéfices moyens par action de 2,69 € soit une rentabilité bénéficiaire moyenne 7 ans de 7,50 % au cours de bourse actuel.

Conclusion

On constate que ces trois assureurs augmentent leurs dividendes d’années en années, évolution moins marquée pour CNP Assurances.

Leurs payout ratios* présentent une bonne marge, ce qui laisse concevoir une pérennité satisfaisante des futurs dividendes.

Inscrivez-vous à notre formation gratuite et recevez nos 5 ebooks sur l’investissement

*Payout ratio : pourcentage du bénéfice attribué au versement du dividende.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation