Nous naviguons actuellement au sein d’une mer nommée inflation. En effet, une augmentation généralisée de presque + 5 % des prix en France est constatée depuis le début de l’année et devrait se poursuivre selon de nombreux experts.

Signe de bonne santé de l’économie lorsqu’elle oscille entre + 2 % et + 3 % par an, un tel bond en seulement 4 mois peut inviter à la réflexion.

Découvrez dans cet article les rouages de l’inflation et comment s’en protéger. Nous vous présenterons ensuite 3 thèmes en Bourse permettant de se protéger, voire de profiter de l’inflation, avec pour chacun de ces thèmes notre sélection d’actions de grandes sociétés cotées en Bourse.

Tout comprendre de l’inflation

Voici la définition officielle de l’INSEE de l’inflation :

« L’inflation est la perte du pouvoir d’achat de la monnaie qui se traduit par une augmentation générale et durable des prix. Elle doit être distinguée de l’augmentation du coût de la vie. La perte de valeur de la monnaie est un phénomène qui frappe l’économie nationale dans son ensemble (ménages, entreprises, etc.). L’indice des prix à la consommation (IPC) est utilisé pour évaluer l’inflation. Cette mesure est partielle étant donné que l’inflation couvre un champ plus large que celui de la seule consommation des ménages. »

Inflation : comprendre le phénomène

On peut donc en déduire que lors d’un contexte d’inflation homogène et durable, l’épargne des acteurs de l’économie (ménages, sociétés, comptes publics) se voit indirectement réduite car même si sa valeur reste inchangée, elle ne permet plus d’acquérir la même quantité de biens et services.

Ce mécanisme fonctionne à l’opposé concernant la dette, l’inflation diminue indirectement sa valeur. Un pays fortement endetté peut donc y voir du sens.

Au sein des économies développées telles que l’Europe, les États-Unis, ou encore le Japon et la Chine, l’inflation reste généralement contenue mais ce n’est pas systématiquement le cas des économies en voie de développement lors des conjonctures d’instabilité.

La meilleure protection contre une vague d’inflation intense et durable est la matérialisation de l’épargne en biens tangibles et/ou en services. Pour un ménage ayant de l’épargne, il s’agirait d’acheter sa résidence principale, la faire rénover, ou investir en immobilier secondaire/locatif, partir en vacances… Ou encore acquérir une voiture plus sobre en énergie (l’inflation est souvent liée à une flambée des prix de l’énergie). Pour une société industrielle / commerciale, investir dans son outil de production ou sa croissance serait une bonne stratégie.

De plus, dans un « monde idéal » où les salaires seraient corrélés à l’inflation, les épargnants resteraient quand même appauvris (baisse du pouvoir d’achat de l’épargne). À l’inverse, les endettés y verraient une aubaine (baisse du coût de l’endettement à taux fixe face à une hausse des salaires). Ainsi, l’inflation pourrait être « problématique » pour les banques de détail (grand public) vivant principalement des intérêts versés par leurs clients emprunteurs, notamment si la norme est l’emprunt à taux fixe comme en France.

La déflation désigne le phénomène inverse : une baisse généralisée et durable des prix, tandis que la stagflation est un faux ami car l’on pourrait croire qu’il s’agit d’une inflation stagnante, alors qu’en réalité il s’agit d’un contexte de forte inflation combinée à une faible croissance.

Les causes de l’inflation

Parmi les principales causes de l’inflation, on retrouve :

- la hausse des prix de l’énergie et des matières premières (par exemple, l’exploitant d’un bateau de pêche devra répercuter la hausse du prix de son gasoil sur le prix des poissons vendus aux consommateurs) ;

- un déséquilibre entre l’offre et la demande (par exemple, les cartes graphiques ont vu leurs prix fortement augmenter ces derniers mois du fait d’un déficit de l’offre liée à la pénurie de semi-conducteurs, à la demande soutenue en minage de crypto monnaies et en consoles de jeux vidéos durant la crise sanitaire) ;

- l’instabilité géopolitique (par exemple, le contexte de conflit armé en Ukraine provoque des pénuries de certaines matières premières telles que le Lithium ou encore le blé ayant pour conséquence une hausse des prix des batteries et des produits finis alimentaires nécessitant du blé agricole).

Un exemple (parmi d’autres) du phénomène d’inflation structurelle qui concerne des millions de Français est la hausse du prix de l’électricité vendue par EDF qui est passé de 0,11 € par Kwh en 2011 à 0,17 € par Kwh actuellement, soit environ + 60 % de hausse en 11 ans, sans oublier le prix de l’abonnement qui a également connu une hausse de + 67 % depuis 2011. Cela n’aurait pas été problématique si les salaires avaient suivi la tendance. Or, si l’on se base sur le SMIC, celui-ci est en hausse de + 18 % depuis fin 2011.

Inflation notable en France depuis début 2022

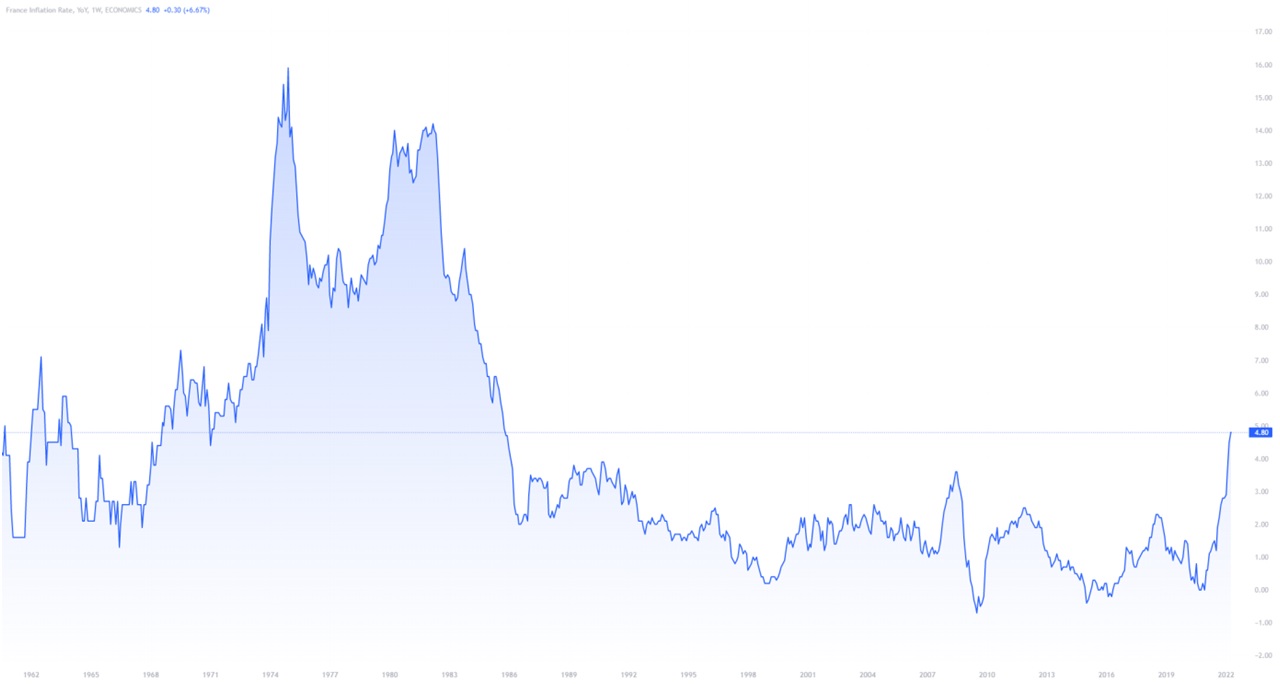

Évolution du taux d’inflation en France depuis 1960

(Source : Tradingview)

Le graphique long terme de l’évolution du taux d’inflation en France indique une période inflationniste supérieure à 5 % entre avril 72 et septembre 85. Elle fut ensuite contenue à moins de 4 % de février 86 à mai 2022, date a laquelle elle vient de franchir le seuil des 4,80 %, une situation inédite depuis 36 ans !

Difficile de dire à l’heure actuelle si cette nouvelle tendance haussière de l’inflation depuis 2022 va s’éroder ou se poursuivre au fils des prochains mois / années. Cependant, l’intensité du mouvement inflationniste depuis le début de l’année semble plutôt sur sa phase ascendante en lecture graphique*.

6 actions dans lesquelles investir pour se protéger de l’inflation ?

Cet article est réservé aux abonnés. Vous pouvez lire la suite de l'article en vous abonnant.

Détail de l’abonnement Premium

- Sélections actions du moment exclusives

- Analyses valeurs et secteurs exclusives

- Formation investir en Bourse pas à pas

- Ebook Stratégies d’investissement ETF

- Ebook Anticiper les marchés avec l’analyse technique

- Outil de simulation de portefeuille CAC 40

- Visios ou vidéoconférences avec un expert

Abonnez-vous dès maintenant

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation