Voyons pourquoi la perception du bon niveau d‘équilibre entre capital et crédit est aujourd’hui dangereusement distordue, une fois de plus, par des dispositions étatiques de diverse nature. Cela va nous obliger à un petit détour, aussi simple que possible, par un sujet un peu ardu, la comptabilité des entreprises.

Les bases du bilan d’une entreprise

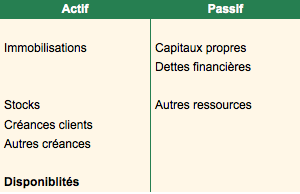

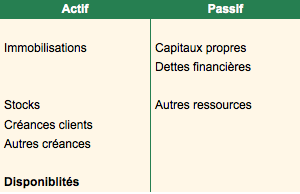

Pour ceux qui n’ont jamais fait de comptabilité — les bienheureux — voici une présentation ultra-simplifiée d’un bilan d’entreprise. Le bilan est le document comptable qui indique, à un instant T, quelle est la situation du patrimoine de l’entreprise. Cette situation se caractérise par d’un côté des ressources financières (généralement appelées “passif”, mais je m’en tiendrai au terme de ressources financières, plus intuitif), de l’autre côté des usages qui en sont faits, appelés “actif” (terme retenu pour la suite) ou “emplois”.

Si les ressources financières sont inférieures aux actifs, alors la différence est ajoutée aux ressources : c’est le bénéfice. Le bénéfice traduit le fait qu’avec un certain niveau de ressources financières au départ, vous avez créé un actif de valeur supérieure. Mais si les ressources financières sont supérieures à l’actif, cela veut dire qu’elles ont été mal employées par l’entreprise, qui est alors déficitaire: un déficit égal à la différence est inscrit à l’actif de l’entreprise. Il résulte de cette convention que les ressources financières d’une entreprise + son bénéfice (ou moins son déficit) sont toujours égales à la valeur des actifs à un instant T.

Or, le crédit et le capital sont deux ressources financières de nature différente.

Différences de nature et de rémunération entre crédit et capital

Ces deux ressources nécessitent une rémunération: le crédit est rémunéré sous forme d’un intérêt, fixé par contrat, exprimé en pourcentage annuel de la somme empruntée. Le capital sera rémunéré sous forme de dividendes, que l’entreprise versera en fonction de ce qu’elle aura gagné. Les mauvaises années, le dividende peut être nul. Les bonnes années, il augmentera plus vite.

Surtout, le crédit est remboursable, alors que, dans le cas général, le capital ne l’est pas. Cela veut dire que le prêteur (celui qui fournit le crédit) est à peu près sûr de revoir son argent si l’entreprise ne fait pas faillite, alors que l’investisseur peut voir, si l’entreprise fait de mauvaises affaires, le cours de ses actions chuter, voire perdre son capital.

En contrepartie, l’actionnaire peut espérer revendre ses parts avec une plus value élevée si l’entreprise se montre capable de créer beaucoup de valeur. En outre, il est propriétaire de l’entreprise et associé aux risques qu’elle prend: il peut donc participer aux décisions stratégiques qui rythment la vie de l’entreprise, alors que le créancier, sauf faillite, ne le peut pas.

L’actionnaire court plus de risques: il attend donc une rémunération plus élevée de son capital. Cette rémunération est à la fois constituée du dividende et de la plus value latente de son investissement, plus value qui deviendra réelle lorsque il aura revendu ses titres, s’il y parvient.

Au contraire, le prêteur court un risque moins élevé. Il réclamera donc une rémunération de son argent plus faible. Cette rémunération sera égale à celle qu’il aurait réclamé au plus sûr de tous les emprunteurs, augmentée d’une prime de risque, souvent appelée un “premium”, surcroît de taux d’intérêt correspondant à la couverture du risque de faillite de l’entreprise.

Pour des raisons diverses, ce sont les états les plus riches, c’est à dire ceux qui sont capables de générer les plus gros flux financiers par l’impôt, qui sont — jusqu’ici, mais ce n’est pas immuable …— considérés comme les emprunteurs les plus sûrs, du moins tant que la gestion financière de leur trésor public est sérieuse. Si votre entreprise est considérée comme très sûre, les prêteurs réclameront une prime de risque assez faible par rapport au taux qu’ils exigent de l‘état. Par contre, si vous êtes une PME en phase de démarrage, les prêteurs se baseront sur leur expérience du taux de défaillance d’entreprises telles que la votre et exigeront un premium plus élevé, à partir d’un calcul de la probabilité du risque que vous représentez. Naturellement, si le prêteur, une banque ou une assurance, se trompe dans l’estimation des risques, il proposera un taux trop faible, et se retrouvera lui même en grande difficultés si les premiums encaissés ne couvrent pas la totalité des défaillances enregistrées.

Quel effet de levier ?

La capacité d’une entreprise à gagner de l’argent est directement liée à la quantité et la qualité de ses actifs: quantité et qualité des usines, des marques et des savoir-faire, des brevets… Accumuler ces actifs demande donc de fortes ressources. Donc, plus vous augmentez vos ressources, plus vous augmentez votre capacité de gagner de l’argent plus tard.

Naturellement, vous pouvez augmenter vos ressources de trois manières: en thésaurisant une partie de vos bénéfices, qui sont alors incorporés aux capitaux propres les années suivantes, ou en ouvrant votre capital à de nouveaux investisseurs, ce qui signifie diluer votre propre part, ou enfin, aller l’emprunter, en général à votre banque.

Plus vous aurez recours au crédit, et plus vous aurez la possibilité d’augmenter vos ressources, et donc votre capacité à créer des actifs de valeur. Or, la rémunération du crédit est moins élevée que celle du capital: il est donc tentant de croire que les entreprises ont intérêt à privilégier le crédit sur le capital. En poussant la logique jusqu’au bout, une entreprise opérant avec quelques pour cent de fond propres et plus de 80% de fonds empruntés aurait une rentabilité de ses fonds propres maximale. De tels chiffres se rencontrent parfois… Dans la banque !

Fort heureusement, les entreprises non financières ont des ratios de dettes sur fonds propres beaucoup plus raisonnables ! Généralement, les fonds propres d’une entreprise saine représentent plus de 50% de ses ressources.

On lit donc souvent que le crédit opère un “effet de levier” permettant de démultiplier la rentabilité du capital. Nous verrons que cette affirmation doit être fortement nuancée. Mais patience…

Pourquoi est il si important d’avoir des fonds propres suffisants ?

Revenons à notre bilan d’entreprise (rappel: “passif” = “ressources financières”).

Mais si, pour quelque raison que ce soit, vous ne pouvez pas réemprunter, alors vous devrez taper dans vos actifs pour payer vos dettes, ou augmenter votre capital pour pouvoir maintenir vos ressources en activité.

Bref, vous l’avez compris: si votre endettement est plus élevé, vous courrez un risque plus grand, soit :

- de vous trouver à court de trésorerie : vous risquez la clé sous la porte, vos actionnaires perdent leur argent, et votre prêteur perd une grande partie de l’argent que vous lui deviez.

- de devoir revendre des actifs de valeur, ce qui obère votre capacité ultérieure à gagner de l’argent, et donc réduit la valeur de votre capital et appauvrit vos actionnaires.

- de devoir appeler au secours de nouveaux investisseurs, qui, évidemment, pour vous sauver, exigeront que les actionnaires actuels leur laissent une grande part du capital, ce qui réduira donc la valeur des parts de vos premiers actionnaires.

Bref, vous l’avez compris: plus vous avez de dettes, plus les risques de défaut à échéance augmentent, et plus vous faites courir de risques à la fois à vos prêteurs, et à vos actionnaires. Les prêteurs réclameront donc une rémunération plus élevée et du crédit, dont le taux d’intérêt exigé augmentera, ce qui, du coup, réduira la part distribuable des actionnaires, alors que ceux ci courront un risque plus élevé !

En conséquence, les actionnaires risquent de réclamer plus de dividendes et moins de réinvestissement des profits pour compenser le risque pris —il est moins risqué de toucher l’argent immédiatement—, ce qui diminuera la capacité ultérieure de financement de l’entreprise… Au détriment de la croissance à long terme de la valeur des actions !

Bref, si, vu du côté de ceux qui amènent des ressources, l’investissement en capital est plus risqué que l’investissement en crédit, la relation au risque est inverse vu du chef d’entreprise: celui ci augmente son risque lorsqu’il augmente sa dette.

Tout l’art du manager consiste donc à déterminer le bon niveau d’effet de levier: quel est le bon niveau d’emprunt pour augmenter la rentabilité du capital, et quel est le niveau d’endettement à ne pas dépasser pour ne pas se retrouver en cessation de paiement ?

Or, malheureusement, une fois de plus, le calcul est influencé par l‘état, et ce dans pratiquement tous les pays du monde, et de deux façons. La première distorsion, permanente, est la structure fiscale appliquée aux gains des entreprises. La seconde, plus conjoncturelle, est liée à certaines politiques de certaines banques centrales, à certains moments. Cet article s’en tiendra aux questions fiscales, les questions liées aux banques centrales, bien qu’ importantes, seront approfondies dans des publications ultérieures.

Dans un monde sans taxes, le recours au levier n’aurait aucun… intérêt !

Alors que la finance d’entreprise avait largement intégré les logiques d’effet de levier, il y a environ 50 ans, deux économistes ont brillamment démontré que dans un marché sans distorsion fiscale ou réglementaire (je simplifie un peu, pour des raisons pédagogiques), il n’y avait strictement aucun intérêt à recourir à l’effet de levier par le crédit pour augmenter la valeur de l’entreprise pour l’actionnaire.

Franco Modigliani et Merton Miller obtinrent chacun un prix Nobel d‘économie pour cette démonstration qui paraît de prime abord contre-intuitive. Je vous passe les calculs, mais en voici le principe, qui découle de ce qui précède:

Lorsque, pour un montant de ressources donné, vous augmentez votre ratio Dette/Fonds Propres (D/F), alors, initialement, vous augmentez votre capacité à rémunérer vos fonds propres (la qualité de vos actifs ne dépend pas de votre structure de financement), puisque vous servez une moindre rémunération à la dette.

En contrepartie, nous l’avons vu plus haut, comme vous augmentez les risques courus et par vos prêteurs, et par vos actionnaires, le taux exigé par vos créditeurs va augmenter, et la rémunération immédiate du capital exigée par vos actionnaires va augmenter aussi. Il en résulte que le coût de vos ressources augmente globalement: Miller et Modigliani ont montré que dans un marché des capitaux “parfait”, c’est à dire sans taxes, sans lois influant sur les choix des uns et des autres, et en toute transparence d’information entre prêteur et débiteur, alors la hausse de la prime de risque annulait les bénéfices de l’effet de levier.

Par conséquent, dans un tel marché parfait, il n’y aurait aucun intérêt, sans jeu de mot, à avoir recours au crédit pour augmenter la valeur de son capital investi.

Dans le monde réel, les distorsions opérées par l‘état avantagent le crédit !

Mais alors, pourquoi est il à ce point fait appel au crédit par les entreprises, et plus encore par les banques ? Parce que le marché n’est jamais parfait, pour sûr. Mais qu’est-ce qui conduit à son imperfection ?

Certes, l’une des réponses pourrait être que les investisseurs prêts à prendre des risques en capital n’ ont pas les poches infiniment profondes, et qu’au delà d’un certain niveau d’investissement, l’entrepreneur ne trouvera plus en face de lui que des gens préférant les rendements plus faibles du crédit, à l’insécurité du placement en capital.

C’est exact.

L’on pourrait aussi envisager que le crédit est un moyen pour l’entrepreneur d’augmenter ses ressources sans partager le pouvoir avec d’autres actionnaires : cela peut jouer en faveur du crédit, indiscutablement.

Les impôts faussent le calcul économique (1)

Mais la principale conclusion dérivant des travaux de Modigliani et Miller est que la structure de la fiscalité appliquée aux entreprises est le principal facteur d’encouragement à l’effet de levier.

En effet, dans pratiquement tous les pays du monde, l’impôt sur les société est prélevé sur un résultat brut, qui résulte de la valeur ajoutée créée par l’entreprise (ce qu’elle a vendu moins ses achats) à laquelle il faut enlever la dépréciation de ses actifs (les usines, les machines, et les brevets, en vieillissant, perdent de la valeur…), les coûts salariaux, certaines taxes autres que l’impôt sur les sociétés (en France, l‘énorme Taxe Professionnelle…) et surtout, les intérêts versés aux divers créanciers.

Nous nous trouvons donc, comptablement parlant, face à la situation suivante :

- Les ressources financières des entreprises se composent du capital et de la dette, ces deux ressources exigent rémunération

OR

- La rémunération du créancier est déduite de la base de calcul de l’impôt sur les sociétés

MAIS

- La rémunération de l’actionnaire, qu’il s’agisse de la part des bénéfices réinvestis dans l’entreprise, ou des dividendes versés aux actionnaires, ne l’est pas.

DONC

- Il devient hautement rentable d’utiliser un effet de levier pour augmenter la rémunération du capital !

Ruben D. Cohen, économiste spécialiste des questions de structure de financement de l’entreprise au sein de la banque Citigroup, analyse dans ce très court papier pédagogique l’incidence de cette disposition.

Sa conclusion est sans appel :

En l’absence de taxes, il n’y a aucun bénéfice en terme de création de valeur, à augmenter l’effet de levier. En présence de taxes, l’exclusion des intérêts de la base taxable des entreprises permet de créer de tels bénéfices, dès que l’on introduit ou que l’on augmente l’effet de levier.

Selon plusieurs exemples simples calculés par R. Cohen, l’effet du “bouclier fiscal” offert aux créanciers permet d’accroître le retour sur fonds propres. L’impôt sur les sociétés est donc, tel qu’il est conçu, une subvention aux créanciers payée par les actionnaires ! De là à dire que nos impôts sur les sociétés ont été conçus comme une subvention à l’activité de crédit des banques…

Il en résulte que la fiscalité des entreprises tend à favoriser l’augmentation du ratio Dettes/Fonds propres, donc des structures de financement plus risquées. Cela rend nos entreprises plus vulnérables aux aléas conjoncturels influant sur la disponibilité et le prix du crédit.

Et aujourd’hui, alors que les banques doivent limiter leur crédit pour éponger des pertes, cette vulnérabilité peut se payer très cher en terme d’emplois.

Les impôts faussent le calcul économique (2)

Cette perception faussée par les taxes est encore aggravée par les taux pratiqués dans certains pays, au premier rang desquels la France et les USA. Dans ces deux pays, l’impôt sur les sociétés atteint respectivement 33,3% et 38%. Certes, le calcul de la base imposable n’est pas identique, mais dans les deux cas, un tel taux renforce de façon importante la distorsion fiscale entre intérêts et capital.

En France, la taxation après sortie de l’entreprise des capitaux subit encore des distorsions importantes: si vous possédez des contrats d’assurance vie, ils sont en partie détaxés, alors que ces fonds vont en priorité se reporter sur le financement de crédit plutôt que sur l’investissement en capital, d’une part parce que l’assurance vie est un placement où l’on recherche plutôt la sécurité, d’autre part parce que les règles légales appliquées aux assurances obligent ces dernières à appliquer un ratio de 0,7 seulement aux actions qu’elles achèteraient pour composer leur portefeuille de couverture (Source, C.Bebear, “ils vont tuer le capitalisme”, chiffres 2002).

Certes, les PEA bénéficient aussi d’exonérations. Mais l’investissement dans un PEA ne concerne guère les PME, ce qui revient à dire que l’investissement dans les PME subit une forte distorsion négative de la part de l‘état.

De plus, la possession de capital vous impose à l’ISF dès que vous êtes simplement aisé. Et si vous êtes entrepreneur, vous avez intérêt à ne pas accepter de nouveaux investisseurs qui feraient passer votre part du capital de l’entreprise en dessous de 25%: votre participation est imposable à l’ISF uniquement en dessous de ce seuil !

Bref, tant la structure de nos impôts, que celle de nos niches fiscales, et les lois encadrant les investisseurs institutionnels, tendent à favoriser artificiellement les structures de bilan comportant un fort pourcentage de dettes, donc à taux de levier plus élevé, donc à risque plus fort.

Les conséquences anti-sociales de notre structure fiscale

Nous avons vu qu’une augmentation du ratio D/F augmentait le risque de défaillances d’entreprises, entraînant une hausse des taux demandés par les prêteurs, et une hausse du rendement des fonds propres demandés par les actionnaires. Cette dernière exigence est souvent dépeinte par les adversaires du marché libre comme une contrainte anti-sociale forte pesant sur les salariés.

Loin de moi l’idée de dénier aux actionnaires le droit de mettre la pression sur le management de l’entreprise pour augmenter l’efficacité du capital investi. Mais il va de soi que plus l’exigence de rendement est élevée, plus les managers sont contraints de rechercher rapidement les coûts les plus bas, et plus brutales sont les adaptations, ce qui met plus de gens en difficulté que des transitions plus douces. La contrainte fiscale pesant sur les entreprises pousse donc les emplois existants vers plus d’instabilité. Si l’on considère que la recherche de l’efficacité économique ne doit pas se faire en plongeant sans filet les plus malchanceux dans des torrents de difficultés dont ils peineront à se sortir, alors force est de reconnaître que la fiscalité appliquée sur les entreprises, prétendument instrument de “justice sociale”, se révèle là encore socialement parlant contre-productive.

Ce serait peu grave si en contrepartie, le contexte fiscal français rendait facile et désirable la création d’emplois nouveaux venant compenser le déclin de certaines entreprises existantes, ce qui suppose que rien ne vienne freiner la prise de risque de nouveaux entrepreneurs, ou d’investisseurs prêts à leur apporter leur concours.

Malheureusement, la plupart des français qui prennent la peine de s’informer savent que cela n’est pas le cas. Tout d’abord, ceux dont les revenus seraient suffisants pour former du capital disponible pour l’investissement direct dans des entreprises, et notamment dans des entreprises naissantes, se voient taxer une part importante de leurs revenus à cause d’impositions marginales élevées: ce qu’ils peuvent investir est réduit d’autant. En outre, malgré les récentes avancées liées aux modalités du bouclier fiscal, lequel prévoit qu’une part de l’ISF puisse être déduite de l’impôt si elle est investie dans les PME, l’ISF reste un repoussoir pour de nombreuses décisions d’investissement ou d’ouverture des capitaux des entreprises. D’ailleurs, en 2007, seuls 15066 contribuables (source: contribuables associés ) sur 527 000 redevables de l’ISF ont bénéficié du bouclier fiscal, preuve du caractère très marginal de ce bouclier…

Autrement dit, notre structure fiscale actuelle accroît la pression économique sur les emplois existants et rend plus difficile la création d’emplois nouveaux. Nous faisons toujours tout à l’envers…

Que faire ?

Résumer les nécessaires changements de politique économique à des modifications de notre structure fiscale serait bien sûr abusif. Mais il n’en reste pas moins que la façon dont nous taxons le capital de nos jours en France est contre productive, en ce sens qu’elle tend à réduire la formation de capital, donc notre richesse à terme.

En ce qui concerne les entreprises non financières, j’ai déjà par le passé esquissé ce que pourraient être les grands principes d’une réforme fiscale majeure, en France tout du moins.

L’impôt sur les sociétés représentait en 2007 environ 52 Mds€, et la taxe professionnelle 24 Mds€, soit 76 Mds au total. En contrepartie, les “aides aux entreprises” représentaient 65 Mds. Certes, ce montant additionne joyeusement des subventions et des carottes fiscales, des aides aux entreprises publiques et des aides au privé.

Mais si l’on admet qu’une part raisonnable de ces aides puisse être supprimée (par exemple, la moitié) sans autre difficulté que des réactions de mécontentement de certains lobbies, alors il serait possible de changer l‘équation actuelle — 76Mds d’impôt, 65 Mds d’aides — en environ 45 Mds d’impôts et 33 Mds d’aides, ce qui permettrait de réduire l’IS tout en supprimant cette plaie que constitue la taxe professionnelle. Naturellement, un courage politique encore plus grand pourrait encore réduire la charge sur les entreprises.

Vous me direz que c’est juste un transfert comptable, la baisse du taux d’imposition étant compensée par celle des aides. Il faut bien se rendre compte que les bénéficiaires d’aides sont rarement des entreprises petites et très petites, que le coût de la chasse aux aides divertit des ressources importantes des vraies finalités de l’entreprise, que de nombreuses aides constituent des effets d’aubaine et sont en fait improductives.

Bref, à solde égal, il est nettement préférable de privilégier des impôts faibles et des aides nulles, que des impôts élevés vaguement compensés par de nombreuses carottes pour les lobbies les mieux organisés. L’impôt élevé inhibe beaucoup plus l’investissement que l’espoir d’une aide n’y incite.

En outre, ré-inclure les intérêts versés aux créanciers dans la base taxable des entreprises, ce qui élargirait fortement son assiette, permettrait de faire baisser considérablement le taux d’imposition sur les sociétés, tout en rétablissant une certaine neutralité fiscale (ou du moins, une moins grande distorsion fiscale) entre entreprises fortement capitalisées et entreprises plus endettées.

Ainsi, le choix des entrepreneurs entre capital et dette se rééquilibrerait-il en faveur de plus de capital… Sous réserve que la fiscalité en aval de l’entreprise n’amène pas d’autres distorsions, telles que celles produites par l’ISF. La réintégration des intérêts dans la base taxable de l’entreprise est défendue entre autres par Robert Hall et Alvin Rabushka, les premiers défenseurs des flat tax modernes.

Pour cela, il conviendrait que tant le capital que les intérêts, taxés à la source dans l’entreprise, ne fasse l’objet d’aucune nouvelle taxation, ni d’aucune niche fiscale, en sortie. A défaut, puisqu’aujourd’hui la CSG est prélevée sur tous les flux, qu’elle reste identique quel que soit le type de placement considéré, et surtout, qu’elle n’augmente pas…

A ce prix, les entreprises pourront améliorer leur rapport entre valeur créée et risques encourus.

En ce qui concerne les banques et les assurances, la réforme doit aller bien au delà des impératifs réglementaires et fiscaux. L’intégration des intérêts versés dans la base taxable paraît ici impossible à appliquer du jour au lendemain, car avec des taux d’endettement/fonds propres absolument stratosphériques, certaines banques seraient du jour au lendemain en faillite.

En outre, l’emprunt est la matière première des banques. La surtaxer paraît aussi peu pertinent que de faire payer une surtaxe caoutchouc aux fabricants de pneumatiques.

Pourtant, une vaste réflexion visant à recréer un système ou les banques n’ont pas d’incitation excessive à se financer par la dette est indispensable. Comme le dit l’un des meilleurs chroniqueurs économiques du Financial Times, John Kay :

Une des conséquences des accords de Bâle en matière de prescriptions en capital pour les institutions financières est que nombre de ces institutions se sont prises à croire qu’il était trop frileux de détenir plus de fonds propres que ce que réclamait les règles. Les arguments financiers pour justifier cette position étaient superficiels: les surplus de capital réduisent le retour sur investissements des actionnaires…

Les banques seraient, normalement, effrayées à l’idée de prêter à quelqu’un dont les engagements seraient 50 fois plus élevés que l’actif net, mais elles se sont joyeusement prêtées de l’argent les unes aux autres sur ces bases – Jusqu‘à ce qu’elles soient contraintes d’arrêter. Si vous voulez l’explication en une phrase de la crise, c’est celle là.

En affaires, le capital est ce que vous possédez pour vous protéger vous mêmes, vos clients et vos créanciers quand cela va mal. Dans les périodes fastes, vous pouvez peut être avoir l’impression que vous en avez trop et qu’il vous coûte trop cher. Mais dans les temps difficiles, vous n’en avez jamais assez.

Il est rassurant de voir que que l‘économie financière et le bon sens populaire aboutissent aux mêmes conclusions. Les banques sont au bord du gouffre parce qu’elles n’avaient pas assez de capital pour supporter leurs business models actuels. Trop de capital dans une banque, cela n’existe pas.

Les règles comptables, prudentielles et fiscales régissant les banques doivent leur permettre de se rapprocher de la plus grande neutralité en terme de financement entre capital et dette, et donc leur permettre de réduire les risques inhérents à la structure de leur passif. Je n’ai pas de proposition concrète à faire ici, faute de connaissance fine des spécificités de la fiscalité bancaire. Mais je ne doute pas que d’autres aient réfléchi à la question et envisagé des solutions élégantes à ces problèmes.

La difficile question des banques centrales

En outre, il apparait que les incitations bancaires favorisant la ressource financière “crédit” sur la ressource “capital” proviennent également, à certains moments, de la manipulation des taux à laquelle se livrent les banques centrales, qui ont ces dernières années, au vu des bulles d’actifs qui se sont formées, eu tendance à pratiquer des taux trop faibles par rapport aux risques réels de malinvestissement, et donc de correction à la baisse des cours de l’immobilier, ou des matières premières, ou d’autres valeurs.

Pour une banque centrale aussi, un taux de base doit couvrir le risque du non remboursement des lignes de crédits ouvertes. Si le premium exigé par la banque centrale est trop faible et ne reflète pas le risque réel qu’elle prend en ouvrant du crédit aux banques, alors elle fausse toute la perception des risques associés au crédit de l’ensemble de la chaîne des institutions financières. Mais, bien que cette hypothèse apparaisse raisonnable et soit exprimée par d’autres, je n’en ai pas trouvé de confirmation solidement étayée empiriquement.

Pour l’ensemble de ces raisons, les évolutions du système bancaire ne pourront pas n‘être que fiscales. Mais il ne serait pas inutile de commencer par là, quelles que soient les autres évolutions envisageables du système monétaire international.

Le gouvernement à contresens

En poussant les banques à assouplir les conditions du crédit, par la voie de menaces inqualifiables, et sans la moindre considération pour les risques de marché actuels, le président de la république pousse à la fois les banques (qui doivent prélever un taux d’intérêt conforme au risque réellement encouru) et les entreprises à fragiliser leurs structures financières alors que la politique devrait plutôt chercher les moyens de leur permettre de se consolider —sans intervention du contribuable, donc sans recours à un “fonds souverain”— pour leur redonner les moyens de leur développement.

En outre, il faudra bien que tôt ou tard, nos dirigeants se penchent sur les freins à l’injection de capital dans de nouvelles entreprises: taux marginaux d’imposition trop élevés obérant la formation de capital, désincitations à la prise de risques et à la croissance capitalistique via l’ISF, etc…

Notons d’ailleurs que si, à court terme, des mesures favorisant le recours au capital par les entreprises sont susceptibles de réduire la demande de crédit, à plus long terme, elles seront favorables à l’activité bancaire: avec plus de capital, en période faste, le recours à l’emprunt n’est que plus aisé.

Soutenir artificiellement le crédit ne fera que retarder la chute d’entreprises de toute façon trop faibles en trésorerie par rapport à leur niveau d’endettement. Autant admettre la crise à venir comme un fait acquis et donner à notre économie la chance de bâtir une croissance plus saine, fondée à la fois sur les entreprises qui auront résisté à la tourmente actuelle et sur de nouvelles entreprises qui amèneront des innovations profitables à tous, grâce à des politiques fiscales favorisant une saine accumulation de capital, seule vraie source d’enrichissement durable de l’ensemble de la société.

Vincent Benard

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation