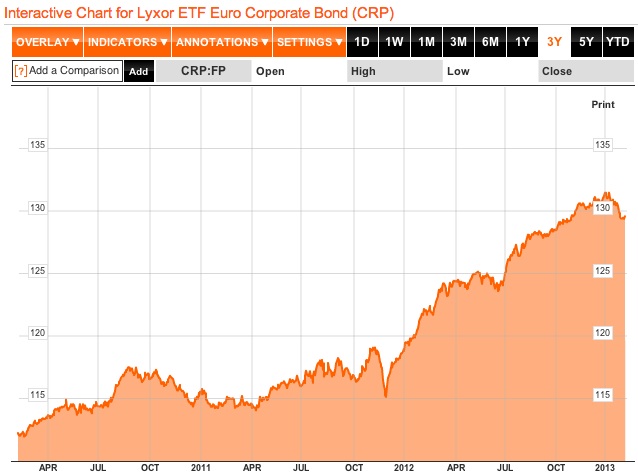

Avec une performance de +27,2%, 2012 a été une bonne année pour les obligations haut rendement européennes. Bien qu’il est peu probable que 2013 soit aussi faste, il reste encore de bonnes opportunités dans quelques recoins du marché. Un de ces recoins est la périphérie de la zone euro, à savoir l’Espagne, le Portugal, la Grèce et l’Irlande.

Bien sûr, ces pays sont en pleine crise, et donc risqués, mais les crises sont aussi porteuses d’opportunités. Alors, comment naviguer dans ces eaux troubles ? Voici cinq conseils pour dénicher les plus solides opportunités sur le marché des obligations d’entreprise à haut rendement. Attention tout de même, ce marché reste réservé à des investisseurs chevronnés et avertis.

Bonne entreprise, mauvais pays

Il est facile d’ignorer une entreprise à cause de sa seule situation géographique. C’est pourquoi il est crucial de bien étudier les fondamentaux de l’entreprise, où qu’elle se trouve. Le marché peut parfois appliquer une prime de risque bien trop élevée à des entreprises de très grande qualité.

Chiffre d’affaire à l’international

Etudiez de près de quelles régions du monde proviennent les revenus de l’entreprise. Si une grande partie du chiffre d’affaire de l’entreprise provient des marchés étrangers, cela aide à compenser le risque d’une baisse de l’activité sur son marché d’origine.

Aussi, si l’international devient la principale source de chiffre d’affaire, sur la durée le marché finit par réduire la prime de risque « périphérique », au bénéfice des créanciers de l’entreprise.

Un bilan capable de résister à la récession

Si des entreprises sont fortement exposées à un pays en pleine cure d’austérité, il est important de privilégier celles qui affichent des bilans suffisament solides pour survivre aux temps difficiles, du moins à moyen terme.

Un bilan solide signifie qu’une entreprise est capable d’encaisser quelques coups durs. La probabilité qu’elle survive à la crise est d’autant plus grande que son bilan est solide.

Quand (et si …) l’économie locale renoue avec la croissance, ce type d’entreprise est aussi le premier à en profiter.

Obligations en devises fortes

A l’heure où les rotatives planches à billets des grandes centrales tournent à plein régime, cet argument a perdu de sa pertinence. Mais lorsqu’un pays verra remis en question son membership de la zone euro, alors la devise dans laquelle sont libellées les dettes d’une entreprise devient un facteur pour limiter le risque.

Si, par exemple, le marché envisage la possibilité qu’une obligation en euro, régie par le droit local, se trouve convertie de force dans une devise plus faible, alors le cours de cette obligation est beaucoup plus vulnérable qu’une obligation en devise étrangère (dollar ou livre sterling) sous juridiction étrangère (américaine ou anglaise).

La valeur, la valeur, la valeur

Inutile de prendre de risque sans une juste rémunération pour accepter de l’assumer.

Avant toute chose, il est nécessaire que la prime de risque offerte soit suffisamment élevée pour que l’investissement soit intéressant. Non seulement vous profiterez d’un bon rendement, mais si la prime de risque finit par se dissiper, l’investisseur obligataire peut bénéficier de gains supplémentaires.

Comme le dit Warren Buffett, « le prix est ce que vous payez, la valeur est ce que vous obtenez ». Assurez-vous donc de n’investir que lorsque le prix est bas et la valeur élevée, tout en minimisant vos risques par une étude soigneuse des fondamentaux.

Laurent Curau

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation