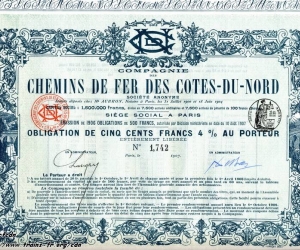

Pourquoi se cantonner aux actions quand les obligations d’entreprises de toutes tailles sont aussi cotées en Bourse ? Café de la Bourse vous explique comment investir dans cette classe d’actifs en direct.

Les obligations : un placement à découvrir

Les actions mobilisent l’attention du grand public, avide de suivre les hausses et les baisses du marché comme celles de montagnes russes. A priori plus complexes, les obligations sont communément achetées via des fonds de placement, mais elles constituent bien souvent la majorité d’un portefeuille, qu’elles soient émises par des États (dette souveraine) ou par des entreprises (dette corporate).

Les grandes entreprises cotées dominent le marché des obligations corporate, banques en tête. Il est aisé de trouver sur Internet les cotations de leurs obligations ainsi que de les traiter. Le site www.boursedeparis.fr publie d’ailleurs une liste hebdomadaire des 50 obligations les plus traitées, côté vente et côté achat.

Depuis 2012, une autre possibilité d’investissement en obligations existe pour les particuliers. La création par Euronext d’une offre obligataire pour les PME-ETI, dite IBO ou initial bond offering – sur le modèle IPO (initial public offering) – répond aux besoins de financement des entreprises soucieuses d’élargir leurs sources de financement et de réduire leur dépendance au crédit bancaire. Cette offre, centralisée par Euronext, permet de faire entrer en contact les entreprises en besoin de financement et les investisseurs en quête de solutions d’investissement (particuliers, family offices, acteurs du capital-investissement, institutionnels).

Le marché obligataire accessible aux particuliers a ainsi gagné en profondeur et en diversification : une obligation émise par EDF ne présentera pas les mêmes caractéristiques qu’une autre émise par une PME de 200 salariés.

Avec un univers d’investissement étendu, l’investisseur doit plus que jamais comprendre le fonctionnement d’une obligation et de sa cotation.

L’un des principaux avantages de l’IBO est d’offrir un cadre réglementaire strict à l’investissement obligataire. Les entreprises émettrices doivent ainsi respecter les contraintes ci-dessous :

Critères d’émission obligataire pour les entreprises

- 3 ans d’états financiers certifiés à minima ;

- Normes comptables françaises ou IFRS selon le marché Alternext ou Euronext ;

- Listing Sponsor (société opérant comme fournisseur de services d’investissement, cabinet d’audit, conseil juridique ou spécialiste de la finance d’entreprise) requis sur Alternext ;

- Visa de l’AMF ;

- Montant minimum d’émission : 5 M€ pour le Alternext et 10 M€ pour le Euronext ;

- Notation par une agence de notation accréditée par l’ESMA (European Securities and Markets Authority) obligatoire pour les sociétés non cotées répondant à la définition européenne de PME et présentant, d’après leurs derniers comptes annuels ou consolidés publiés, au moins deux des trois caractéristiques suivantes : un nombre moyen de salariés inférieur à 250 personnes sur l’ensemble de l’exercice, un total du bilan ne dépassant pas 43 M€ et un chiffre d’affaires net annuel ne dépassant pas 50 M€. La notation est également nécessaire pour les sociétés cotées dont la capitalisation boursière est inférieure à 100 M€ ;

- Obligations déclaratives identiques à celles imposées sur Euronext ou Alternext Paris.

Rassuré par ces contraintes imposées aux sociétés émettrices, l’investisseur n’a plus qu’à suivre une démarche simple présentée ci-dessous :

Processus de souscription d’une obligation pour l’investisseur particulier

- Lecture de l’information sur les émissions obligataires via Internet : sites des brokers, de l’émetteur, de Euronext, de médias ou encore réseaux sociaux.

- Lecture de l’Information sur les obligations elles-mêmes disponibles sur le site Internet de l’émetteur et/ou de Euronext : prospectus, communiqué de presse, bulletin de souscription.

- Souscription en ligne via e-brokers ou par courrier sur envoi du bulletin de souscription à sa banque.

- Transmission des ordres par le broker ou la banque à Euronext.

Depuis octobre 2016, Saxo Banque propose une offre de trading d’obligations qui donne aux investisseurs particuliers un accès direct et en ligne aux émetteurs d’obligations sur la plateforme de trading de la maison : la SaxoTraderGO. La société offre aux traders particuliers un nouveau moyen plus simple, plus rapide et plus économique de trader les obligations; mais aussi et surtout, un large choix qui mérite d’être salué. En effet, Saxo Banque propose plus de 5 000 obligations émises partout dans le monde, dans 20 devises différentes et allant de l’investment grade aux obligations à haut rendement « high yield ». 6 mois après le lancement de cette offre, on ne peut que constater les très bons résultats : la performance des transactions obligataires effectuées en ligne en comparant notamment les spreads traités avec les spreads issus des prix indicatifs du flux temps réel est excellente.

Cas pratique d’un investissement en obligation

Prenons l’exemple d’une émission obligataire par une PME.

Réalités, promoteur immobilier dans l’ouest de la France, a émis un un emprunt obligataire par offre au public du 3 au 28 juin 2013. Il s’agissait de la première offre au public obligataire (IBO donc) d’une société non cotée.

La société a créé un site Internet dédié à cette opération qui présente non seulement les conditions de l’offre mais les modalités de souscription ainsi qu’un simulateur d’intérêts.

Euronext a également diffusé un communiqué reprenant les conditions d’émission et de souscription de l’emprunt, relayé par plusieurs sites Internet d’information boursière. L’offre présentait les caractéristiques suivantes :

- Montant de l’offre : entre 5 et 10 millions d’euros.

- Période de souscription : du 3 au 28 juin 2013.

- Valeur nominale unitaire : 100€

- Prix d’émission : 100€.

- Date d’émission, de jouissance et de règlement : 12/07/2013

- Cotation : BREAL – code ISIN : FR0011505957

- Taux nominal – Intérêt : taux fixe annuel brut de 9 %, payable semestriellement à terme échu les 12 juillet et 12 janvier de chaque année et pour la première fois le 12 janvier 2014.

- Fréquence du coupon : semestrielle.

- Date d’échéance : 12/07/2019

- Notation de l’émetteur : BB- (Scope Rating)

L’annonce d’une telle opération s’accompagne d’analyses de spécialistes. Dans le cas présent, les analystes étaient partagés, en dépit de résultats commerciaux et financiers satisfaisants et d’un coupon élevé. L’entreprise, encore jeune, ne pouvait faire état d’un historique très long et se trouvait déjà endettée à hauteur de 34 millions d’euros.

L’IBO fut néanmoins un succès puisqu’elle a permis à Réalités de lever 7 280 500 € (72 805 obligations de 100 €).

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation