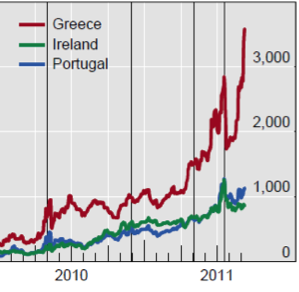

La crise de la dette en Grèce est la plus médiatisée, mais l’Italie a beaucoup de raisons d’inquiéter les investisseurs obligataires.

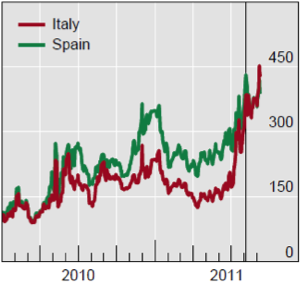

L’Italie dans le collimateur des marchés : les CDS en forte hausse

Un Credit Default Swap (CDS) est un dérivé de crédit. Il fonctionne comme une assurance et permet à son détenteur de s’assurer contre le défaut d’une contrepartie.

Ainsi, lorsque le CDS sur une contrepartie augmente, cela traduit une plus forte présence des acheteurs, c’est-à-dire une anticipation plus forte de défaut. Les CDS sur les dettes souveraines sont intéressants pour comprendre ce à quoi les investisseurs s’attendent.

On a peu parlé de l’Italie en comparaison à la Grèce, alors même que les CDS italiens à 5 ans sont en hausse de 76 points de base sur le mois et s’établissent actuellement à 447 points de base.

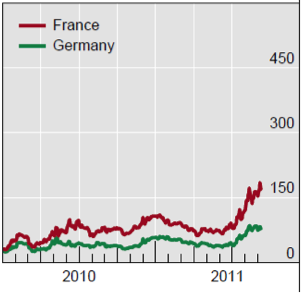

A titre de comparaison, les CDS sur la dette française de même échéance se traitent autour de 170 points de base, et les CDS allemands à 100 points de base ce mardi.

Ce sont principalement les craintes d’une contagion de la crise grecque à l’Italie qui ont amené les banques à être sanctionnées sur les marchés financiers. Les banques sont en effet fortement exposées à l’Italie, avec près de 24 milliards pour BNP Paribas, presque 9 milliards pour Crédit Agricole, 1,5 milliard pour SocGen et plus de 2,5 milliards pour le groupe BPCE.

Les banques italiennes ont particulièrement souffert des craintes liées à leur économie puisqu’en juillet seulement, elles ont doublé leur emprunt auprès de l’Europe pour atteindre 85 milliards d’euros.

A la différence de la Grèce, de l’Irlande ou du Portugal, les CDS ne se sont toutefois pas envolés sur les banques italiennes, bien qu’en hausse à un peu plus de 500 points de base pour la moyenne des trois plus grandes banques du pays.

Dégradation de Standard & Poor’s

Le 20 septembre dernier, l’agence de notation a abaissé d’un cran la notation italienne, de A+ à A, avec une perspective négative. C’est la première fois en cinq ans que l’Italie voit sa note souveraine dégradée, alors même que le premier ministre est parvenu à faire passer un plan d’austérité de 54 milliards d’euros ce mois-ci. Placée sous perspective négative, l’Italie a une chance sur trois de voir sa note dégradée d’ici 12 à 18 mois selon l’agence S&P.

En moyenne depuis 2009, on note que deux banques sur trois ont vu leur rating réduit dans les six mois suivant un abaissement de note souveraine (Bloomberg, Moody’s). On peut donc craindre que les agences de notation n’en restent pas là avec les banques italiennes dépendant de l’évolution des débats sur la crise souveraine, alors même que S&P a prévenu qu’elle les surveillerait.

Conclusion

Bien que la situation ne soit pas exactement comparable à la Grèce, l’Italie est donc loin d’être épargnée par la crise des dettes souveraines.

Moody’s, qui avait placé la note italienne sous surveillance cet été, pourrait à son tour la dégrader au mois d’octobre principalement à cause de la hausse du coût de l’endettement et au vu des risques pesant sur la croissance.

Thomas Jeulin

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation