956 milliards de dollars. Un taux de défaut de 1 sur 5. Les prêts étudiants aux Etats-Unis sont en passe de devenir le prochain tsunami financier, comme le furent les subprimes en 2007.

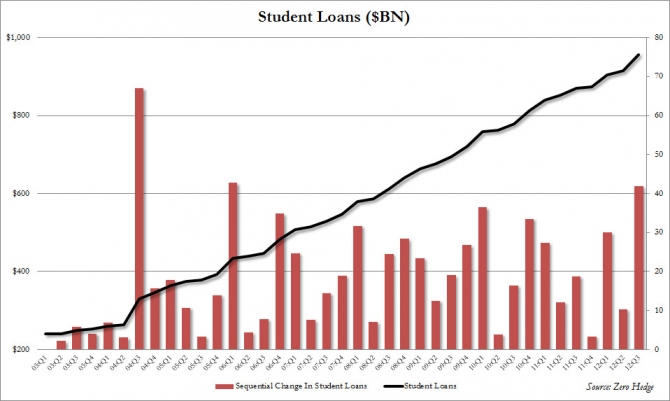

Selon la Fed, le montant total des prêts étudiants de l’état fédéral est de 956 milliards de dollars (Mds$) au 30 septembre, en hausse de 42Mds$ au seul trimestre dernier. C’est la plus forte hausse trimestriel depuis 2006.

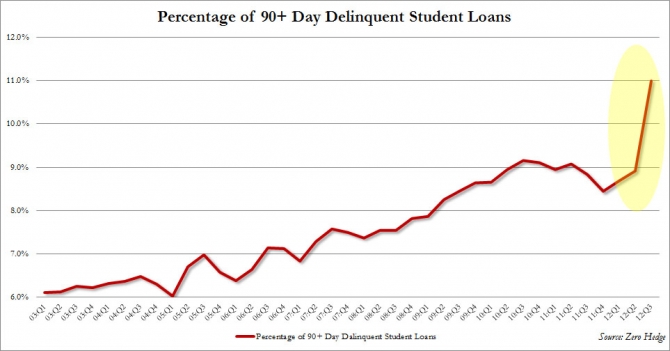

La Fed dévoile aussi que 11% de ces prêts affichent des retards de remboursement supérieurs à 90 jours.

Mais dans une note en bas de page de son communiqué de presse, la Fed écrit :

« ces taux de défaut sur prêts étudiants sont probablement sous estimés car près de la moitié de ces prêts sont en report, en période de grâce ou en exemption, et donc temporairement exlus du cycle de remboursement. Cela implique que parmi les prêts dans le cycle de remboursement, les taux de défaut sont environ deux fois plus élevés. »

En d’autres termes, techniquement le taux de défaut est 11% ; en réalité il est de 22%. Plus d’un prêt étudiant sur cinq servant à financer des études dans une université privée est en défaut.

Il y a donc aujourd’hui au moins 210Mds$ (22% de 956 Mds$) de prêts étudiants de l’état fédéral en situation de défaut. Et 10Mds$ de nouveaux prêts étudiants s’ajoutent à cette pile chaque mois. A ce rythme, il faudra moins de 36 mois pour atteindre 1300Mds$.

1300Mds$. Pourquoi ce chiffre est-il important ? Parce que c’est la taille qu’a atteint le marché du crédit subprime à son sommet fin 2007, date à laquelle la bulle a explosé.

1300Mds$. Taux de défaut de 1 sur 5. Voici les nouveaux subprimes.

C’est tellement gros. Comment se fait-il qu’on ne s’en rende compte que maintenant ?

Avant le trimestre dernier, le département américain de l’éducation publiait seulement le taux de défaut sur les deux premières années de remboursement.

Soupçonnant que les universités conseillent à leurs étudiants de reporter les remboursements pour réduire les taux de défaut, le Congrès américain a demandé un étalon de mesure plus large. Désormais sont comptés les défauts au cours des trois premières années de remboursement.

Mais pourquoi les universités conseillaient-elles à leurs étudiants de reporter les remboursements de leur prêt étudiant ?

Les universités américaines, y compris privées, reçoivent des subventions de l’état fédéral américain, à condition toutefois que le taux de défaut sur leurs prêts ne dépassent pas 25% trois ans de suite. En reportant les remboursements, ce taux est mécaniquement réduit.

D’après un rapport du sénat, c’est ce que nombreuses universités américaines ont fait afin de ne pas perdre leur éligibilité aux subventions de l’état fédéral. Ce même rapport accuse aussi SLM Corp., la plus grande société de crédit aux étudiants, plus connue sous le nom de « Sallie Mae ».

On comprend mieux pourquoi l’administration s’est montrée réticente à dévoiler l’ampleur de la bulle des crédits étudiants garantis par l’état.

Le contribuable américain va régler l’ardoise

La bulle du crédit étudiant ressemble beaucoup à la crise des subprimes de 2007. Mais quand cette bulle explosera, ce ne seront pas les banques qui seront dans le pétrin, mais le contribuable américain. Car rappelez-vous, ce sont des prêts de l’état fédéral.

Pas de collatéral

Autre problème : contrairement au crédit immobilier, pour lequel il y a toujours un actif à récupérer en cas de défaut (la maison), pour le crédit étudiant, il n’y a rien à saisir car le seul actif est le revenu futur d’un être humain.

Sauf que …

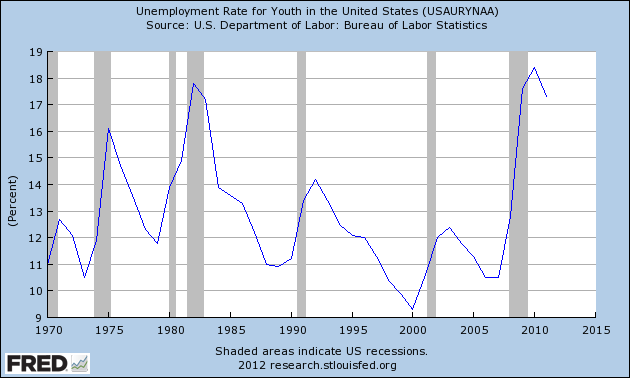

… avec un taux de chômage des jeunes à plus de 17%, les revenus futurs des étudiants d’aujourd’hui sont plus qu’incertains.

Laurent Curau

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation