L’existence de paradis fiscaux fait l’objet de controverses depuis plusieurs décennies. La tolérance des gouvernements vis-à-vis de ces zones à fiscalité réduite s’explique par des conflits d’intérêts.

Un nombre croissant d’entreprises nationales et internationales, personnalités influentes ont recours aux services des paradis fiscaux ; il est donc difficile pour les représentants politiques de prendre des mesures qui vont à l’encontre de la volonté de ces entités ou personnes

Les pays qui figurent dans la liste blanche ont parfois des relations politique et économiques étroites avec ces pays à régime fiscal privilégié (France : Monaco, Andorre ; Grande-Bretagne : Gibraltar, etc. ; États-Unis : Bahamas, Bermudes, etc. ; Asie et Moyen-Orient : Macao, Singapour, Hong-Kong, îles Marshall, etc.)

Le General Accounting Office estime qu’entre 1998 et 2008, près des deux tiers des sociétés opérant aux États-Unis n’ont payé aucun impôt. En 2007, un tiers des 700 premières entreprises anglaises n’a pas payé d’impôt. Les Iles Vierges Britanniques, qui abritent 22 000 habitants, ont 16,6 milliards de dollar américains investis en Chine, soit 750 000$ par habitant. Les Etats-Unis autorisent quant à eux l’Etat du Delaware à conserver le secret bancaire dans sa législation.

A l’échelle européenne, la volonté politique de prendre des mesures est limitée et bloquée par le fait chaque membre a un droit de véto sur les propositions. Il semble donc difficile d’ouvrir le débat alors qu’il va à l’encontre des intérêts politiques et économiques de plusieurs d’entre eux. L’OCDE s’applique à imposer de façon impartiale les mesures nécessaires à la lutte contre le blanchiment d’argent et au développement économique des pays. En ce sens, les sommets du G20 de Pittsburgh (septembre 2009) et de Londres (avril 2009) ont donné lieu aux premières mesures concrètes en faveur d’une réglementation plus stricte des investissements dans paradis fiscaux.

Obtenir une réglementation internationale commune est difficile et les tentatives ont échoué dans le passé, faute de volonté politique pérenne, mais les grandes puissances depuis 2009 semblent s’être accordées pour former un consensus et combattre les juridictions non coopératives en matière fiscale.

Les mesures institutionnelles

Lors du dernier G20, il a été convenu que les États refusant de communiquer leurs informations fiscales seraient sanctionnés. Ainsi début décembre 2009, 180 Etats “fiscalement suspects” avaient accepté de signer des contrats d’échange d’informations fiscales sous forme de conventions avec d’autres pays. Les mesures du G20 exigent que tous les États coopératifs signent au moins 12 accords d’échanges d’informations afin de montrer leur bonne foi et leurs efforts en matière d’évasion fiscale. La Belgique, par exemple, a rendu le secret bancaire avec les autres pays de l’Union européenne caduque le 1er janvier 2010.

Suite au sommet de Pittsburgh, plus de 100 conventions bilatérales d’échange d’informations fiscales ont été signées. Une seule limite : certains paradis fiscaux, financiers ou bancaires se sont alors empressés de signer ces accords…avec d’autres pays suspectés du même comportement.

Par exemple, sur les 12 accords que Monaco a signé, 8 l’ont été avec des pays figurant dans la liste grise, à savoir Andorre, les Bahamas, le Liechtenstein, le Luxembourg, le Qatar, Samoa, Saint-Marin et Saint-Kitts.

S’il n’existe pas d’accord d’échange d’informations entre deux pays, l’administration fiscale peut procéder à une demande d’entraide administrative. A partir du nom du contribuable domicilié possédant un compte bancaire dans un pays, l’administration peut demander à un État consentant de vérifier l’état des actifs d’une personne morale ou physique, suspectée d’avoir des actifs non déclarés à l’étranger.

Le cas de la France

Avant le sommet du G20 de Pittsburgh de septembre 2009, la majorité des grandes entreprises du CAC40 possédait non seulement des comptes bancaires mais en plus des filiales à l’étranger – ces filiales ne représentant qu’une part minime des résultats de ces sociétés.

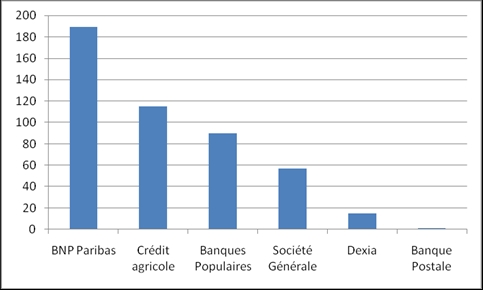

La banque était alors le secteur le plus investi dans les paradis fiscaux, avec plus de 467 entités offshore. La palme d’or revenait à BNP Paribas qui comptait 189 filiales dans ces zones.

Le sommet du G20 a officialisé les mesures de fermeture des filiales implantées dans les paradis fiscaux et les grandes entreprises françaises se sont engagées à arrêter toute activité d’investissement dans les États classés “gris” sur la dernière liste de l’OCDE de mars 2010.

Les pays 18 non-coopératifs selon Bercy sont :

- Anguilla

- Belize

- Brunei

- Costa Rica

- Dominique

- Grenade

- Guatemala

- Iles Cook

- Iles Marshall

- Liberia, Montserrat

- Nauru

- Niue

- Panama

- Philippines

- Saint-Kitts-et-Nevis

- Sainte Lucie

- Saint-Vincent

- Iles Grenadines

Depuis le 1er mars 2010, la loi stipule que 50% seront relevés sur les revenus passifs (dividendes, intérêts, redevances) de toute entité présente sur un de ces 18 territoires.

© 2010 – Cafedelabourse.com

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation