La finance islamique représente 1000 milliards de dollars, soit 1% des flux financiers mondiaux, d‘après une étude Ernst & Young publiée cette année. C’est un marché hétérogène avec ses propres produits financiers, ses propres règles prudentielles, mais aussi ses propres risques.

Les 5 principes fondamentaux de la finance islamique

- interdiction des taux d’intérêt (riba)

- interdiction de l’incertitude dans les contrats et de la spéculation

- interdiction d’investir dans les secteurs du « vice » (jeux d’argent, alcool, etc.)

- obligation de partager profits et pertes

- obligation d’adosser les produits financiers à des actifs tangibles

La conformité à la loi coranique est validée par un conseil de conformité au droit musulman : le Sharia Board.

Les produits de la finance islamique

Certains produits sont structurés de façon à être conformes aux cinq principes que l’on vient de citer. Les plus répandus sont les sukuks, qui sont des obligations islamiques. Le land allemand de Saxe-Anhalt a émis pour 100 millions d’euros de sukuks en 2004.

D’autres produits financiers islamiques existent, comme par exemple la murabaha, la musharakah et la mudharabah.

Des règles encore hétérogènes

C’est en Égypte et en Malaisie que se développent indépendamment les deux premières initiatives pour créer une finance conforme aux préceptes de l’islam.

Visant à la fois à lutter contre l’exclusion bancaire et à contribuer au développement des économies locales, ces deux premiers épisodes sont très différents l’un de l’autre : initiative de l’état en Malaisie et initiative privée en Egypte.

Les résultats des premières expériences furent mitigés mais la finance islamique a pu apprendre de ses erreurs. En revanche, l’hétérogénéité des règles reste une constante.

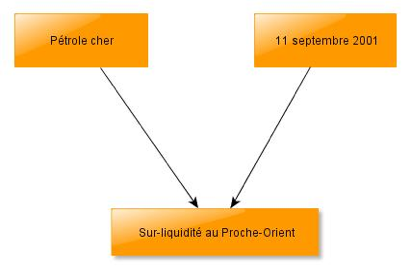

Décollage après l’année 2000

Après 2000, les investissements des pays du Golfe dans les pays étrangers ralentissent, en particulier aux États-Unis. Le pétrole cher et le taux d’épargne élevé de ces pays conduit à la formation d’une immense réserve de capitaux, qui donnent une nouvelle impulsion à la finance islamique.

En attisant les tensions entre l’Amérique et les pays musulmans, les attentats du 11 septembre 2001 ont accéléré la tendance. Anouar Hassoune, ex vice-président de Moody’s Investors Service, annonçait en 2008 une croissance de 10 à 30% suivant la classe d’actif.

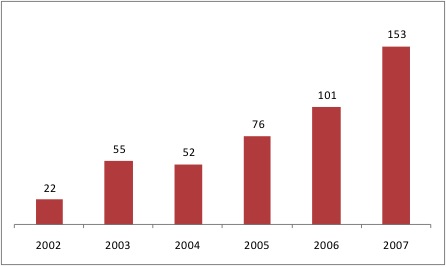

Nombre de fonds islamiques créés entre 2002 et 2007

Source : Eurekahedge Islamic Funds Database

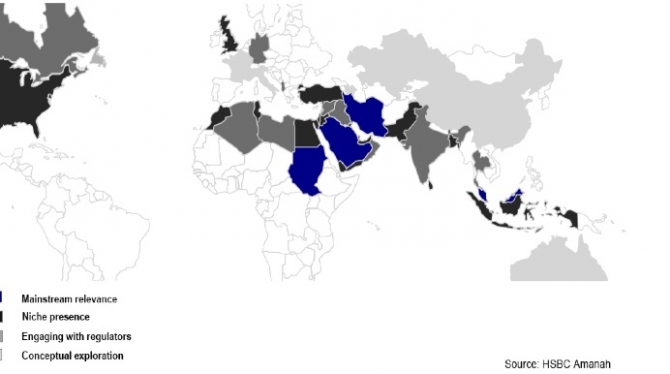

La finance islamique dans le monde

Hormis le Golfe, la finance islamique est aussi présente dans les pays à majorité musulmane du Maghreb (Lybie, Egypte), ainsi qu’en Afrique Sub-Saharienne, en Malaisie, en Indonésie et en Turquie.

On la trouve aussi dans des pays où l’islam n’est pas la première religion, comme aux Etats-Unis, au Japon et en Afrique du Sud, mais également au Royaume-Uni où elle est déjà bien implantée. La France, elle, est plutôt en retard.

Les acteurs du secteur

Des produits sharia-compatibles sont proposés par les filiales de certains établissements, comme HSBC, la Société Générale, Swiss Life ou des banques islamiques.

Outre les produits financiers islamiques, il existe aussi des fonds d’investissement islamiques. En plein boom, leur collecte progresse à un rythme annuel de 25%.

Des indices, comme le Dow Jones Islamic Market (DJIM), ont été créés pour mesurer leurs performances.

La finance islamique résistante à la crise ?

La finance islamique a mieux résisté à la crise financière que la finance classique. C’est ce que conclut un rapport du Fond Monétaire International après avoir comparé les banques islamiques et les banques classiques dans les pays où elles détenaient toutes deux d’importantes parts de marché.

Trois explications à ce phénomène :

- Les banques islamiques, qui n’ont pas fait de titrisation, étaient bien capitalisées.

- Les banques islamiques n’avaient pas investi dans les produits complexes qui se sont ensuite révélés toxiques.

- Les actifs des banques islamiques se trouvaient principalement dans les pays émergents, qui ont mieux résisté à la crise que les pays développés.

Mais tout n’est pas rose. Les banques du Golfe ont tout de même essuyé de lourdes pertes suite à l’éclatement de la bulle immobilière, notamment à Dubai. Si la finance islamaique a bien résisté à la crise financière, elle ne résiste pas mieux que la finance classique aux crise de l’économie réelle.

Les banques islamiques exposées à des risques propres

- La finance islamique est en fait soumise à des risques spécifiques à la nature de ses activités :

- Il n’y a pas de réglementation à l’échelle mondiale pour encadrer les activités de banques. La réputation a donc un impact déterminant sur leur attrait.

- Les produits proposés sont peu liquides.

- Les banques islamiques ne disposent pas de prêteur en dernier ressort.

- Le portefeuille d’actifs des banques islamiques se concentrent sur seulement quelques secteurs. En cas de crise de l’un d’eux, les pertes seraient considérables.

Perspectives de développement

Poursuivre son développement dans les pays musulmans

Un premier objectif de la finance islamique est sans doute de développer son offre de produits afin de drainer les capitaux du Golfe vers des projets et des PME dans les pays émergents.

En outre, il y a une réelle demande pour des produits et services bancaires diversifiés dans de nombreux pays musulmans. La finance islamique pourrait y répondre.

S’implanter dans le reste du monde

Depuis la crise, beaucoup d’entreprises et de particuliers sont séduits par l’idée d’une finance à la fois plus sûre et relativement indépendante des marchés américains et européens.

Aujourd’hui, environ 40% des acteurs financiers de ce qui constitue encore une véritable niche ne sont pas musulmans.

Adapter son modèle à des marchés très diverses

De nombreux produits financiers islamiques sont encore à inventer pour toucher une plus large partie de la population.

En France, par exemple, où l’assurance-vie reste le placement favori des épargnants, une déclinaison compatible avec la Sharia a été mise en place récemment.

Reste encore à former des spécialistes capables de structurer ces nouveaux produits. Une vingtaine de programmes de masters spécialisés est apparue ces dernières années dans le monde entier, notamment à l’Université Paris Dauphine.

Conclusion

Si certains y voient encore un coup de pub réussi, la finance islamique a indubitablement trouvé son marché.

Pour la France, l’enjeu est double. Le premier enjeu est de répondre aux besoins de financement de l’économie française en attirant de nouveaux investisseurs étrangers. Le second enjeu est que la place de Paris rattrape son retard par rapport à la City de Londres.

Cela permettrait aux entreprises françaises de profiter d’un afflux de capitaux frais en provenance d’investisseurs nouveaux.

Lydie Berget

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation